MEAペイメント市場分析

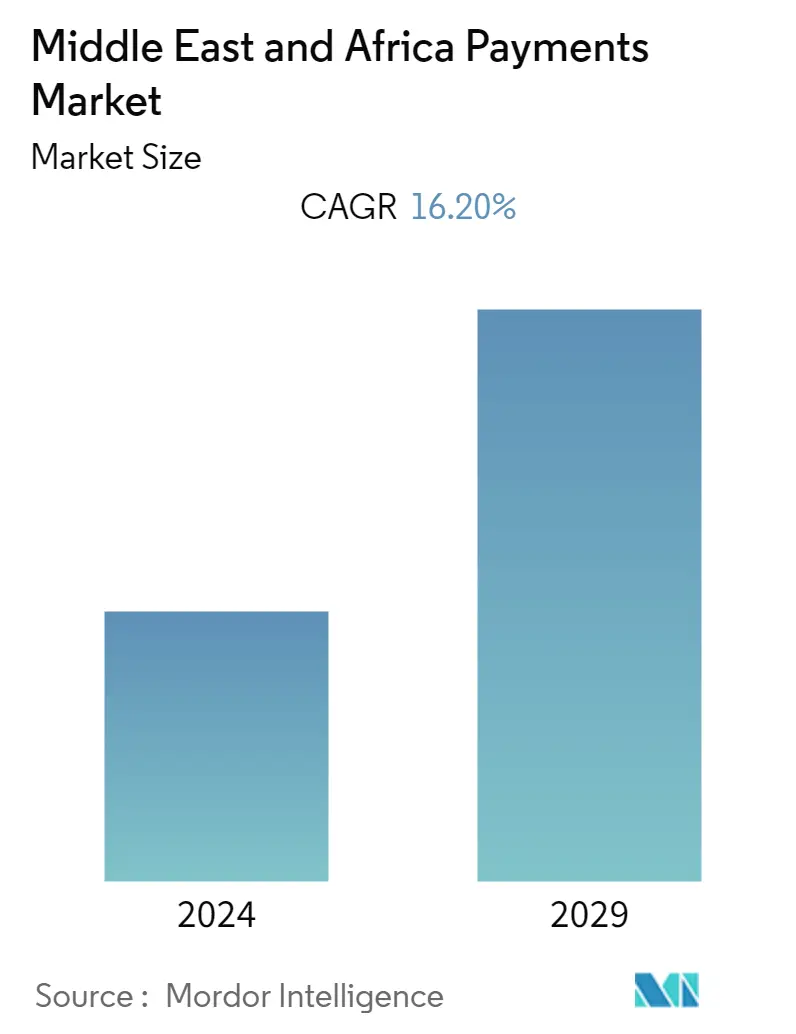

中東・アフリカの消費者は、非接触型決済や電子決済への切り替えを進め、現金離れを続けている。この変化の主な理由は、中東・アフリカで決済技術が驚異的なスピードで進化していることである。市場は予測期間中(2022~2027)、CAGR 16.2%で成長すると予想される。

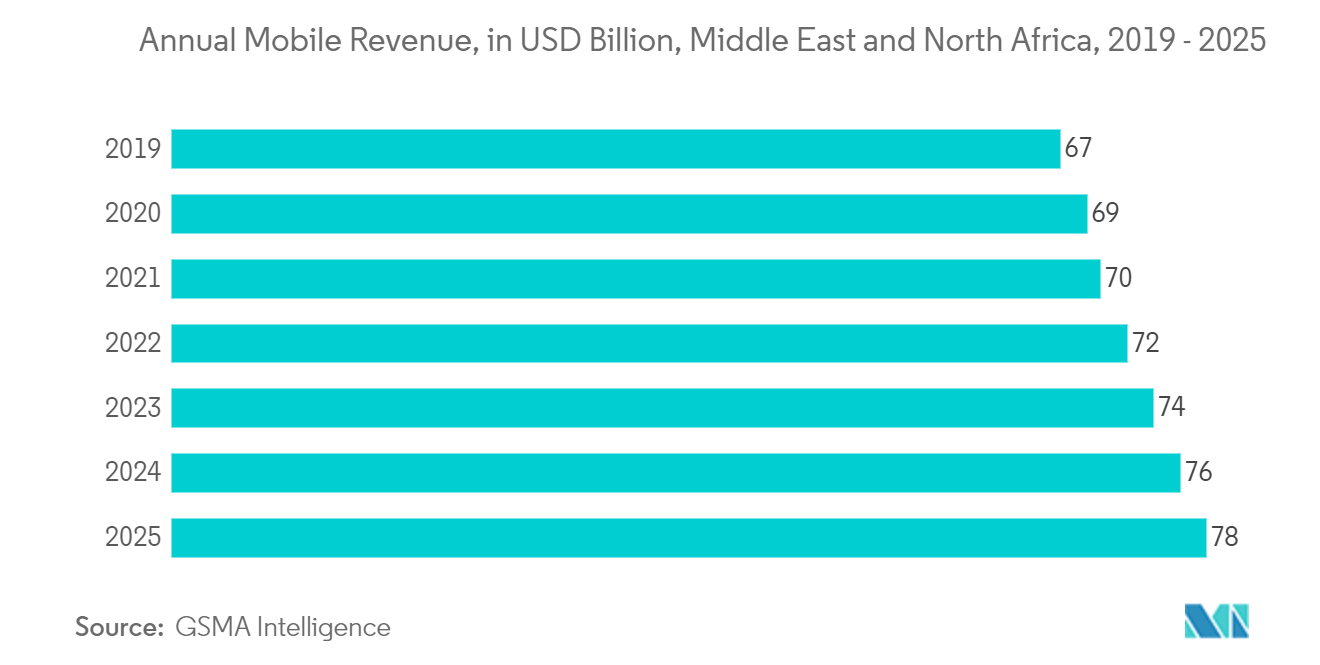

- 世界経済の急速な発展に伴い、携帯電話(特にスマートフォン)は各個人の生活に欠かせないものとなっている。さらに、インターネットは世界中のほとんどの人々の日常生活に欠かせないものとなっている。その結果、スマートフォンやインターネットの利用者数は世界中で飛躍的に増加し、決済業界は大きく拡大した。

- 2022年1月、南アフリカの有線・無線通信事業者であるTelkomは、Telkom Kenyaが同社のモバイルマネー商品であるT-Kashのアプリを発表した。 T-Kashアプリは使いやすいアプリケーションで、顧客は同社のデジタル金融サービス・プラットフォームで提供される幅広いサービスにアクセスできるようになる。

- Worldpayによると、2020年現在、中東・アフリカ(MEA)のPOS取引では現金が最も普及しており、全POS取引の52.6%を占めている。2位と3位はクレジットカードとデビットカードで、同年の市場シェアは16.6%と10.6%だった。2024年までには、現金が最も一般的な決済手段になると予想されている。モバイルマネーを含むデジタルウォレットの利用は大きく伸び、2020年のシェアは8.3%であったが、2024年には16.8%となる。

- モバイル決済市場は、スマートフォンなどのワイヤレス機器を利用したオンライン商取引を含むMコマース分野の受け入れ拡大により、予測期間中に発展すると予想される。

- さらに、Mコマースでは無線インターネットさえあれば、消費者はどこからでも取引ができる。たとえば、グーグルやアップルはすでにモバイル・ショッピング・システムを立ち上げている。顧客は、アップル・ペイやグーグル・ペイのようなデジタル・ウォレットを使えば、カードを通す代わりに店頭で素早く買い物ができる。

- プリペイドカードは、中東・アフリカ全域で現金の代用品としてかなり利用が増えている。テクノロジー主導の製品やサービスの台頭が、この地域でのプリペイドカード決済オプションの人気を後押ししている。さらに、この地域の政府は、デジタル・ウォレットやモバイル・ウォレットなどのキャッシュレス決済手段を利用するよう顧客に促しており、この地域でのプリペイドカードの利用を後押ししている。

- Covid-19の発生は、現金決済の削減、店頭からオンライン決済への移行、迅速決済の採用など、決済慣行の大幅な転換をもたらした。こうした変化は、シンガポールの決済プロバイダーに新たな可能性をもたらした。

MEAペイメント市場動向

デジタル化が加速する中東・アフリカの決済市場

- GSMAによると、スマートフォンアプリを提供している中東・アフリカのモバイルマネー・プロバイダーの3社に1社は、アクティブな顧客ベースの20%以上がアプリを通じて取引を行っている。中東では、スマートフォンアプリを通じて取引の半分以上が完了する導入事例が増えている。

- 2020年以降、中東・アフリカのオンライン決済業界は加速している。COVID-19の大流行が重要な要因の一つである。デジタル決済は迅速かつ安全で、非接触型であるため、この地域の消費者は導入に前向きで、ビットコインや生体認証、QRコードなどの新しい決済手段も模索していた。

- ペイタブは中東・北アフリカ地域全体で複数の決済プロセスをサポートしており、企業はデジタル取引を行い、顧客から支払いを受けることができる。ペイタブは49業種168通貨の取引を処理し、マスターカードやビザカードなど様々な決済手段を提供している。

- アラブ首長国連邦では、銀行がデジタル決済会社と提携し、バーチャルな「今買って後で払うプリペイドカードを提供している。例えば、2021年9月、イスラム金融機関のアブダビ・イスラム銀行(ADIB)は、デジタル決済プラットフォームのSpotiiと提携し、UAE初のバーチャルBNPLプリペイドカードを導入した。

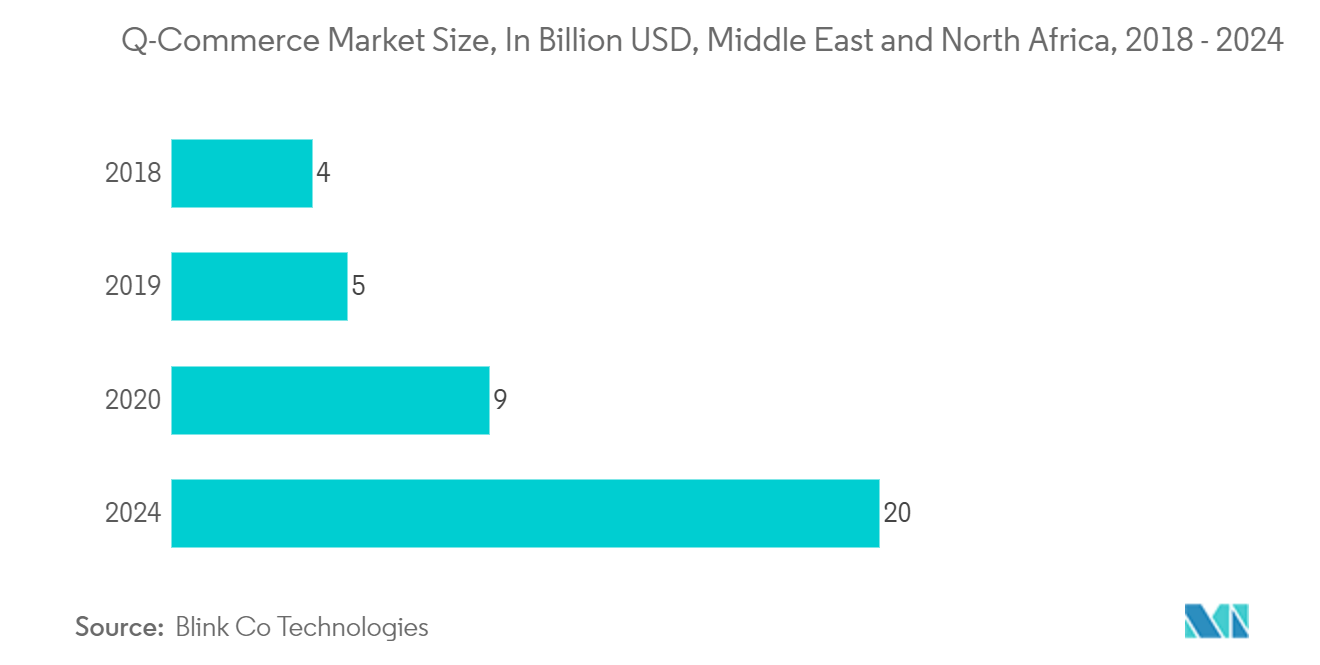

- 2020年時点で、中東・北アフリカ(MENA)のラピッド・コマース(qコマース)市場は90億ドル規模に達している。Blink Co Technologieの予測によると、市場は2020年から2024年の間に24%上昇し、総額200億米ドルに達するという。2019年、MENA地域には2億人以上のデジタル買い物客がいた。

- 進化するアフリカの決済エコシステムでは、イノベーションが常識となっている。エコバンクの消費者決済部門責任者によると、通信事業者主導のモバイルマネーの台頭からビジネス全体の自動化の成長まで、アフリカ大陸は過去20年間で大きな変化を遂げてきた。

- ナイジェリアのような新興市場では、暗号通貨やブロックチェーン技術が爆発的に普及している。また、アフリカにおけるベンチャーキャピタル投資の増加により、起業家はユーザーエクスペリエンスを向上させ、摩擦を減らしながら、決済の機会を活用できるようになっている。

市場成長を牽引する小売業界

- アフリカのB2Bコマース企業であるマーケットフォースは、アフリカにおける消費財の小売流通とデジタル金融サービスのためのチームとプラットフォームを拡大するため、シリーズA資金調達ラウンドで4000万米ドルを調達した。この資金は、小売業者が動きの速い消費財(FMCG)の信用を獲得し、新たな市場に成長できるようにするため、BNPL(buy now, pay later)サービスを利用するために使われる。

- 消費者行動は決済市場を大きく変えつつある。キャッシュレス経済、モバイルバンキング、高速決済、デジタルコマース、規制当局の影響力拡大などは、決済ビジネスに影響を与えるトレンドのほんの一例に過ぎない。

- 非接触型決済は決済プロセスをよりスムーズで便利にするため、消費者は列に並ぶ時間が短縮され、手持ち現金の問題が解消され、列がより早く進むというメリットを享受している。

- サウジアラビア中央銀行によると、2021年にはリテール電子決済がサウジアラビアのビジョン目標を上回るという。サウジ・ビジョン2030の中核プログラムの一つである金融セクター開発プログラム(FSDP)では、小売業における電子決済の目標を55%に設定している。2020年には72万1,000台のPOS端末が設置されたのに対し、2021年末までに100万台以上のPOS端末が設置された。

- また、電子商取引、「SADADシステムによる決済、「Sarieシステムによる新しい即時送金など、その他の電子決済手段の中でも、非接触型決済が2021年のPOS取引全体の95%を占めた。

MEAペイメント業界の概要

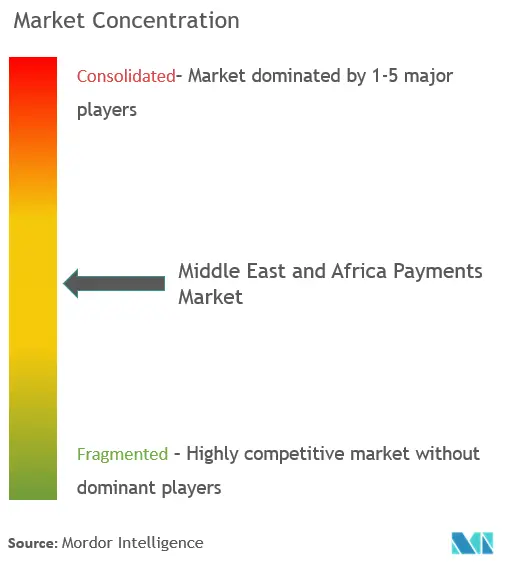

中東・アフリカの決済市場は適度に集中している。同市場の競合状況は中程度である。同市場には複数の企業が進出しているため、企業はライバルに対して持続的な競争力を獲得し、製品の差別化を図るため、製品の革新を続ける必要がある。

- 2022年5月 - OPayとMastercardは、中東・アフリカ全域でデジタル商取引を拡大し、金融包摂を推進するために提携した。また、イギリスの中小企業に1億2500万米ドルを融資するMarketFinanceのイニシアチブはドイツ銀行の支援を受け、SmartCash Payment Service Bankはナイジェリアで銀行口座を持たない顧客の開拓に取り組んでいる。

- 2022年2月 - 南アフリカのFinTech企業であるLipa Paymentsは、自社のソフトウェア・プラットフォームを通じてアフリカの「インフォーマル部門にTap to Payサービスを提供し、企業が携帯電話からの非接触決済を利用できるようにしようとしている。ナイジェリアと南アフリカでは、デジタル決済システムの導入準備が整っている。Lipaプラットフォームは、銀行やFinTech企業がPOSハードウェアを購入することなく、消費者に非接触型携帯電話間決済を提供することを可能にする。

MEAペイメント市場のリーダー

Interswitch Ltd

Jumia

Network International Holdings Plc

Opay

PalmPay Technology Co Ltd

- *免責事項:主要選手の並び順不同

MEAペイメント市場ニュース

- 2022年6月 - 世界最大級のインターネット・エクスチェンジ・ポイント(IXP)であるロンドン・インターネット・エクスチェンジ(LINX)は、ナイロビを拠点とする超大規模データセンター・プロバイダー、IXAfricaとの戦略的提携を発表した。この契約の一環として、LINXはナイロビに新たな相互接続施設を開設し、アフリカ大陸における初の物理的な拠点となる。

- 2021年8月 - Visaがスーダンで初めてデジタル決済を導入。現在、8社のライセンスパートナーと提携し、カード会員や小売業者を含むすべての人に決済技術のメリットを拡大している。

MEAペイメント業界のセグメント化

決済市場は、POSとEコマースという2つの決済手段で区分される。Eコマース決済には、Eコマースサイトでの購入や旅行・宿泊のオンライン予約など、オンラインでの商品・サービス購入が含まれる。ただし、自動車、不動産、公共料金(水道、暖房、電気など)の支払い、住宅ローンの支払い、ローン、クレジットカードの請求書、株式や債券の購入などのオンライン購入は含まれない。POSに関しては、物理的な売り場で発生するすべての取引が市場範囲に含まれる。従来の店頭取引や、場所を問わない対面取引も含まれる。また、いずれの場合も現金が対象となる(eコマース販売では代金引換)。

| 販売時点管理 | カード支払い(デビットカード、クレジットカード、銀行融資プリペイドカードを含む) |

| デジタルウォレット(モバイルウォレットを含む) | |

| 現金 | |

| その他 | |

| オンラインセール | カード支払い(デビットカード、クレジットカード、銀行融資プリペイドカードを含む) |

| デジタルウォレット(モバイルウォレットを含む) | |

| その他(代金引換、銀行振込、即購入・後払い含む) |

| 小売り |

| エンターテインメント |

| 健康管理 |

| ホスピタリティ |

| その他のエンドユーザー産業 |

| 南アフリカ |

| アラブ首長国連邦 |

| サウジアラビア |

| MEAの残りの部分 |

| 支払い方法別 | 販売時点管理 | カード支払い(デビットカード、クレジットカード、銀行融資プリペイドカードを含む) |

| デジタルウォレット(モバイルウォレットを含む) | ||

| 現金 | ||

| その他 | ||

| オンラインセール | カード支払い(デビットカード、クレジットカード、銀行融資プリペイドカードを含む) | |

| デジタルウォレット(モバイルウォレットを含む) | ||

| その他(代金引換、銀行振込、即購入・後払い含む) | ||

| エンドユーザー業界別 | 小売り | |

| エンターテインメント | ||

| 健康管理 | ||

| ホスピタリティ | ||

| その他のエンドユーザー産業 | ||

| 国別 | 南アフリカ | |

| アラブ首長国連邦 | ||

| サウジアラビア | ||

| MEAの残りの部分 | ||

MEA決済市場に関する調査FAQ

現在の中東およびアフリカの決済市場規模はどれくらいですか?

中東およびアフリカの決済市場は、予測期間(16.20%年から2029年)中に16.20%のCAGRを記録すると予測されています

中東およびアフリカの決済市場の主要プレーヤーは誰ですか?

Interswitch Ltd、Jumia、Network International Holdings Plc、Opay、PalmPay Technology Co Ltd は、中東およびアフリカの決済市場で事業を展開している主要企業です。

この中東およびアフリカの決済市場は何年まで対象になりますか?

このレポートは、中東およびアフリカの決済市場の歴史的な市場規模を2019年、2020年、2021年、2022年、2023年までカバーしています。また、レポートは中東およびアフリカの決済市場の年間規模も予測しています:2024年、2025年、2026年、2027年、2028年です。そして2029年。

最終更新日:

中東・アフリカ決済産業レポート

Mordor Intelligence™ Industry Reports によって作成された、2024 年の中東およびアフリカの決済市場シェア、規模、収益成長率の統計。中東およびアフリカの決済分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。