Tendencias del Mercado de Detección de fraude de seguros Industria

Se espera que el segmento de soluciones de análisis de fraude tenga una participación de mercado significativa

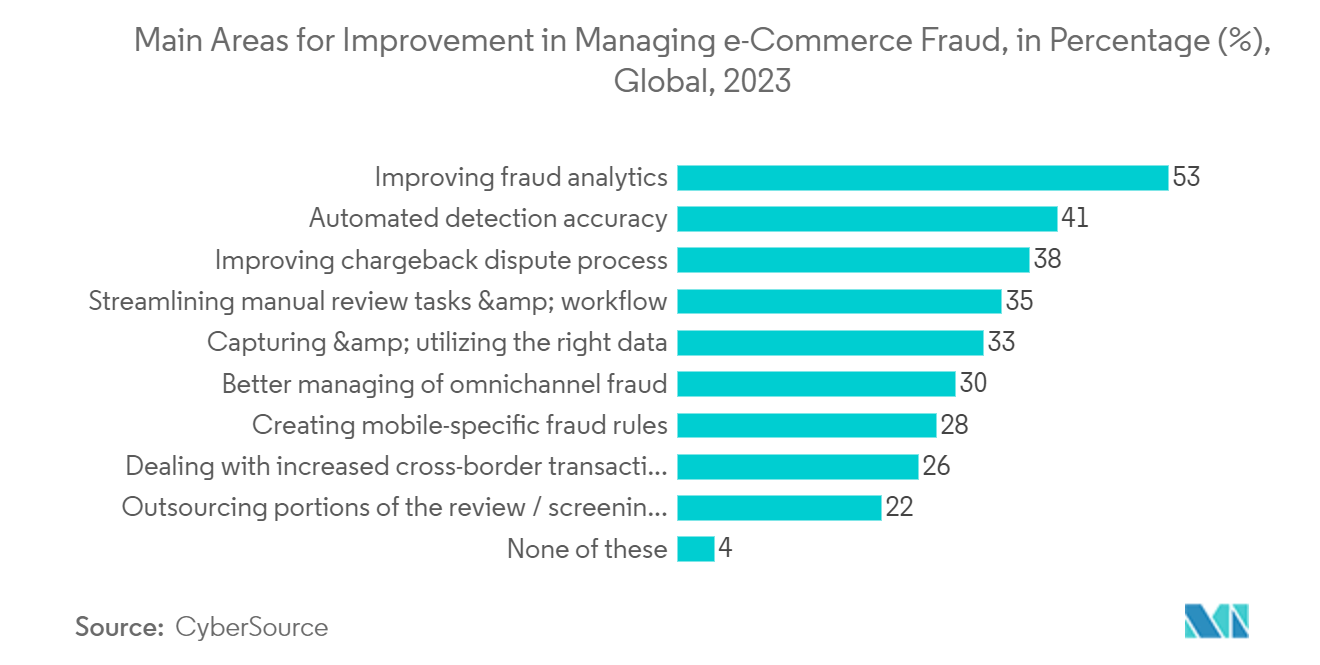

- Las soluciones de análisis de fraude de seguros pueden mejorar la precisión de la detección de fraude, aprovechando las capacidades de la inteligencia artificial (IA), el aprendizaje automático y el modelado predictivo, lo que podría ser útil para que el usuario identifique casos de comportamiento sospechoso y se proteja proactivamente contra reclamaciones fraudulentas. impulsando la demanda de soluciones de análisis de fraude de seguros en el mercado.

- Las aseguradoras han estado pagando una cantidad significativa por reclamaciones fraudulentas anualmente, lo que aumenta la importancia de la detección de fraudes en seguros y crea una oportunidad para el crecimiento del mercado en países de todo el mundo. Por ejemplo, en junio de 2023, el Departamento de Control de Fraudes de Seguros (IFED) de la Policía de la Ciudad de Londres publicó datos recopilados sobre fraudes de seguros entre marzo de 2022 y abril de 2023. Afirmó que el país había sido testigo de un aumento del 61% en el fraude de seguros durante el estudio. período, lo que muestra el creciente riesgo de fraude de seguros en los usuarios finales, alimentando la necesidad de soluciones analíticas de fraude de seguros en el mercado.

- Los proveedores del mercado brindan soluciones analíticas de fraude de seguros, incluidos FICO, IBM, Genpact, etc. El uso de modelos predictivos para identificar, calificar y priorizar posibles casos de fraude puede reducir los pagos de reclamos fraudulentos de las aseguradoras y ayudarlos a evitar daños a la reputación o la pérdida de clientes debido a las primas. aumenta, alimentando la demanda del mercado.

- Por usuario final, el sector BFSI, que incluye el sector de seguros, impulsa el crecimiento del mercado de soluciones de análisis de fraude de seguros debido a sus aplicaciones para proteger el negocio de las compañías de seguros contra reclamaciones fraudulentas.

- Por ejemplo, en mayo de 2023, Teradata y FICO, el proveedor de software de análisis en el mercado de reclamaciones de seguros, se asociaron para llevar al mercado soluciones analíticas avanzadas integradas para reclamaciones de seguros por fraude de pagos en tiempo real mediante la incorporación de automatización y optimización de decisiones impulsadas por IA a los servicios financieros. , que muestra la demanda de soluciones analíticas de fraude en el sector BFSI.

- La digitalización en los sectores bancario, de seguros y sanitario está respaldando el crecimiento del mercado debido a la disponibilidad de datos en línea. Debido al proceso de digitalización, es útil que los usuarios finales adopten soluciones de análisis de fraude para una mejor gestión de riesgos, lo que se espera que impulse el crecimiento del mercado durante el período de pronóstico.

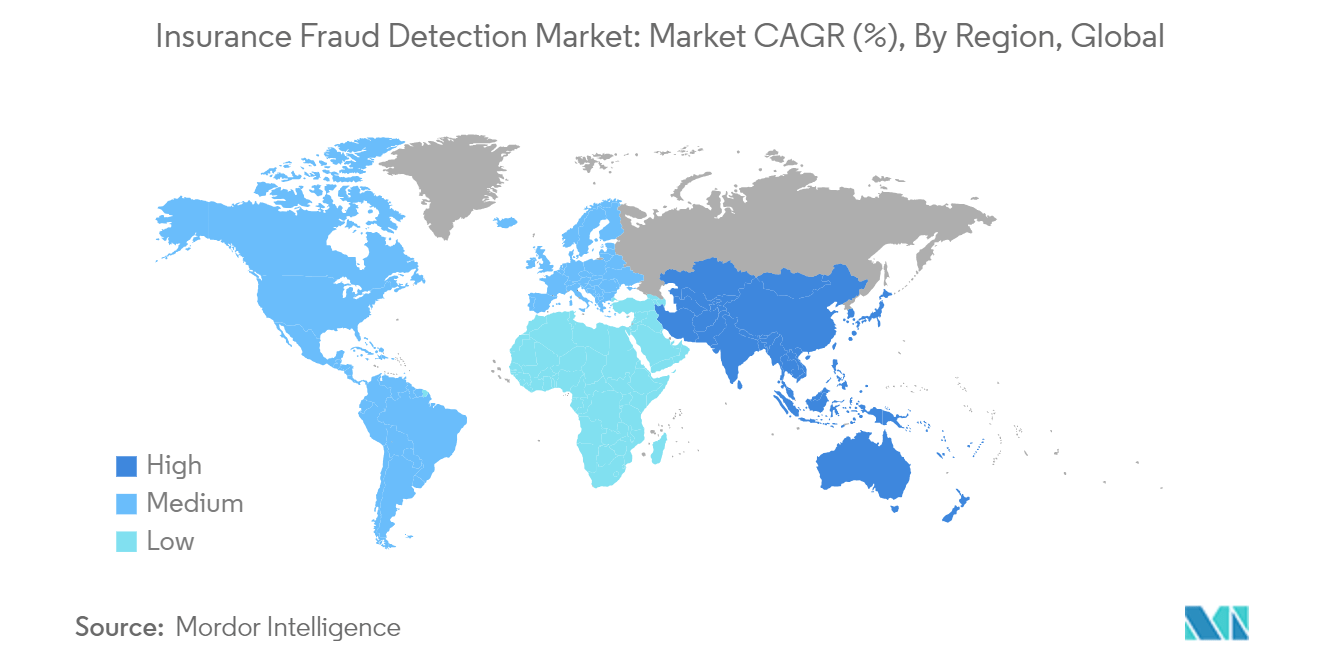

América del Norte tendrá la mayor cuota de mercado

- El crecimiento del mercado en el país está impulsado por el creciente número de estadounidenses más jóvenes que están cada vez más sujetos al fraude de seguros, donde generalmente son más tolerantes con los delitos no fraudulentos. Los estadounidenses más jóvenes ven el fraude de seguros como un costo de hacer negocios con las compañías de seguros. Debido a esto, las empresas de seguros incurren en pérdidas con reclamaciones por fraude. Para minimizar estas pérdidas, las compañías de seguros tienden a adoptar estas soluciones.

- Según la Coalición contra el Fraude de Seguros, el fraude de seguros le cuesta a Estados Unidos más de 308 mil millones de dólares al año. La Oficina Federal de Investigaciones (FBI) estima que el fraude de seguros le cuesta a una familia promedio entre 400 y 700 dólares en primas al año. Con la creciente adopción de tecnología y la aparición de nuevas capacidades como la IA generativa, se espera que aumente la amenaza de fraude.

- El aumento del fraude exitoso tiende a hacer que los consumidores paguen el precio. Las compañías de seguros se ven obligadas a trasladar el costo del fraude a los consumidores a través de primas de seguro más altas, lo que afecta varios aspectos de la economía. Por ejemplo, los empleadores deben aumentar las primas de seguros debido al fraude. Por tanto, para responder a estos desafíos, las compañías de seguros están adoptando soluciones de detección de fraude.

- Con la sofisticación cada vez mayor del fraude de seguros en Canadá, identificar eficientemente los reclamos sospechosos y prevenir el fraude de seguros durante la adjudicación de reclamos se ha vuelto esencial para las empresas de seguros. Por lo tanto, empresas como TD Insurance ampliaron sus capacidades de prevención y detección de fraude manual y basada en análisis mediante la implementación de la herramienta de gestión de casos FRISS y la solución de detección de fraude de reclamos para identificar eficientemente reclamos sospechosos y fraudulentos durante el procedimiento de adjudicación de reclamos.

- El costo general de los seguros en Canadá ha aumentado en los últimos años, lo que presiona a las compañías de seguros para que controlen los gastos y reduzcan las pérdidas. Por ejemplo, las primas de seguros de automóviles aumentaron hasta el 4,6% en todo el país debido a la inflación, según el último índice de precios. A medida que aumentan los precios de los vehículos, aumenta el costo del seguro del automóvil. Esto conduce a un mayor uso de soluciones de detección de fraude por parte de las empresas de seguros que ofrecen seguros al sector automotriz para mantener la rentabilidad.

- En octubre de 2023, la Asociación Équité lanzó una plataforma nacional de detección de delitos en seguros que utiliza análisis predictivos y aprendizaje automático (ML) para detectar y prevenir el fraude en seguros. Esta plataforma aprovecha un enfoque basado en consorcios para cometer delitos relacionados con seguros, que cuestan a los canadienses entre 3.000 y 5.000 millones de dólares al año. Se prevé que este lanzamiento de nuevas plataformas alentará a los proveedores a introducir nuevas soluciones, aumentando la competencia en el mercado. El mercado canadiense de detección de fraudes en seguros está impulsado principalmente por iniciativas de las empresas de seguros para minimizar las pérdidas por fraudes en reclamaciones y el cambio hacia soluciones de detección de fraudes basadas en análisis que les ayuden a ofrecer una mejor experiencia de consumo a los asegurados.