Globale Heimtierversicherungsmarkt Größe und Anteil

Globale Heimtierversicherungsmarkt Analyse von Mordor Intelligence

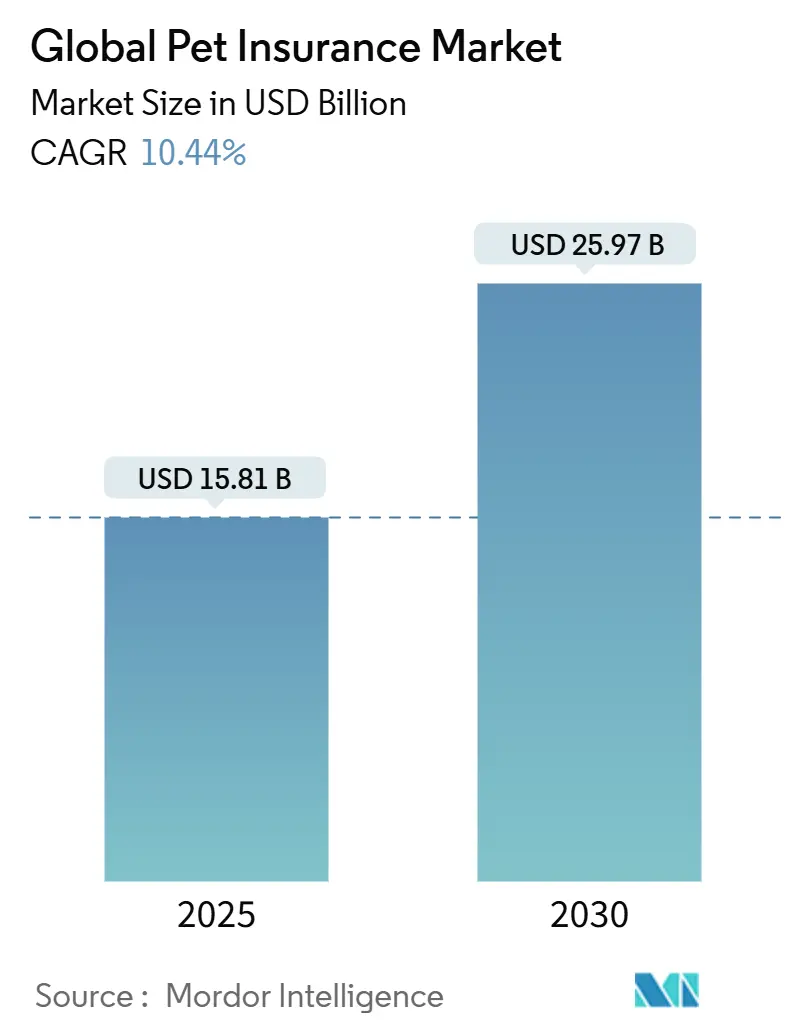

Der globale Heimtierversicherungsmarkt steht bei 15,81 Milliarden USD im Jahr 2025 und wird voraussichtlich 25,97 Milliarden USD bis 2030 erreichen, was eine CAGR von 10,44% widerspiegelt. Dieser solide Wachstumsausblick unterstreicht, wie steigende globale Haustierhaltung, eskalierende Tierarztinflation und verbesserte regulatorische Klarheit die Prämien weiter ausweiten lassen, auch wenn einige etablierte Anbieter ihre Policenbestände reduzieren. Die Prämienaufnahme bleibt widerstandsfähig, da umfassende Deckung hohe Eigenkosten für Tierarztrechnungen kompensiert, die schneller steigen als die allgemeine Inflation. Digital-native Versicherer beschleunigen die Adoption durch Reduzierung von Akquisitionsreibungen, während eingebettete Verteilung innerhalb von Haustierpflege-Ökosystemen Kunden in Momenten hoher Absicht erfasst. Parallele Fortschritte in KI-gesteuerten Schadenautomatisierung senken Bearbeitungskosten und verbessern Servicegeschwindigkeit, was positive Wahrnehmungen des Heimtierversicherungsmarkts bei neuen Policeinhabern verstärkt.

Wichtige Berichtsergebnisse

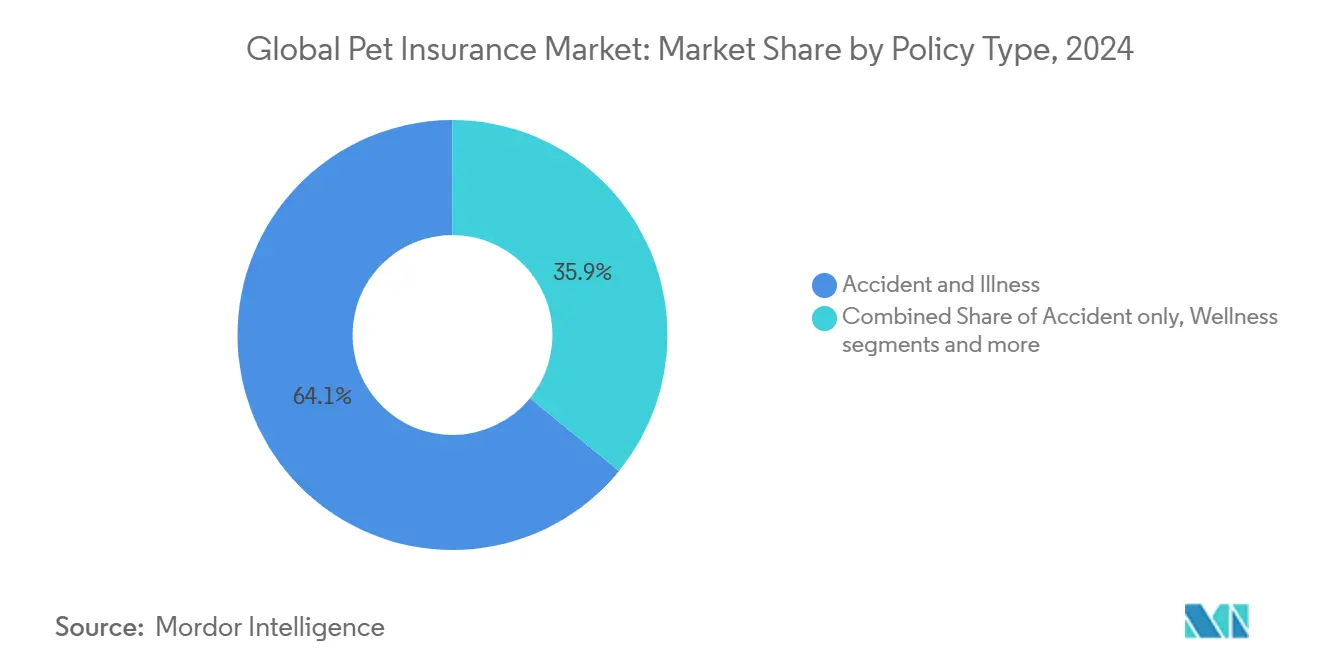

- Nach Policentyp führte Unfall- und Krankheitsabdeckung mit 64,1% Umsatzanteil in 2024; Wellness-Zusätze werden voraussichtlich bei 13,23% CAGR bis 2030 wachsen.

- Nach Tierart beherrschten Hunde 78,2% des Heimtierversicherungsmarkt-Anteils in 2024, während exotische Haustiere mit 12,21% CAGR bis 2030 voranschreiten.

- Nach Vertriebskanal erfasste eingebettete Verteilung 43,2% Anteil der Heimtierversicherungsmarkt-Größe in 2024, während direkte Digital-Kanäle voraussichtlich mit 6,20% CAGR bis 2030 expandieren werden.

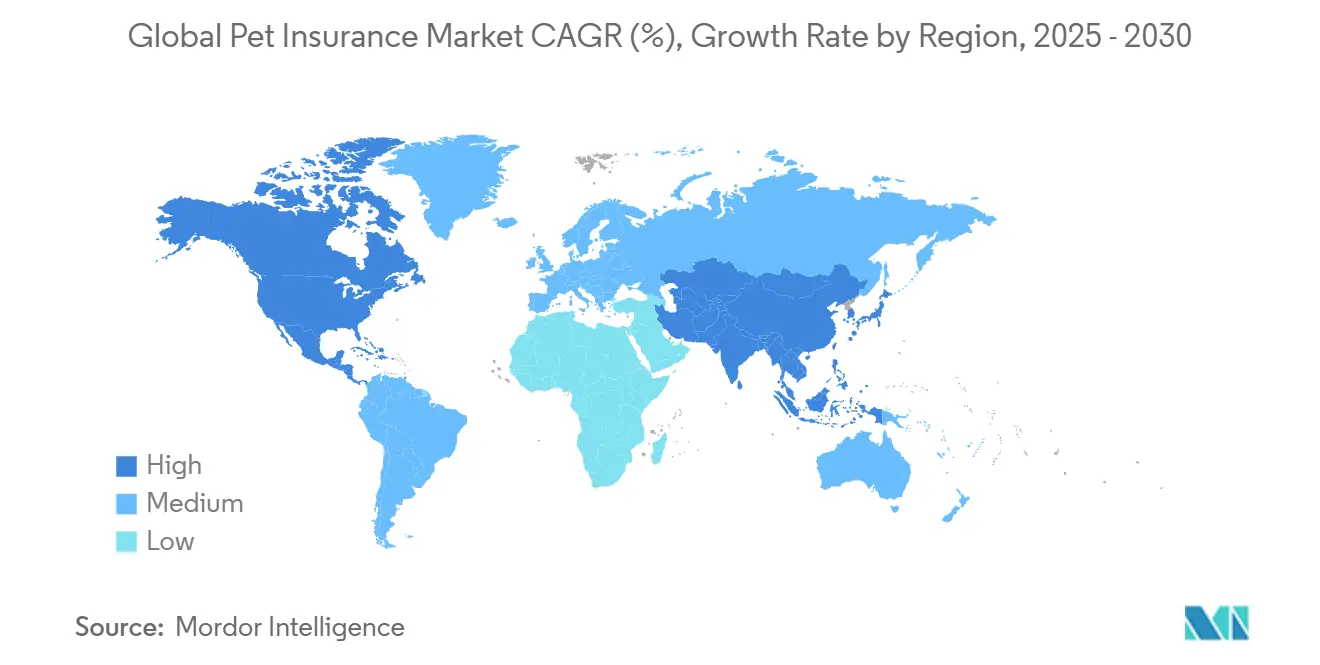

- Nach Geografie hielt Europa einen 44,1% Umsatzanteil in 2024; Asien-Pazifik soll die schnellste regionale CAGR von 10,51% bis 2030 verzeichnen.

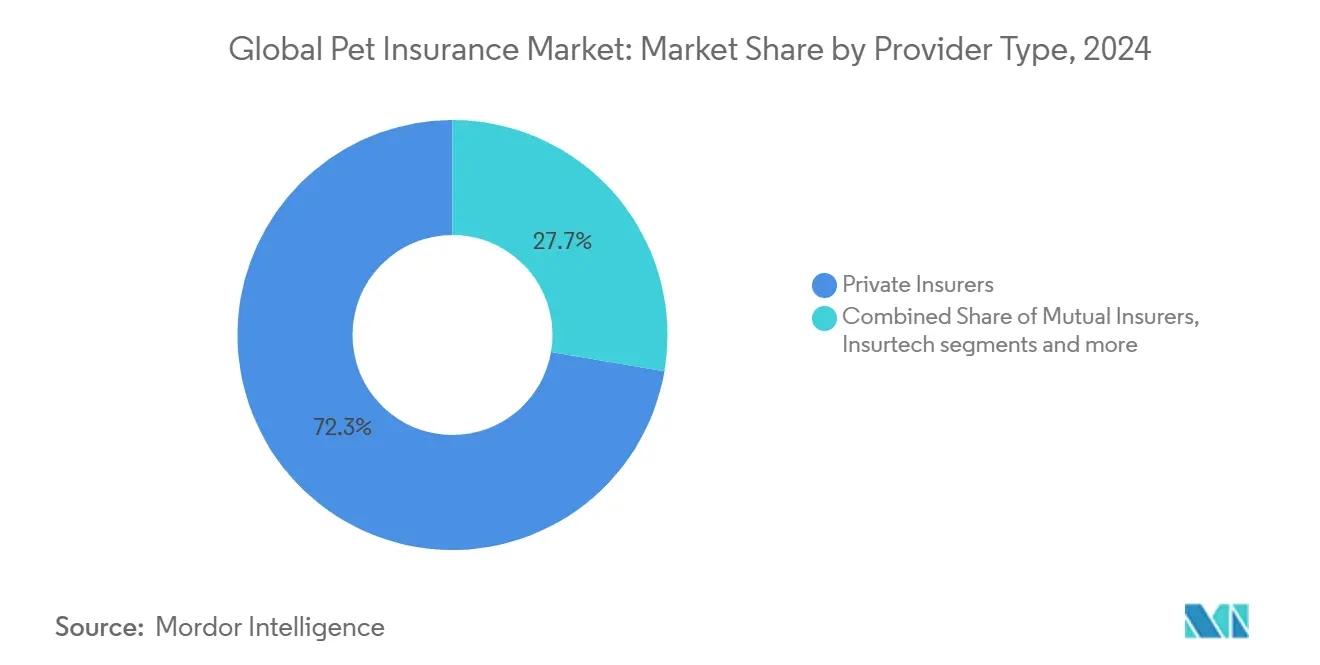

- Nach Anbieter führten private Versicherer mit 72,3% des Heimtierversicherungsmarkt-Anteils in 2024, während reine Insurtech-Anbieter mit 10,21% CAGR bis 2030 voranschreiten.

Globale Heimtierversicherungsmarkt Trends und Erkenntnisse

Treiber Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Steigende Haustierhaltung & Haustiervermenschlichung | +2.8% | Nordamerika & Europa Kern, globaler Spillover | Langfristig (≥ 4 Jahre) |

| Eskalierende Tierarztkosten | +3.2% | Global, akut in entwickelten Märkten | Mittelfristig (2-4 Jahre) |

| Verpflichtende Mikrochip-Kennzeichnung & NAIC Model Act | +1.5% | Nordamerika primär | Kurzfristig (≤ 2 Jahre) |

| Eingebettete Versicherung in Haustierpflege-Ökosystemen | +2.1% | Nordamerika & Europa, Expansion nach Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Arbeitgeber-gesponserte Haustierleistungen | +0.8% | Nordamerika & Europa | Mittelfristig (2-4 Jahre) |

| KI-gesteuerte dynamische Risikoprüfung | +1.2% | Global, angeführt von einkommensstarken Märkten | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Haustierhaltung und Haustiervermenschlichung

Wachstum der Haustierhaltung und die Sicht von Haustieren als Familienmitglieder befeuern stetige Prämiennachfrage. Globale Ausgaben für Haustierpflege erreichten 147 Milliarden USD in 2023, wobei Tierarztdienstleistungen die am schnellsten wachsende Komponente sind, was Besitzer dazu veranlasst, finanziellen Schutz zu suchen. Millennials und Gen Z treiben Adoptionsraten voran und zeigen hohe Zahlungsbereitschaft für fortschrittliche Behandlungen wie Onkologie oder orthopädische Chirurgie. China illustriert diesen demografischen Wandel, wo 80% der Besitzer ihre Ausgaben nach der Pandemie beibehielten oder erhöhten, was die Katzenökonomie stärkt. Die emotionale Bindung zwischen Besitzern und Haustieren übersetzt sich in relativ preiselastische Nachfrage für den Heimtierversicherungsmarkt, was dessen langfristige Expansion untermauert[1]UBS Research, "China Pet-Care Industry Outlook 2024," ubs.com .

Eskalierende Tierarztkosten übertreffen VPI

Das U.S. Bureau of Labor Statistics verzeichnete einen 8,1% Jahresanstieg im Tierarztdienstleistungen-VPI für 2024, mehr als doppelt so hoch wie die allgemeine VPI-Wachstumsrate. Beitragende Faktoren umfassen Personalmangel-Tierarztvakanz stieg um 24% in 2024, laut AVMA Workforce Dashboard, und fortlaufende Konsolidierung, die Preismacht bei großen Ketten wie Mars Veterinary Health konzentriert, die nun mehr als 2.500 Krankenhäuser weltweit betreibt. Durchschnittliche Rechnungswerte für Hundekreuzbandreparatur übertrafen 4.700 USD in 2024, ein 19% Sprung in zwei Jahren, basierend auf aggregierten Trupanion Schadendaten[2] Insurance Business America, "Trupanion Q1 2025 earnings,". Diese stark steigenden Kosten machen Risikotransfer zunehmend attraktiv; NAPHIA bemerkt, dass Schadenrückerstattungen 4 Milliarden USD in Nordamerika zum ersten Mal in 2024 überstiegen, um 23% jährlich gestiegen. Während höhere Rechnungen Verlustquoten der Anbieter unter Druck setzen, erweitern sie gleichzeitig den wahrgenommenen Wert umfassender Deckung und erhalten Prämienwachstum aufrecht.

Verpflichtende Mikrochip-Kennzeichnung & NAIC Model Act Einführung

Regulatorische Harmonisierung beschleunigt die Adoption. Der NAIC Pet Insurance Model Act, finalisiert in 2024 und bereits in Staaten wie Pennsylvania, Kalifornien und Ohio erlassen, schafft Unfallwartezeiten ab und standardisiert Offenlegungen von Vorerkrankungen, was Verbraucherreibung reduziert[3]National Association of Insurance Commissioners, "Pet Insurance Model Act resources," naic.org. Florida folgte mit seinem umfassenden Gesetz im April 2025, was einen einheitlichen Lizenzierungs- und Tarifeingaberahmen schafft. Gleichzeitig erweitert verpflichtende Mikrochip-Kennzeichnung das Universum identifizierbarer Haustiere: das Vereinigte Königreich berichtete 94% Compliance bei Hunden nach Durchsetzungsbeginn in 2024, laut Department for Environment, Food & Rural Affairs. Kliniken bündeln oft Deckungsdiskussionen mit Chip-Implantation, was einen natürlichen Einstieg zur Versicherung generiert. Da mehr Rechtsgebiete ähnliche Mandate annehmen, gewinnen Anbieter kostengünstige Akquisitionskanäle und reichere Daten für versicherungsmathematische Modellierung.

Eingebettete Versicherung in Haustierpflege-Ökosystemen

Partnerschaften mit Einzelhändlern, E-Commerce-Sites und Tierarztketten betten Deckung in alltägliche Haustierpflegeaktivitäten ein. Nationwides Allianzen mit Petco und Walmart zeigen, wie Versicherer bestehenden Traffic und vertrauenswürdige Marken nutzen, um Akquisitionskosten zu senken und gleichzeitig die Reichweite zu verbreitern. Eingebettete Angebote bündeln oft präventive Dienstleistungen, was den wahrgenommenen Nutzen gegenüber eigenständigen Policen erhöht. Da 43,2% der 2024 Prämien durch eingebettete Kanäle flossen, formt dieses Modell die Vertriebsökonomie des Heimtierversicherungsmarkts neu.

Hemmnisse Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Hohe Prämieninflation vs. verfügbares Einkommen | −2.1% | Schwellenmärkte, einkommensschwächere Gruppen | Kurzfristig (≤ 2 Jahre) |

| Mangel an einheitlicher Tierarzt-Verfahrenskodierung | −0.7% | Global | Langfristig (≥ 4 Jahre) |

| Versichereraustritte aufgrund ungünstiger Verlustquoten | −1.3% | Entwickelte Märkte | Mittelfristig (2-4 Jahre) |

| Geringe Bewusstheit & kulturelle Barrieren | −1.5% | APAC, Lateinamerika, MEA | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Prämieninflation versus verfügbares Einkommen

Prämienwachstum übertrifft weiterhin Lohnzuwächse für viele Haushalte. Das California Department of Insurance genehmigte Tarifeingaben mit durchschnittlichen landesweiten Erhöhungen von 12-15% für 2024, wobei einige Küstenkreise 20% überstiegen. Lemonades Q4 2024 Aktionärsbrief enthüllte eine 14% Preissteigerung für sein Pet-Produkt unter Verweis auf Tierarztinflation und höhere Medikamentenkosten. Mit US-Median-Reallöhnen um nur 4% im gleichen Zeitraum steigen, erweitern sich Erschwinglichkeitslücken, was einen 2,3% Rückgang in Wellness-Besuchsfrequenz veranlasst, der vom AVMA Practice Metrics Programm aufgezeichnet wurde. In einkommensschwächeren EU-Regionen fand FEDIAFs 2024 Umfrage, dass 26% der Besitzer auf Versicherung wegen Kosten verzichteten, gestiegen von 19% in 2022. Außer wenn Einkommenswachstum sich erholt oder neue kostengünstige Produkte erscheinen, könnte Penetration bei preissensitiven Segmenten stagnieren, besonders in Schwellenmärkten.

Versichereraustritte durch ungünstige Verlustquoten bei bestimmten Rassen

Großangelegte Nicht-Erneuerungen unterstreichen Profitabilitätsherausforderungen. Nationwide bestätigte, dass es etwa 100.000 Policen bis Mitte 2025 fallen lassen wird, nachdem es rassenspezifische Verlustquoten über 120% für Riesenrassen wie Mastiffs und Deutsche Doggen berichtete. USA Today schätzt, dass die Aktion etwa 10% des Trägerbestands betrifft, was verdrängte Besitzer zwingt, neue Deckung zu suchen, oft zu wesentlich höheren Tarifen aufgrund von Vorerkrankungen. Ähnliche aber kleinere Rückzüge wurden von dem deutschen Spezialisten AGILA enthüllt, der die Risikoprüfung für französische Bulldoggen nach einem Anstieg atmungsbezogener Schäden verschärfte, laut seinem 2024 Jahresbericht. Reduzierte Trägerbereitschaft verengt Verbraucherwahl und kann Prämienstiege für verbleibende Versicherer auslösen, da Risikopools weniger diversifiziert werden. Falls weitere Austritte auftreten, besonders bei kostenintensiven Rassen, könnte kurzfristige Marktexpansion sich verlangsamen trotz starker zugrundeliegender Nachfrage.

Segmentanalyse

Nach Policentyp: Umfassende Deckung treibt Prämienwachstum

Unfall- und Krankheitspolicen repräsentierten 64,1% der Prämien in 2024, verankerten den Heimtierversicherungsmarkt, unterstützt durch klaren katastrophalen Risikotransfer. Dieses Segment erfreut sich stetiger Erneuerungen, da Besitzer Schutz vor hochpreisigen Notfällen schätzen, wo Rechnungen 20.000 USD übertreffen. Wellness-Zusätze, prognostiziert auf 13,23% CAGR Wachstum, erweitern das Produkt über Katastrophe hinaus, um Routineuntersuchungen und Impfungen zu umfassen. Diese Positionierung zieht jüngere Demografien an, die vorhersagbare monatliche Gebühren gegenüber pauschalen Tierarztrechnungen bevorzugen. Die Heimtierversicherungsmarkt-Größe für Wellness-Deckung wird voraussichtlich schnell expandieren, da mehr Träger präventive Dienstleistungen mit Krankheitsdeckung bündeln, um Angebote zu differenzieren und Schadenschwere zu stabilisieren.

Das umfassende Modell adressiert auch Erb- und chronische Erkrankungen, reduziert überraschende Ausschlüsse, die einst Kundenzufriedenheit behinderten. Daten aus Q1 2024 zeigen wiederkehrende Kosten wie Spezialdiäten bei 421 USD und Röntgenaufnahmen bei 819 USD, was Verbraucherappetit für inklusive Pläne verstärkt. Da Risikopools reifen und KI-gesteuerte Risikoprüfung Preisgestaltung verfeinert, können Träger Margen aufrechterhalten, auch während sie breitere Leistungspakete anbieten, die menschliche Krankenversicherung spiegeln.

Notiz: Segmentanteile aller Einzelsegmente verfügbar beim Berichtskauf

Nach Tierart: Hunde dominieren während exotische Segmente beschleunigen

Hunde machten 78,2% der Prämien in 2024 aus, ein Level das verwurzelte Hundehaltung und höhere durchschnittliche Tierarztausgaben widerspiegelt. Große Hundepopulationen in den Vereinigten Staaten, Deutschland und dem Vereinigten Königreich erhalten tiefe versicherungsmathematische Datensätze aufrecht, die genaue Preisgestaltung untermauern und den Heimtierversicherungsmarkt-Anteil für Hunde stabil halten. Katzen folgen, obwohl niedrigere Transaktionswerte Katzenpolicen preissensibler machen, was Leistungskalibrierung beeinflusst.

Exotische Haustiere bilden das am schnellsten wachsende Segment mit 12,21% CAGR bis 2030, da Spezialdeckung für Vögel, Kaninchen und Reptilien entsteht. Nationwides 2024 Einführung von Vogel- und Exotenplänen mit bis zu 90% Erstattung illustriert Marktreaktion auf die geschätzten 15% der US-Haushalte, die nicht-traditionelle Tiere besitzen. Höhere durchschnittliche Behandlungskosten, getrieben durch seltene Spezialistentierärzte, verstärken das Wertversprechen und steigern die Aufnahme. Das Ergebnis ist diversifiziertes Prämienwachstum, das den gesamten Heimtierversicherungsmarkt über traditionelle Hund-und-Katze-Segmente hinaus verbreitert.

Nach Anbietertyp: Insurtech-Disruption fordert traditionelle Modelle heraus

Private Mehrspartenversicherer behielten einen 72,3% Umsatzanteil in 2024, nutzten Markenvertrauen und Cross-Selling-Effizienzen. Doch betriebliche Starrheit und Legacy-Systeme verlangsamen Produktiteration. Reine Digital-Insurtechs, wachsend mit 10,20% CAGR, setzen KI-Risikoprüfung, Sofortangebote und Echtzeitschäden ein, um jüngere Verbraucher zu gewinnen. Lemonades KI-Chatbots begleichen einige Schäden in unter 3 Sekunden und setzen neue Servicebenchmarks im Heimtierversicherungsmarkt.

Scale-Investoren gestalten auch Wettbewerb neu. JAB Holding Company besitzt nun mehr als 20 Heimtierversicherungsmarken in 10 Ländern und nutzt Kapitaltiefe, um Datenwissenschaft und Marketingkraft zu verstärken. Gegenseitigkeitsversicherer halten Nischenpositionen mit Betonung ausgerichteter Policenhalterinteressen, während staatlich verbundene Systeme begrenzt bleiben. Über 44% aller Anbieter weltweit berichten einbettende generative KI in Schäden, was schnelle Technologiediffusion anzeigt, die zukünftige Führerschaft definieren wird.

Notiz: Segmentanteile aller Einzelsegmente verfügbar beim Berichtskauf

Nach Vertriebskanal: Eingebettete Verteilung transformiert Kundenakquisition

Eingebettete Kanäle produzierten 43,2% der 2024 Prämien, kapitalisierten auf Kundenvertrauensbeziehungen mit Tierärzten, Einzelhändlern und E-Commerce-Plattformen. Deckungskauf während eines Tierarztbesuchs oder Checkout auf einer Haustierbedarf-Site reduziert Reibung und illustriert sofortigen Wert. Trägerpartnerschaften mit Walmart oder Petco zeigen, wie verkehrsreiche Einzelhändler Reichweite zu unterversorgten Demografien ausdehnen und den Heimtierversicherungsmarkt-Größe ohne bedeutende Marketingausgaben erweitern.

Direkte Digital-Kanäle folgen, expandieren aber mit 6,20% CAGR, da Vergleichsseiten wie Pawlicy Advisor Käufer durch Planauswahl führen. Telefonbasierte Verkäufe bleiben relevant für komplexe Fälle, die Agentberatung benötigen, während Makler- und Agenturmodelle wertvolle Kunden mit maßgeschneiderten Selbstbehalten oder Co-Pay-Strukturen bedienen. Bankversicherung und Arbeitgebergruppensysteme sind noch im Entstehen, könnten aber skalieren, da Corporate-Wellness-Programme Haustierdeckung zu Leistungsmenüs hinzufügen.

Geografieanalyse

Europa generierte 44,1% der globalen Prämien 2024, was Jahrzehnte regulatorischer Unterstützung und kultureller Normalisierung der Heimtierversicherung widerspiegelt. Schweden pionierte die Kategorie vor mehr als einem Jahrhundert und schuf eine Grundlage des Verbrauchervertrauens. Deutschland, das Vereinigte Königreich und Frankreich machen den Großteil der regionalen Prämien aus, unterstützt durch strenge Tierschutzbestimmungen und hohe verfügbare Einkommen. Digitale Kanäle erfassten 19% der Non-Life-Verkäufe in 2024, laut dem regionalen Regulator, signalisierten wachsende Online-Dynamik, die den Heimtierversicherungsmarkt in den kommenden Jahren weiter heben wird.

Asien-Pazifik rangiert als am schnellsten wachsende Region mit 10,50% CAGR bis 2030. China treibt diese Trajektorie, mit seiner Haustierpflege-Ökonomie, die mit 12,9% CAGR inmitten steigender Mittelschichteinkommen und des Katzenbooms in Großstädten expandiert. Obwohl Penetration niedrig bleibt, positionieren große adressierbare Haustierpopulationen den Heimtierversicherungsmarkt für übergroße Gewinne, da Bewusstsein und regulatorische Klarheit sich verbessern. Japan erhält eine reife Kundenbasis aufrecht, während Australien nordamerikanisches Verbraucherverhalten mit hoher Bereitschaft spiegelt, Haustiere zu versichern. Indien und südostasiatische Länder bieten langfristiges Potenzial, sobald verfügbare Einkommen steigen und kulturelle Einstellungen zur Haustiergesundheitspflege sich entwickeln.

Nordamerika liefert weiterhin beträchtliche Volumina, verankert durch 6,25 Millionen versicherte Haustiere Ende 2023, eine 16,7% jährliche Steigerung. Fortgeschrittene Tierarztinfrastruktur unterstützt hochwertige Policendesigns, doch intensiver Wettbewerb komprimiert Margen. Implementation des NAIC Model Act über mehrere Staaten hinweg standardisiert Offenlegungen, reduziert Compliance-Varianz und vereinfacht Multi-State-Produkteinführungen. Kanada trägt inkrementelles Wachstum bei, während Mexikos expandierende Mittelschicht zukünftige Aufwärtspotenziale signalisiert. Andauernde Prämieninflation bleibt kurzfristiger Gegenwind, verstärkt aber auch wahrgenommenen Wert der Deckung unter Haustierbesitzern, die steilen Tierarztrechnungen gegenüberstehen.

Wettbewerbslandschaft

Top-Unternehmen im Heimtierversicherungsmarkt

Der Heimtierversicherungsmarkt ist konzentriert, wobei die Top 10 Träger dominanten Anteil globaler Prämien schreiben. Solche oligopolistische Struktur gewährt Skaleneffekte in Schadenmanagement, Rückversicherungskauf und regulatorischer Compliance, doch erlaubt sie koordinierte Preisgestaltung, die Kontrolle anziehen kann. Legacy-Anbieter partnern zunehmend mit verkehrsreichen Einzelhandels- oder Tierarztnetzwerken, um eingebettete Verteilung zu vertiefen und Anteil zu verteidigen. Beispiele umfassen Nationwides Einführung innerhalb Walmart.com und Petco Wellness-Plänen.

Insurtech-Rivalen intensivieren den Kampf durch Ausnutzung digitaler Agilität. Lemonade, Trupanion und ManyPets nutzen Datenanalytik zur Verfeinerung der Risikoauswahl und Verbesserung der Kundenerfahrung. Finanzierungsmomentum bleibt stark, da Lassies 50 Millionen EUR Aufbringung im Juni 2025 andauerndes Investorenvertrauen illustriert. Konsolidierer wie JAB Holding Company beschleunigen Marktaufkauf, erfassen Synergien über Policenverwaltung und Marketing hinweg.

Strategische Differenzierung hängt nun von KI-Einsatz, flexiblem Deckungsdesign und Omnichannel-Verteilung ab. Träger, die dynamische Preisgestaltung basierend auf Verhaltensdaten-wie Wearable-Geräte, die Aktivitätslevel erfassen-annehmen, zielen darauf ab, Verlustquoten zu verbessern und gleichzeitig personalisierte Prämien anzubieten. Währenddessen könnten regulatorische Entwicklungen wie der PAW Act, der Health Savings Account-Mittel für Prämien erlaubt, adressierbare Nachfrage vergrößern und Wettbewerbspositionierung ändern.

Globale Heimtierversicherungsbranche Führungskräfte

-

Trupanion Inc.

-

Nationwide (VPI)

-

Healthy Paws Pet Insurance LLC

-

Lemonade Inc.

-

Agria Djurförsäkring AB

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Januar 2025: Pawlicy Advisor übertraf 1 Million Haustierbesitzer, die seine Vergleichsplattform nutzen, und erwarb American Animal Hospital Association Preferred Business Provider Status.

- April 2025: Florida erließ umfassende Heimtierversicherungsgesetzgebung, die klare Verbraucheröffenlegungen vorschreibt und standardisierte Richtlinien für Policenbedingungen und Ausschlüsse setzt.

- September 2024: Trupanion führte neue Heimtierversicherungsprodukte in Deutschland und der Schweiz ein. Dieser Schritt erweitert seine Präsenz im europäischen Markt.

- Juni 2024: Nationwide kündigte an, 100.000 Heimtierversicherungspolicen bis Sommer 2025 als Reaktion auf eskalierende Tierarztpflegekosten einzustellen. Die Entscheidung spiegelt wachsende finanzielle Druck auf Versicherer wider, da medizinische Ausgaben für Haustiere weiter steigen.

Globaler Heimtierversicherungsmarkt Berichtscope

Gemäß dem Scope bezieht sich "Heimtierversicherung" auf eine Versicherungspolice, die von einem Haustierbesitzer gekauft wird und hilft, die Gesamtkosten teurer Tierarztrechnungen zu senken. Solche Deckung ist mehr oder weniger ähnlich Krankenversicherungspolicen für Menschen. Heimtierversicherung deckt normalerweise teure tierärztliche Verfahren ganz oder teilweise ab. Der Heimtierversicherungsmarkt ist segmentiert nach Police (Krankheiten und Unfälle, chronische Erkrankungen und andere Policen), Tier (Hund, Katze und andere Tiere), Anbieter (öffentlich und privat) und Geografie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika und Südamerika). Der Marktbericht deckt auch die geschätzten Marktgrößen und Trends für 17 verschiedene Länder über große Regionen global ab. Der Bericht bietet den Wert (in USD Millionen) für die oben genannten Segmente.

| Unfall & Krankheit |

| Nur Unfall |

| Wellness / Präventivpflege-Zusätze |

| Chronische / Erbkrankheiten |

| Hund |

| Katze |

| Andere Haustiere (Vögel, Exoten, Pferde, etc.) |

| Private Versicherer |

| Gegenseitigkeits- / Genossenschaftsversicherer |

| Reine Insurtech-Anbieter |

| Staatlich verbundene / öffentliche Systeme |

| Direkt-zum-Verbraucher (Digital & Telefon) |

| Vermittelt (einschließlich Agentur/Makler, Bankversicherung und andere traditionelle Drittanbieter-Kanäle) |

| Eingebettet (Haustierhändler, Tierkliniken, E-Commerce) |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Nordics (Schweden, Norwegen, Dänemark, Finnland) | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Rest von Asien-Pazifik | |

| Naher Osten & Afrika | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Südafrika | |

| Rest von Naher Osten und Afrika |

| Nach Policentyp | Unfall & Krankheit | |

| Nur Unfall | ||

| Wellness / Präventivpflege-Zusätze | ||

| Chronische / Erbkrankheiten | ||

| Nach Tierart | Hund | |

| Katze | ||

| Andere Haustiere (Vögel, Exoten, Pferde, etc.) | ||

| Nach Anbietertyp | Private Versicherer | |

| Gegenseitigkeits- / Genossenschaftsversicherer | ||

| Reine Insurtech-Anbieter | ||

| Staatlich verbundene / öffentliche Systeme | ||

| Nach Vertriebskanal | Direkt-zum-Verbraucher (Digital & Telefon) | |

| Vermittelt (einschließlich Agentur/Makler, Bankversicherung und andere traditionelle Drittanbieter-Kanäle) | ||

| Eingebettet (Haustierhändler, Tierkliniken, E-Commerce) | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Nordics (Schweden, Norwegen, Dänemark, Finnland) | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Rest von Asien-Pazifik | ||

| Naher Osten & Afrika | Saudi-Arabien | |

| Vereinigte Arabische Emirate | ||

| Südafrika | ||

| Rest von Naher Osten und Afrika | ||

Wichtige im Bericht beantwortete Fragen

Wie groß ist der aktuelle Heimtierversicherungsmarkt?

Der Heimtierversicherungsmarkt steht bei 15,81 Milliarden USD in 2025 und wird prognostiziert, 25,97 Milliarden USD bis 2030 bei 10,44% CAGR zu erreichen.

Welche Region hält den größten Heimtierversicherungsmarkt-Anteil?

Europa führt mit 44,1% der globalen Prämien in 2024, was reife Regulierungen und hohe Verbraucherakzeptanz widerspiegelt.

Welcher Policentyp dominiert den Heimtierversicherungsmarkt?

Unfall- und Krankheitspolicen dominieren mit 64,1% Umsatzanteil in 2024, da sie kostenintensive Notfälle und chronische Krankheiten abdecken.

Wie schnell wächst der eingebettete Vertriebskanal?

Eingebettete Kanäle erfassten 43,2% der 2024 Prämien und expandieren, da Einzelhändler, Tierärzte und E-Commerce-Plattformen Versicherung beim Checkout integrieren.

Warum lassen einige Versicherer Policen fallen trotz Marktwachstums?

Steigende Tierarztkosten und ungünstige Verlustquoten bei spezifischen Rassen haben Austritte veranlasst, wie Nationwides Entscheidung illustriert, 100.000 Policen bis 2025 nicht zu erneuern.

Seite zuletzt aktualisiert am: