GCC-Marktgröße und -anteil für Obst und Gemüse

GCC-Marktanalyse für Obst und Gemüse von Mordor Intelligence

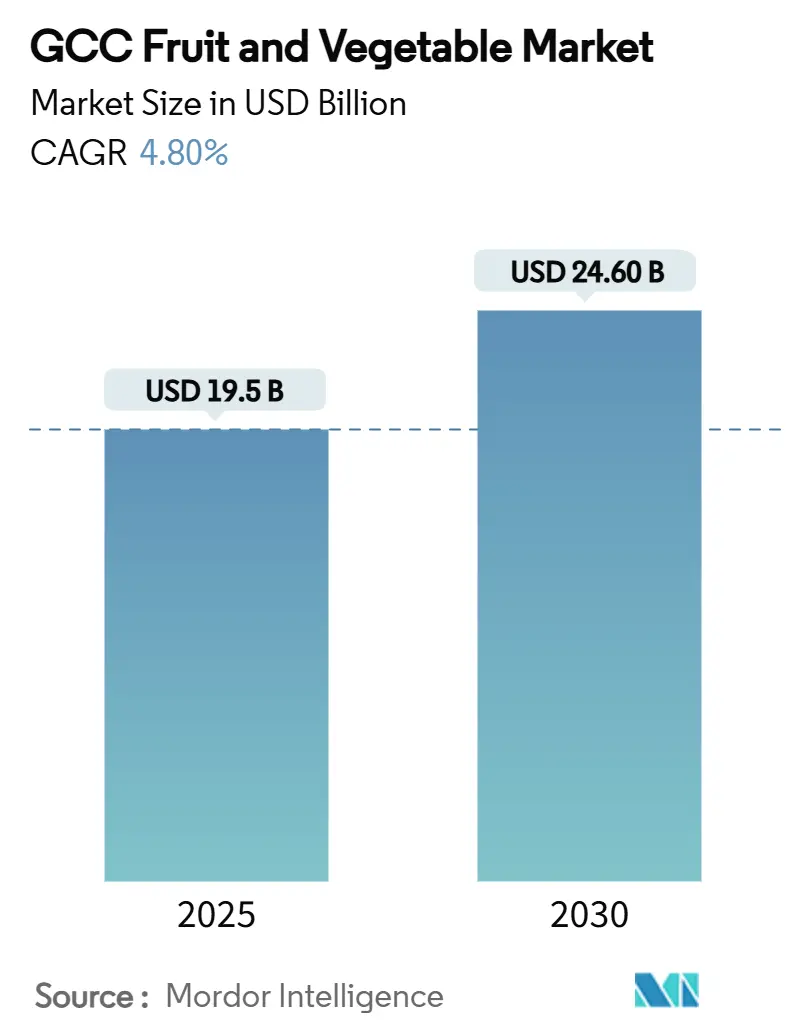

Die Marktgröße für Obst und Gemüse im GCC erreichte USD 19,5 Milliarden im Jahr 2025 und wird voraussichtlich auf USD 24,6 Milliarden bis 2030 anwachsen, was einer CAGR von 4,8 % während des Prognosezeitraums entspricht. Die Golf-Regierungen verschieben ihre Ernährungspolitik hin zu heimischen Produktionstechnologien, um die Importabhängigkeit zu reduzieren und ihre Zahlungsbilanz zu stärken. Saudi-Arabiens USD 2 Milliarden Landwirtschaftsfonds und das Food Tech Valley der Vereinigten Arabischen Emirate investieren in kontrollierte Anbaueinrichtungen, die pestizidfreie Kulturen produzieren und gleichzeitig den Wasserverbrauch optimieren. Die Implementierung von Hydroponiksystemen und Tröpfchenbewässerung hat den Wasserverbrauch pro Einheit gesenkt und ganzjährige Produktion ermöglicht, wodurch die Abhängigkeit von Importen reduziert wird. Entwicklungen der Kühlketten-Infrastruktur, wie die 40.000-Paletten-Anlage von RSA Cold Chain in Dubai, reduzieren Nachernteverluste und schaffen neue Reexport-Möglichkeiten zu asiatischen und europäischen Märkten. Der Markt ist fragmentiert, wobei wichtige Akteure wie Pure Harvest Smart Farms Agrartechnologie integrieren, um Marktkonsolidierung, vertikale Integration und technologische Differenzierung zu erreichen.

Wichtige Berichtsergebnisse

- Nach Geografie führte Saudi-Arabien mit 53,8 % der GCC-Marktgröße für Obst und Gemüse in 2024, während die Vereinigten Arabischen Emirate voraussichtlich mit einer CAGR von 5,1 % bis 2030 expandieren werden.

GCC-Markttrends und Erkenntnisse für Obst und Gemüse

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Weitverbreitete Einführung von Tröpfchen- und Hydroponiksystemen in GCC-Betrieben | +1.1% | Vereinigte Arabische Emirate und Saudi-Arabien führen regionale Einführung an | Mittelfristig (2-4 Jahre) |

| Staatlich unterstützte Agrarparks und Ernährungssicherheitsfonds | +0.9% | Saudi-Arabien, Vereinigte Arabische Emirate und Katar | Langfristig (≥ 4 Jahre) |

| Ausbau der Kühlketten-Logistik zur Reduzierung von Nachernteverlusten | +0.7% | Verteilungszentren in den Vereinigten Arabischen Emiraten und Saudi-Arabien | Kurzfristig (≤ 2 Jahre) |

| Schnelles Wachstum von Controlled-Environment Agriculture (CEA) Gewächshäusern | +0.8% | Vereinigte Arabische Emirate, Saudi-Arabien und Oman | Mittelfristig (2-4 Jahre) |

| Anstieg institutioneller Käufer mit lokaler Beschaffung | +0.5% | GCC-weit | Kurzfristig (≤ 2 Jahre) |

| Kohlenstoffgrenzausgleichsdruck zugunsten regionaler Erzeugnisse | +0.3% | Exporteure mit Europa-Engagement | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Weitverbreitete Einführung von Tröpfchen- und Hydroponiksystemen in GCC-Betrieben

Die großflächige Hydroponik-Einführung transformiert die Ressourceneffizienz im GCC-Markt für Obst und Gemüse. Bustanicas 30.658 m² große vertikale Anbauanlage produziert 1 Million kg Blattgemüse jährlich und spart dabei 250 Millionen Liter Wasser, was den Wasserverbrauch um 95 % gegenüber konventionellem Anbau reduziert[1]Quelle: Gulfood Green, `World`s Largest Vertical Farm Opens in Dubai,` gulfoodgreen.com. Die Dava Agricultural Co. in Saudi-Arabien zeigt ähnliche Fortschritte durch ihren 107-Hektar-Gewächshauskomplex, der Tomaten nach Europa exportiert und die kommerzielle Machbarkeit von in der Wüste angebauten Frischprodukt-Exporten etabliert. Die Integration von KI-gesteuerte Nährstoffdosierung, automatisierte Klimakontrolle und Cloud-Analytik hilft, die Produktionskosten zu senken, um mit Importen zu konkurrieren. Regierungspolitik unterstützt diesen Übergang durch Wassersparsubventionen und Integration der Hydroponik in nationale Ernährungssicherheitsstrategien.

Staatlich unterstützte Agrarparks und Ernährungssicherheitsfonds

Saudi-Arabien stellte USD 2 Milliarden für die Landwirtschaft in 2025 bereit, was eine 67%ige Budgeterhöhung mit Fokus auf Präzisionsgewächshäuser, variable Bewässerung und Agrarrobotik darstellt. Das Food Tech Valley der Vereinigten Arabischen Emirate hat über 300 Produkte durch sein integriertes Framework aus Startups, Investoren und Forschungsinstituten generiert. Oman zielt darauf ab, die Selbstversorgung mit Lebensmitteln durch KI-basierte Anbauplanllung und Satellitenbilder zu verbessern, um einzelne Betriebe in vernetzte Agrarcluster zu transformieren. Diese integrierten Ansätze minimieren Investitionsrisiken und erleichtern die Technologieeinführung bei mittelgroßen Betrieben, was das Wachstum im GCC-Markt für Obst und Gemüse unterstützt.

Ausbau der Kühlketten-Logistik zur Reduzierung von Nachernteverlusten

Nachernteverluste haben historisch den Wert von Obst und Gemüse entlang der Golf-Handelskorridore reduziert. Das Verteilungszentrum von RSA Cold Chain in Jebel Ali bietet 40.000 Palettenplätze mit Temperaturkontrollfähigkeiten bis zu -25 °C und ermöglicht taggleiche Cross-Docking-Operationen in den Nahen Osten und Nordafrika (MENA) sowie Südasien. Die vorausschauenden Wartungssysteme der Anlage identifizieren Kompressor-Probleme vor Temperaturschwankungen, während ihre Routing-Software LKW-Ankünfte mit Lager-Dock-Verfügbarkeit koordiniert. Diese betrieblichen Verbesserungen reduzieren Produktverderb, verkürzen Cash-Zyklen und stärken die Wertschöpfungskette des GCC-Markts für Obst und Gemüse durch Kanalisierung von Kosteneinsparungen in wettbewerbsfähige Preisgestaltung und erweiterte Produktauswahl.

Schnelles Wachstum von Controlled-Environment Agriculture (CEA) Gewächshäusern

Vertikale und Netzhausfarmen etablieren regionale Versorgungsnetze in klimatisch herausfordernden Regionen. Die Vereinigten Arabischen Emirate zielen darauf ab, die vertikalen Anbauoperationen innerhalb von fünf Jahren zu steigern, um wasserneutrale Produktion im GCC-Frischproduktmarkt zu erreichen. Plenty Unlimited hat USD 680 Millionen für vertikale Erdbeeranbauanlagen in Abu Dhabi zugewiesen mit dem Ziel einer jährlichen Produktion von 2 Millionen kg, mit Mawarid Holding als Co-Finanzier. Feldversuche zeigen, dass die Gurkenproduktion in omanischen Netzhäusern die traditionellen Gewächshauserträge der Vereinigten Arabischen Emirate übertrifft und gleichzeitig den Energieverbrauch durch solarbetriebene Klimakontrollsysteme reduziert. Die wirtschaftlichen Vorteile umfassen höhere Margen aus Premium-Produktsorten, reduzierte Transportkosten und konsistentes Lieferkettenmanagement.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Salziges Grundwasser und begrenzte Ackerflächen | -0.8% | Am höchsten in Bahrain und Kuwait | Langfristig (≥ 4 Jahre) |

| Hohe Energiekosten für entsalztes Bewässerungswasser | -0.6% | Saudi-Arabien, Vereinigte Arabische Emirate und Oman | Mittelfristig (2-4 Jahre) |

| Preisvolatilität in globalen Spotmärkten | -0.5% | GCC-weit | Kurzfristig (≤ 2 Jahre) |

| Fragmentierte Kleinbauernstruktur, die Skaleneffekte und Verhandlungsmacht begrenzt | -0.4% | Ländliche Gebiete im gesamten GCC | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Salziges Grundwasser und begrenzte Ackerflächen

Die erneuerbaren Wasserressourcen der Golfregion unterstützen primär die Landwirtschaft, was die Kapazität zur Minderung steigender Salzgehalte begrenzt. Bahrains begrenzte Landmasse und brackige Aquifere erfordern erhebliche Lebensmittelimporte[2]Quelle: Middle East Institute, `Building a More Resilient Bahrain,` mei.edu. Kuwaits Landwirtschaftsstudien zeigen, dass Salzgehalt die Pflanzenauswahl einschränkt, obwohl bestimmte Sorten effizienten Wasserverbrauch erreichen. Während Feuchtigkeits-Retention-Technologien wie Stearinsäure-beschichteter Sand vielversprechend sind, haben sie keine kommerzielle Machbarkeit erreicht. Das Wachstum des GCC-Markts für Obst und Gemüse bleibt durch Salzintrusion in Ackerflächen eingeschränkt, eine Herausforderung, die bestehen bleibt, es sei denn, Entsalzung wird kosteneffektiver.

Preisvolatilität in globalen Spotmärkten

Trotz der Expansion von Golf-Betrieben ist die Region weiterhin stark auf importierte Früchte und Gemüse angewiesen, was Einzelhandelspreise an globale Marktschwankungen koppelt. Wetterbedingte Störungen in Lieferländern führen zu schnellen Preissteigerungen in Gulf Cooperation Council (GCC) Supermärkten. Während vertikaler Anbau einigen Schutz gegen Versorgungsvolatilität bietet, können seine höheren Betriebskosten nicht vollständig absorbiert werden, was Margenrisiken für Einzelhändler schafft. Wechselkursschwankungen gegenüber Euro und indischer Rupie komplizieren die Preisgestaltung zusätzlich und machen Risikomanagement für kleinere Distributoren teuer.

Geografieanalyse

Saudi-Arabien hält 53,8 % des GCC-Marktanteils für Obst und Gemüse in 2024, primär getrieben durch seine Dattelproduktion. Das Ministerium für Umwelt, Wasser und Landwirtschaft berichtet, dass saudi-arabische Datteln für die Ernährungssicherheit des Königreichs wesentlich sind, wobei die heimische Produktion 2024 1,9 Millionen Tonnen überstieg. Die Marktposition des Landes wird durch extensive Landverfügbarkeit und subventionierte Wasserzugang gestärkt, was Barrieren für Gewächshausinvestitionen reduziert. Der Landwirtschaftsfonds bietet finanzielle Unterstützung für Präzisions-Bestäubungsgeräte, wodurch Arbeitskosten reduziert und die Obst- und Gemüseproduktion gesteigert werden. Die Gewächshaustomaten-Exporte des Landes nach Europa demonstrieren Compliance mit strengen phytosanitären Standards und verstärken seine Präsenz in Premium-Einzelhandelsmärkten. Der selektive Selbstversorgungsansatz der Nation priorisiert Kulturen, die für ihr Klima und technologische Kapazitäten geeignet sind, während Weizen und Reis importiert und Exportkanäle für hochmargige Früchte entwickelt werden.

Die Vereinigten Arabischen Emirate werden voraussichtlich die höchste Wachstumsrate von 5,1 % CAGR bis 2030 erreichen, getrieben durch vertikale Anbauoperationen, einschließlich Bustanica, das 1 Million kg Blattgemüse jährlich produziert. Die Nationale Ernährungssicherheitsstrategie 2051 umfasst 38 Initiativen, einschließlich Energierückgewinnungs-Belüftungssystemen und fortschrittlicher LED-Technologie zur Kostensenkung[3]Quelle: Vereinigte Arabische Emirate Regierung, `National Food Security Strategy 2051,` u.ae. Das Plant the Emirates-Programm zielt darauf ab, produktive Betriebe bis 2030 um 20 % zu steigern und zertifizierte Bio-Anbaufläche um 25 % zu erweitern. Das Land begegnet seinen begrenzten Niederschlägen durch Kombination von Solar-Photovoltaik-Systemen mit Hydroponiksystemen zur Energiekostenreduzierung. Diese Strategie ermöglicht es den Vereinigten Arabischen Emiraten zusammen mit effizienter Hafenlogistik, frische Beeren und Kräuter innerhalb von 48 Stunden nach der Ernte an europäische Märkte zu liefern.

Omans Vision 2040 fokussiert auf die Implementierung von Datenanalytik und IoT-Sensoren zur Verbesserung der Gurkenerträge in Netzhäusern, die Gulf Cooperation Council (GCC) Durchschnitte übersteigen. Das Million Date Trees Plantation-Programm nutzt Drohnentechnologie für Kronendachüberwachung und ermöglicht präzise Düngung, die Ressourcenverbrauch reduziert und Klimaziele unterstützt. Da sich die wirtschaftliche Machbarkeit verbessert, verfolgen private Investoren langfristige Landpachten in Innenregionen, wo Nachttemperaturen für energieeffiziente Produktion günstig sind. Diese Strategie ergänzt Gewächshausoperationen nahe dem Hafen Sohar, wo gekühlte Sendungen nach Indien und Ostafrika helfen, den GCC-Markt für Obst und Gemüse durch Verbindung wichtiger Wachstumsmärkte zu erweitern.

Aktuelle Branchenentwicklungen

- Oktober 2024: Das Food Tech Valley, eine Regierungsinitiative in den Vereinigten Arabischen Emiraten, hat eine 27-Jahres-Vereinbarung mit Badia Farms, einem von Gulf Islamic Investments (GII) unterstützten Hydroponik-Unternehmen, abgeschlossen. Durch diese Partnerschaft implementiert Badia Farms hybride Anbaumethoden zur ganzjährigen Produktion hochwertiger Früchte und Gemüse.

- Juli 2024: Plenty Unlimited ging eine Partnerschaft mit Mawarid Holding ein, um USD 680 Millionen über fünf Jahre in vertikale Erdbeerfarmen im gesamten GCC zu investieren, beginnend mit Abu Dhabis Flaggschiff-Standort für eine jährliche Produktion von 2 Millionen kg.

- Juli 2024: Al Ain Farms von Ghitha Holding erwarb Arabian Farms Investments für AED 240 Millionen (USD 65,3 Millionen), sicherte Hydroponik-Assets in den Vereinigten Arabischen Emiraten und Saudi-Arabien und erweiterte die nachgelagerte Vertriebsreichweite des Käufers.

- Februar 2024: Emirates Flight Catering vollzog die vollständige Übernahme von Bustanica und positionierte das Unternehmen der Vereinigten Arabischen Emirate zur jährlichen Lieferung von über 1 Million kg pestizidfreiem Grünzeug und Sicherung der Zutaten-Pipelines für 225 Millionen Passagiermahlzeiten.

GCC-Marktbericht für Obst und Gemüse - Umfang

Früchte und Gemüse sind notwendige Ergänzungen zur menschlichen Ernährung, da sie wesentliche Nährstoffe zur Gesunderhaltung liefern.

Der GCC-Markt für Obst und Gemüse ist nach Geografie in die Vereinigten Arabischen Emirate, Bahrain, Kuwait, Oman, Katar und Saudi-Arabien segmentiert. Der Bericht bietet eine detaillierte Analyse von Obst- und Gemüseproduktion (Volumen), Verbrauch (Wert und Volumen), Import (Wert und Volumen), Export (Wert und Volumen) und Preisen. Er bietet auch Marktschätzungen und -prognosen in Wert (USD) und Volumen (Tonnen).

| Vereinigte Arabische Emirate | Früchte |

| Gemüse | |

| Bahrain | Früchte |

| Gemüse | |

| Kuwait | Früchte |

| Gemüse | |

| Oman | Früchte |

| Gemüse | |

| Katar | Früchte |

| Gemüse | |

| Saudi-Arabien | Früchte |

| Gemüse |

| Nach Geografie (Produktionsanalyse (Volumen), Verbrauchsanalyse (Volumen und Wert), Importanalyse (Volumen und Wert), Exportanalyse (Volumen und Wert) und Preisentwicklungsanalyse) | Vereinigte Arabische Emirate | Früchte |

| Gemüse | ||

| Bahrain | Früchte | |

| Gemüse | ||

| Kuwait | Früchte | |

| Gemüse | ||

| Oman | Früchte | |

| Gemüse | ||

| Katar | Früchte | |

| Gemüse | ||

| Saudi-Arabien | Früchte | |

| Gemüse | ||

Im Bericht beantwortete Schlüsselfragen

Welchen prognostizierten Wert wird der GCC-Markt für Obst und Gemüse bis 2030 haben?

Der Markt wird voraussichtlich USD 24,6 Milliarden bis 2030 erreichen, mit einer CAGR von 4,8 %.

Welches Land hält derzeit den größten Anteil am GCC-Markt für Obst und Gemüse?

Saudi-Arabien führte 2024 mit einem Anteil von 53,8 %, unterstützt durch starke Gewächshausproduktion und Dattelproduktion.

Warum gewinnt vertikaler Anbau im Golf an Bedeutung?

Vertikale Farmen, einschließlich Bustanica, liefern pestizidfreie Produkte mit 95 % weniger Wasserverbrauch, was mit nationalen Wasserschutz- und Ernährungssicherheitszielen übereinstimmt.

Wie wirken sich Kühlketten-Investitionen auf die Rentabilität von Obst und Gemüse aus?

Einrichtungen wie RSA Cold Chains 40.000-Paletten-Zentrum reduzieren Nachernteverluste und ermöglichen schnellen Reexport, wodurch Margen für Erzeuger und Distributoren gesteigert werden.

Was ist die Hauptherausforderung, die die Betriebserweiterung in Bahrain und Kuwait verlangsamt?

Hohe Salzgehalte im Grundwasser und begrenzte Ackerflächen beschränken großflächigen Anbau, wodurch diese Märkte auf Importe angewiesen sind.

Seite zuletzt aktualisiert am: