تحليل سوق المضخات الغاطسة الكهربائية للنفط والغاز في أمريكا الشمالية

من المتوقع أن ينمو سوق المضخات الغاطسة الكهربائية للنفط والغاز في أمريكا الشمالية بمعدل نمو سنوي مركب يزيد عن 7٪ في الفترة المتوقعة 2020-2025. تعد زيادة أنشطة المنبع في حوض بيرميان في الولايات المتحدة أحد العوامل الدافعة الرئيسية لسوق ESP. بالإضافة إلى ذلك، يأتي حوالي 70٪ من إنتاج النفط والغاز اليومي في العالم من الحقول الناضجة، والتي هي في حالة انخفاض الإنتاج. ولتعزيز الإنتاج من هذه الحقول الناضجة، يتزايد الطلب على المرسب الكهروستاتيكي. ومن ناحية أخرى، أدى انخفاض أسعار النفط الخام بسبب ضعف الطلب من المستخدمين النهائيين إلى انخفاض أنشطة الحفر، وبالتالي، من المرجح أيضًا أن يعوق الطلب على ESP. ومن المتوقع أيضًا أن يؤدي انخفاض عدد الآبار البحرية في الولايات المتحدة إلى كبح نمو السوق.

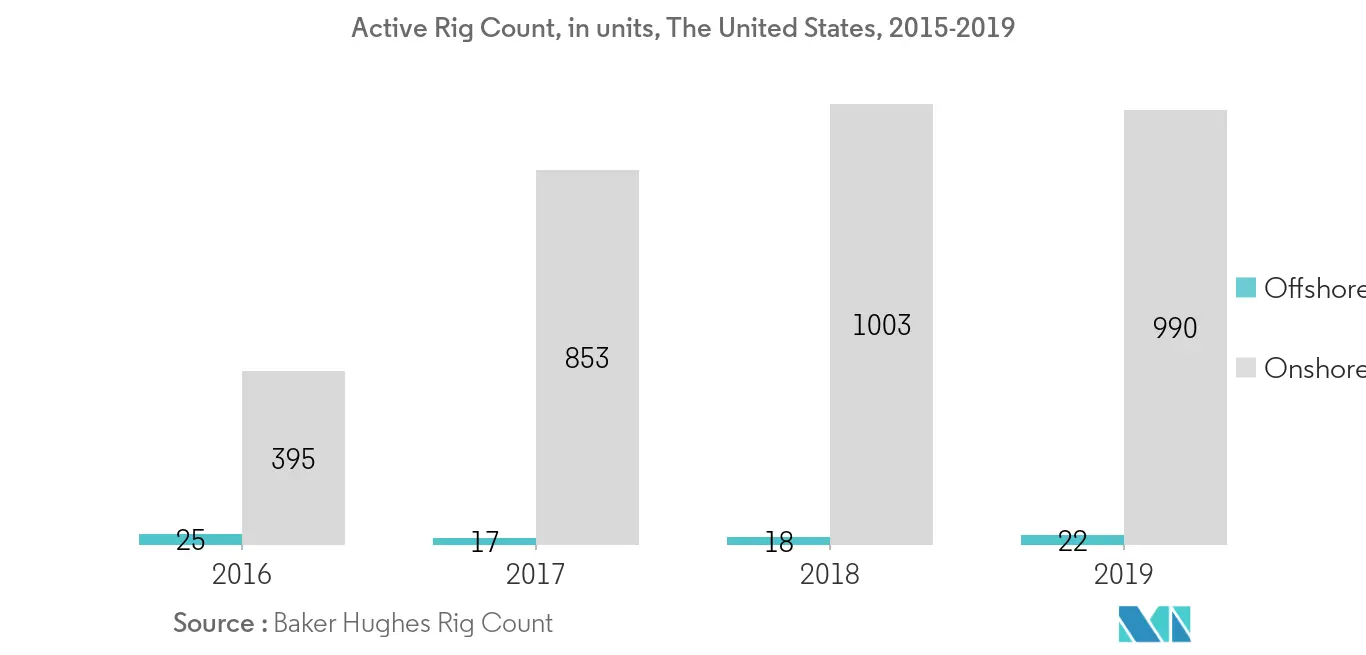

- ومع وجود 990 منصة برية نشطة في الولايات المتحدة وزيادة الإنتاج من حوض بيرميان، من المتوقع أن يهيمن القطاع البري على سوق مرسبات المرسب الكهروستاتيكي للنفط والغاز.

- تمتلك الولايات المتحدة واحدة من أكبر احتياطيات الغاز الصخري القابلة للاستخراج تقنيًا وثاني أكبر احتياطيات النفط الصخري في العالم. من المتوقع أن يؤدي توفر الاحتياطيات الوفيرة إلى خلق فرص كبيرة لمصنعي وموردي ESP في المستقبل القريب.

- مع إنتاج نفط بلغ 17 مليون برميل يوميًا في عام 2019، تتصدر الولايات المتحدة سوق المرسبات الكهروستاتيكية. ومن المتوقع أن تستمر هيمنتها في الفترة المتوقعة.

اتجاهات سوق المضخات الغاطسة الكهربائية للنفط والغاز في أمريكا الشمالية

القطاع البري للسيطرة على السوق

- نظام المضخة الغاطسة الكهربائية (ESP) هو نظام رفع صناعي يستخدم نظام ضخ في قاع البئر يتم تشغيله كهربائيًا. تشتمل المضخة عادةً على أقسام مضخة طرد مركزي متعددة يمكن تكوينها بشكل فردي بشكل مثالي للإنتاج وخصائص حفرة البئر للتطبيق.

- تمتلك كندا ثالث أكبر احتياطي نفطي، 96% منها يتكون من احتياطي الرمال النفطية. الزيت الرملي المتوفر هنا هو زيت عالي الكثافة ويحتوي على نسبة عالية من جزيئات الرمل. ومن ثم، هناك طلب كبير على أنظمة الرفع الاصطناعي، وبالتالي على المرسبات الكهروستاتيكية لأنها مناسبة لرفع السوائل ذات الكثافة العالية.

- منذ عام 2009، زاد إنتاج النفط الرملي بسرعة، في حين شهد إنتاج النفط التقليدي ركوداً. وفي عام 2018، سجلت البلاد إنتاجًا من النفط الرملي قدره 2.9 مليون برميل يوميًا.

- في المكسيك، الأحواض البرية ناضجة، وتظهر منحنيات كريمية واضحة للحفر. ومن المتوقع أن تستخدم حقول النفط الناضجة هذه مضخات غاطسة كهربائية في الكتل لزيادة إنتاج النفط.

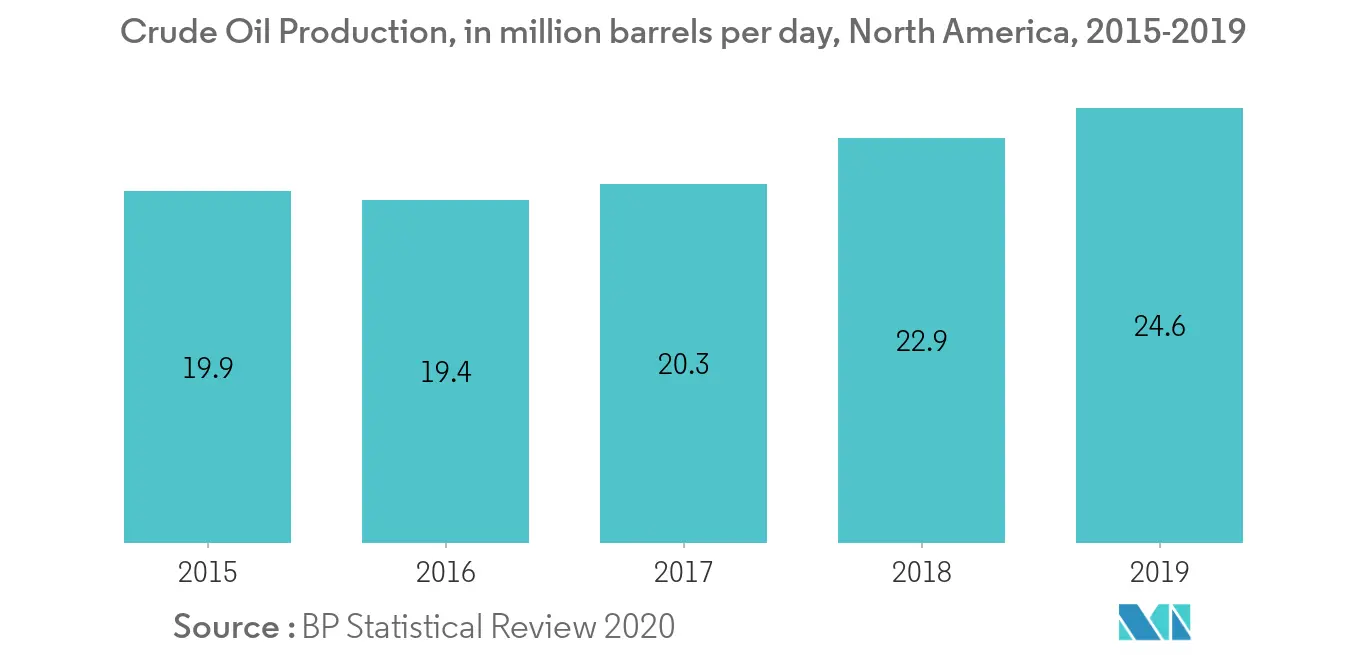

- مع إجمالي إنتاج النفط الخام البالغ 24.6 مليون برميل يوميًا، ينمو سوق النفط والغاز ويؤدي في الوقت نفسه إلى زيادة الحاجة إلى المرسب الكهروستاتيكي.

- بسبب جائحة كوفيد-19، من المتوقع حدوث تأخير في مشاريع المنبع لفترة قصيرة. وفي وقت لاحق من فترة التوقعات، ومع بدء مشاريع جديدة واستكمال حفر الآبار، من المتوقع أن ينمو سوق المرسبات الكهروستاتيكية بشكل كبير.

الولايات المتحدة تسيطر على السوق

- كانت الولايات المتحدة واحدة من أكبر منتجي النفط الخام والغاز الطبيعي، حيث استحوذت على حوالي 18% و23% من الإنتاج العالمي، على التوالي، في عام 2019. وارتفع الإنتاج في عام 2019، ويرجع ذلك أساسًا إلى عمليات الحفر القوية في احتياطياتها من الصخر الزيتي، بقيادة الحوض البرمي.

- ومن المتوقع أن يتم إنفاق حوالي 76 مليار دولار أمريكي على 97 مشروعًا قادمًا للنفط والغاز في البلاد بين عامي 2018 و2025. ومن المتوقع أن يؤدي هذا النمو القوي من حيث المشاريع الجديدة إلى خلق طلب على أنظمة المرسبات الكهروستاتيكية الجديدة في الولايات المتحدة، المدى الأطول.

- اعتبارًا من أبريل 2019، كان هناك 8390 بئرًا غير مكتملة في البلاد، مع حصول حوض بيرميان على الحصة الأكبر. ومن المتوقع أن يتم الانتهاء من هذه الآبار في السنوات القادمة، مما يخلق فرصة كبيرة لموردي أنظمة المرسبات الكهروستاتيكية في المستقبل.

- وفي بداية عام 2018، أعلنت الحكومة فتح 98% من المياه الساحلية للتنقيب عن النفط والغاز وإنتاجهما. ومن المتوقع أن يؤدي هذا الإعلان إلى زيادة الطلب على المرسبات الكهروستاتيكية في القطاع البحري على المدى الطويل.

- على الرغم من انخفاض عدد منصات الحفر النشطة إلى 990 منصة في عام 2019، فإن إنتاج كل من النفط الخام والغاز الطبيعي آخذ في الازدياد، مما يدفع سوق المرسبات الكهروستاتيكية بشكل كبير.

نظرة عامة على صناعة المضخات الغاطسة الكهربائية للنفط والغاز في أمريكا الشمالية

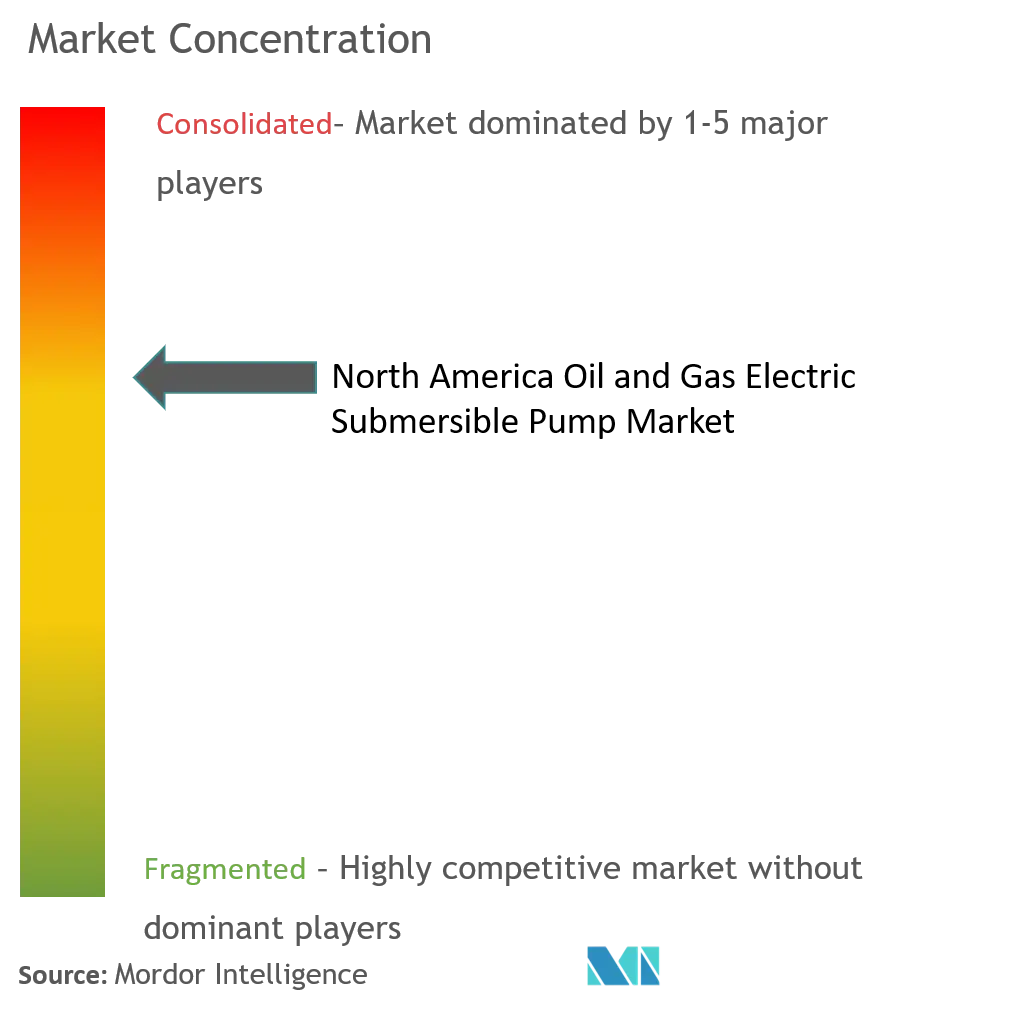

يتم توحيد سوق المضخات الغاطسة الكهربائية للنفط والغاز في أمريكا الشمالية بشكل معتدل. بعض الشركات الكبرى تشمل شركة Borets International Limited، وشركة Halliburton، وWeatherford International plc، وشركة Baker Hughes، وشركة Schlumberger Limited.

قادة سوق المضخات الغاطسة الكهربائية للنفط والغاز في أمريكا الشمالية

Halliburton Company

Weatherford International plc

Schlumberger Limited

Baker Hughes Company

Borets International Limited

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

تجزئة صناعة المضخات الغاطسة الكهربائية في أمريكا الشمالية للنفط والغاز

عرض تقرير سوق المضخات الغاطسة الكهربائية للنفط والغاز في أمريكا الشمالية بالتفصيل:.

| البحرية |

| على الشاطئ |

| الولايات المتحدة |

| كندا |

| بقية أمريكا الشمالية |

| موقع النشر | البحرية |

| على الشاطئ | |

| جغرافية | الولايات المتحدة |

| كندا | |

| بقية أمريكا الشمالية |

الأسئلة الشائعة حول أبحاث سوق المضخات الغاطسة الكهربائية للنفط والغاز في أمريكا الشمالية

ما هو حجم سوق المضخات الغاطسة الكهربائية للنفط والغاز في أمريكا الشمالية؟

من المتوقع أن يسجل سوق المضخات الغاطسة الكهربائية للنفط والغاز في أمريكا الشمالية معدل نمو سنوي مركب يزيد عن 7٪ خلال الفترة المتوقعة (2024-2029).

من هم البائعون الرئيسيون في سوق المضخات الغاطسة الكهربائية للنفط والغاز في أمريكا الشمالية؟

Halliburton Company، Weatherford International plc، Schlumberger Limited، Baker Hughes Company، Borets International Limited هي الشركات الكبرى العاملة في سوق المضخات الغاطسة الكهربائية للنفط والغاز في أمريكا الشمالية.

ما هي السنوات التي يغطيها سوق المضخات الغاطسة الكهربائية للنفط والغاز في أمريكا الشمالية؟

يغطي التقرير حجم سوق المضخات الغاطسة الكهربائية للنفط والغاز في أمريكا الشمالية للسنوات 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق المضخات الغاطسة الكهربائية للنفط والغاز في أمريكا الشمالية للسنوات 2024 و 2025 و 2026 ، 2027، 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة المضخات الغاطسة الكهربائية للنفط والغاز في أمريكا الشمالية

إحصائيات الحصة السوقية للمضخات الغاطسة الكهربائية للنفط والغاز في أمريكا الشمالية لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها Mordor Intelligence ™ Industry Reports. يتضمن تحليل المضخات الغاطسة الكهربائية للنفط والغاز في أمريكا الشمالية توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.