حجم وحصة سوق أدوية السكري في الشرق الأوسط وأفريقيا

تحليل سوق أدوية السكري في الشرق الأوسط وأفريقيا من قبل موردور إنتليجنس

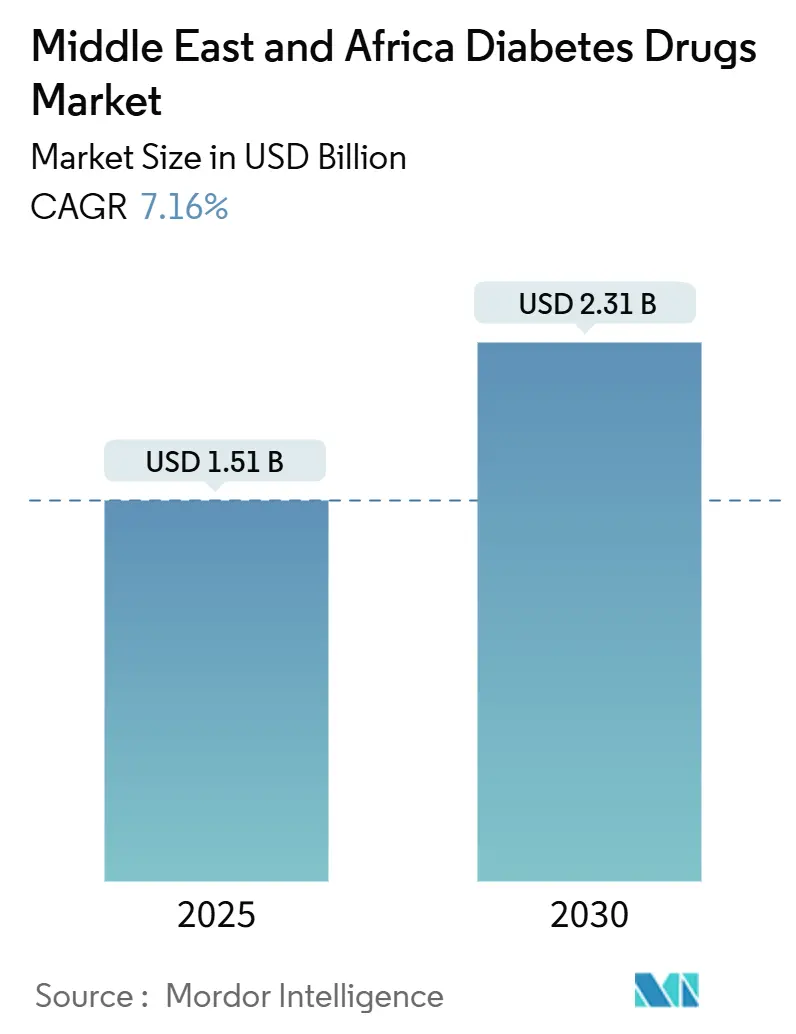

بلغ حجم سوق علاج السكري في الشرق الأوسط وأفريقيا 1.51 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يصل إلى 2.31 مليار دولار أمريكي بحلول عام 2030، مما يعكس معدل نمو سنوي مركب ثابت قدره 7.16%. إن تسارع انتشار داء السكري من النوع الثاني وارتفاع معدلات السمنة وتوسع مجموعة المرضى الأصغر سناً والحضريين يولد طلباً مستداماً. تعمل الولايات الحكومية للتوطين في المملكة العربية السعودية ومصر، إلى جانب مسارات الموافقة السريعة في دولة الإمارات العربية المتحدة، على تحفيز الإنتاج المحلي للإنسولين والحقن الجديدة. تكتسب منشطات مستقبلات GLP-1 المتميزة مثل السيماغلوتيد الفموي والتيرزيباتيد الأسبوعي زخماً بين السكان المؤمن عليهم في مجلس التعاون الخليجي، بينما تواصل الشرائح الحساسة للأسعار في أفريقيا جنوب الصحراء الاعتماد على الإنسولين البشري المزود من خلال شراكات جديدة بين القطاعين العام والخاص. وفي الوقت نفسه، تغير منصات الصيدليات الإلكترونية الطريقة التي يحصل بها المرضى على الأدوية، والأدلة الواقعية من الدراسات الإقليمية توجه الأطباء نحو البدء المبكر للعلاج المركب.

النقاط الرئيسية للتقرير

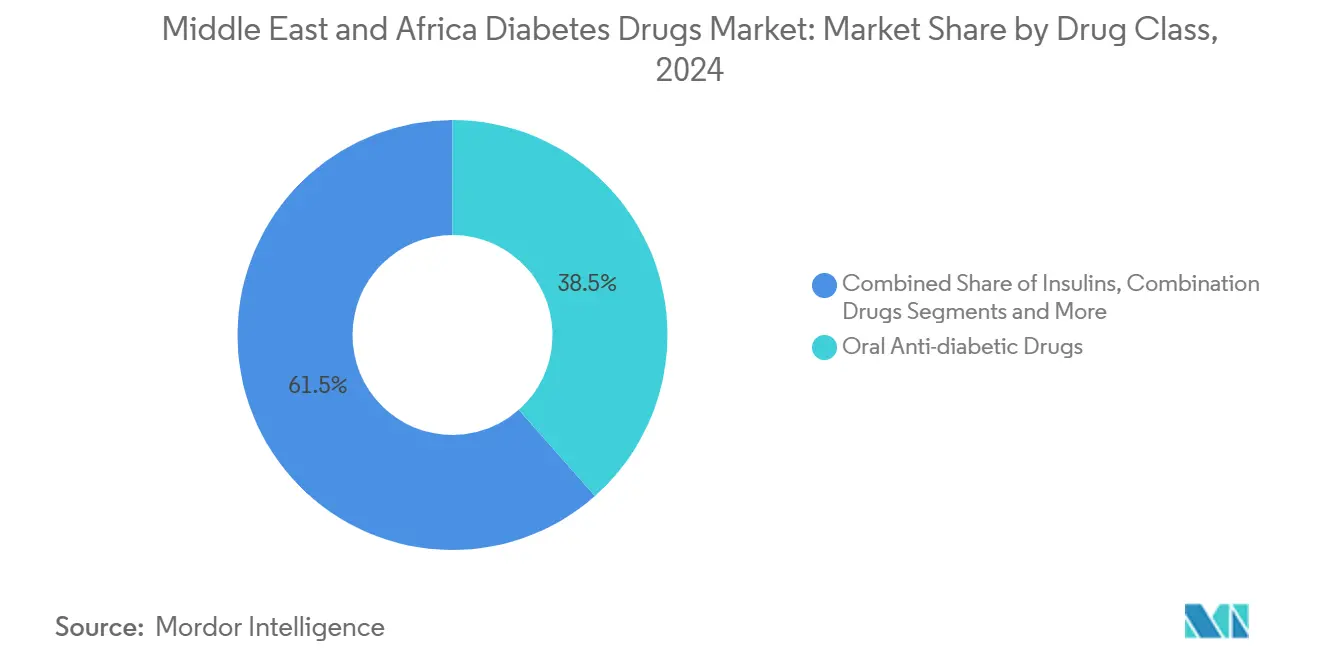

- حسب فئة العلاج، تصدرت أدوية السكري الفموية بحصة إيرادات قدرها 38.46% في عام 2024، بينما من المتوقع أن تتوسع الحقن غير الإنسولين بمعدل نمو سنوي مركب قدره 9.12% حتى عام 2030.

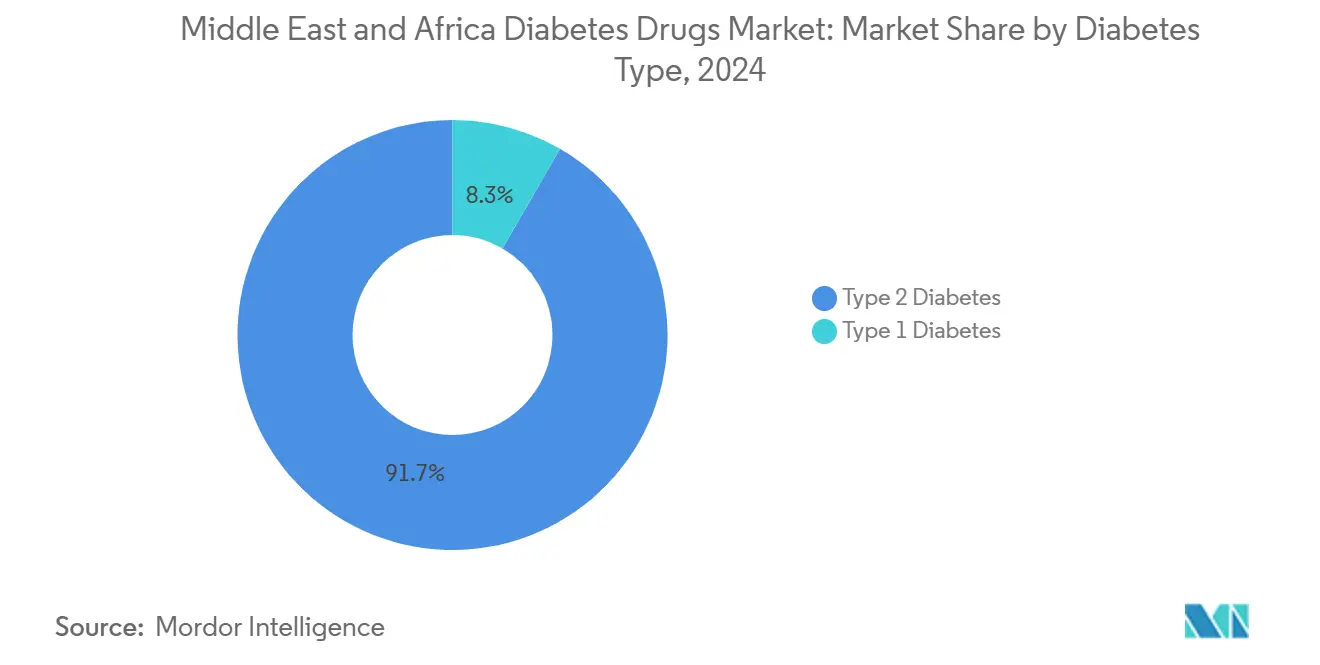

- حسب نوع السكري، استحوذ داء السكري من النوع الثاني على 91.67% من حصة سوق علاج السكري في الشرق الأوسط وأفريقيا في عام 2024 ومن المتوقع أن ينمو بمعدل نمو سنوي مركب قدره 8.33% حتى عام 2030.

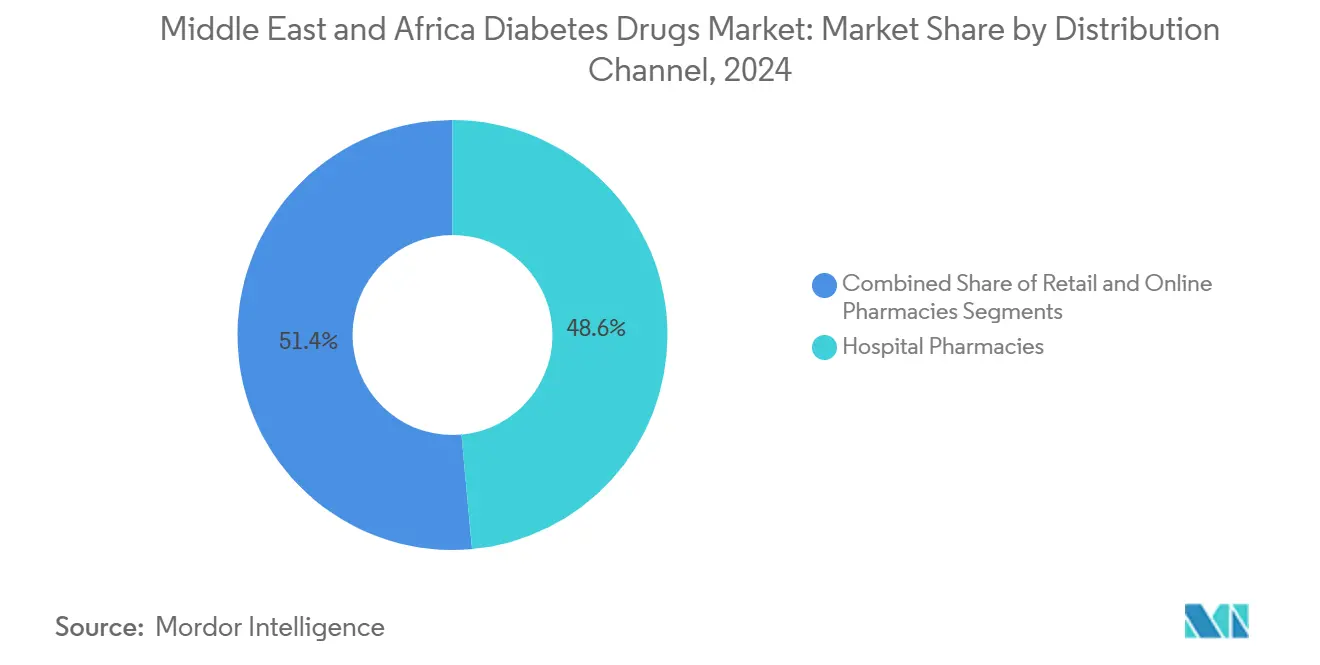

- حسب قناة التوزيع، احتلت صيدليات المستشفيات 48.56% من حجم سوق علاج السكري في الشرق الأوسط وأفريقيا في عام 2024، بينما تتقدم الصيدليات الإلكترونية بمعدل نمو سنوي مركب قدره 11.22% حتى عام 2030.

- حسب الجغرافيا، استحوذت المملكة العربية السعودية على 29.95% من الإيرادات في عام 2024؛ وتُظهر دولة الإمارات العربية المتحدة أسرع زخم بمعدل نمو سنوي مركب قدره 8.93% حتى عام 2030.

اتجاهات ورؤى سوق أدوية السكري في الشرق الأوسط وأفريقيا

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الإطار الزمني للتأثير |

|---|---|---|---|

| ارتفاع انتشار السكري والسمنة | +1.8% | دول مجلس التعاون الخليجي، مصر | طويل الأمد (≥ 4 سنوات) |

| المبادرات الحكومية لتحسين الوصول إلى أدوية السكري | +1.2% | المملكة العربية السعودية، دولة الإمارات العربية المتحدة، مصر، جنوب أفريقيا | متوسط الأمد (2-4 سنوات) |

| توسيع التغطية التأمينية الصحية في دول مجلس التعاون الخليجي | +0.9% | دول مجلس التعاون الخليجي | متوسط الأمد (2-4 سنوات) |

| النمو السريع لمنصات الصيدليات الإلكترونية | +0.6% | دول مجلس التعاون الخليجي، جنوب أفريقيا | قصير الأمد (≤ سنتين) |

| تزايد اعتماد تركيبات الجرعة الثابتة | +0.7% | دول مجلس التعاون الخليجي | قصير الأمد (≤ سنتين) |

| ظهور الأدوية العامة/المتشابهة بيولوجياً منخفضة التكلفة | +1.1% | أفريقيا جنوب الصحراء، مصر | طويل الأمد (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

ارتفاع انتشار السكري والسمنة

تؤكد تحديثات سجل المستشفيات المنشورة حديثاً لعام 2024 انتشار السكري بنسبة مئوية مزدوجة عبر دول مجلس التعاون الخليجي، مع تقارير العيادات السعودية عن قراءات HbA1c أساسية أعلى من 10% في المرضى القادمين، مما يؤكد على شدة التدهور الأيضي.[1]إلسفير، "فعالية السيماغلوتيد الفموي في الممارسة الواقعية"، deman.elsevier.com تواصل الهجرة الحضرية والتغريب الغذائي وأنماط العمل المستقرة رفع مؤشرات كتلة الجسم، مما يطيل مدة العلاج مدى الحياة. ينتشر هذا الاتجاه جنوباً مع دخول الأطعمة المصنعة إلى المدن الأفريقية الكبرى حيث الوصول للرعاية الصحية مجزأ. بالنسبة لشركات الأدوية، هذا يوسع السكان القابلين للعلاج للإنسولين الأساسي ومنشطات GLP-1 والحبوب الأسبوعية الناشئة. كما يعزز الحجة للإنفاق الوقائي على الصحة العامة، مما يدعم بدوره القوائم الدوائية التي تغطي عوامل التحكم في الوزن.

المبادرات الحكومية لتحسين الوصول إلى أدوية السكري

وقعت الشركة الوطنية الموحدة للتموين (نوبكو) في المملكة العربية السعودية عشر مذكرات تفاهم مع الشركات المصنعة المتعددة الجنسيات في أكتوبر 2024 لتوطين إنتاج الإنسولين و GLP-1، مما يحسن أمان الإمداد بينما يحقق أهداف رؤية 2030. تبعتها مصر في ديسمبر 2024 عندما أطلقت إيلي ليلي وإيفا فارما أول إنسولين غلارجين مُنتج محلياً، مستهدفة مليون مريض بحلول 2030. في دولة الإمارات العربية المتحدة، يحدد المرسوم الاتحادي رقم 38 لعام 2025 مسارات الموافقة المشروطة واليقظة الدوائية الإلزامية، مما يقصر الوقت للوصول إلى السوق للجزيئات المبتكرة.[2]الحكومة الإماراتية، "المرسوم الاتحادي المنظم للمنتجات الطبية والصيادلة والمؤسسات الصيدلانية"، uaelegislation.gov.aeإجمالاً، هذه السياسات تقلل الاعتماد على الاستيراد وتفرض معايير الجودة وتعزز نقل التكنولوجيا، مما يجعل المواد البيولوجية المُنتجة محلياً أكثر تكلفة.

توسيع التغطية التأمينية الصحية في دول مجلس التعاون الخليجي

تعيد الولايات التأمينية الشاملة تشكيل القوة الشرائية. أظهرت دراسة تيرزيباتيد الواقعية لعام 2024 في مجموعة عربية أن 64.1% من المرضى المؤمن عليهم حققوا أهداف HbA1c أقل من 7% خلال 40 أسبوعاً رغم النقطة السعرية المتميزة للدواء.[3]إلسفير، "فعالية السيماغلوتيد الفموي في الممارسة الواقعية"، deman.elsevier.comمع توسيع دافعي الخليج لقوائم السكري الدوائية، تختبر العلاجات المبتكرة امتصاصاً أسرع، مما يسمح للمصنعين بالحفاظ على التسعير القائم على القيمة بينما يقللون النفقات الشخصية للمواطنين والمغتربين على حد سواء. التغطية الأوسع تقود أيضاً الالتزام لأن المرضى يستطيعون تحمل تكلفة أجهزة مراقبة الجلوكوز المستمر (CGM) واستشارات المتابعة. بالنسبة للشركات متعددة الجنسيات، هذا يشير إلى تحول بعيداً عن نماذج العطاءات المدفوعة بالحجم نحو التعاقد المدفوع بالنتائج.

النمو السريع لمنصات الصيدليات الإلكترونية

مكّن توضيح المملكة العربية السعودية لقواعد الصرف الإلكتروني في عام 2024 الصيدليات الإلكترونية المرخصة بالكامل من تغطية طيف التعويض الكامل، مما دفع الانتشار من أرقام مفردة قبل كوفيد إلى أكثر من نصف الوصفات المتكررة اليوم. يتم صياغة إصلاحات مماثلة في قطر والبحرين، مما يفتح النطاق الإقليمي للمنصات الرقمية. يقدر المرضى التوصيل المنزلي والاستشارة المنفصلة وتذكيرات الإعادة التلقائية، وهي صفات قيمة بشكل خاص للأمراض المزمنة. تدمج الشركات الناشئة للتكنولوجيا الصحية الآن الصيدليات الإلكترونية مع استشارات الغدد الصماء عن بُعد، مما يخلق نظم بيانات تدعم خوارزميات المعايرة الشخصية. بالنسبة لتجار الجملة، تقلل القنوات الإلكترونية تكاليف الميل الأخير وتحسن دقة توقع الطلب.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الإطار الزمني للتأثير |

|---|---|---|---|

| التكلفة العالية للعلاجات الجديدة | -1.4% | أفريقيا جنوب الصحراء، مصر | طويل الأمد (≥ 4 سنوات) |

| الأدوية المقلدة في القنوات غير الرسمية | -0.5% | الأسواق المتأثرة بالصراع | قصير الأمد (≤ سنتين) |

| فجوات السلسلة الباردة في أفريقيا جنوب الصحراء الريفية | -0.8% | أفريقيا جنوب الصحراء | متوسط الأمد (2-4 سنوات) |

| خمول الأطباء لتكثيف العلاج | -0.9% | على نطاق المنطقة | متوسط الأمد (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

التكلفة العالية للعلاجات الجديدة

حتى مع توسع سوق علاج السكري في الشرق الأوسط وأفريقيا، تتسع فجوات القدرة على تحمل التكاليف بين المستهلكين الأثرياء في دول مجلس التعاون الخليجي والمجموعات منخفضة الدخل في أفريقيا جنوب الصحراء. كشف تقييم نوعي لعام 2025 عبر عيادات الرعاية الأولية الإثيوبية أن ميزانيات الأسر المقيدة وخيارات التأمين النادرة ومحدودية توفر الأجهزة تواصل عرقلة الرعاية الأمثل، خاصة للمرضى الذين يحتاجون إلى الإنسولين. كشفت المقابلات الميدانية النيجيرية المكتملة في يونيو 2024 أن أكثر من 80% من المستجيبين اعتبروا أسعار الأدوية ذات العلامات التجارية مكلفة، مما يوجههم نحو الأدوية العامة الأقدم. وبالتالي، يجب على المصنعين صياغة برامج التسعير المتدرج والتبرع بينما تسعى الحكومات إلى شراكات الشراء المجمع لسد عدم المساواة العلاجية.

الأدوية المقلدة في القنوات غير الرسمية

تبقى المناطق المتأثرة بالصراع أرضاً خصبة للمنتجات المضادة للسكري دون المستوى المطلوب. وثقت دراسة مايو 2025 التي فحصت طرق الإمداد إلى اليمن أن ما يصل إلى 60% من الأدوية المُعينة فشلت في مواصفات التنظيم، مما يعرض المرضى لخطر فشل العلاج والمضاعفات. يستغل المهربون الحدود المسامية ونقص الصيدليات المرخصة بالكامل، مما يقوض الثقة في العلامات التجارية الشرعية. تستجيب السلطات الصحية بأنظمة التتبع والتعقب القائمة على الرمز الشريطي والتحقق عبر تطبيقات الهاتف المحمول. بالنسبة للشركات متعددة الجنسيات، تزيد متطلبات التسلسل الأقوى تكاليف الامتثال لكنها تحمي الحصة السوقية من خلال ضمان سلامة المنتج.

تحليل القطاعات

حسب فئة العلاج: الحقن تآكل هيمنة الفموية

من المتوقع أن تنمو الحقن غير الإنسولين بنسبة 9.12% سنوياً، وتآكل تدريجياً الحصة البالغة 38.46% التي احتلتها الأدوية الفموية في 2024. أصبح التحول واضحاً عندما وثق الأطباء السعوديون انخفاض HbA1c بمتوسط 3.1% وانخفاض BMI بنسبة 19.7% بعد ستة أشهر من بدء السيماغلوتيد الفموي في الممارسة الروتينية. من المتوقع أن يرتفع حجم سوق علاج السكري في الشرق الأوسط وأفريقيا للحقن غير الإنسولين بضعف وتيرة الإنسولين الأساسي لأن دافعي الثمن يربطون التعويض بإدارة الوزن ونتائج القلب والأوعية الدموية. كرر علاج التيرزيباتيد الأسبوعي فعالية التجربة المحورية في مجموعة إماراتية لعام 2024، مع تحقيق ما يقرب من ثلثي المرضى للأهداف السكرية خلال 40 أسبوعاً. هذه النتائج تجرؤ القوائم الدوائية الإقليمية على إدراج منشطات GLP-1/GIP المتميزة في وقت أبكر في خوارزميات العلاج.

ينتشر طلب GLP-1 أيضاً جنوباً مع بدء نوفو نورديسك وآسبن إنتاج خراطيش الإنسولين المحلية في جنوب أفريقيا، مما يحرر القدرة لاستيراد محاكيات الإنكريتين إلى الأسواق المجاورة. تُوضع الأقراص ذات الجرعة الثابتة التي تجمع الميتفورمين مع مثبطات DPP-4 للامتصاص قصير الأمد لأنها تبسط الأنظمة للمرضى كبار السن متعددي المراضة. بحث الالتزام الخاص برمضان، مثل دراسة O-SEMA-FAST لعام 2025، يُعلم أنماط الوصف المصممة ثقافياً خلال فترات الصيام. إجمالاً، تشتد المنافسة مع اقتراب GLP-1s المتشابهة بيولوجياً من انتهاء براءة الاختراع في أواخر العشرينيات، وعندها تخطط الشركات المصنعة الإقليمية منخفضة التكلفة للإطلاق.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب نوع السكري: النوع الثاني يشكل الطلب طويل الأمد

مثل داء السكري من النوع الثاني 91.67% من إجمالي الحالات في 2024، مما يعزز مكانته كحجر الأساس للتنبؤات التجارية. من المتوقع أن يتوسع حجم سوق علاج السكري في الشرق الأوسط وأفريقيا لعلاجات النوع الثاني بمعدل نمو سنوي مركب قدره 8.33% بفضل الفحص المبكر والاستخدام الأوسع لـ CGM ومخططات الرفاهية التي ترعاها أرباب العمل. تكشف بيانات السجل السعودي المجمعة في 2024 عن قراءات HbA1c أساسية أعلى من 10%، مما يصدق دعوات الأطباء للتكثيف الأسرع. في مصر، من المتوقع أن يقلل الإنتاج المحلي لإنسولين غلارجين أسعار الوحدة، مما قد يرفع الالتزام بين ما يقرب من 11 مليون بالغ مُشخص.

داء السكري من النوع الأول، رغم كونه قطاعاً أصغر، يبقى معقداً سريرياً وكثيف التكلفة. يدعم إجماع الغدد الصماء لدول مجلس التعاون الخليجي لعام 2024 الاعتماد المبكر لمضخات الإنسولين المختلطة المغلقة للأطفال، لكن الطرح يعتمد على موافقات التعويض والطاقم التمريضي المهرة. حصل تيبليزوماب على تصريح الاستخدام الرحيم في دولة الإمارات العربية المتحدة في أواخر 2024، مقدماً أول خيار معدل للمرض للأقارب المعرضين للخطر. يتوقع المشاركون في السوق تركز الامتصاص في المراكز الثلاثية قبل التوسع بمجرد أن يصبح اختبار الأجسام المضادة التشخيصي روتينياً.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب قناة التوزيع: الصرف متعدد القنوات يكتسب أرضاً

احتلت صيدليات المستشفيات 48.56% من حصة سوق علاج السكري في الشرق الأوسط وأفريقيا في 2024 حيث تتعامل مع حالات المعايرة المعقدة وتراخيص التأمين المسبقة. ومع ذلك، المنافذ الإلكترونية، التي تتوسع بمعدل نمو سنوي مركب قدره 11.22%، هي قصة النمو المتميزة. وضح التشريع الخليجي المُسن في 2024 نقل السلسلة الباردة والاستشارة الإلزامية للصيدلي ومتطلبات خصوصية بيانات المريض، مما نشط المنصات المدعومة برؤوس الأموال المغامرة لتجميع الإمداد. يقدر المتبنون الأوائل توصيل أجهزة الاستشعار والأقلام إلى عتبة الباب، خاصة خلال درجات الحرارة الصيفية القصوى.

تتحول السلاسل التجارية إلى نماذج النقر والاستلام وحزم الإعادة القائمة على الاشتراك، بينما ينشر تجار الجملة لوحات معلومات التحليلات التنبؤية التي تغذي السجلات الطبية الإلكترونية. يسلط مسح القدرة على تحمل التكاليف الإثيوبي لعام 2024 الضوء على كيف يمكن لخيارات الدفع المرنة في الصيدليات المجتمعية أن تخفف الصدمات الشخصية للعائلات التي تواجه ضغطاً تضخمياً. مجتمعة، هذه التحولات تزيد نظاماً بيئياً هجيناً حيث يبدأ المرضى الأنظمة المعقدة في المستشفيات ويعيدون التعبئة عبر الصيدليات الإلكترونية ويستفيدون من المنافذ التجارية لشرائط الاختبار المتاحة دون وصفة طبية.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

التحليل الجغرافي

تبقى المملكة العربية السعودية أكبر سوق وطني بمساهمة إيرادات قدرها 29.95% في 2024. تجبر بنود التوطين في رؤية 2030 المصنعين العالميين على إنشاء مصانع التعبئة والتشطيب، وإطار العمل السريع لهيئة الغذاء والدواء السعودية لعام 2024 يقطع وقت مراجعة الملف إلى 60 يوماً للعلاجات الرائدة. يدعم الطلب كذلك التأمين في القطاع العام الذي يعوض أجهزة CGM للمواطنين. مع تدرج التوطين، قد يشهد سوق علاج السكري في الشرق الأوسط وأفريقيا انخفاضاً في تكاليف الاستيراد مما يفيد دول الخليج المجاورة من خلال التجارة داخل مجلس التعاون الخليجي.

تحقق دولة الإمارات العربية المتحدة أعلى معدل نمو سنوي مركب مستقبلي عند 8.93%. مكانة دبي كمركز السياحة الصحية وتعاون أبو ظبي لعام 2024 مع سانوفي في الفحص المدفوع بالذكاء الاصطناعي يضعان الاتحاد كصندوق رمل الابتكار في المنطقة. المرسوم الاتحادي رقم 38 لعام 2025 يوحد اليقظة الدوائية ومراقبة ما بعد التسويق، وهو ممكن مهم للإطلاقات الأولى في المنطقة للحقن المزدوجة المحفزة.

ترسو جنوب أفريقيا طلب أفريقيا جنوب الصحراء بفضل إنتاج خراطيش الإنسولين المحلي الذي بدأ في 2024 تحت مشروع نوفو نورديسك-آسبن. تحدد مصر الاكتفاء الذاتي لشمال أفريقيا بسكانها الآخذين في النمو وخط إنسولين إيفا فارما المُشيد حديثاً. في أماكن أخرى، تجرب نيجيريا وكينيا مخططات إعانة المحفظة الرقمية التي تقيد المرضى منخفضي الدخل كل شهر، بينما تصارع المناطق المتأثرة بالصراع مع يقظة الأدوية المقلدة. إجمالاً، هذه التطورات تعزز التشعب الجغرافي: الدول الأثرى تدفع امتصاص GLP-1s الجديدة، والدول منخفضة الدخل تركز على الإنسولين البشري والأدوية العامة.

المشهد التنافسي

يُظهر سوق علاج السكري في الشرق الأوسط وأفريقيا تركزاً معتدلاً حيث يقترن المبتكرون العالميون مع المصنعين والموزعين المحليين بالعقود. تستفيد نوفو نورديسك من شراكة التعبئة والتشطيب جنوب أفريقية لخدمة 4.1 مليون مستخدم مزمن، وتتفاوض في الوقت نفسه مع نوبكو في المملكة العربية السعودية لتوطين الإنسولين الأساسي. يؤكد إطلاق إيلي ليلي في ديسمبر 2024 لإنسولين غلارجين المُنتج محلياً في مصر من خلال إيفا فارما على الأهمية التنافسية لهيكل التكلفة المحلي وتأييد وزارة الصحة.

يمدد الأبطال الإقليميون حكمة وجولفار المحافظ بالإنسولين المتشابه بيولوجياً وتركيبات الميتفورمين-سيتاغليبتين الثابتة، مما يعالج أسواق العطاءات الحساسة للسعر. يدمج الداخلون للصحة الرقمية مثل سيحاتك وفيزيتا الصيدلية الإلكترونية والاستشارة عن بُعد وجدولة المختبر للاستيلاء على تدفقات الإيرادات المدفوعة بالبيانات، مما يجعلهم شركاء تسويق مشترك جذابين لصناع الأجهزة. تضيف اتفاقية سانوفي لعام 2024 مع دائرة الصحة في أبو ظبي فحص الأمراض النادرة المدعوم بالذكاء الاصطناعي الذي قد يلقح الكشف عن مضاعفات السكري.

المنافسة تشتد بشكل عام، لكن جروف الملكية الفكرية لـ GLP-1s الرئيسية بعد 2027 قد تثير حروب أسعار المتشابهات بيولوجياً. لذا تتسابق الشركات متعددة الجنسيات لتجميع الحلول الشاملة المدمجة للأدوية وأجهزة الاستشعار والبرمجيات. وفي الوقت نفسه، تدفع وكالات المشتريات العامة للحصول المزدوج لتخفيف اضطرابات الإمداد. هذه الديناميكيات تصلب مشهداً حيث تتحكم الشركات الخمس الأولى في أكثر من 65% من إيرادات العلامات التجارية، بينما تهيمن ذيل طويل من مصنعي الأدوية العامة على مبيعات الحجم في الأراضي منخفضة الدخل.

.

قادة صناعة أدوية السكري في الشرق الأوسط وأفريقيا

-

آسترازينيكا

-

إيلي ليلي

-

سانوفي

-

نوفو نورديسك

-

ميرك آند كو.

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- ديسمبر 2024: حصلت إيلي ليلي وإيفا فارما على الموافقة المصرية للإنسولين غلارجين المصنع محلياً، وهو أول إنسولين مُنتج مشتركاً لهما ومعلم نحو إمداد مليون مريض بحلول 2030.

- يونيو 2024: وقعت دائرة الصحة في أبو ظبي وسانوفي تعاوناً يغطي البحث السريري وتوظيف المرضى والفحص القائم على الذكاء الاصطناعي للأمراض الأيضية النادرة، مما يعزز دور الإمارة كمركز ابتكار إقليمي.

نطاق تقرير سوق أدوية السكري في الشرق الأوسط وأفريقيا

تُستخدم أدوية السكري لإدارة داء السكري عبر خفض مستوى الجلوكوز في الدم. يُقسم سوق أدوية السكري في الشرق الأوسط وأفريقيا إلى أدوية (الإنسولين، أدوية السكري الفموية، الأدوية القابلة للحقن غير الإنسولين، والأدوية المركبة) والجغرافيا (المملكة العربية السعودية، إيران، مصر، عُمان، جنوب أفريقيا، وباقي الشرق الأوسط وأفريقيا). يقدم التقرير القيمة (بالدولار الأمريكي) والحجم (بالوحدات) للقطاعات المذكورة أعلاه. علاوة على ذلك، سيغطي التقرير تفصيلاً قطاعياً (القيمة والحجم) لجميع البلدان المشمولة تحت جدول المحتويات.

| أدوية السكري الفموية |

| الإنسولين |

| الأدوية المركبة |

| الأدوية القابلة للحقن غير الإنسولين |

| داء السكري من النوع الأول |

| داء السكري من النوع الثاني |

| صيدليات المستشفيات |

| الصيدليات التجارية |

| الصيدليات الإلكترونية |

| المملكة العربية السعودية |

| دولة الإمارات العربية المتحدة |

| سلطنة عُمان |

| إيران |

| مصر |

| جنوب أفريقيا |

| باقي الشرق الأوسط وأفريقيا |

| حسب فئة العلاج | أدوية السكري الفموية |

| الإنسولين | |

| الأدوية المركبة | |

| الأدوية القابلة للحقن غير الإنسولين | |

| حسب نوع السكري | داء السكري من النوع الأول |

| داء السكري من النوع الثاني | |

| حسب قناة التوزيع | صيدليات المستشفيات |

| الصيدليات التجارية | |

| الصيدليات الإلكترونية | |

| حسب الجغرافيا | المملكة العربية السعودية |

| دولة الإمارات العربية المتحدة | |

| سلطنة عُمان | |

| إيران | |

| مصر | |

| جنوب أفريقيا | |

| باقي الشرق الأوسط وأفريقيا |

الأسئلة الرئيسية المُجاب عنها في التقرير

1. ما هو الحجم الحالي لسوق علاج السكري في الشرق الأوسط وأفريقيا؟

بلغ حجم سوق علاج السكري في الشرق الأوسط وأفريقيا 1.51 مليار دولار أمريكي في عام 2025.

2. ما مدى سرعة نمو السوق المتوقعة؟

من المتوقع أن يتوسع بمعدل نمو سنوي مركب قدره 7.16%، ليصل إلى 2.31 مليار دولار أمريكي بحلول عام 2030.

3. ما هي فئة العلاج الأسرع نمواً؟

الحقن غير الإنسولين، بقيادة منشطات مستقبلات GLP-1، تتقدم بمعدل نمو سنوي مركب قدره 9.12%.

4. لماذا منصات الصيدليات الإلكترونية مهمة لرعاية السكري في المنطقة؟

الإصلاحات التنظيمية وطلب المستهلكين للتوصيل المنزلي تقود معدل نمو سنوي مركب قدره 11.22% للصيدليات الإلكترونية، مما يحسن الوصول إلى الأدوية المزمنة

5. أي بلد يقود السوق وأيهم ينمو بأسرع وتيرة؟

تحتل المملكة العربية السعودية أكبر حصة عند 29.95%، بينما تسجل دولة الإمارات العربية المتحدة أعلى نمو بمعدل نمو سنوي مركب قدره 8.93%.

6. ما هي التحديات الرئيسية التي تواجه نمو السوق؟

الأسعار العالية للعلاجات الجديدة وتداول الأدوية المقلدة في الأسواق غير الرسمية تواصل تقييد الوصول العادل عبر السكان المرضى منخفضي الدخل.

آخر تحديث للصفحة في: