تحليل سوق المركبات المدرعة في الشرق الأوسط وأفريقيا

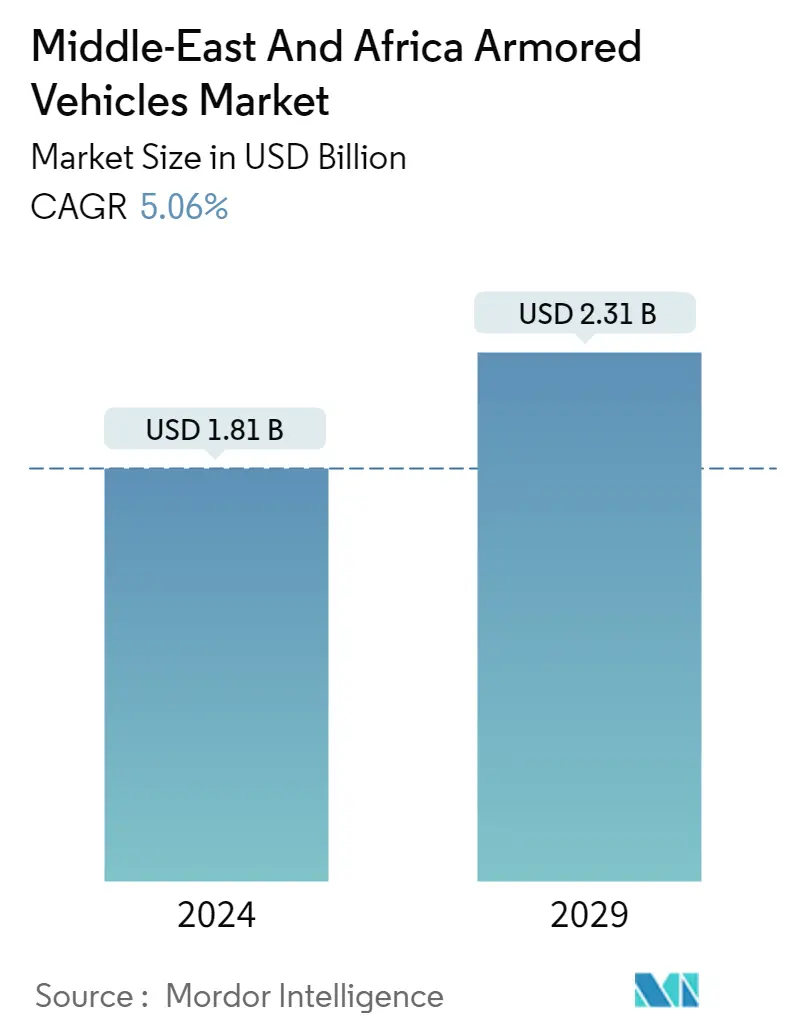

يُقدر حجم سوق المركبات المدرعة في الشرق الأوسط وأفريقيا بـ 1.81 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 2.31 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 5.06٪ خلال الفترة المتوقعة (2024-2029).

تؤدي زيادة عدد الصراعات الجيوسياسية والعسكرية في الشرق الأوسط والمخاوف الأمنية المتزايدة بسبب الأنشطة الإرهابية إلى زيادة الإنفاق على قطاع الدفاع من دول الشرق الأوسط. قامت دول الشرق الأوسط مثل المملكة العربية السعودية والإمارات العربية المتحدة وإسرائيل بزيادة إنفاقها الدفاعي والتركيز على تحسين القدرات الدفاعية بسبب التهديدات الأمنية المتزايدة. يؤدي ارتفاع مشتريات الأسلحة المتقدمة والمركبات المدرعة وتطوير الجيل التالي من المركبات القتالية إلى نمو السوق.

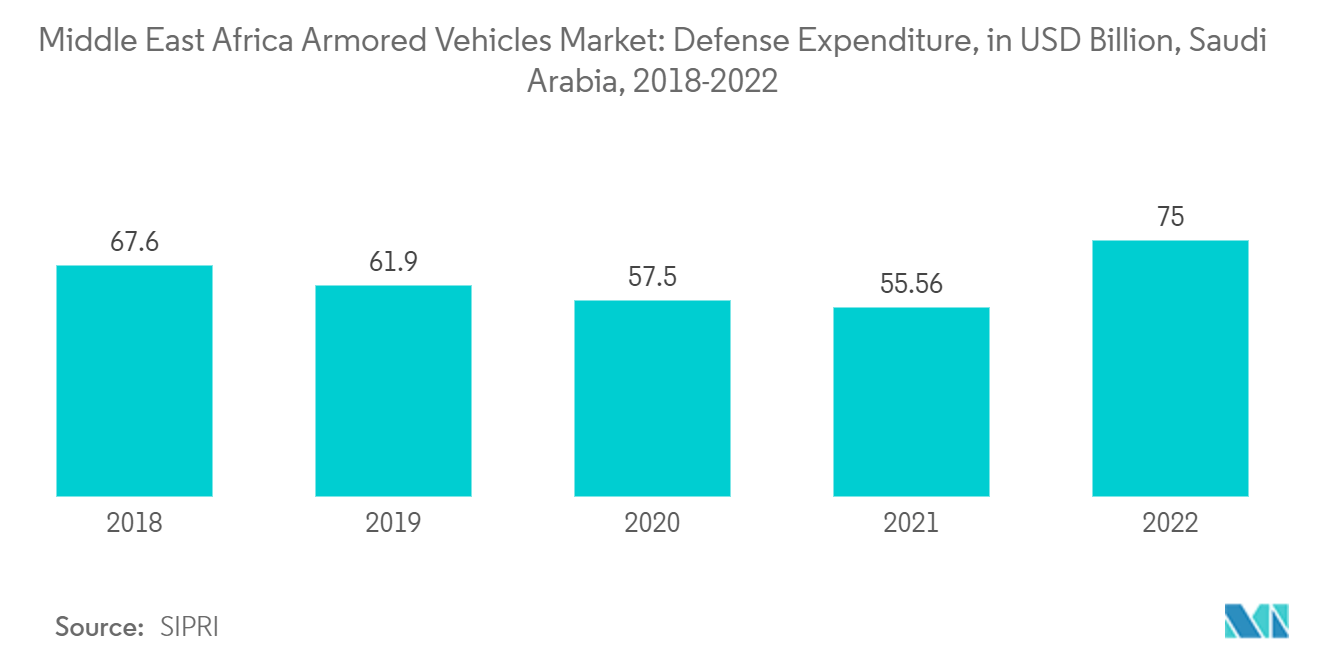

بلغ إجمالي الإنفاق الدفاعي لدول الشرق الأوسط 184 مليار دولار أمريكي في عام 2022. ووفقًا لتقرير معهد ستوكهولم الدولي لأبحاث السلام (SIPRI) المنشور في عام 2022، كانت المملكة العربية السعودية خامس أكبر منفق على الدفاع في العالم بميزانية دفاع قدرها 75 مليار دولار. علاوة على ذلك، تدعم حكومات المنطقة التصنيع المحلي للمركبات المدرعة. من ناحية أخرى، فإن حدوث الصيانة الدورية والأعطال الكهربائية في المركبات المدرعة وغياب الشركات المصنعة الأصلية للمركبات المدرعة الرئيسية في المنطقة يعيق نمو السوق.

اتجاهات سوق المركبات المدرعة في الشرق الأوسط وأفريقيا

سيُظهر قطاع ناقلات الأفراد المدرعة (APC) نموًا ملحوظًا خلال فترة التوقعات

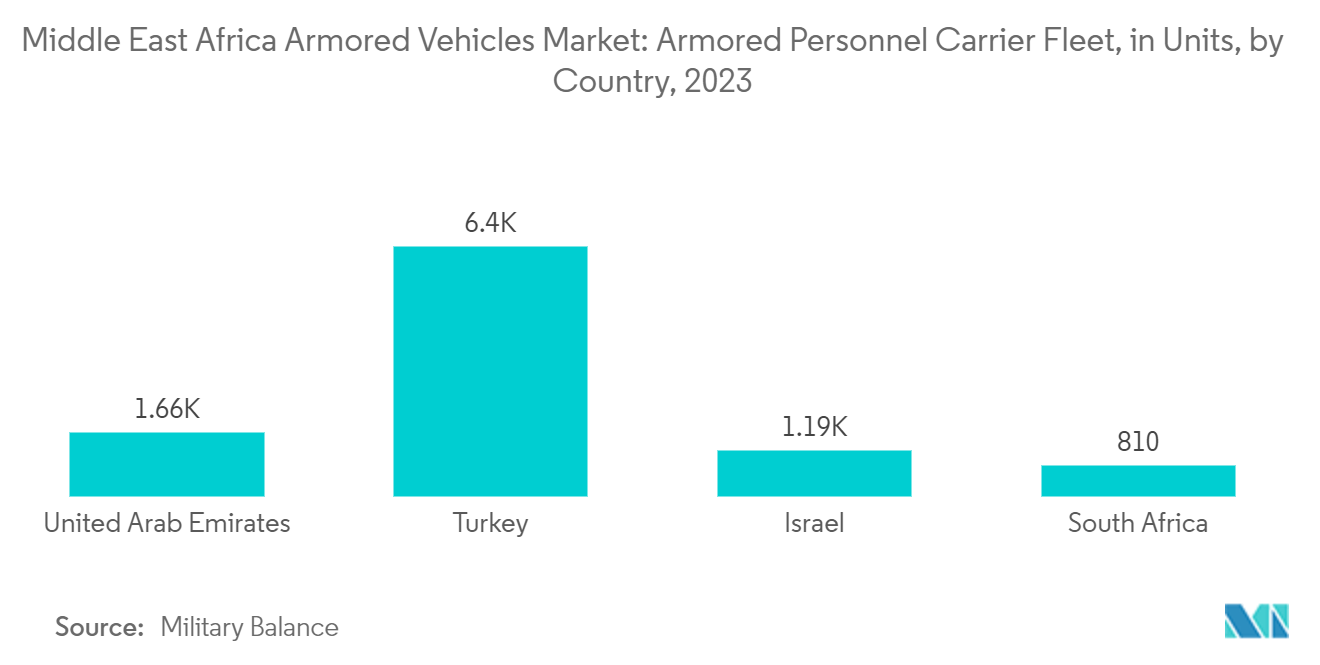

من المتوقع أن يُظهر قطاع ناقلات الجنود المدرعة (APC) نموًا كبيرًا في سوق المركبات المدرعة في الشرق الأوسط وأفريقيا خلال الفترة المتوقعة. ويعزى هذا النمو إلى زيادة الإنفاق على شراء ناقلات الجنود المدرعة المتقدمة وارتفاع الإنفاق على برامج التحديث العسكري من دول الشرق الأوسط. يتم نشر ناقلة جنود مدرعة لنقل الجنود في المواقف القتالية، ويمكن أيضًا تسليحها كمركبة مركز قيادة واستخدامها لإجلاء القوات. وفي الشرق الأوسط وأفريقيا، تعمل البلدان على ترقية أسطولها من المركبات المسلحة بناقلات جنود مدرعة جديدة ومتقدمة، مع معدات حماية معززة وتوعية ظرفية. على سبيل المثال، قامت شركة ميركافا ومديرية المركبات المدرعة التابعة لوزارة الدفاع الإسرائيلية (IMOD) بتطوير إيتان، وهي ناقلة جنود مدرعة جديدة متعددة الأغراض 8 × 8 ذات عجلات (APC) ستحل محل ناقلات الجنود المدرعة M113 القديمة في الخدمة مع جيش الدفاع الإسرائيلي (IDF) ).

كما أن EDT Enigma AMFV هي أحدث ناقلة جنود مدرعة تصنعها شركة الإمارات لتكنولوجيا الدفاع للقيام بأدوار مختلفة في ساحة المعركة للجيش الإماراتي. مع تزايد الطلب على القدرات القتالية لناقلات الجنود المدرعة، تم تجهيز جميع ناقلات الجنود المدرعة تقريبًا بأسلحة آلية للدفاع عن النفس ومحطات أسلحة عن بعد مثبتة على مركبات مدرعة. من المتوقع أن تؤدي الاستثمارات المتزايدة في تطوير ناقلات الجنود المدرعة الجديدة ذات الحماية والفتك الأفضل ضد قوات العدو إلى تسريع نمو هذا القطاع خلال الفترة المتوقعة.

تهيمن المملكة العربية السعودية على السوق خلال فترة التوقعات

استحوذت المملكة العربية السعودية على أعلى الحصص في سوق المركبات المدرعة في الشرق الأوسط وأفريقيا وواصلت هيمنتها خلال الفترة المتوقعة. ويرجع هذا النمو إلى زيادة التركيز على تعزيز القدرات الدفاعية وزيادة عقود الشراء للمركبات المدرعة مع مصنعي المعدات الأصلية. وكانت المملكة العربية السعودية أكبر منفق على الدفاع في الشرق الأوسط.

على مدى السنوات القليلة الماضية، زادت مشتريات البلاد من المعدات العسكرية بوتيرة سريعة بسبب المخاوف الأمنية المتزايدة في الشرق الأوسط وتزايد الإرهاب في المنطقة. وتخطط الدولة أيضًا لتحديث جميع وحدات القوات المسلحة السعودية بمعدات عسكرية جديدة ومتقدمة لمواصلة تطوير القدرات. على سبيل المثال، في فبراير 2021، دخلت الشركة السعودية للصناعات العسكرية (SAMI) في شراكة مع شركة نمر ومقرها الإمارات العربية المتحدة لنقل إنتاج وتقنيات المركبات المدرعة إلى المملكة. وبموجب العقد، من المرجح أن تعمل الشركة المصنعة للمعدات الأصلية (OEMs) لمركبات JAIS 4×4 MRAP معًا لإنتاج المركبات المدرعة محليًا في المملكة العربية السعودية.

علاوة على ذلك، أعلنت حكومة المملكة العربية السعودية أن البلاد ستستثمر أكثر من 20 مليار دولار أمريكي في قطاعها العسكري في العقد المقبل. ومن المتوقع أن تؤدي مثل هذه الخطط القوية للحكومة لزيادة أسطول المركبات المدرعة بسرعة إلى دفع نمو السوق في السنوات القادمة.

نظرة عامة على صناعة المركبات المدرعة في الشرق الأوسط وأفريقيا

يعتبر سوق المركبات المدرعة في الشرق الأوسط وأفريقيا شبه موحد بطبيعته بسبب وجود عدد قليل من اللاعبين الذين يمتلكون حصصًا كبيرة في السوق. بعض اللاعبين البارزين في السوق هم Mahindra UAE Vehicle Armouring FZ-LLC، وNIMR Automotive (EDGE Group PJSC)، وStreet Group، وBMC Otomotiv Sanayi ve Ticaret AŞ.، وRheinmetall AG.

تضع الشركات العالمية المصنعة للمركبات المدرعة خططًا لتوسيع تواجدها في الشرق الأوسط وأفريقيا من خلال ابتكارات منتجات جديدة. على سبيل المثال، تتخذ شركة Oshkosh Defense خطوات استراتيجية لتعزيز مبيعاتها في المنطقة. تتمحور استراتيجية النمو المستقبلية للشركة حول المبيعات المحتملة لأحدث مركباتها التكتيكية الخفيفة J-LTV في المنطقة.

بالإضافة إلى ذلك، يعمل اللاعبون المحليون في السوق على زيادة محفظة منتجاتهم لتعزيز مكانتهم في السوق. على سبيل المثال، في سبتمبر 2022، أطلقت شركة ماهيندرا الإمارات لتسليح المركبات، الأردن، والإمارات العربية المتحدة، الناقلة الشخصية المدرعة Mahindra MAXIMUS 4X4 للقوات شبه العسكرية/الشرطة/القوات التي تتمتع بقدرات مضادة للرصاص على مستوى B6 وB7. ومن المتوقع أن تساعد هذه العوامل الشركات على زيادة تواجدها وتحقيق أرباح من المنطقة في السنوات القادمة.

رواد سوق المركبات المدرعة في الشرق الأوسط وأفريقيا

Mahindra Emirates Vehicle Armouring FZ-LLC

NIMR Automotive (EDGE Group PJSC)

Streit Group

BMC Otomotiv Sanayi ve Ticaret AŞ.

Rheinmetall AG

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق المركبات المدرعة في الشرق الأوسط وأفريقيا

في يونيو 2023، تلقت وزارة الدفاع الإسرائيلية أول ناقلة جنود مدرعة جديدة من طراز Namer 1500 (APC). تم تطوير Namer 1500 APC كجزء من مشروع الدبابات الرائد Merkava ومديرية المركبات المدرعة في إسرائيل والذي سيحل محل مركبات M113 APC القديمة في البلاد.

في يونيو 2022، أعلنت وزارة الدفاع الإسرائيلية أن البلاد ستشتري مئات المركبات القتالية من شركة الصناعات الجوية الإسرائيلية (IAI) للقوات الخاصة في البلاد. وبلغت قيمة عقد الشراء أكثر من 100 مليون شيكل جديد (28 مليون دولار).

تقسيم صناعة المركبات المدرعة في الشرق الأوسط وأفريقيا

المركبة المدرعة هي مركبة برية محمية بالدروع، وتجمع عمومًا بين التنقل التشغيلي والقدرات الهجومية والدفاعية. يمكن تحريك المركبات المدرعة أو تتبعها حسب نوعها.

يتم تقسيم سوق المركبات المدرعة في الشرق الأوسط وأفريقيا على أساس النوع والجغرافيا. حسب النوع، يتم تقسيم السوق إلى دبابة قتال رئيسية (MBT)، وناقلة جنود مدرعة (APC)، ومركبة قتال مشاة (IFV)، وأنواع أخرى. تشمل المركبات الأخرى المحمية من الكمائن المقاومة للألغام (MRAP)، والسيارات المدرعة، والمركبات التي تحمل مدفعية مدرعة ذاتية الدفع، والمركبات المدرعة الخفيفة، وسيارات الإسعاف المدرعة، ومركبات الإنقاذ المدرعة، والمركبات البرمائية الهجومية، والجسر المطلق من المركبات المدرعة (AVLB)، وما إلى ذلك. ويقدم التقرير أيضًا حجم السوق وتوقعاته لخمس دول في المنطقة. بالنسبة لكل قطاع، تم تحديد حجم السوق والتوقعات بناءً على القيمة (بالدولار الأمريكي).

| دبابة القتال الرئيسية (MBT) |

| ناقلة أفراد مدرعة (APC) |

| مركبة مشاة قتالية (IFV) |

| أنواع أخرى |

| المملكة العربية السعودية |

| الإمارات العربية المتحدة |

| ديك رومى |

| إسرائيل |

| جنوب أفريقيا |

| بقية دول الشرق الأوسط وأفريقيا |

| يكتب | دبابة القتال الرئيسية (MBT) |

| ناقلة أفراد مدرعة (APC) | |

| مركبة مشاة قتالية (IFV) | |

| أنواع أخرى | |

| جغرافية | المملكة العربية السعودية |

| الإمارات العربية المتحدة | |

| ديك رومى | |

| إسرائيل | |

| جنوب أفريقيا | |

| بقية دول الشرق الأوسط وأفريقيا |

الأسئلة الشائعة حول أبحاث سوق المركبات المدرعة في الشرق الأوسط وأفريقيا

ما هو حجم سوق المركبات المدرعة في الشرق الأوسط وأفريقيا؟

من المتوقع أن يصل حجم سوق المركبات المدرعة في الشرق الأوسط وأفريقيا إلى 1.81 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 5.06٪ ليصل إلى 2.31 مليار دولار أمريكي بحلول عام 2029.

ما هو الحجم الحالي لسوق المركبات المدرعة في الشرق الأوسط وأفريقيا؟

وفي عام 2024، من المتوقع أن يصل حجم سوق المركبات المدرعة في الشرق الأوسط وأفريقيا إلى 1.81 مليار دولار أمريكي.

من هم البائعون الرئيسيون في سوق المركبات المدرعة في الشرق الأوسط وأفريقيا؟

Mahindra Emirates Vehicle Armouring FZ-LLC، NIMR Automotive (EDGE Group PJSC)، Streit Group، BMC Otomotiv Sanayi ve Ticaret AŞ.، Rheinmetall AG هي الشركات الكبرى العاملة في سوق المركبات المدرعة في الشرق الأوسط وأفريقيا.

ما هي السنوات التي يغطيها سوق المركبات المدرعة في الشرق الأوسط وأفريقيا وما هو حجم السوق في عام 2023؟

وفي عام 2023، قدر حجم سوق المركبات المدرعة في الشرق الأوسط وأفريقيا بنحو 1.72 مليار دولار أمريكي. يغطي التقرير الحجم التاريخي لسوق المركبات المدرعة في الشرق الأوسط وأفريقيا للسنوات 2019 و2020 و2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق المركبات المدرعة في الشرق الأوسط وأفريقيا للسنوات 2024 و2025 و2026 ، 2027، 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة المركبات المدرعة في الشرق الأوسط وأفريقيا

إحصائيات الحصة السوقية للمركبات المدرعة في الشرق الأوسط وأفريقيا لعام 2024 وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل المركبات المدرعة في الشرق الأوسط وأفريقيا توقعات توقعات السوق للفترة من 2024 إلى 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.