تحليل سوق الكابرولاكتام

من المتوقع أن يسجل سوق الكابرولاكتام العالمي معدل نمو سنوي مركب يزيد عن 3٪ خلال الفترة المتوقعة.

بسبب تفشي فيروس كورونا (COVID-19)، تأثر سوق الكابرولاكتام سلبًا. نظرًا للإغلاق في العديد من البلدان حول العالم، كانت هناك قيود على سلسلة التوريد أعاقت بشكل كبير توسع الصناعة. ومع ذلك، انتعشت السوق العام الماضي، ومن المتوقع أن تنمو بمعدل كبير في السنوات المقبلة.

- على المدى القصير، تعد القدرة الإنتاجية المتزايدة للنايلون 6 هي العامل الدافع الرئيسي لنمو السوق.

- على الجانب الآخر، من المرجح أن تؤدي سمية الكابرولاكتام ووجود منتجات بديلة للنايلون-6 إلى إعاقة نمو السوق.

- من المرجح أن يكون التركيز المتزايد على إعادة تدوير الكابرولاكتام بمثابة فرصة خلال الفترة المتوقعة.

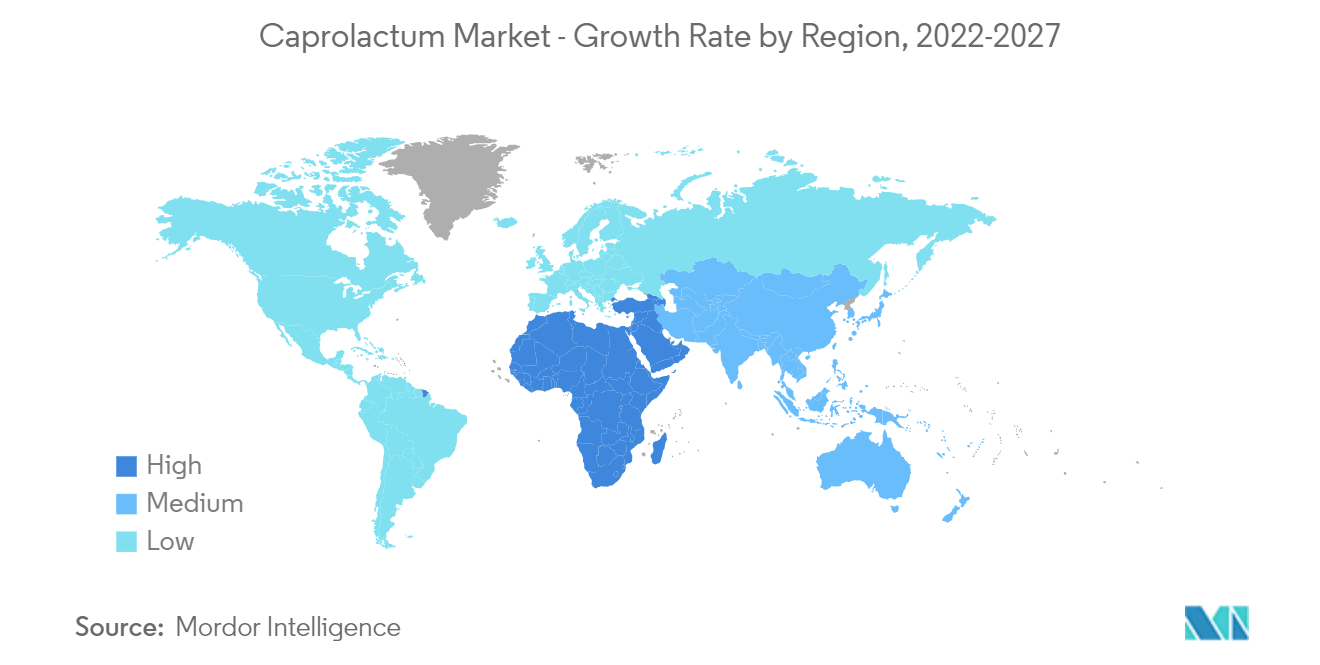

- وهيمنت منطقة آسيا والمحيط الهادئ على السوق في جميع أنحاء العالم، مع الاستهلاك الأكبر من دول مثل الصين والهند وكوريا الجنوبية.

اتجاهات سوق الكابرولاكتام

زيادة الطلب على المنسوجات والسجاد

- الكابرولاكتام هو المونومر المستخدم في إنتاج ألياف كيميائية تسمى نايلون 6، والتي تستخدم على نطاق واسع في صناعة النسيج لإنتاج الأقمشة غير المنسوجة.

- القماش المصنوع من النايلون 6 ملون وخفيف الوزن وقوي ومتين. يمكن صبغه بسهولة عند الضغط الجوي العادي وينتج ظلالاً مشرقة وعميقة. تدين الأقمشة، مثل الشيفون والأورجانزا، ببريقها وجاذبيتها الشفافة للنايلون 6.

- ألياف السجاد المصنوعة من راتينج النايلون 6 متينة ومرنة وثابتة الألوان. يقدم Nylon 6 مجموعة كبيرة من الألوان وخيارات التصميم لمصنعي السجاد. علاوة على ذلك، فإن السجاد المصنوع من النايلون 6 مقاوم للتآكل والتآكل والسحق والتلميع مع ضمان أداء طويل الأمد للمنتج النهائي. نايلون 6 هو الألياف الأكثر متانة وتنوعًا المستخدمة في صناعة السجاد.

- وفي صناعة النسيج العالمية، تمثل الألياف الكيماوية الحصة الكبرى حيث تمثل أكثر من 77% من إجمالي حجم إنتاج ألياف النسيج في عام 2021.

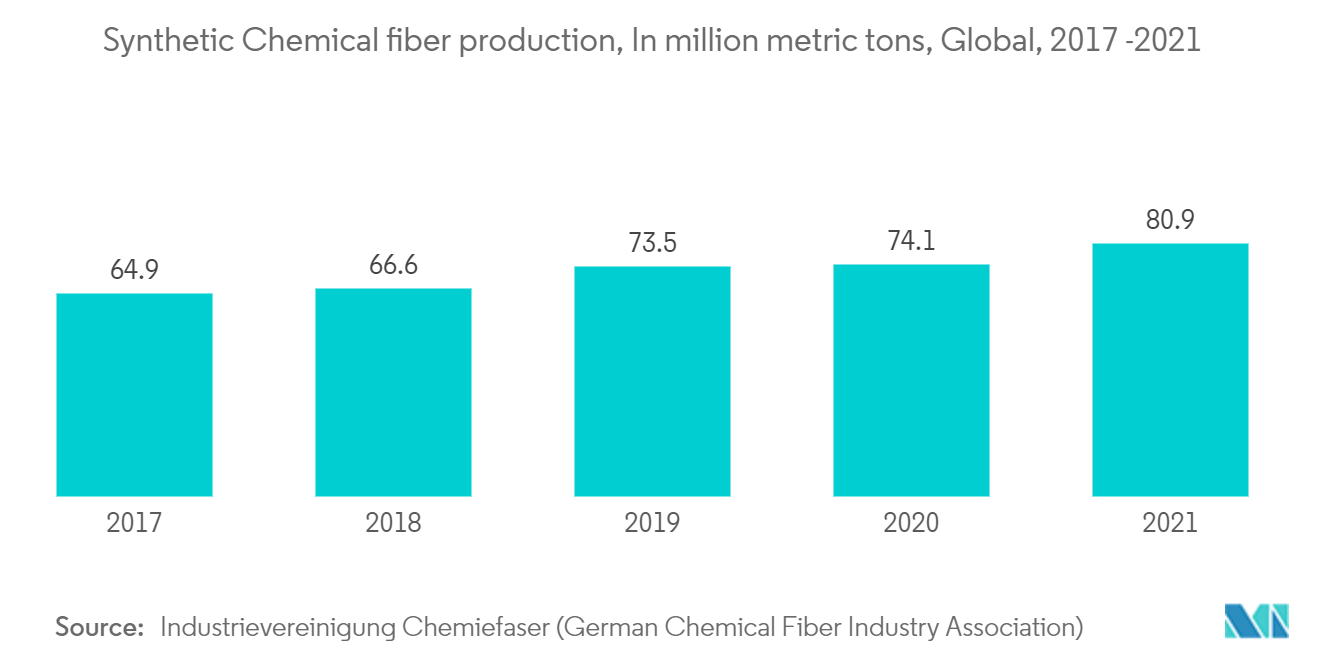

- وفقًا لـ Industrievereinigung Chemiefaser (الرابطة الألمانية لصناعة الألياف الكيماوية) في عام 2021، بلغ إجمالي حجم الإنتاج العالمي من الألياف الكيماوية 88.2 مليون طن متري، مسجلاً زيادة بنحو 9٪ مقارنة بعام 2020.

- علاوة على ذلك، ارتفع الإنتاج العالمي من الألياف الكيميائية الاصطناعية (نايلون 6، بولي أميد وغيرها) بنسبة 9.2% في عام 2021 ليصل إلى 80.9 مليون طن متري.

- وتقدر قيمة صناعات النسيج في الدول الأوروبية مثل ألمانيا وإسبانيا وفرنسا وإيطاليا والبرتغال بحوالي خمس صناعة النسيج العالمية مسجلة قيمة تبلغ حوالي 160 مليار دولار أمريكي.

- نظرًا لخصائصه، يشهد الطلب على النايلون 6 من صناعة النسيج والسجاد زيادة مستمرة ومن المرجح أن يفضل السوق الذي تمت دراسته خلال الفترة المتوقعة.

منطقة آسيا والمحيط الهادئ للسيطرة على السوق

- وتهيمن منطقة آسيا والمحيط الهادئ على السوق العالمية بأعلى حصة تبلغ حوالي 70%. مع نمو صناعة النسيج في دول مثل الصين والهند، يتزايد استهلاك الكابرولاكتام في المنطقة.

- الصين هي أكبر منتج للنايلون 6 في العالم. بعض من أكبر الشركات المصنعة للنايلون 6 في الصين هي Guangdong Xinhui Meida Nylon Co Ltd، وBASF (China) Co. Ltd، وLiheng (Changle) Polyamide Technology Co. Ltd، وما إلى ذلك. ومن حيث الناتج المحلي الإجمالي، تعد الصين ثاني أكبر اقتصاد فى العالم.

- وفقًا لوزارة الصناعة وتكنولوجيا المعلومات الصينية، نمت صادرات المنسوجات الصينية في الفترة من يناير إلى أكتوبر 2022 بنسبة 6.9٪ على أساس سنوي (على أساس سنوي) ووصلت إلى 125.7 مليار دولار أمريكي. علاوة على ذلك، زادت إيرادات التشغيل المجمعة لشركات المنسوجات الصينية الكبرى بنسبة 1.6% على أساس سنوي لتصل إلى 4.28 تريليون يوان صيني (حوالي 611.65 مليار دولار أمريكي) خلال الفترة من يناير إلى أكتوبر 2022.

- وفقا لمنظمة التجارة العالمية (منظمة التجارة العالمية)، الهند هي ثالث أكبر صناعة لتصنيع المنسوجات. في الهند، تم تسجيل إنتاج النسيج من القطاع اللامركزي في البلاد بمبلغ 74.27 مليار متر مربع. في عام 2020 وسجل الإنتاج الإجمالي أكثر من 76.29 مليار متر مربع. وفقًا لـ IBEF، من المتوقع أن يصل سوق المنسوجات الهندي إلى 209 مليار دولار أمريكي بحلول عام 2029، مما سيعزز الطلب على السوق من قطاع المنسوجات.

- تتمتع دول أخرى مثل فيتنام وتايوان وبنغلاديش بحصة بارزة في صناعة النسيج ومن المتوقع أن تزيد الطلب على الكابرولاكتام بوتيرة عالية خلال الفترة المتوقعة.

- إلى جانب صناعة النسيج، يحظى الكابرولاكتام أيضًا بطلب كبير من الخيوط الصناعية والراتنجات والأفلام التي تستخدم بشكل رئيسي في صناعة السيارات.

- وفقًا للمنظمة الدولية لصانعي السيارات (OICA)، زادت صناعة السيارات في منطقة آسيا والمحيط الهادئ بنسبة 6٪ ووصلت إلى 46,732,784 مركبة.

نظرة عامة على صناعة الكابرولاكتام

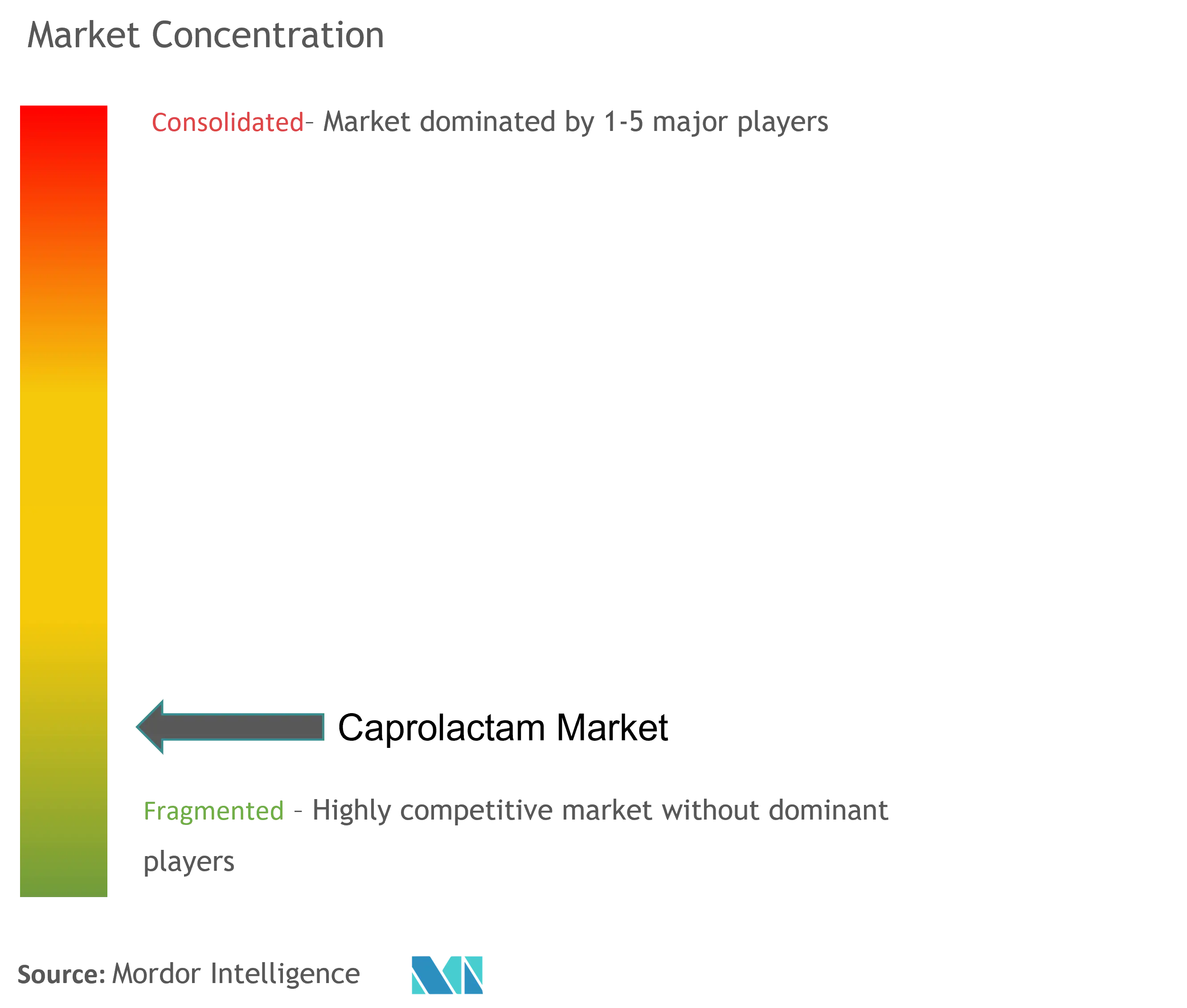

إن سوق الكابرولاكتام العالمي مجزأ، ويمثل أكبر خمسة لاعبين حوالي 35% من حصة السوق العالمية (من حيث الطاقة الإنتاجية). ومن بين اللاعبين الرئيسيين في السوق (ليس بترتيب معين) شركة China Petrochemical Development Corporation، وFibrant، وBASF SE، وCapro Co.، وUBE Corporation.

قادة السوق كابرولاكتام

China Petrochemical Development Corporation

Fibrant

BASF SE

Capro Co.

UBE Corporation

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الكابرولاكتام

- في سبتمبر 2022، بدأت مجموعة Xuyang في موقعها في Cangzhou Park بإنتاج الكابرولاكتام بعد الانتهاء من مرحلتها الثانية من مشروع توسيع الكابرولاكتام بطاقة 300 ألف طن سنويًا. ومع مشروع التوسعة هذا، ارتفعت الطاقة الإنتاجية الإجمالية للشركة إلى 750 ألف طن سنوياً.

- في أبريل 2022، أعلنت شركة سوميتومو كيميكال أن الشركة ستغلق منشآتها الإنتاجية للكابرولاكتام في أعمال إهيمي (مدينة نيهاما، إهيمي، اليابان). وبذلك تخرج الشركة من أعمال الكابرولاكتام.

- في مارس 2022، قامت شركة Domo Chemicals بتوسيع طاقتها الإنتاجية إلى 500000 طن سنويًا من الكابرولاكتام من 176000 طن سنويًا في موقع الإنتاج الخاص بها في ألمانيا.

تجزئة صناعة الكابرولاكتام

كابرولاكتام هو مركب عضوي صلب عديم اللون وهو لاكتام (أميد حلقي) من حمض الكابرويك. يتم استخدامه بشكل رئيسي لصنع خيوط النايلون 6 والألياف والبلاستيك. يتم تقسيم سوق الكابرولاكتام حسب المواد الخام والمنتج النهائي والتطبيق والجغرافيا. حسب المواد الخام، يتم تقسيم السوق إلى الفينول والهكسان الحلقي. حسب المنتج النهائي، يتم تقسيم السوق إلى راتنجات النايلون 6 وألياف النايلون 6 والمنتجات النهائية الأخرى. يتم تقسيم السوق حسب التطبيق إلى الراتنجات والأفلام الهندسية والمنسوجات والسجاد والخيوط الصناعية وغيرها من التطبيقات. حسب صناعة المستخدم النهائي، يتم تقسيم السوق إلى صناعات السيارات والسجاد والمنسوجات وغيرها من صناعات المستخدم النهائي. يغطي التقرير أيضًا حجم السوق والتوقعات الخاصة بسوق الألواح الخشبية في 15 دولة عبر المناطق الرئيسية. بالنسبة لكل قطاع، تم تحديد حجم السوق والتوقعات بناءً على شروط الحجم (بالكيلو طن المتري).

| الفينول |

| الهكسان الحلقي |

| نايلون 6 راتنجات |

| نايلون 6 ألياف |

| منتجات نهائية أخرى |

| الراتنجات الهندسية والأفلام |

| خيوط صناعية |

| المنسوجات والسجاد |

| تطبيقات أخرى |

| السيارات |

| السجاد |

| الغزل والنسيج |

| صناعات المستخدم النهائي الأخرى |

| آسيا والمحيط الهادئ | الصين |

| اليابان | |

| كوريا الجنوبية | |

| بقية منطقة آسيا والمحيط الهادئ | |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| إيطاليا | |

| بقية أوروبا | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية |

| جنوب أفريقيا | |

| بقية دول الشرق الأوسط وأفريقيا |

| مواد خام | الفينول | |

| الهكسان الحلقي | ||

| المنتج النهائي | نايلون 6 راتنجات | |

| نايلون 6 ألياف | ||

| منتجات نهائية أخرى | ||

| طلب | الراتنجات الهندسية والأفلام | |

| خيوط صناعية | ||

| المنسوجات والسجاد | ||

| تطبيقات أخرى | ||

| صناعة المستخدم النهائي | السيارات | |

| السجاد | ||

| الغزل والنسيج | ||

| صناعات المستخدم النهائي الأخرى | ||

| جغرافية | آسيا والمحيط الهادئ | الصين |

| اليابان | ||

| كوريا الجنوبية | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| إيطاليا | ||

| بقية أوروبا | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | |

| جنوب أفريقيا | ||

| بقية دول الشرق الأوسط وأفريقيا | ||

الأسئلة الشائعة حول أبحاث سوق الكابرولاكتام

ما هو حجم سوق الكابرولاكتام الحالي؟

من المتوقع أن يسجل سوق الكابرولاكتام معدل نمو سنوي مركب يزيد عن 3٪ خلال الفترة المتوقعة (2024-2029)

من هم البائعون الرئيسيون في نطاق سوق الكابرولاكتام؟

China Petrochemical Development Corporation، Fibrant، BASF SE، Capro Co.، UBE Corporation هي الشركات الكبرى العاملة في سوق كابرولاكتام.

ما هي المنطقة الأسرع نمواً في سوق الكابرولاكتام؟

من المتوقع أن تنمو منطقة الشرق الأوسط وأفريقيا بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق كابرولاكتام؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق الكابرولاكتام.

ما هي السنوات التي يغطيها سوق الكابرولاكتام؟

يغطي التقرير حجم سوق الكابرولاكتام التاريخي للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق الكابرولاكتام للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة الكابرولاكتام

إحصائيات الحصة السوقية لـ Caprolactam لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها Mordor Intelligence ™ Industry Reports. يتضمن تحليل Caprolactam توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا في صورة تنزيل تقرير PDF مجاني.