Анализ рынка эмульгаторов

Размер рынка эмульгаторов оценивается в 9,59 миллиардов долларов США в 2024 году и, как ожидается, достигнет 11,97 миллиардов долларов США к 2029 году, при этом среднегодовой темп роста составит более 4% в течение прогнозируемого периода (2024-2029 годы).

Пандемия COVID-19 оказала негативное влияние на рынок эмульгаторов, нарушив производство и распространение. Это произошло из-за таких факторов, как трудности с получением сырья, ограничения на пересечение границ и ограниченный доступ к рабочей силе. В результате падение поставок и перерабатывающих мощностей привело к ухудшению условий продаж и задержке производственной и рыночной деятельности. Однако после этого рынок стабильно восстанавливался и растет умеренными темпами благодаря увеличению потребления эмульгаторов в различных отраслях после пандемии.

Растущее использование эмульгаторов в пищевых продуктах и растущий спрос на упакованные и обработанные пищевые продукты являются основными движущими силами этого рынка.

С другой стороны, строгое государственное регулирование и доступность близких заменителей, таких как ферменты, могут препятствовать росту рынка эмульгаторов.

Ожидается, что рост исследований и разработок эмульгаторов как многоцелевых средств в средствах личной гигиены и косметики создаст новые возможности для роста рынка.

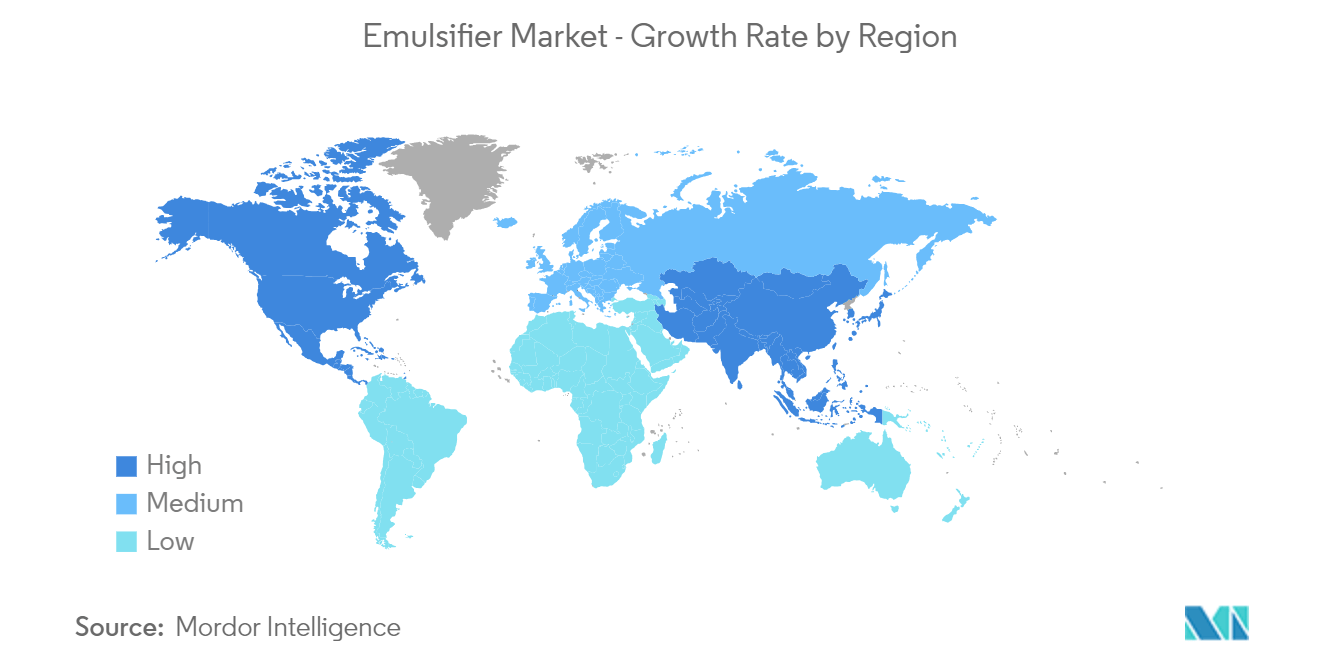

Азиатско-Тихоокеанский регион доминировал на мировом рынке, при этом наиболее значительный объем потребления приходится на такие страны, как Китай, Индия и Япония. Будучи крупнейшими потребителями.

Тенденции рынка эмульгаторов

Увеличение спроса со стороны сегмента продуктов питания

- Эмульгаторы — это поверхностно-активные вещества или поверхностно-активные вещества, которые стабилизируют эмульсию за счет повышения ее кинетической стабильности. Молекулы эмульгатора имеют два конца полярный или гидрофильный (водорастворимый) конец и неполярный или гидрофобный (водоотталкивающий) конец.

- Ожидается, что растущее использование эмульгаторов в пищевых продуктах, таких как крупы, готовые блюда, продукты питания для младенцев и детей, закуски, десерты и другие, увеличит спрос на эмульгаторы во всем мире.

- По мере развития технологий промышленные предприятия обращаются к новым источникам эмульгаторов для улучшения качества продукции, повышения эффективности и сокращения времени обработки. Эмульсионная технология используется в пищевой промышленности на протяжении десятилетий для производства широкого спектра продуктов, таких как гомогенизированное молоко, кремы, соусы, заправки, соусы, десерты и начинки.

- По данным IBEF (India Brand Equity Foundation), индийская пищевая промышленность быстро росла за последние 5 лет, в среднем на 8,3% в год. При объеме рынка в 866 миллиардов долларов США в 2022 году пищевая промышленность будет играть ключевую роль в потреблении эмульгаторов.

- Кроме того, с ростом потребления функциональных пищевых продуктов различные компании предлагают специальные ингредиенты, обогащенные белком, аминокислотами и жирными кислотами омега-3, в молочных продуктах, соусах, спредах, выпечке, сухих завтраках и т.д. детское питание. Учитывая устойчивый спрос на специальные ингредиенты с улучшенными питательными свойствами, потребность в добавках, таких как эмульгаторы, будет увеличиваться в течение прогнозируемого периода.

- По данным Национального центра управления продуктами питания Китайской легкой промышленности, несмотря на пандемию в прошлом, пищевой сектор продемонстрировал сильный импульс и устойчивость в 2022 году, и ожидается, что в 2023 году он будет расти такими же темпами.

- По данным CDIC (China Daily Information Co.), китайский продовольственный рынок зарегистрировал устойчивый рост в 2022 году и, как ожидается, сохранит такой же рост и в 2023 году. 1,3 трлн долларов США), что составляет годовой прирост по сравнению с предыдущим годом на 5,6%.

- Ожидается, что благодаря всем факторам, упомянутым выше для эмульгатора, его рынок в течение прогнозируемого периода будет расти.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Ожидается, что Азиатско-Тихоокеанский регион будет доминировать на рынке эмульгаторов в течение прогнозируемого периода. В таких странах, как Китай и Индия, из-за роста населения и увеличения располагаемого дохода спрос на эмульгаторы в регионе растет.

- Прогнозируется, что увеличение использования эмульгаторов, а именно лецитина, в пищевых продуктах, таких как шоколад и кондитерские изделия, которые обеспечивают различные преимущества при обработке и хранении, приведет к увеличению спроса на эмульгаторы в регионе.

- Прогнозируется, что сегмент пищевых продуктов будет занимать более 40% рынка эмульгаторов в регионе, а сегмент средств личной гигиены и косметики, согласно прогнозам, будет занимать вторую по величине долю с более чем 25% рынка эмульгаторов в регионе.

- Использование эмульгаторов в сфере личной гигиены и косметики помогает обеспечить лучшее смешивание воды с маслами. В косметических продуктах, а именно лосьонах и кремах, используются и те, и другие; Для поддержания однородности этих продуктов необходимо достичь идеального баланса между маслом и водой, что достигается с помощью эмульгаторов.

- В Китае выручка от косметической индустрии в 2023 году прогнозируется на уровне 70,65 млрд долларов США.

- Вышеуказанные факторы в сочетании с государственной поддержкой способствуют увеличению спроса на эмульгаторы в течение прогнозируемого периода.

Обзор отрасли эмульгаторов

Рынок эмульгаторов сильно фрагментирован. В число основных игроков (не в каком-то определенном порядке) входят, среди прочего, BASF SE, DuPont, Kerry Inc., Akzo Nobel NV и Corbion.

Лидеры рынка эмульгаторов

BASF SE

DuPont

Kerry Inc

Akzo Nobel N.V.

Corbion

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка эмульгаторов

Сентябрь 2022 г. BASF SE и американский технологический стартап RiKarbon Inc. объявили об инновационном партнерстве в области смягчающих средств, полученных из биологических отходов. Благодаря этому партнерская компания расширила свой портфель продуктов и движется к устойчивому развитию.

Сентябрь 2022 г. Evonik Industries AG увеличила мощности по выпуску двух групп добавок для архитектурных красок гидрофобных агентов TEGO Phobe и полиуретановых загустителей TEGO Viscoplus. Это было сделано в связи с возросшим спросом на добавки для архитектурных красок в Европе.

Сегментация отрасли эмульгаторов

Эмульгаторы — вещества с одним гидрофильным и одним гидрофобным концом, которые действуют как граница раздела между несмешивающимися жидкостями. Они помогают создать стабильную, однородную и гладкую эмульсию за счет снижения поверхностного натяжения между жидкими компонентами. Эмульгаторы широко используются в качестве добавок во множестве кулинарных процессов, от переработки мяса до хлебобулочных изделий. Их также можно использовать для смешивания разнородных элементов в средствах личной гигиены, фармацевтике и нефтегазовой промышленности. В настоящее время на рынке доступны различные типы натуральных, синтетических и полусинтетических эмульгаторов.

Рынок эмульгаторов сегментирован по источникам, приложениям и географическому положению. По источникам рынок сегментирован на биологические и синтетические. По приложениям рынок сегментирован на продукты питания, фармацевтические препараты, средства личной гигиены и косметику, агрохимию, нефтяные месторождения и другие области применения (общепромышленные применения). В отчете также рассматриваются размер рынка и прогнозы рынка эмульгаторов в 15 основных странах основного региона.

Для каждого сегмента размер рынка и прогнозы были сделаны на основе стоимости (доллары США).

| Биологический |

| Синтетический |

| Продукты питания |

| Фармацевтика |

| Товары личной гигиены и косметики |

| Агрохимикаты |

| Нефтяные месторождения |

| Другие применения (общие промышленные применения) |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Италия | |

| Франция | |

| Остальная Европа | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| Источник | Биологический | |

| Синтетический | ||

| Приложение | Продукты питания | |

| Фармацевтика | ||

| Товары личной гигиены и косметики | ||

| Агрохимикаты | ||

| Нефтяные месторождения | ||

| Другие применения (общие промышленные применения) | ||

| География | Азиатско-Тихоокеанский регион | Китай |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Италия | ||

| Франция | ||

| Остальная Европа | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованию рынка эмульгаторов

Насколько велик рынок эмульгаторов?

Ожидается, что объем рынка эмульгаторов достигнет 9,59 миллиардов долларов США в 2024 году, а среднегодовой темп роста составит более 4% и достигнет 11,97 миллиардов долларов США к 2029 году.

Каков текущий размер рынка эмульгаторов?

Ожидается, что в 2024 году объем рынка эмульгаторов достигнет 9,59 миллиардов долларов США.

Кто являются ключевыми игроками на рынке Эмульгатор?

BASF SE, DuPont, Kerry Inc, Akzo Nobel N.V., Corbion – основные компании, работающие на рынке Эмульгаторы.

Какой регион на рынке Эмульгаторы является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Эмульгаторы?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка эмульгаторов.

Какие годы охватывает рынок Эмульгаторы и каков был размер рынка в 2023 году?

В 2023 году объем рынка эмульгаторов оценивался в 9,22 миллиарда долларов США. Отчет охватывает исторический размер рынка Эмульгаторы за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка Эмульгаторы на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли эмульгаторов

Статистические данные о доле рынка эмульгаторов, размере и темпах роста доходов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ эмульгаторов включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.