マーケットトレンド の 韓国オフィス不動産 産業

一等地のオフィススペースへの需要の高まり

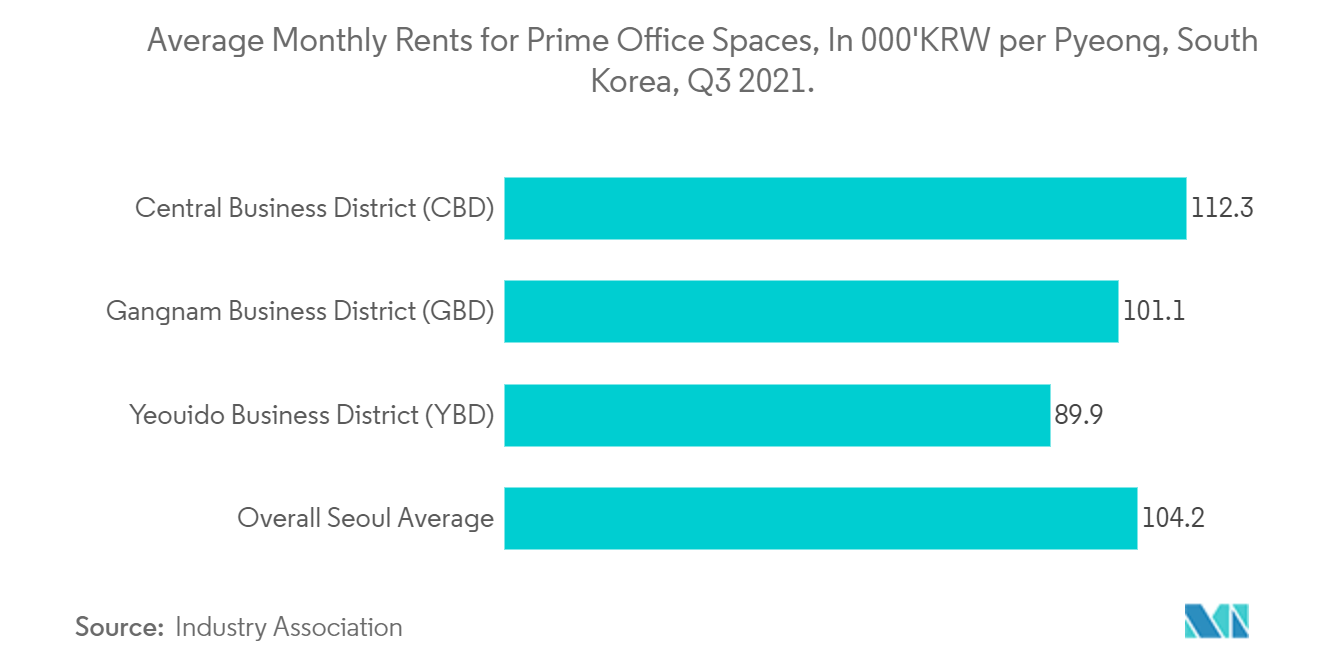

プライムオフィスの需要はソウルで多く見られる。2021年第3四半期のプライムオフィスの空室率は前四半期比1.9pts低下し、9.9%となった。また、全地区で需要が増加し、純吸収面積は163,200㎡増加した。中央ビジネス地区(CBD)、江南ビジネス地区(GBD)、汝矣島ビジネス地区(YBD)などの主要ビジネス地区は、市内のプライムオフィススペースのほとんどを吸収した

セントラルビジネス地区では、2021年第3四半期の空室率は前四半期比1.1pts低下し、11.2%となった。また、Kスクエア・シティから41,700㎡が供給されたにもかかわらず、純吸収面積は66,700㎡増加した。しかし、GBDではテナントの嗜好が高かったため、純吸収面積は28,400㎡増加し、2021年第3四半期の空室率は8%低下した。さらに、YBDでは昨年供給された新築ビルにテナントが引き続き入居したため、純吸収面積は66,800㎡に増加し、空室率は前四半期比4.0pts低下して11.9%となった

しかし、2021年第3四半期には、K-Square CitiがCBDで改装を終え、41,700㎡の新規供給が追加されたため、新規オフィススペースの供給が増加した。一方、Woongjin GroupとLoca Mobilityは第2四半期にビルの40%をプレリースした後、K-Squareに入居した。さらに、CBD、GBD、YBDの年間平均賃料はそれぞれ1.3%、1.5%、2.7%の伸びを示した