Tendencias del Mercado de Jet comercial del CCG Industria

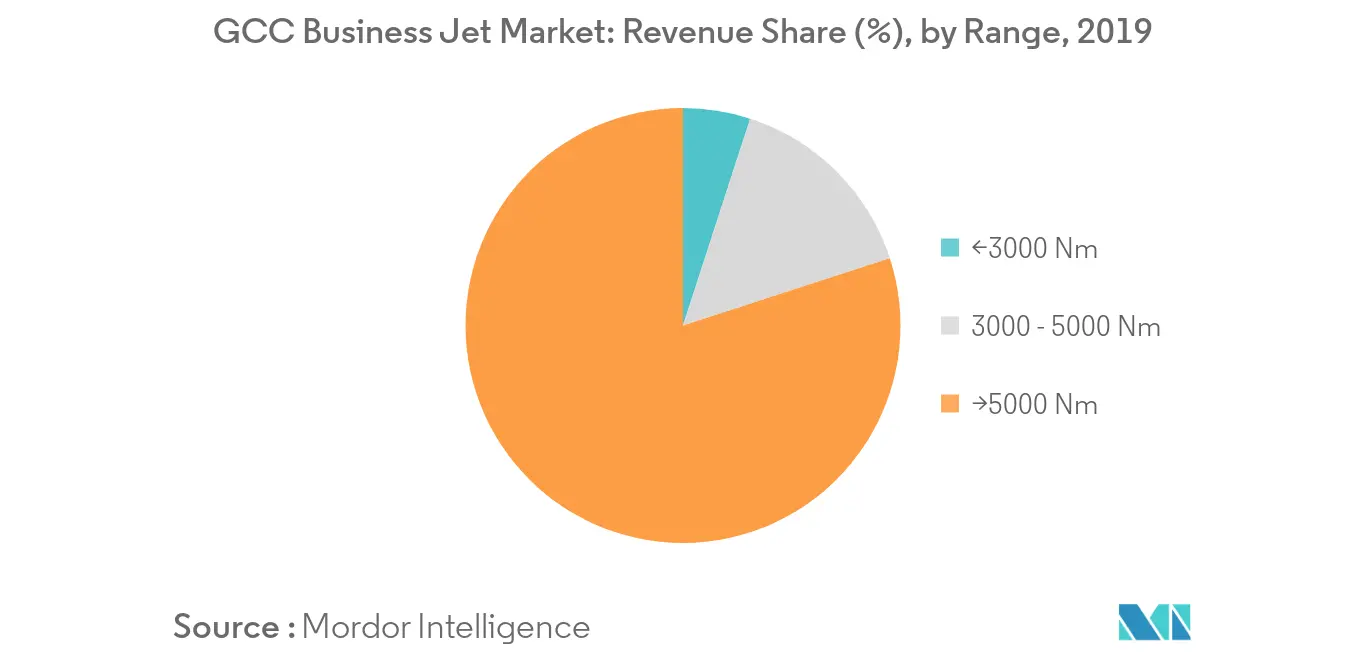

El segmento >5000 Nm tuvo la mayor cuota de mercado en 2019

Por alcance, el segmento de más de 5.000 millas náuticas tuvo la mayor cuota de mercado en 2019. En los países del CCG, la flota de aviones de negocios tiene una gran proporción de aviones de largo alcance que se incluyen en este segmento. La principal razón es el mayor poder adquisitivo de los clientes de aviones grandes y sofisticados y la ubicación geográfica de la región, que requiere aviones de largo alcance para viajes intercontinentales a países de América del Norte, América del Sur, Europa y Asia-Pacífico.. Los modelos de aviones comerciales de largo alcance de la familia Bombardier Global, los aviones más grandes Gulfstream y los aviones Boeing Business Jet experimentaron un aumento en las ventas en la región en los últimos tres años, y los ingresos de los proveedores de MRO también fueron los más altos de este segmento. , debido a la presencia de una gran flota. En 2019 se entregaron siete aviones comerciales a los países del CCG, de los cuales cinco eran aviones comerciales de largo alcance cuatro Gulfstream y un Boeing Business Jet. Así, en la región se espera que continúe la demanda de aviones ejecutivos de largo alcance, debido a los factores antes mencionados

Iniciativas gubernamentales e inversiones en infraestructura aeroportuaria que respaldan el crecimiento del mercado

Aunque el mercado de aviones de negocios siguió siendo lucrativo en la región durante la última década, países como Omán, Kuwait y Bahrein observaron relativamente menores adquisiciones y actividades de vuelo relacionadas con aviones privados, principalmente debido a las limitaciones de espacio e infraestructura que enfrentan los operadores privados.. Sin embargo, los gobiernos ahora están formulando varias iniciativas que están impulsando las actividades de mejora de la infraestructura en estos países. Los proyectos de desarrollo de infraestructura de aviación en países como Omán, Kuwait y Bahréin están facilitando más espacio para los proveedores de FBO y MRO de aviones privados, y los proveedores de vuelos chárter están aprovechando esta oportunidad para agregar más rutas a estos países. Las crecientes oportunidades en los sectores de la aviación de estos países han llevado al surgimiento de varios actores nuevos. Por ejemplo, la Estrategia Nacional de Aviación 2030 de Omán tiene como objetivo sextuplicar la contribución del sector de la aviación al PIB en la próxima década a través de diversos desarrollos de infraestructura. El país también fue testigo del surgimiento de nuevas empresas de alquiler de aviones de negocios, como Salalah Air (Salalah) y Al Sharqiya Aviation, en el pasado reciente. Al mismo tiempo, en Arabia Saudita, donde las actividades de aviones de negocios son las más altas del CCG, se espera que los proyectos de ampliación de los aeropuertos de Riad y Jeddah permitan más espacio para aviones privados, ayudando así a las empresas locales de MRO y Proveedores FBO. Por lo tanto, se espera que el crecimiento de las inversiones en infraestructura de aviación refuerce las perspectivas del mercado durante el período previsto