Marktgröße von Südamerika-Protein Industrie

| Icons | Lable | Value |

|---|---|---|

|

|

Studienzeitraum | 2017 - 2029 |

|

|

Marktgröße (2024) | USD 1,62 Milliarden |

|

|

Marktgröße (2029) | USD 2,12 Milliarden |

|

|

Größter Anteil nach Endbenutzer | Essen und Getränke |

|

|

CAGR(2024 - 2029) | 5.53 % |

|

|

Größter Anteil nach Ländern | Brasilien |

Hauptakteure |

||

|

||

|

**Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Analyse des südamerikanischen Proteinmarktes

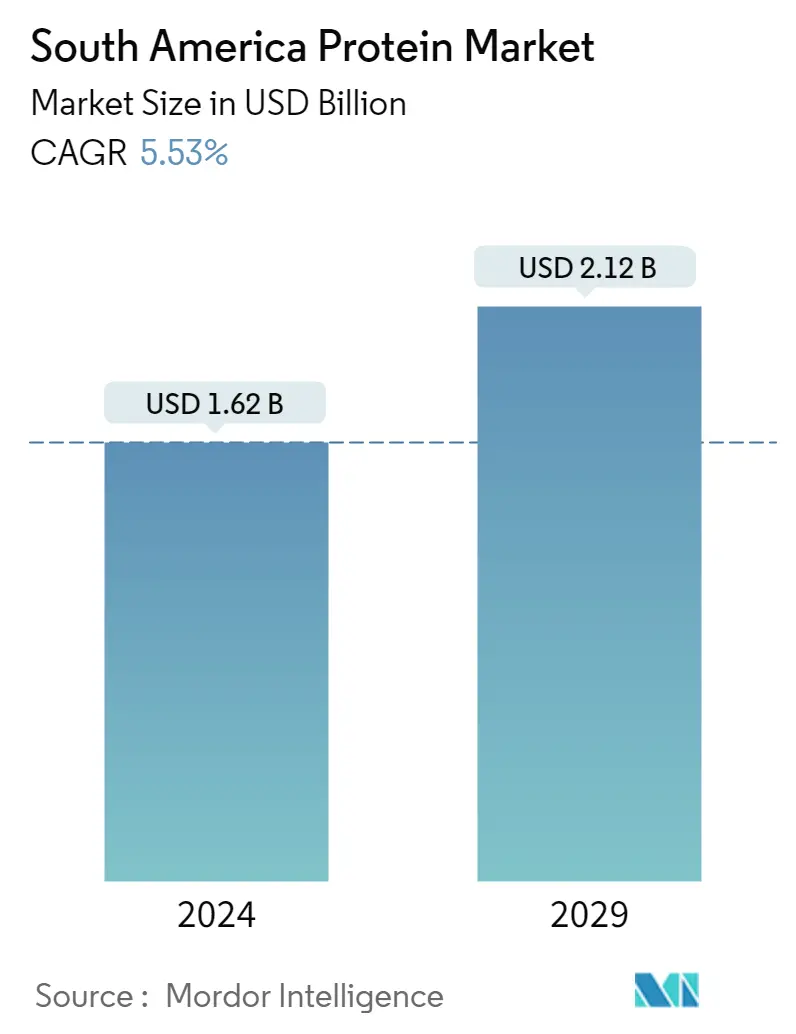

Die Größe des südamerikanischen Proteinmarktes wird im Jahr 2024 auf 1,62 Milliarden US-Dollar geschätzt und soll bis 2029 2,12 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,53 % im Prognosezeitraum (2024–2029) entspricht

Da die Bäckerei- und Milch-/Milchalternativenindustrie den größten Einsatz von Proteinen verzeichnete, besetzten Lebensmittel und Getränke den führenden Marktanteil in der Region

- Gemessen am Endverbraucher ist die FB-Industrie der führende Anwendungssektor für Protein in der Region. Die wichtigsten Untersegmente des FB-Segments sind Backwaren und Milchprodukte/Milchalternativen, die beide im Jahr 2022 mehr als 46 % des Gesamtvolumens ausmachten. Gelatine bleibt das am häufigsten verwendete Protein im Backwarensektor, da es Protein hinzufügt und als Protein fungiert ein transparentes Gelier- und Verdickungsmittel in Backwaren.

- Milchprodukte und Milchalternativen sind ein weiteres wichtiges Segment für tierische Proteine in der Region und verzeichneten im Untersuchungszeitraum eine jährliche Wachstumsrate von 3,38 %. Der Umsatzanstieg ist auf die Verwendung von Kasein als Gerinnungsmittel bei der Käseherstellung sowie auf den anhaltenden Trend zur Proteinanreicherung in der Kategorie Milchdesserts zurückzuführen. Hersteller von Produkten wie Eiscreme und Joghurt haben mit Proteinen angereicherte Versionen ihrer bestehenden Produkte auf den Markt gebracht, um die Angaben hoher Proteingehalt und Proteinzusatz zu machen. Infolgedessen waren Molkenprotein und Milchprotein nach Kasein und Kaseinaten (die in der Käseindustrie Anwendung finden) die am häufigsten verwendeten tierischen Proteine in diesem Segment. Diese Proteine werden auch hinzugefügt, um das Mundgefühl, die Viskosität und die Struktur zu verbessern.

- Das zweitgrößte Endverbrauchersegment blieb Tierfutter. Es hat die höchste CAGR (6,14 Vol.-%) bei der Verwendung von Pflanzenproteinen. Soja ist eine nährstoffreiche Quelle mit einer weniger schwankenden chemischen Zusammensetzung als andere Proteinquellen, weshalb es in der Tierernährung beliebt ist. Da Sojakonzentrate außerdem leicht verdauliche Aminosäuren enthalten und die Lipid- und Wasserretention unterstützen, eignen sie sich ideal für Vorspeisengerichte für Hühner. Da die Sojaproduktion in der Region hoch ist, wird es ein großes Angebot zu einem erschwinglichen Preis geben. Aufgrund des gestiegenen Angebots begannen die Hersteller, Sojaprotein anstelle anderer Proteine in Tierfutter zu integrieren.

Angesichts der wachsenden Bedenken der Verbraucher, sich zunehmend gesund zu ernähren, dominierte Brasilien den südamerikanischen Proteinmarkt

- Es wird erwartet, dass der Markt aufgrund der zunehmenden staatlichen Unterstützung ein hohes Wachstumspotenzial aufweist und im Prognosezeitraum eine jährliche Wachstumsrate von 5,21 % verzeichnet. Beispielsweise erleichterte die Einführung neuer Vorschriften der National Sanitary Surveillance Agency (ANIVSA) für Nahrungsergänzungsmittel in Brasilien im Jahr 2018 die Einreise von Marken in das Land erheblich. Es erleichterte auch bestehenden Marken das Gedeihen und die Innovation.

- Nach Ländern dominierte Brasilien den Markt, wo die Nachfrage nach Pflanzenproteinen den Markt anführt. Diese hohe Nachfrage ist auf die alternde Bevölkerung des Landes zurückzuführen, die sich Schätzungen zufolge bis 2050 verdreifachen wird und rund 66 Millionen Brasilianer umfasst. Angesichts der wachsenden Bedenken achten Verbraucher zunehmend auf eine gesunde Ernährung. Infolgedessen verzeichnete Brasilien mit einem CAGR von 6,55 % im Prognosezeitraum das schnellste Wachstumspotenzial aller südamerikanischen Länder. Das FB-Segment ist anwendungstechnisch führend bei der Marktnachfrage, wobei 70 % seiner Nachfrage auf die Untersegmente Backwaren, Fleisch/Fleischalternativen und Milchprodukte/Milchalternativen aufgeteilt werden.

- Unter den beiden Hauptklassifikationen mikrobieller Proteine weist Mykoprotein den höchsten Anteil sowie die schnellste CAGR auf, nämlich 3,96 Volumenprozent im Prognosezeitraum. Mykoprotein enthält viele essentielle Aminosäuren (EAAs). Sein EAA-Gehalt beträgt 41 % des Gesamtproteins, was mit Spirulina, einer Vielzahl von Algenproteinquellen, vergleichbar ist. Dieser Wert ist höher als der der meisten anderen häufig konsumierten pflanzlichen Proteine. Mykoprotein hat einen höheren Nährwert, eine fleischähnliche Textur und eine Vielzahl funktioneller Eigenschaften, was es zu einer vielversprechenden Proteinquelle macht, um sowohl pflanzliche als auch tierische Fleischproteine zu ersetzen.