Markt-Trends von Aufdeckung von Versicherungsbetrug Industrie

Das Segment der Betrugsanalyselösungen wird voraussichtlich einen erheblichen Marktanteil halten

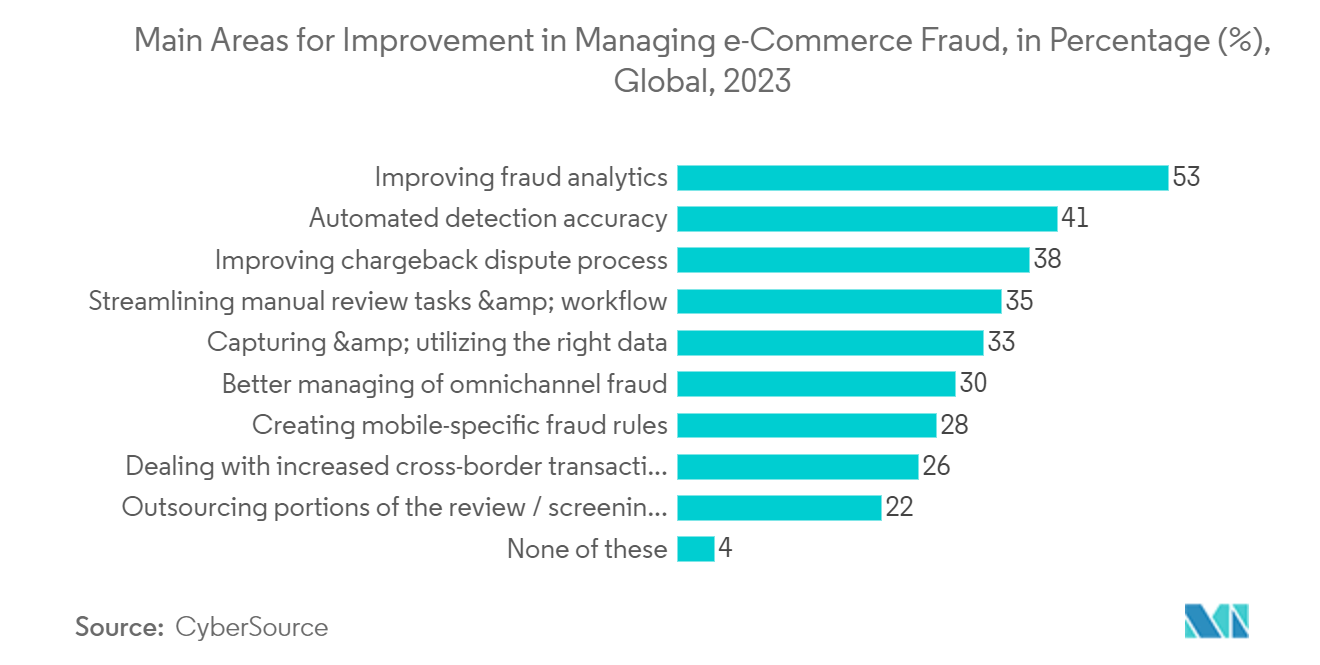

- Analyselösungen für Versicherungsbetrug können die Genauigkeit der Betrugserkennung verbessern, indem sie die Fähigkeiten von künstlicher Intelligenz (KI), maschinellem Lernen und prädiktiver Modellierung nutzen, was für den Benutzer hilfreich sein könnte, Fälle verdächtigen Verhaltens zu erkennen und sich proaktiv vor betrügerischen Ansprüchen zu schützen. treiben die Nachfrage nach Versicherungsbetrugsanalyselösungen auf dem Markt voran.

- Versicherer zahlen jedes Jahr einen erheblichen Betrag für betrügerische Ansprüche, was die Bedeutung der Aufdeckung von Versicherungsbetrug erhöht und eine Chance für das Marktwachstum in Ländern auf der ganzen Welt schafft. Beispielsweise veröffentlichte das Insurance Fraud Enforcement Department (IFED) der City of London Police im Juni 2023 Daten, die zwischen März 2022 und April 2023 über Versicherungsbetrug gesammelt wurden. Darin heißt es, dass das Land während der Studie einen Anstieg des Versicherungsbetrugs um 61 % verzeichnet habe Dieser Zeitraum zeigt das steigende Risiko von Versicherungsbetrug bei den Endbenutzern, was den Bedarf an Lösungen zur Analyse von Versicherungsbetrug auf dem Markt erhöht.

- Marktanbieter bieten Lösungen zur Analyse von Versicherungsbetrug an, darunter FICO, IBM, Genpact usw. Der Einsatz von prädiktiver Modellierung zur Identifizierung, Bewertung und Priorisierung möglicher Betrugsfälle kann die Auszahlung betrügerischer Ansprüche der Versicherer reduzieren und ihnen helfen, Reputationsschäden oder Kundenverluste aufgrund von Prämien zu vermeiden steigt, was die Nachfrage des Marktes ankurbelt.

- Nach Endbenutzern treibt der BFSI-Sektor, zu dem auch der Versicherungssektor gehört, das Wachstum des Marktes für Lösungen zur Analyse von Versicherungsbetrug voran, da er das Geschäft von Versicherungsunternehmen vor betrügerischen Ansprüchen schützt.

- Beispielsweise haben Teradata und FICO, der Anbieter von Analysesoftware für den Versicherungsschadenmarkt, im Mai 2023 eine Partnerschaft geschlossen, um integrierte, fortschrittliche Analyselösungen für Versicherungsansprüche bei Zahlungsbetrug in Echtzeit auf den Markt zu bringen, indem sie KI-gestützte Entscheidungsautomatisierung und -optimierung in Finanzdienstleistungen integrieren , was die Nachfrage nach Betrugsanalyselösungen im BFSI-Sektor zeigt.

- Die Digitalisierung im Banken-, Versicherungs- und Gesundheitssektor unterstützt das Wachstum des Marktes aufgrund der Verfügbarkeit von Online-Daten. Aufgrund des Digitalisierungsprozesses ist es für Endbenutzer hilfreich, Betrugsanalyselösungen für ein besseres Risikomanagement einzuführen, was voraussichtlich das Marktwachstum im Prognosezeitraum vorantreiben wird.

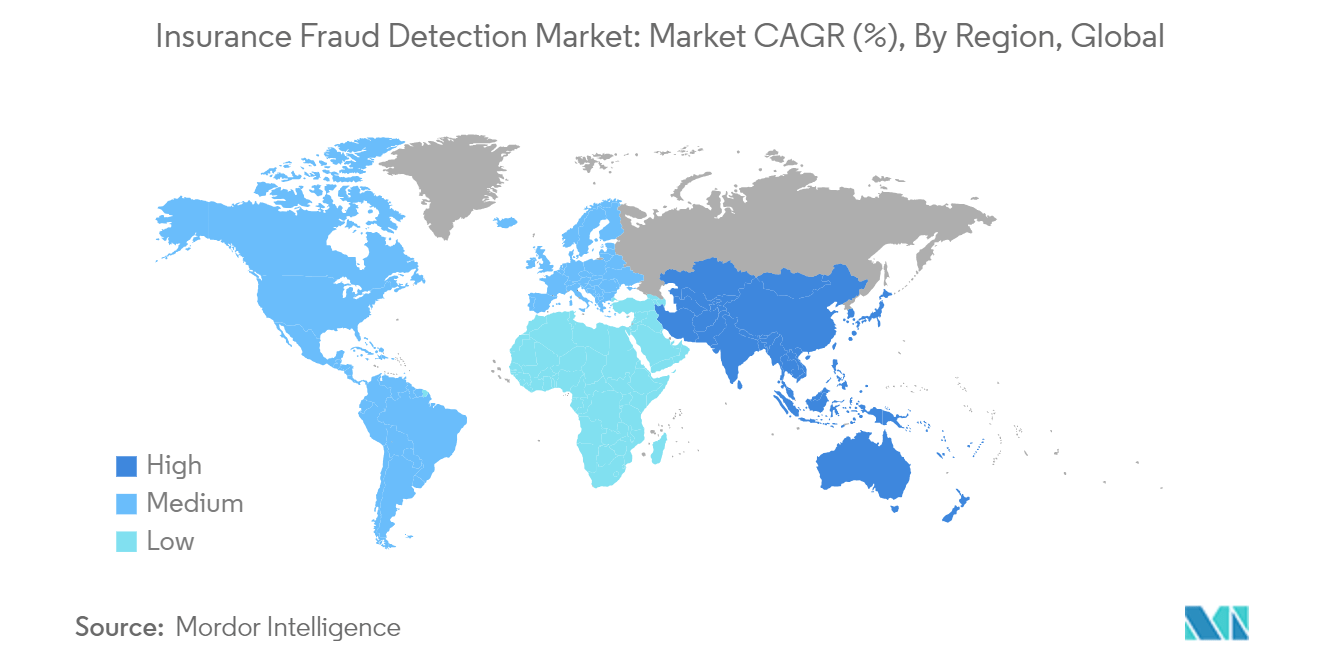

Nordamerika hält den größten Marktanteil

- Das Marktwachstum im Land wird durch die wachsende Zahl jüngerer Amerikaner vorangetrieben, die zunehmend Opfer von Versicherungsbetrug werden und im Allgemeinen toleranter gegenüber nicht betrügerischen Straftaten sind. Jüngere Amerikaner betrachten Versicherungsbetrug als Kosten für Geschäfte mit Versicherungsunternehmen. Aus diesem Grund erleiden Versicherungsunternehmen Verluste durch Betrugsfälle. Um diese Verluste zu minimieren, neigen Versicherungsunternehmen dazu, diese Lösungen zu übernehmen.

- Nach Angaben der Coalition Against Insurance Fraud kostet Versicherungsbetrug den Vereinigten Staaten jährlich mehr als 308 Milliarden US-Dollar. Das Federal Bureau of Investigation (FBI) schätzt, dass Versicherungsbetrug einer durchschnittlichen Familie jährlich Prämien zwischen 400 und 700 US-Dollar kostet. Mit der zunehmenden Akzeptanz von Technologie und dem Aufkommen neuer Fähigkeiten wie generativer KI wird erwartet, dass die Betrugsgefahr zunimmt.

- Die Zunahme erfolgreicher Betrugsfälle zwingt die Verbraucher dazu, den Preis dafür zu zahlen. Versicherungsunternehmen sind gezwungen, die Kosten des Betrugs durch höhere Versicherungsprämien auf die Verbraucher abzuwälzen, was sich auf verschiedene Aspekte der Wirtschaft auswirkt. Beispielsweise müssen Arbeitgeber aufgrund von Betrug die Versicherungsprämien erhöhen. Um auf diese Herausforderungen zu reagieren, führen Versicherungsunternehmen Lösungen zur Betrugserkennung ein.

- Da der Versicherungsbetrug in Kanada immer ausgefeilter wird, ist die effiziente Identifizierung verdächtiger Ansprüche und die Verhinderung von Versicherungsbetrug während der Schadensregulierung für Versicherungsunternehmen von entscheidender Bedeutung. Daher haben Unternehmen wie TD Insurance ihre manuellen und analysebasierten Möglichkeiten zur Betrugserkennung und -prävention durch die Implementierung des FRISS Case Management Tools und der Claims Fraud Detection-Lösung erweitert, um verdächtige und betrügerische Ansprüche während des Schadensentscheidungsverfahrens effizient zu identifizieren.

- Die Gesamtkosten für Versicherungen in Kanada sind in den letzten Jahren gestiegen, was die Versicherungsunternehmen unter Druck setzt, ihre Ausgaben zu kontrollieren und Verluste zu reduzieren. So stiegen die Kfz-Versicherungsprämien laut aktuellem Preisindex inflationsbedingt landesweit auf 4,6 %. Mit steigenden Fahrzeugpreisen steigen auch die Kosten für die Kfz-Versicherung. Dies führt zu einem verstärkten Einsatz von Betrugserkennungslösungen durch Versicherungsunternehmen, die Versicherungen für den Automobilsektor anbieten, um die Rentabilität aufrechtzuerhalten.

- Im Oktober 2023 startete die Équité Association eine nationale Plattform zur Aufdeckung von Versicherungskriminalität, die prädiktive Analysen und maschinelles Lernen (ML) nutzt, um Versicherungsbetrug aufzudecken und zu verhindern. Diese Plattform nutzt einen konsortialbasierten Ansatz zur Begehung versicherungsbezogener Straftaten, die die Kanadier jährlich schätzungsweise 3 bis 5 Milliarden US-Dollar kosten. Es wird erwartet, dass eine solche Einführung neuer Plattformen Anbieter dazu ermutigen wird, neue Lösungen einzuführen und so den Wettbewerb auf dem Markt zu verstärken. Der kanadische Markt für die Erkennung von Versicherungsbetrug wird hauptsächlich durch Initiativen von Versicherungsunternehmen zur Minimierung von Verlusten durch Schadensbetrug und den Wandel hin zu analysebasierten Lösungen zur Betrugserkennung angetrieben, die ihnen dabei helfen, den Versicherungsnehmern ein besseres Verbrauchererlebnis zu bieten.