Marktgröße von Computertomographie (CT) Industrie

| Studienzeitraum | 2019 - 2029 |

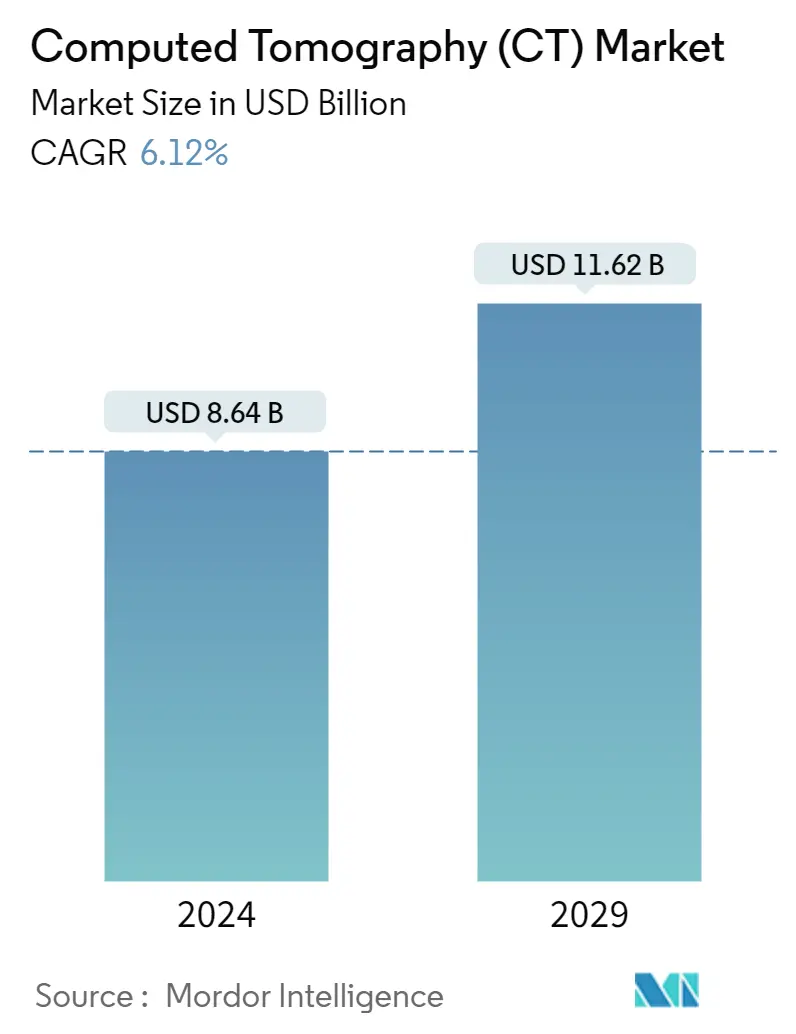

| Marktgröße (2024) | USD 8,64 Milliarden |

| Marktgröße (2029) | USD 11,62 Milliarden |

| CAGR(2024 - 2029) | 6.12 % |

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Nordamerika |

Hauptakteure_Market_Players.webp)

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Benötigen Sie einen Bericht, der die Auswirkungen von COVID-19 auf diesen Markt und sein Wachstum widerspiegelt?

Marktanalyse für Computertomographie

Die Größe des Computertomographie-Marktes wird im Jahr 2024 auf 8,64 Milliarden US-Dollar geschätzt und soll bis 2029 11,62 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 6,12 % im Prognosezeitraum (2024–2029) entspricht

Die zunehmende Zahl von COVID-19-Fällen hat zu einer erhöhten Nachfrage nach CT-Scannern geführt, was sich voraussichtlich positiv auf den Markt auswirken wird. Beispielsweise hat die Abu Dhabi Health Services Company (SEHA) im Juni 2020 in den Vereinigten Arabischen Emiraten einen mobilen 16-Zeilen-CT-Scanner zur Diagnose einer Lungenentzündung bei COVID-19-Patienten auf den Markt gebracht, was darauf hindeutet, dass Entwicklungsländer CT-Scanner zur Erkennung von COVID-19 verwenden. 19. Die CT-Untersuchung spielte eine wichtige Hilfsrolle bei der Diagnose und der anschließenden Behandlung von COVID-19-Patienten. CT-Scans können die Wahrscheinlichkeit falsch negativer Ergebnisse im RT-PCR-Assay verringern. Diese Erkenntnisse führten während der COVID-19-Krise zu einer erhöhten Nachfrage nach CT-Scans im Land. Regierungen auf der ganzen Welt ergreifen politische Maßnahmen, um die Übertragung von COVID-19 zu reduzieren, was die Nachfrage nach Bildgebung unabhängig von COVID-19 weiter verringert. Maßnahmen von Krankenhäusern zur Erweiterung der Krisenkapazität führen zu einer weiteren Reduzierung der Menge an geeigneter medizinischer Bildgebung, die sicher durchgeführt werden kann

CT-Scans gelten als das wichtigste Diagnoseinstrument, insbesondere bei Lungenkrebs und traumatischen Hirnverletzungen. Die Verbreitung dieser Krankheiten fördert das Wachstum des Marktes. Weitere Markttreiber sind die wachsende geriatrische Bevölkerung, die Zunahme chronischer Krankheiten, die Verlagerung der medizinischen Versorgung hin zu bildgestützten Eingriffen und der technologische Fortschritt. Laut den vom American College of Chest Physicians im Juli 2020 veröffentlichten Daten ist Lungenkrebs eine der am häufigsten diagnostizierten Krebsarten. Sie macht 11,6 % aller Krebsfälle weltweit aus. Es wird geschätzt, dass die Zahl der Fälle von Lungenkrebs bis 2030 weltweit um 38 % auf 2,89 Millionen ansteigen wird. Ein CT-Scan liefert 3D-Bilder von Knochen und hilft bei besseren Diagnosen und chirurgischen Eingriffen in der Orthopädie. Mit der steigenden Belastung durch orthopädische Erkrankungen dürfte daher auch die Nachfrage nach CT-Scannern steigen

Große Unternehmen auf dem Markt entwickeln neue CT-Geräte, die das Wachstum des untersuchten Marktes vorantreiben. Beispielsweise stellte Siemens Healthineers im Juli 2022 sein neu eingeführtes CT-Bildgebungsgerät auf dem European Congress of Radiology (ECR) 2022 in Wien vor. Mit der Präsentation der neuen CT-Geräte hat das Unternehmen sein Bildgebungsportfolio europaweit bekannt gemacht. Angesichts der Neueinführungen globaler Unternehmen wird daher erwartet, dass der untersuchte Markt in den kommenden Jahren erheblich wachsen wird

Es wird jedoch erwartet, dass das Fehlen einer angemessenen Erstattung und ein strenger Regulierungsrahmen das Wachstum des Marktes behindern