Marktgröße von Deutschland Protein Industrie

| Icons | Lable | Value |

|---|---|---|

|

|

Studienzeitraum | 2017 - 2029 |

|

|

Marktgröße (2024) | USD 762,64 Millionen |

|

|

Marktgröße (2029) | USD 944,14 Millionen |

|

|

Größter Anteil nach Endbenutzer | Essen und Getränke |

|

|

CAGR(2024 - 2029) | 4.36 % |

|

|

Am schnellsten wachsend nach Endbenutzer | Ergänzungen |

Hauptakteure |

||

|

||

|

**Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Analyse des deutschen Proteinmarktes

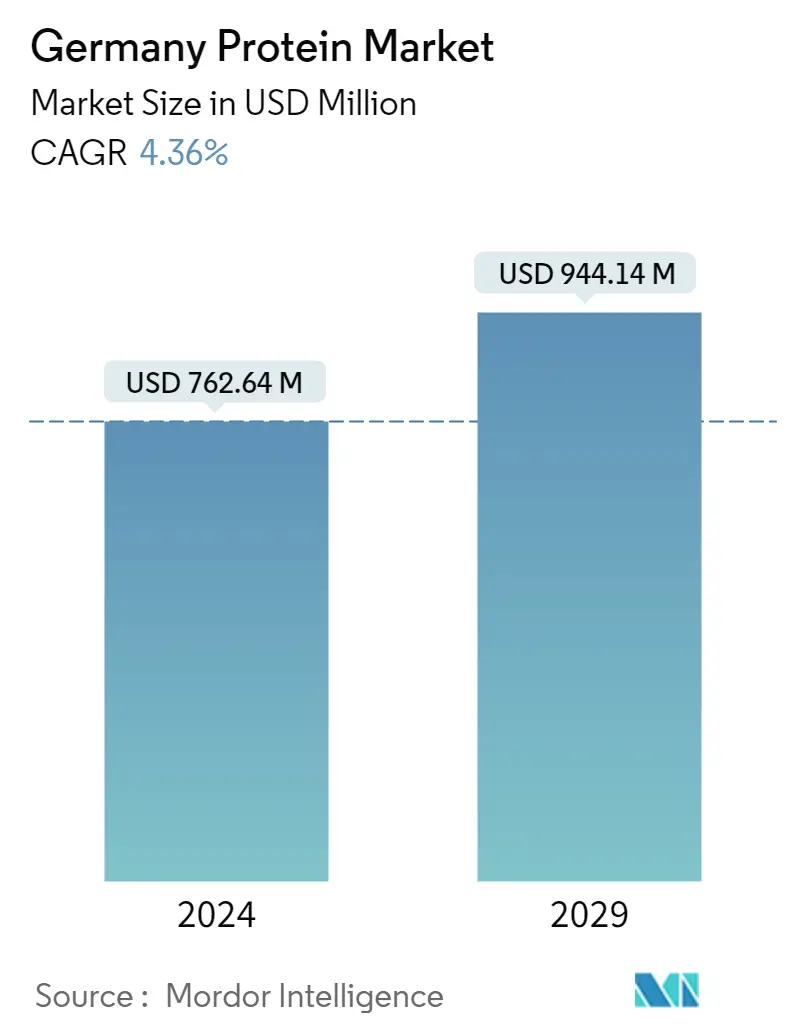

Die Größe des deutschen Proteinmarkts wird im Jahr 2024 auf 762,64 Millionen US-Dollar geschätzt und soll bis 2029 944,14 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,36 % im Prognosezeitraum (2024–2029) entspricht

Strategische Investitionen der Leitungsgremien trieben den Einsatz von Proteinen voran, insbesondere in der Lebensmittel- und Lebensmittelindustrie sowie in der Tierernährung

- Das Segment Lebensmittel und Getränke (FB) ist anwendungstechnisch führend auf dem deutschen Proteinmarkt. Auf sie entfiel mit 55,4 % nach Volumen der größte Anteil, gefolgt von Tierfutter mit einem Anteil von 39,9 % im Jahr 2022. Es wird jedoch erwartet, dass das Untersegment Getränke im Prognosezeitraum die schnellste CAGR von 7,22 % nach Volumen verzeichnen wird. Denn die Deutschen sind bekannt für ihre Vorliebe für kohlensäurehaltiges Trinkwasser und Fruchtsäfte, Getränke und Nektare mit Proteinzusätzen.

- Im FB-Segment hatte das Teilsegment Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen im Jahr 2020 mengenmäßig den größten Anteil, gefolgt vom Teilsegment Milchprodukte und Milchalternativen. Da Fleischalternativen eine erhöhte Nachfrage verzeichnen, investierte die Bundesregierung im Jahr 2018 rund 780.000 US-Dollar in Forschungsprojekte wie Texturierungsmechanismen bei der Nassextrusion von Soja- und Erbsenprotein, um die Textur von veganem Fleisch durch die Verwendung realistischer zu gestalten aus Soja- und Erbsenproteinen.

- Das Marktwachstum wird vor allem durch die steigende Zahl veganer und flexitarierischer Verbraucher vorangetrieben, die zunehmend auf tierfreie Produktangebote setzen oder dafür aufgeschlossen sind. Im Jahr 2020 hat sich die Zahl der Veganer in Deutschland von 1,3 Millionen auf 2,6 Millionen verdoppelt, was 3,2 % der Bevölkerung entspricht.

- Das Untersegment Sport-/Leistungsnahrungsergänzungsmittel dürfte mit einem CAGR-Wert von 6,28 % im Prognosezeitraum 2023–2029 die am schnellsten wachsende Endverbraucheranwendung sein. So ist laut dem globalen Gesundheits- und Fitnessverband IHRSA die Zahl der Fitnessclub-Mitglieder in Deutschland seit 2016 um 14 % auf 64,76 Millionen im Jahr 2019 gestiegen. Im Jahr 2021 hatte Nordrhein-Westfalen die meisten Sportvereine unter den deutschen Bundesländern Mit rund 18.000 Einwohnern folgen Bayern mit 11.725 und Baden-Württemberg mit 11.274.