Размер и доля рынка автоматизации нефтяной и газовой отрасли

Анализ рынка автоматизации нефтяной и газовой отрасли от Mordor Intelligence

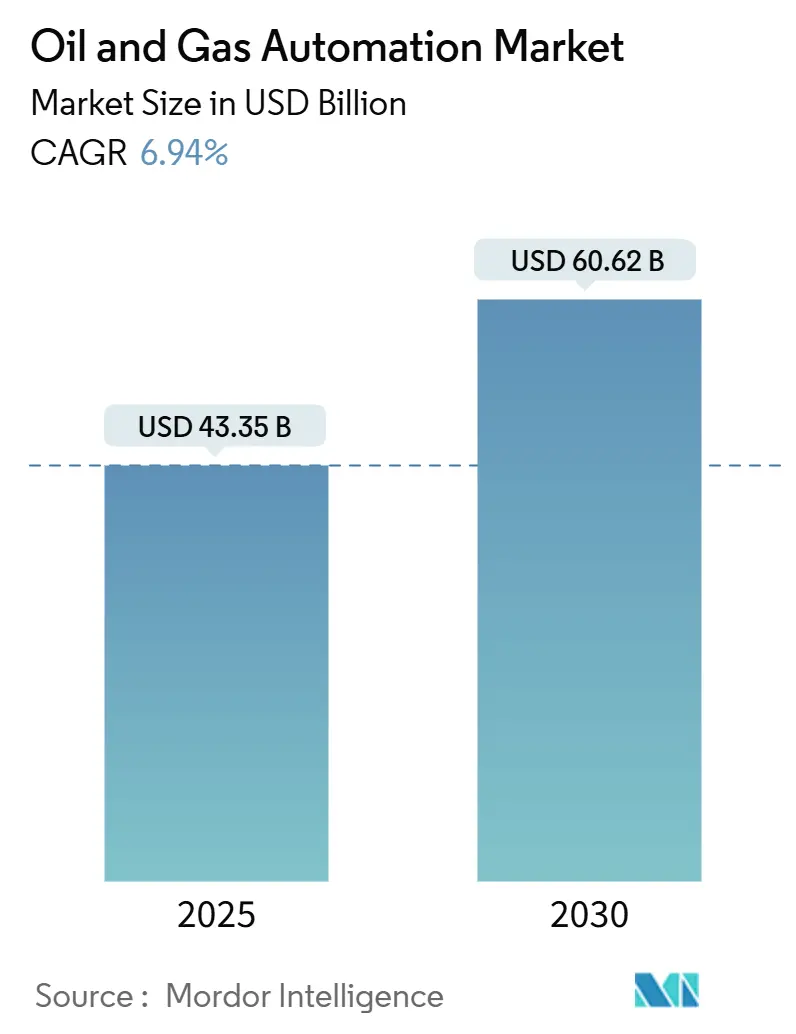

Размер рынка автоматизации нефтяной и газовой отрасли достиг 43,35 млрд долларов США в 2025 году и должен вырасти до 60,62 млрд долларов США к 2030 году, демонстрируя среднегодовой темп роста 6,9% в течение прогнозного периода. Операторы внедряют интеллектуальные полевые платформы, edge-AI аналитику и автономные инструменты инспекции для сокращения простоев и повышения производительности, поскольку цепочки поставок ужесточаются, а цели энергетического перехода интенсифицируются. Обязательные нормы безопасности, особенно соответствующие IEC 61511 и ISA-84, ускоряют внедрение систем безопасности, которые реагируют на опасности за миллисекунды. Расширение СПГ-инфраструктуры в Азиатско-Тихоокеанском регионе и Африке открывает новый спрос на криогенные системы управления, которые работают в условиях высокого давления и температуры −160°C. Наконец, растущие бюджеты кибербезопасности - сейчас 15-20% от общих затрат на автоматизацию - меняют экономику проектов, поскольку операторы укрепляют операционные технологические среды против вымогательского ПО и государственных кибератак.

Ключевые выводы отчета

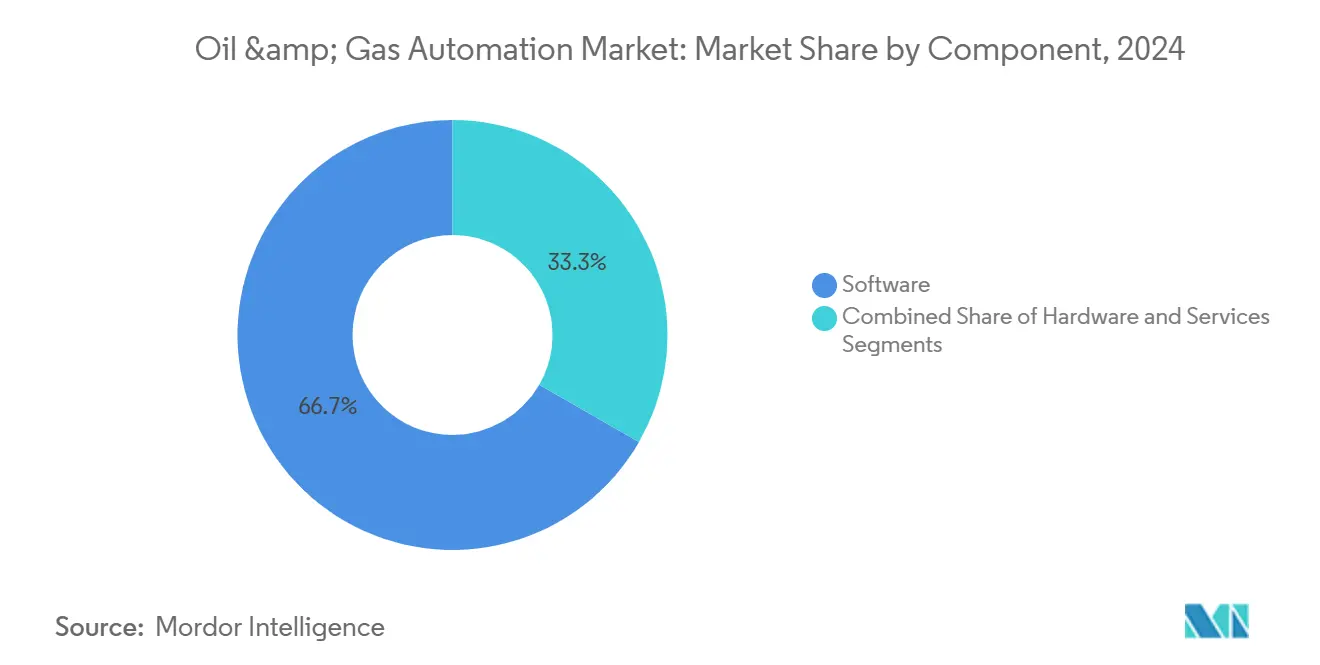

- По компонентам программное обеспечение занимало 66,7% доли рынка автоматизации нефтяной и газовой отрасли в 2024 году, в то время как услуги прогнозируются к росту со среднегодовым темпом 8,5% до 2030 года.

- По процессам операции добычи составляли 59,1% выручки в 2024 году; транспортные операции прогнозируются к расширению со среднегодовым темпом 8,3% по мере распространения СПГ-терминалов.

- По технологиям распределенные системы управления сохранили 30,1% доли размера рынка автоматизации нефтяной и газовой отрасли в 2024 году, тогда как SCADA-платформы растут со среднегодовым темпом 7,0%.

- По применению добыча и оптимизация скважин захватили 38,2% доли в 2024 году; СПГ-терминалы и складские объекты развиваются со среднегодовым темпом 7,9% до 2030 года.

- По географии Северная Америка лидировала с 37,1% рыночной выручки в 2024 году; Азиатско-Тихоокеанский регион готов расти быстрее всего со среднегодовым темпом 7,5% на основе модернизации нефтеперерабатывающих заводов и цифровизации добычи.

Глобальные тенденции и аналитика рынка автоматизации нефтяной и газовой отрасли

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Растущее внедрение платформ цифрового месторождения | +1.2% | Глобально, с ранними достижениями в Северной Америке, на Ближнем Востоке | Средний срок (2-4 года) |

| Модернизационные CAPEX для дистанционного мониторинга и предиктивного обслуживания | +1.8% | Северная Америка и ЕС, ядро АТЭС | Долгий срок (≥ 4 лет) |

| Обязательные нормы систем безопасности | +1.0% | Глобально, со строгим соблюдением в Северной Америке, Европе | Короткий срок (≤ 2 лет) |

| Строительство СПГ и среднего звена в АТЭС и Африке | +1.5% | Ядро АТЭС, распространение на БВА | Средний срок (2-4 года) |

| Развертывание Edge-AI для аналитики в реальном времени на опасных объектах | +0.9% | Глобально, с концентрацией на морских операциях | Долгий срок (≥ 4 лет) |

| Автономные инспекционные дроны и робототехника для морских активов | +0.8% | Глобальные морские регионы, Северное море, Мексиканский залив, АТЭС | Средний срок (2-4 года) |

| Источник: Mordor Intelligence | |||

Растущее внедрение платформ цифрового месторождения

Цифровые платформы реального времени объединяют IoT-датчики, модели машинного обучения и облачную аналитику в единые панели управления, которые сокращают циклы принятия решений с минут до секунд. Devon Energy увеличила долговечность скважин на 25% после развертывания корректировок бурения с помощью ИИ. Виртуальные двойники, синхронизированные с оперативными данными, позволяют инженерам тестировать сценарии, не рискуя физическими активами - подход, особенно эффективный в нетрадиционных коллекторах, где подземные условия меняются каждый час.

Модернизационные CAPEX для дистанционного мониторинга и предиктивного обслуживания

Операторы перенаправляют капитал на инструменты дистанционного наблюдения, которые сокращают посещения объектов и снижают воздействие на безопасность. Аналитика трубопроводов Enbridge на базе Azure улучшила обнаружение угроз на 30%[1]Enbridge, "AI ROW Threat Identification System," enbridge.com. Предиктивные алгоритмы изучают вибрационные и тепловые тенденции для выявления отказов за недели вперед, сокращая расходы на плановые инспекции до 50% при повышении надежности.

Обязательные нормы систем безопасности

Соответствие IEC 61511 стимулирует быстрое развертывание автоматизированных слоев отключения, которые превосходят время реакции человека. Правила диспетчерских PHMSA в сочетании с европейской директивой по кибербезопасности NIS 2.0 обязывают операторов документировать снижение рисков и устанавливать резервные логические решатели, которые изолируют неисправности без нарушения процесса.

Строительство СПГ и среднего звена в Азиатско-Тихоокеанском регионе и Африке

Прогнозируемый 40%-ный рост импортных мощностей СПГ в Азиатско-Тихоокеанском регионе стимулирует спрос на автоматизацию, способную работать в экстремальных криогенных условиях. Платформа DeltaV компании Emerson поддерживает несколько проектов мощностью 10 млн тонн в год, балансируя температурные колебания −160°C и оптимизируя энергопотребление до 5% через настройку с помощью ИИ.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Волатильность цен на сырую нефть, влияющая на циклы OPEX и CAPEX | -1.5% | Глобально, с острым воздействием в Северной Америке | Короткий срок (≤ 2 лет) |

| Эскалация киберрисков и затрат на соответствие OT-безопасности | -0.8% | Глобально, со строгими требованиями в Северной Америке, Европе | Средний срок (2-4 года) |

| Высокие первоначальные расходы на автоматизацию и неопределенность ROI | -1.2% | Глобально, особенно влияет на мелких операторов | Долгий срок (≥ 4 лет) |

| Совместимость устаревших систем | -0.6% | Глобально, с концентрацией в зрелых нефтяных регионах | Средний срок (2-4 года) |

| Источник: Mordor Intelligence | |||

Волатильность цен на сырую нефть, влияющая на циклы OPEX и CAPEX

Шестимесячные лаги между колебаниями цен на нефть и изменениями расходов заставляют мелких производителей откладывать модернизацию автоматизации при ужесточении денежных потоков. Подписочные услуги автоматизации, которые согласовывают плату с объемами добычи, набирают популярность, поскольку снижают первоначальные риски и сохраняют ликвидность во время спадов.

Эскалация киберрисков и затрат на соответствие OT-безопасности

После инцидента с Colonial Pipeline расходы на безопасность теперь потребляют до одной пятой бюджетов автоматизации. Архитектуры с воздушными зазорами, сети нулевого доверия и круглосуточный мониторинг угроз увеличивают затраты жизненного цикла и продлевают сроки проектов в регионах с строгими правилами критической инфраструктуры.

Сегментный анализ

По компонентам: лидерство программного обеспечения стимулирует инновации в услугах

Программное обеспечение захватило 66,7% выручки 2024 года, закрепив рынок автоматизации нефтяной и газовой отрасли через аналитические движки, которые обеспечивают предиктивное обслуживание и автономные операции. В стоимостном выражении компонент составил 28,9 млрд долларов США от размера рынка автоматизации нефтяной и газовой отрасли в 2024 году. Услуги, хотя и меньшие, прогнозируются к среднегодовому темпу роста 8,5%, поскольку операторы передают на аутсорсинг конфигурацию ИИ и укрепление кибербезопасности.

Рост программного обеспечения усиливается пакетами edge-AI, которые повышают скорость проникновения при бурении на 35-45%. Между тем, сервисные контракты, которые объединяют круглосуточный мониторинг и гарантии на основе результатов, переводят поставщиков от поставщиков продуктов к партнерам по производительности. Аппаратное обеспечение остается важным для сенсорных сетей и защищенных пограничных устройств; однако его доля ожидается к постепенному снижению по мере миграции виртуализированной логики управления в программные слои.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По процессам: доминирование добычи встречает ускорение транспорта

Операции добычи генерировали 59,1% выручки процессов 2024 года, поскольку автономные платформы бурения и оптимизации добычи калибровали тысячи подземных параметров на сланцевых скважинах. Это составило примерно 25,6 млрд долларов США от размера рынка автоматизации нефтяной и газовой отрасли. Транспортные операции, хотя и имея меньшую базу, растут со среднегодовым темпом 8,3% из-за глобального строительства СПГ-терминалов и цифровизации трубопроводов.

Добывающие игроки, такие как SLB, продемонстрировали 25 автоматических геонавигационных корректировок на одном горизонтальном участке, сигнализируя о переходе к полностью автономным буровым установкам. Для транспортных компаний облачно-связанные SCADA-системы обеспечивают обнаружение утечек в реальном времени и дистанционное управление клапанами на тысячах километров, сокращая время реагирования на инциденты с часов до минут. Нефтеперерабатывающие объекты пилотируют управляемые ИИ ректификационные колонны, которые сокращают использование энергии и снижают выбросы.

По технологиям: стабильность РСУ закрепляет инновации SCADA

Распределенные системы управления остались основой сложных нефтеперерабатывающих и СПГ-производств, контролируя 30,1% выручки на основе технологий в 2024 году. SCADA, однако, является самым быстрым претендентом со среднегодовым темпом роста 7,0%, поскольку операторы трубопроводов принимают спутниковый дистанционный мониторинг для широко распределенных активов.

Experion PKS компании Honeywell олицетворяет конвергенцию, встраивая поддержку решений ИИ внутрь классического РСУ-фреймворка. ПЛК продолжают управлять высокоскоростными, детерминистическими задачами, такими как срабатывание превенторов выбросов, в то время как системы безопасности обеспечивают независимые защитные слои, соответствующие мандатам SIL-3. Интеллектуальные датчики теперь интегрируют вычислительные платы, превращая полевые устройства в узлы микрорешений, которые предварительно фильтруют данные перед отправкой в центральный историк.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По применению: оптимизация добычи лидирует во всплеске СПГ-терминалов

Добыча и оптимизация скважин сохранили 38,2% доли в 2024 году, представляя 16,5 млрд долларов США от размера рынка автоматизации нефтяной и газовой отрасли. Управление искусственным подъемом с помощью ИИ подняло добычу ExxonMobil на 2,2% на 1300 скважинах. СПГ-терминалы и складские объекты, хотя и меньшие сегодня, находятся на пути к среднегодовому темпу роста 7,9%, поскольку правительства закрепляют гибкие поставки газа и предписывают автоматизацию криогенного класса.

Буровые применения выигрывают от аналитики забойных данных в реальном времени, которая направляет долота через продуктивные зоны, в то время как операторы трубопроводов развертывают волоконно-оптическое зондирование для предиктивного обнаружения утечек. Нефтеперерабатывающие активы тестируют контроллеры ИИ замкнутого цикла, которые регулируют 13 клапанов одновременно - веха, достигнутая во время непрерывной автономной дистилляции на нефтеперерабатывающем заводе Eneos Kawasaki.

Географический анализ

Северная Америка лидировала на рынке автоматизации нефтяной и газовой отрасли с 37,1% долей выручки в 2024 году, поддерживаемая разработчиками сланца, которые стали пионерами управляемого ИИ бурения и оптимизации площадок. Постоянные циклы обучения и применения поддерживают региональную производительность на высоком уровне даже при колебаниях количества буровых установок. Позиция региона в области кибербезопасности также зрелая, при этом операторы принимают OT-фреймворки нулевого доверия, предписанные федеральными рекомендациями.

Азиатско-Тихоокеанский регион готов к среднегодовому темпу роста 7,5% до 2030 года. Китай модернизирует нефтеперерабатывающие заводы для производства более чистых топлив, в то время как Индия ускоряет цифровизацию добычи на глубоководных блоках. Массивные импортные проекты СПГ в Юго-Восточной Азии полагаются на криогенные средства управления с поддержкой ИИ для обеспечения поставок и балансировки электросетей с прерывистыми возобновляемыми источниками энергии. Правительства поддерживают цифровых двойников для сокращения выбросов и повышения безопасности, стимулируя принятие технологий.

Европа поддерживает стабильные расходы под строгими нормами безопасности и экологии. Новые установки регазификации СПГ в Германии и Финляндии интегрируют РСУ-платформы, которые соответствуют слоям безопасности SIL-3 и мандатам кибербезопасности NIS 2.0. Национальные нефтяные компании Ближнего Востока, поддерживаемые суверенными фондами, масштабируют управляемый ИИ мониторинг скважин на зрелых карбонатных коллекторах, что иллюстрирует программа ENERGYai ADNOC стоимостью 920 млн долларов США[2]ADNOC, "ENERGYai Digital Well Programme," adnoc.ae. Африка и Южная Америка остаются формирующимися адоптерами, часто использующими партнеров по совместным предприятиям для передачи технологий и финансирования.

Конкурентная среда

Концентрация рынка умеренная, поскольку четыре глобальных крупных игрока автоматизации - ABB, Honeywell, Siemens и Emerson - предоставляют сквозные портфолио, покрывающие датчики, системы управления и услуги жизненного цикла[3]Honeywell, "Experion PKS with AI-Driven Decision Support," honeywell.com. Их установленные базы и мировые сервисные сети создают высокие затраты переключения для модернизации действующих объектов.

Дисрупция исходит от AI-нативных фирм, таких как Corva, Agora и Sensia, которые специализируются на пограничной аналитике, автономном бурении и оптимизации добычи в реальном времени. Эти игроки часто партнерствуют с действующими компаниями; Honeywell и Chevron совместно разработали консультационные инструменты ИИ для нефтеперерабатывающих заводов, в то время как Enbridge объединилась с Microsoft для запуска обнаружения угроз с помощью ИИ для трубопроводов.

Гиганты нефтесервисных услуг - SLB, Baker Hughes и Halliburton - включают собственные автоматизационные пакеты в предложения бурения и заканчивания. Технология геонавигации Neuro компании SLB автономно выполнила 25 изменений траектории в Эквадоре, сигнализируя о том, что алгоритмы теперь могут принимать сложные направленные решения. Возможности в белых пространствах сохраняются в автономной робототехнике, кибербезопасности OT и контрактах на основе результатов, позволяя нишевым специалистам вырезать защищенные позиции даже при ускорении консолидации.

Лидеры отрасли автоматизации нефтяной и газовой промышленности

-

ABB Ltd

-

Honeywell International Inc

-

Rockwell Automation Inc

-

Mitsubishi Corporation

-

Schneider Electric SE

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Апрель 2025: Chevron начала добычу на подводной привязке Ballymore, нацеленную на 300 000 баррелей в сутки с использованием продвинутой автоматизации.

- Март 2025: TotalEnergies подготовила дистанционно управляемых роботов для испытаний морской инспекции.

- Февраль 2025: ADNOC и AIQ завершили доказательство концепции ENERGYai с повышением точности сейсмической интерпретации на 70%.

- Май 2024: Eneos и Preferred Networks достигли первого непрерывного автономного дистилляционного запуска на нефтеперерабатывающем заводе Kawasaki.

Область применения глобального отчета о рынке автоматизации нефтяной и газовой отрасли

Нефтяная и газовая отрасль является динамичной глобальной индустрией, которая сталкивается с вызовами в управлении затратами, извлечении высокой ценности из текущих активов и максимизации времени работы. Технологический прогресс привел к созданию связанных предприятий, которые помогают нефтегазовой отрасли приближаться к операционному совершенству. Поэтому отрасль развертывает различные решения автоматизации для оптимизации операций.

Рынок автоматизации нефтяной и газовой отрасли сегментирован по процессам (добыча, транспорт, переработка), по технологиям (датчики и передатчики, распределенные системы управления (РСУ), программируемые логические контроллеры (ПЛК), система диспетчерского управления и сбора данных (SCADA), системы безопасности (SIS), частотно-регулируемый привод (ЧРП), производственно-исполнительная система, управление промышленными активами) и по географии (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Латинская Америка, Ближний Восток и Африка). Размеры рынка и прогнозы представлены в стоимостном выражении (млн долларов США) для всех вышеперечисленных сегментов.

| Аппаратное обеспечение |

| Программное обеспечение |

| Услуги |

| Добыча |

| Транспорт |

| Переработка |

| Датчики и передатчики |

| Распределенные системы управления (РСУ) |

| Программируемые логические контроллеры (ПЛК) |

| Система диспетчерского управления и сбора данных (SCADA) |

| Системы безопасности (SIS) |

| Другие технологии |

| Бурение и заканчивание |

| Добыча и оптимизация скважин |

| Трубопроводы и транспорт |

| Переработка и нефтехимия |

| СПГ-терминалы и хранение |

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Австралия | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия |

| Объединенные Арабские Эмираты | ||

| Турция | ||

| Остальной Ближний Восток | ||

| Африка | Южная Африка | |

| Египет | ||

| Нигерия | ||

| Остальная Африка | ||

| По компонентам | Аппаратное обеспечение | ||

| Программное обеспечение | |||

| Услуги | |||

| По процессам | Добыча | ||

| Транспорт | |||

| Переработка | |||

| По технологиям | Датчики и передатчики | ||

| Распределенные системы управления (РСУ) | |||

| Программируемые логические контроллеры (ПЛК) | |||

| Система диспетчерского управления и сбора данных (SCADA) | |||

| Системы безопасности (SIS) | |||

| Другие технологии | |||

| По применению | Бурение и заканчивание | ||

| Добыча и оптимизация скважин | |||

| Трубопроводы и транспорт | |||

| Переработка и нефтехимия | |||

| СПГ-терминалы и хранение | |||

| По географии | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Мексика | |||

| Европа | Германия | ||

| Великобритания | |||

| Франция | |||

| Италия | |||

| Испания | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Япония | |||

| Индия | |||

| Южная Корея | |||

| Австралия | |||

| Остальной Азиатско-Тихоокеанский регион | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная Южная Америка | |||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия | |

| Объединенные Арабские Эмираты | |||

| Турция | |||

| Остальной Ближний Восток | |||

| Африка | Южная Африка | ||

| Египет | |||

| Нигерия | |||

| Остальная Африка | |||

Ключевые вопросы, на которые даны ответы в отчете

Каков текущий размер рынка автоматизации нефтяной и газовой отрасли?

Размер рынка автоматизации нефтяной и газовой отрасли достиг 43,35 млрд долларов США в 2025 году и прогнозируется достичь 60,62 млрд долларов США к 2030 году со среднегодовым темпом роста 6,9%.

Какой компонент лидирует на рынке автоматизации нефтяной и газовой отрасли?

Программное обеспечение лидирует с 66,7% долей рынка, движимое аналитикой ИИ и платформами оптимизации в реальном времени.

Почему услуги растут быстрее аппаратного обеспечения?

Услуги расширяются со среднегодовым темпом 8,5%, поскольку операторы нуждаются в специализированной интеграции, кибербезопасности и непрерывной поддержке оптимизации для сложных развертываний ИИ.

Какой регион растет быстрее всего?

Прогнозируется, что Азиатско-Тихоокеанский регион будет расти со среднегодовым темпом 7,5% из-за агрессивного расширения СПГ-инфраструктуры и инициатив модернизации нефтеперерабатывающих заводов.

Каковы основные ограничения роста рынка?

Волатильность цен на сырую нефть, которая задерживает циклы CAPEX, и эскалация затрат на соответствие кибербезопасности являются двумя сильнейшими противодействующими силами, вместе сокращающими прогнозируемый среднегодовой темп роста на 2,3 процентных пункта.

Как автономные роботы используются в нефтегазовых операциях?

Операторы, такие как TotalEnergies, испытывают дистанционно управляемых роботов для морской инспекции, чтобы снизить человеческое воздействие и увеличить частоту инспекций, сигнализируя о более широком движении к полностью автономному управлению активами.

Последнее обновление страницы: