Размер и доля рынка автоматизации пищевой промышленности

Анализ рынка автоматизации пищевой промышленности от Mordor Intelligence

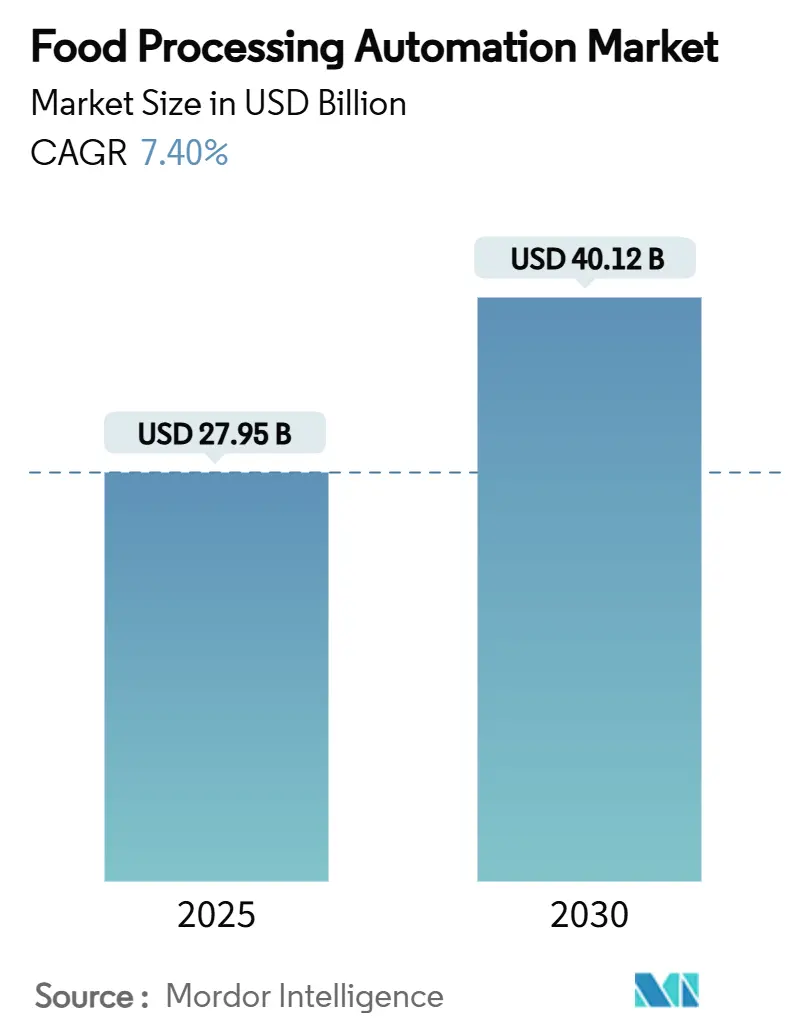

Размер рынка автоматизации пищевой промышленности был оценен в 27,95 млрд долларов США в 2025 году и прогнозируется достичь 40,12 млрд долларов США к 2030 году, что отражает среднегодовой темп роста 7,49%. Это расширение стало результатом растущей нехватки рабочей силы, более жестких глобальных правил безопасности пищевых продуктов и стремления к экономичному, энергоэффективному производству. Примерно 48% капитальных затрат крупных производителей продуктов питания в 2025 году направлялось на новые или модернизированные проекты автоматизации, что означает решительный переход от изолированного оборудования к подключенным, управляемым данными линиям. Бум пищевой робототехники, распространение информационных панелей OEE в реальном времени и широкое внедрение облачных технологий еще больше ускорили внедрение. Поставщики, которые объединяли аппаратное обеспечение, программное обеспечение и услуги соответствия требованиям, захватили растущий спрос на комплексные решения.

Ключевые выводы отчета

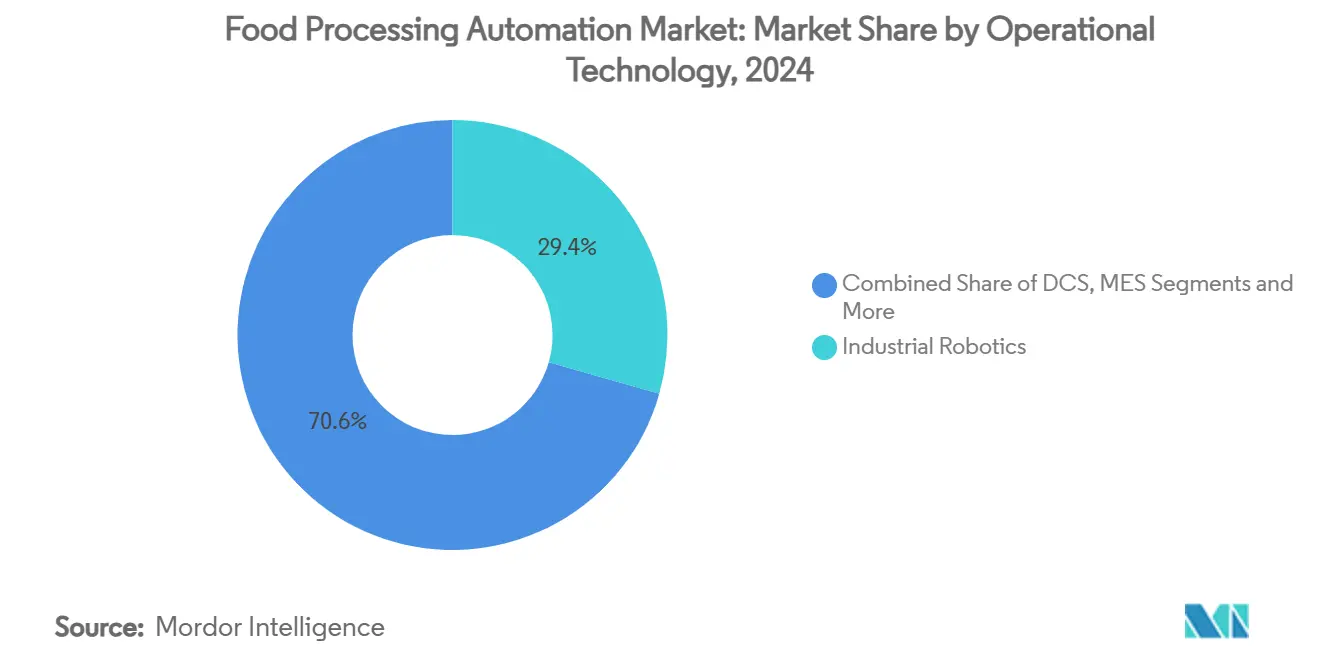

- По операционным технологиям промышленная робототехника лидировала с долей выручки 29,4% в 2024 году; прогнозируется, что тот же сегмент будет расширяться со среднегодовым темпом роста 13,8% до 2030 года.

- По компонентам аппаратное обеспечение составляло 67,3% размера рынка автоматизации пищевой промышленности в 2024 году, в то время как программное обеспечение и услуги показывают наивысший прогнозируемый среднегодовой темп роста 12,5% до 2030 года.

- По конечным пользователям переработка мяса, птицы и морепродуктов составляла 26,3% доли рынка автоматизации пищевой промышленности в 2024 году; прогнозируется, что переработка фруктов и овощей будет развиваться со среднегодовым темпом роста 11,2% к 2030 году.

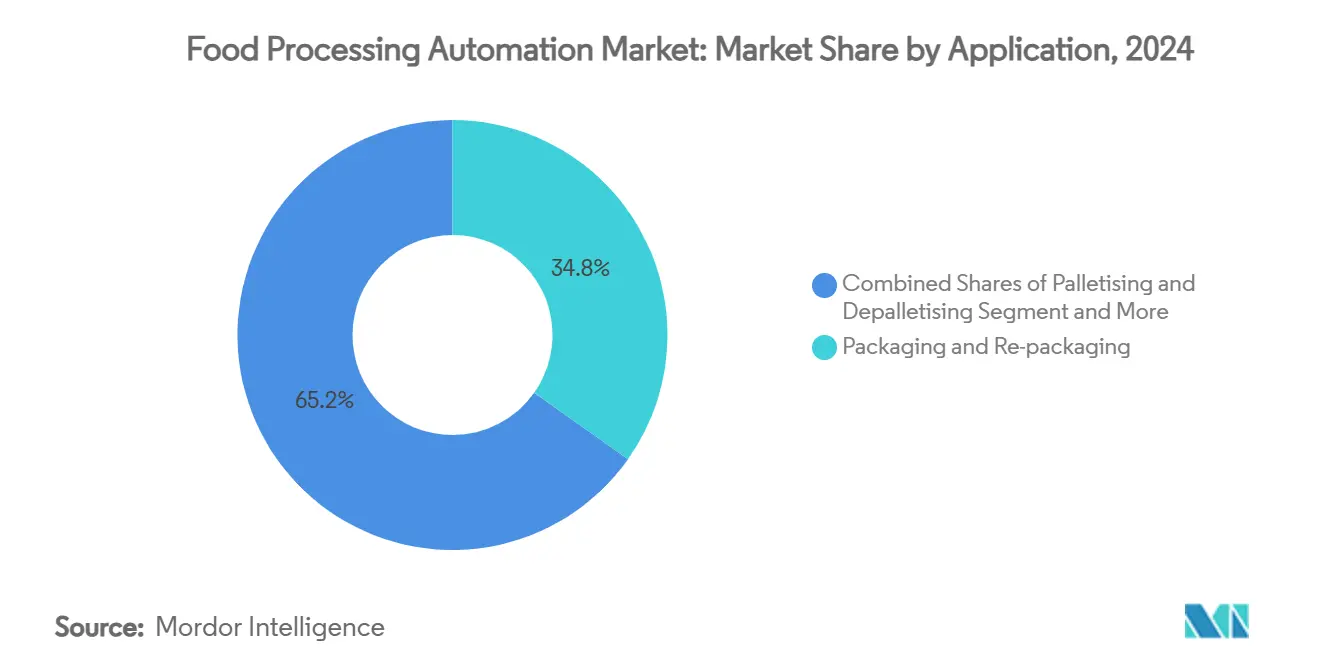

- По применению упаковка и переупаковка занимали 34,8% размера рынка автоматизации пищевой промышленности в 2024 году, тогда как паллетирование и деpaллетирование должно расти со среднегодовым темпом роста 14,6% до 2030 года.

- По уровню автоматизации полуавтоматические линии захватили 60,1% доли в 2024 году; прогнозируется, что полностью автоматические линии будут расширяться со среднегодовым темпом роста 10,1% к 2030 году.

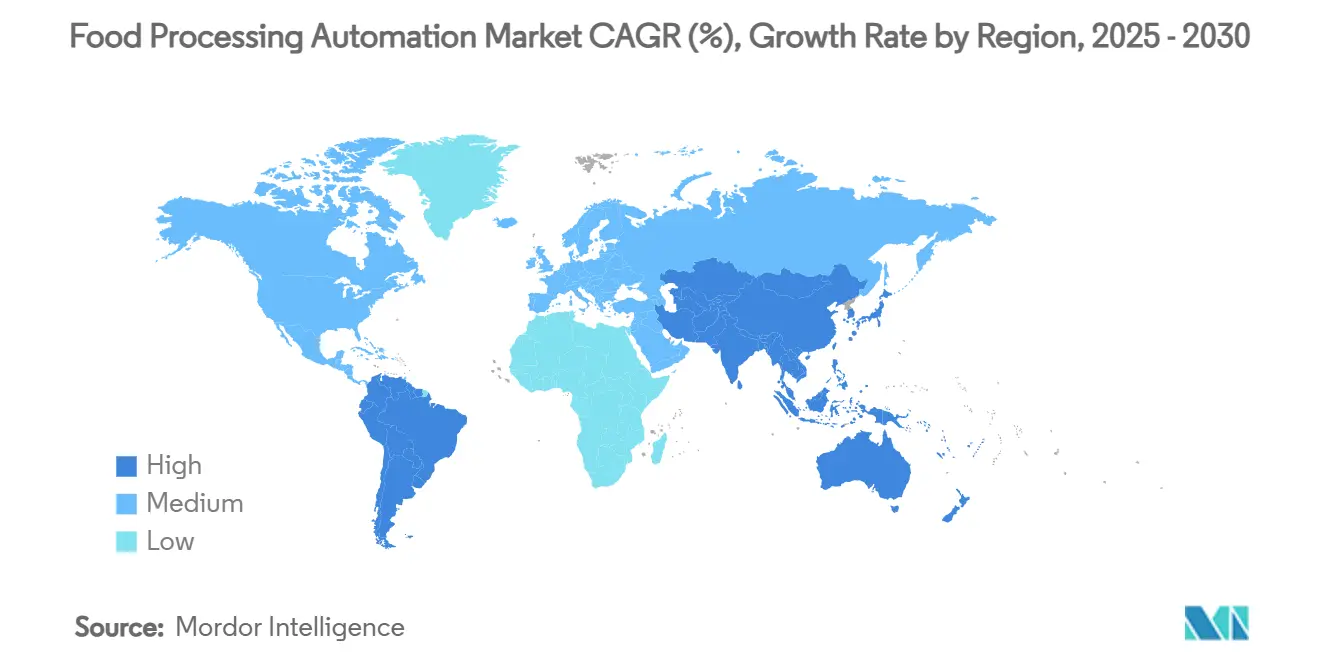

- По географии Азиатско-Тихоокеанский регион доминировал с долей выручки 38,7% в 2024 году, в то время как прогнозируется, что Южная Америка покажет самый быстрый среднегодовой темп роста 11,9% к 2030 году.

Глобальные тенденции и понимание рынка автоматизации пищевой промышленности

Анализ воздействия драйверов

| Драйвер | (~) % Воздействие на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Цифровизация HACCP-совместимой прослеживаемости | +1.2% | Глобально, раннее внедрение в Северной Америке и ЕС | Среднесрочный период (2-4 года) |

| Внедрение гигиенической, готовой к мойке робототехники | +1.8% | Глобально, особенно сильно в Азиатско-Тихоокеанском регионе | Краткосрочный период (≤ 2 лет) |

| Всплеск спроса на готовые к употреблению блюда после пандемии | +1.1% | Основа в Северной Америке и Европе, распространяется на Азиатско-Тихоокеанский регион | Среднесрочный период (2-4 года) |

| Нехватка рабочей силы, ускоряющая "безлюдные" заводы | +2.1% | Глобально, наиболее остро в развитых рынках | Краткосрочный период (≤ 2 лет) |

| Аналитика OEE в реальном времени, снижающая простои | +0.9% | Глобально, продвинутые внедрения в Северной Америке | Среднесрочный период (2-4 года) |

| Модернизация линий для энергоэффективности, обусловленная ESG | +0.8% | Европа и Северная Америка лидируют, распространяется глобально | Долгосрочный период (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Цифровизация HACCP-совместимой прослеживаемости

Цифровые платформы прослеживаемости заменили ручные журналы, связав IoT-датчики, базы данных блокчейн и облачные информационные панели, которые фиксировали температуру приготовления, коды партий и учетные данные поставщиков в реальном времени. Эти системы сократили среднее время реагирования на отзыв с недель до часов и подготовили переработчиков к мандатам прослеживаемости FDA, действующим с января 2026 года. Крупные покупатели внедряли их для снижения страховых премий и защиты капитала бренда, создавая новые потоки доходов для интеграторов автоматизации, которые предлагали комплексные пакеты соответствия требованиям.

Внедрение гигиенической, готовой к мойке робототехники

Пищевые роботы, оснащенные корпусами IP69K, устойчивыми к коррозии поверхностями и безопасными для пищевых продуктов смазочными материалами, обеспечили автоматизацию влажных, охлажденных или зон высокого давления мойки, ранее считавшихся запретными. Ведущие внедрения в резке сыра и молочных продуктов показали сокращение отходов на 83%, в то время как периоды окупаемости инвестиций часто оставались ниже 18 месяцев для заводов среднего размера[1]KUKA AG, "Automated Cheese Processing," kuka.com.

Всплеск спроса на готовые к употреблению (RTE) блюда

Линии RTE обрабатывали деликатные ингредиенты, несколько температурных зон и частые смены рецептов. Роботы с управлением ИИ адаптировали силу захвата и пути размещения на лету, автоматизируя сборку более 40 миллионов блюд для крупных брендов наборов еды и привлекая 43,1 миллиона долларов США венчурного финансирования к началу 2025 года.

Нехватка рабочей силы, ускоряющая "безлюдные" заводы

Более 615 000 незаполненных производственных должностей в 2024 году заставили переработчиков управлять операциями третьей смены с минимальными экипажами. Цифровые двойники, синхронизированные с платформами MES, позволили удаленным супервайзерам оптимизировать пропускную способность и окна обслуживания, сократив простои на 64% у ранних последователей.

Анализ воздействия ограничений

| Ограничение | (~) % Воздействие на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Высокие первоначальные капитальные затраты для модернизации действующих объектов | -1.5% | Глобально, особенно остро в развивающихся рынках | Краткосрочный период (≤ 2 лет) |

| Уязвимости кибербезопасности в устаревших SCADA | -0.8% | Глобально, наиболее критично в развитых рынках | Среднесрочный период (2-4 года) |

| Низкий ROI на чувствительных к ценам развивающихся рынках | -1.2% | Развивающиеся экономики Азиатско-Тихоокеанского региона, Африка, Латинская Америка | Среднесрочный период (2-4 года) |

| Пробел в навыках конвергенции OT-IT | -0.9% | Глобально, острая нехватка в Северной Америке и Европе | Долгосрочный период (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Высокие первоначальные капитальные затраты для модернизации действующих объектов

Модернизация часто стоит на 40-60% больше, чем установки на новых объектах, потому что линии должны оставаться частично операционными, коммунальные услуги должны быть перемещены, а устаревшие ПЛК нуждаются в пользовательских шлюзах. Контракты RaaS и модульные ячейки, которые вписываются в существующие макеты, начали облегчать бремя, однако финансовые команды на малых заводах все еще осторожно рассматривали окна окупаемости[2]ABB, "Cyber Security in Food and Beverage Industry," new.abb.com .

Уязвимости кибербезопасности в устаревших SCADA

Семьдесят три публично зарегистрированные атаки программ-вымогателей нацелились на глобальных переработчиков продуктов питания только в 2023 году. Устаревшая прошивка ПЛК не имела шифрования или доступа на основе ролей, подвергая рецепты, расписания партий и даже клапаны CIP злоумышленникам. Поставщики расширили уровни услуг нулевого доверия, а некоторые страховщики потребовали ежегодное тестирование на проникновение перед возобновлением премий[3]Food Engineering, "Cybersecurity Vulnerabilities Increasing at the Operations Technology Level," foodengineeringmag.com.

Сегментный анализ

По операционным технологиям: промышленная робототехника движет инновациями

Промышленная робототехника внесла 8,22 млрд долларов США в размер рынка автоматизации пищевой промышленности в 2024 году и прогнозируется расти со среднегодовым темпом роста 13,8%. Установки охватывали первичную резку, подбор и размещение и упаковку в ящики. Обновления ИИ-видения позволили захватам регулироваться за миллисекунды к неправильным продуктам, повышая выход с первого прохода. Распределенные системы управления оставались существенными для пастеризации молочных продуктов и пивоварения, обеспечивая детерминированный контроль над чувствительными к температуре этапами. Внедрение MES выросло, поскольку переработчики синхронизировали данные цеха с ERP-пакетами для упрощения запросов аудита и контроля аллергенов. Между тем, модернизация частотно-регулируемых приводов сократила потребление энергии конвейером до 25%, что побудило программы скидок коммунальных услуг в Европе. Непрерывная миниатюризация датчиков подтолкнула логику принятия решений к краю, позволяя производственным ячейкам самооптимизироваться без ожидания обратной связи из облака.

Даже при доминировании робототехники производители наслаивали несколько технологий для максимизации времени работы. Белковый завод мог питать роботов с управлением видением через буфер DCS, регистрировать KPI в MES и точно настраивать крутящий момент двигателя через частотно-регулируемые приводы, иллюстрируя конвергенцию платформ по всему рынку автоматизации пищевой промышленности.

Примечание: Доли всех отдельных сегментов доступны при покупке отчета

По компонентам: доминирование аппаратного обеспечения с ускорением программного обеспечения

Аппаратное обеспечение сохранило 67,3% доли выручки в 2024 году, потому что переработчикам все еще нужны были сервоприводы из нержавеющей стали, роботы для мойки и герметичные двигатели, прежде чем цифровая аналитика могла добавить ценность. Однако программное обеспечение и услуги росли на 12,5% ежегодно, поскольку пользователи требовали информационных панелей предиктивного обслуживания, подписок на облачные MES и круглосуточного киберконтроля. Умные камеры встраивали чипы нейронного вывода, в то время как OEM робототехники объединяли лицензии SaaS, которые доставляли обновления прошивки и модели ИИ по воздуху.

Контракты управляемой кибербезопасности, нормативной отчетности и оптимизации энергии расширили маржу за пределы разовой продажи оборудования. В результате интегрированные предложения размыли линию между физическими активами и кодом, изменив потоки доходов поставщиков по всему рынку автоматизации пищевой промышленности.

По конечным пользователям: переработка мяса лидирует, производство продуктов ускоряется

Заводы по переработке мяса, птицы и морепродуктов представляли 7,35 млрд долларов США размера рынка автоматизации пищевой промышленности в 2024 году, получая выгоду от роботов отслеживания лезвий, которые порционировали разрезы с миллиметрической точностью при соблюдении строгой гигиены. Роботы заменили до 80 ручных резчиков на линию и обеспечили постоянную урожайность на заводах с высокой пропускной способностью.

Переработчики фруктов и овощей показали наивысший среднегодовой темп роста 11,2% благодаря гиперспектральной сортировке, которая выявляла спелость и поверхностные повреждения, невидимые работникам, сокращая отходы обрезки более чем на треть. Молочные, хлебопекарные и напитковые предприятия тихо расширяли следы автоматизации, поскольку аналитика в реальном времени сократила объемы вне спецификации и использование воды. Совместно многоотраслевая тракция подтвердила широкую применимость продвинутых средств управления по всему рынку автоматизации пищевой промышленности.

По применению: упаковка доминирует, паллетирование ускоряется

Системы упаковки и переупаковки обеспечили 34,8% выручки 2024 года, движимые спросом на защищенные от вскрытия пленки, перерабатываемые материалы и динамическую печать этикеток. При 600 упаковок в минуту высокоскоростные картонеры полагались на серворазличение и встроенные инспекционные камеры для мгновенного обнаружения дефектов герметизации. Паллетирование и деpaллетирование росли быстрее всего со среднегодовым темпом роста 14,6%, поскольку электронная коммерция и распространение SKU требовали гибких паттернов паллет.

Роботизированные руки с управлением видением укладывали смешанные ящики без прокладочных листов, минимизируя складской труд. Сортировочные, сортировочные и восходящие технологические ячейки продолжали внедрять датчики с поддержкой ИИ для проверки цвета, плотности и загрязнения посторонними веществами, расширяя интеллектуальное принятие решений по всему рынку автоматизации пищевой промышленности.

Примечание: Доли всех отдельных сегментов доступны при покупке отчета

По уровню автоматизации: полуавтоматические лидируют, полностью автоматические набирают обороты

Полуавтоматические линии удерживали 60,1% доли, потому что многие переработчики предпочитали смесь человеческой ловкости и роботической согласованности. Операторы инспектировали финальный внешний вид, в то время как роботы обрабатывали повторяющийся тяжелый подъем.

Полностью автоматические альтернативы зарегистрировали среднегодовой темп роста 10,1%, поскольку встроенные в линию камеры и самообучающиеся ПЛК обеспечили непрерывную работу с минимальным надзором. Симуляции цифровых двойников сократили время ввода в эксплуатацию, позволяя действующим заводам переключиться с трех экипажей на единственный дневной экипаж, который удаленно контролировал несколько безлюдных ячеек. Прогрессивная миграция иллюстрировала отраслевую дугу к автономности в рамках рынка автоматизации пищевой промышленности.

Географический анализ

Азиатско-Тихоокеанский регион поддерживал лидерство с долей выручки 38,7% в 2024 году, подкрепленное ужесточением правил безопасности пищевых продуктов в Китае и инфляцией заработной платы, которые ускорили внедрение робототехники в обвалке мяса, наполнении молочных продуктов и упаковке закусок. Японские OEM экспортировали пищевые роботы по всему региону, укрепляя плотную экосистему поддержки. Индийские переработчики модернизировали линии сортировки фруктов и измельчения специй через государственные стимулы автоматизации.

Южная Америка зарегистрировала прогноз среднегодового темпа роста 11,9%. Бразильские мясоперерабатывающие компании модернизировали охлажденные помещения гигиеническими роботами для соответствия стандартам импорта ЕС, в то время как сахарные заводы установили MES и частотно-регулируемые приводы для сокращения потребления энергии. Инвестиции распространились на Аргентину и Чили, где экспортеры продуктов автоматизировали мойку и сортировку для обеспечения новых чувствительных к сроку годности рынков.

Зрелая установленная база Северной Америки сосредоточилась на модернизации ИИ и усилении кибербезопасности. Производители готовых блюд в городских коридорах внедряли коботов для удовлетворения всплесков спроса на удобную еду. Европейские переработчики продвигали ESG цели, добавляя высокоэффективные приводы и пакеты для рекуперации воды. Ближний Восток и части Африки инициировали программы модернизации финиковых пальм и молочной промышленности, показывая растущее, но неравномерное проникновение на глобальном рынке автоматизации пищевой промышленности.

Конкурентная среда

Конкурентная территория осталась умеренно фрагментированной. Глобальные мажоры автоматизации-ABB, Siemens, Rockwell Automation, Emerson-использовали широкие портфели, услуги жизненного цикла и пакеты кибербезопасности. Отраслевые специалисты-Marel, JBT, Tetra Pak-сосредоточились на белковых, асептических или упаковочных нишах и глубокой экспертизе процессов.

JBT заключил приобретение Marel за 3,5 млрд долларов США в январе 2025 года, создавая платформу, охватывающую потрошение птицы до высокого давления пастеризации. Стартапы, такие как Chef Robotics и Sojo Industries, захватили проекты сборки наборов еды и мобильной упаковки через ценообразование Robotics-as-a-Service. Технологическая дифференциация сосредоточилась на встроенном ИИ, граничной аналитике и плагинах прослеживаемости блокчейн.

Поставщики искали партнерства с облачными гипермасштабируемыми компаниями для согласования данных OT с корпоративным планированием. Малые и средние заводы представляли неиспользованное белое пространство, стимулируя модульные ячейки, которые поставлялись предварительно смонтированными, сокращая дни установки. Совместно эти движения усилили инновации и ценовую конкуренцию по всему рынку автоматизации пищевой промышленности.

Лидеры индустрии автоматизации пищевой промышленности

-

Schneider Electric SE

-

Rockwell Automation Inc.

-

Honeywell International Inc.

-

Emerson Electric Company

-

ABB Limited

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Июнь 2025: Cargill выделил 90 миллионов долларов США на роботизированную обвалку и визуальную инспекцию на своем говяжьем заводе в Колорадо, нацеливаясь на более высокую урожайность и меньшие отходы обрезки.

- Июнь 2025: Sojo Industries закрыл финансирование серии B на 40 миллионов долларов США для масштабирования своей мобильной линии упаковки с поддержкой блокчейна.

- Май 2025: ProMach приобрел DJS Systems, расширяя возможности автоматизации гибкой упаковки.

- Март 2025: Chef Robotics привлек 43,1 миллиона долларов США серии A для расширения развертывания ИИ-роботов для сборки блюд.

Область применения глобального отчета по рынку автоматизации пищевой промышленности

Автоматизация в пищевой промышленности упрощает процесс упаковки пищевых продуктов, который включает сортировку и сортировку продуктов питания, упаковку и управление процессами. Автоматизация является эффективным решением для предприятий, требующих эффективного решения для преодоления многочисленных вызовов, таких как повышение производительности, улучшение урожайности, оптимизация управления ресурсами, снижение рисков безопасности и улучшение управления активами.

Рынок пищевой автоматизации сегментирован по операционным технологиям и программному обеспечению (распределенные системы управления (DCS), системы управления производством (MES), частотно-регулируемый привод (VFD), клапаны и приводы, электрические двигатели, датчики и передатчики, и промышленная робототехника), конечному пользователю (переработка молочной продукции, хлебопекарная и кондитерская промышленность, мясо, птица и морепродукты, фрукты и овощи, и напитки), применению (упаковка и переупаковка, паллетирование, сортировка и сортировка, и обработка), географии (Северная Америка (Соединенные Штаты и Канада), Европа (Великобритания, Германия, Франция и остальная Европа), Азиатско-Тихоокеанский регион (Китай, Индия, Япония и остальной Азиатско-Тихоокеанский регион), Латинская Америка и Ближний Восток и Африка). Отчет предлагает размер рынка в стоимостном выражении в долларах США для всех вышеупомянутых сегментов.

| Распределенные системы управления (DCS) |

| Системы управления производством (MES) |

| Частотно-регулируемые приводы (VFD) |

| Клапаны и приводы |

| Электрические двигатели |

| Датчики и передатчики |

| Промышленная робототехника |

| Другие технологии |

| Аппаратное обеспечение |

| Программное обеспечение и услуги |

| Переработка молочной продукции |

| Хлебопекарная и кондитерская промышленность |

| Мясо, птица и морепродукты |

| Переработка фруктов и овощей |

| Производство напитков |

| Другие конечные пользователи |

| Упаковка и переупаковка |

| Паллетирование и деpaллетирование |

| Сортировка и сортировка |

| Первичная и вторичная обработка |

| Другие применения |

| Полностью автоматические линии |

| Полуавтоматические линии |

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Россия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Южная Корея | ||

| Индия | ||

| ASEAN | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия |

| Объединенные Арабские Эмираты | ||

| Турция | ||

| Остальной Ближний Восток | ||

| Африка | Южная Африка | |

| Нигерия | ||

| Остальная Африка | ||

| По операционным технологиям и программному обеспечению | Распределенные системы управления (DCS) | ||

| Системы управления производством (MES) | |||

| Частотно-регулируемые приводы (VFD) | |||

| Клапаны и приводы | |||

| Электрические двигатели | |||

| Датчики и передатчики | |||

| Промышленная робототехника | |||

| Другие технологии | |||

| По компонентам | Аппаратное обеспечение | ||

| Программное обеспечение и услуги | |||

| По конечным пользователям | Переработка молочной продукции | ||

| Хлебопекарная и кондитерская промышленность | |||

| Мясо, птица и морепродукты | |||

| Переработка фруктов и овощей | |||

| Производство напитков | |||

| Другие конечные пользователи | |||

| По применению | Упаковка и переупаковка | ||

| Паллетирование и деpaллетирование | |||

| Сортировка и сортировка | |||

| Первичная и вторичная обработка | |||

| Другие применения | |||

| По уровню автоматизации | Полностью автоматические линии | ||

| Полуавтоматические линии | |||

| По географии | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Мексика | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная Южная Америка | |||

| Европа | Германия | ||

| Великобритания | |||

| Франция | |||

| Италия | |||

| Россия | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Япония | |||

| Южная Корея | |||

| Индия | |||

| ASEAN | |||

| Остальной Азиатско-Тихоокеанский регион | |||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия | |

| Объединенные Арабские Эмираты | |||

| Турция | |||

| Остальной Ближний Восток | |||

| Африка | Южная Африка | ||

| Нигерия | |||

| Остальная Африка | |||

Ключевые вопросы, отвеченные в отчете

Какова текущая стоимость рынка автоматизации пищевой промышленности?

Рынок составлял 27,95 млрд долларов США в 2025 году.

Как быстро ожидается рост рынка автоматизации пищевой промышленности?

Прогнозируется, что он зарегистрирует среднегодовой темп роста 7,49% и достигнет 40,12 млрд долларов США к 2030 году.

Какой сегмент операционных технологий лидирует на рынке автоматизации пищевой промышленности?

Промышленная робототехника удерживала 29,4% доли выручки в 2024 году и также является сегментом с самым быстрым ростом со среднегодовым темпом роста 13,8%.

Почему переработчики инвестируют в полностью автоматические линии?

Постоянная нехватка рабочей силы, инструменты предиктивного обслуживания и быстрые периоды окупаемости движут среднегодовой темп роста 10,1% для полностью автоматических установок.

Последнее обновление страницы: