マーケットトレンド の 米国の住宅ローン/ローンブローカー 産業

市場を牽引する新技術の採用

金利の上昇と需要の減少も、住宅ローンの貸し手を利用する人々の数の減少につながっています。一方、技術の向上により、人々は住宅ローンにより多くの期待を寄せるようになりました。より競争の激しいビジネス環境が最終効果です。住宅ローン事業は、収益性を維持するためのより迅速な処理時間とわかりやすいプロセスに対する潜在的な借り手の要求を満たす手段を見つける必要があります

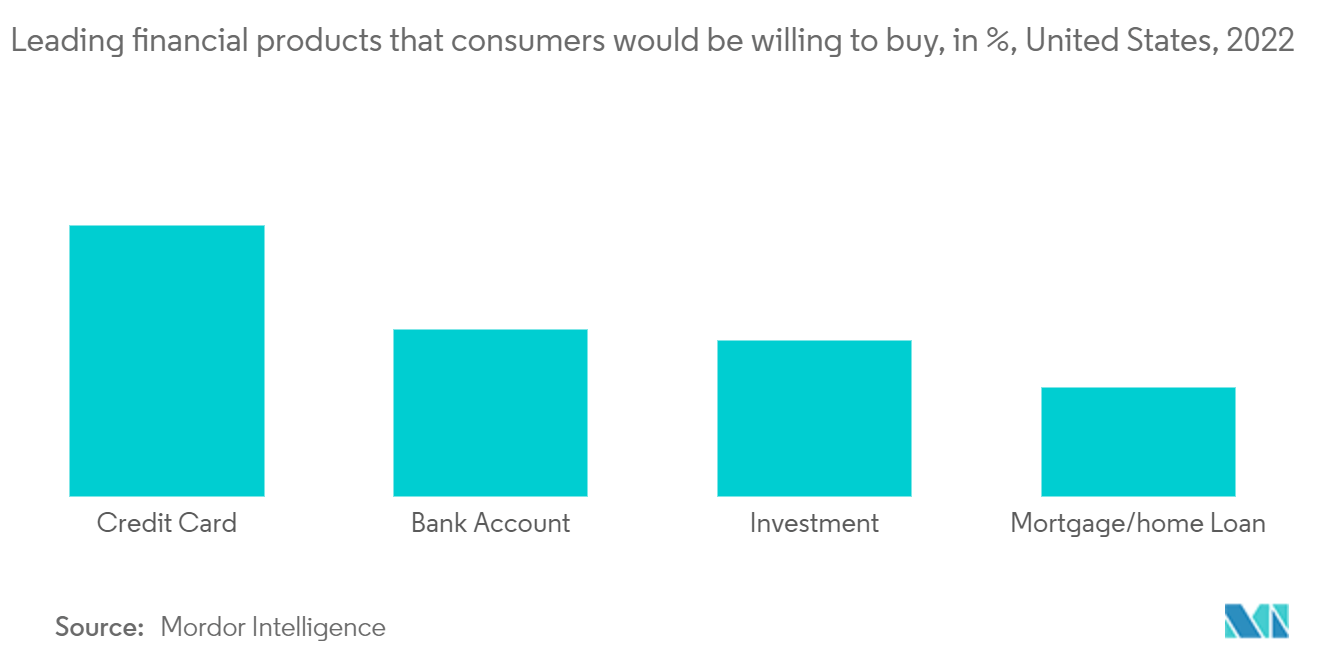

ただし、他の場所でのデジタル取引に関する以前の経験に基づいて消費者が期待するものは、住宅ローンビジネスが提供できる、または提供すべきものと常に一致するとは限りません。人々が望むものと今できることとのギャップは、コミュニケーションを改善することで埋めることができます。住宅ローン取引はますますデジタル化されていますが、消費者は依然として個人的なサービスを重視しており、プロセスを完了するときに情報を受け取りたいと考えています

住宅ローンの貸し手は、アプリケーションプログラミングインターフェイス(API)を利用してビジネス手順を変革しています。雇用主は、特にワークフローの自動化、データの正確性の保証、コンプライアンスの促進の分野で、最新の技術トレンドを常に把握するために懸命に取り組んでいます。Leung氏によると、非効率的なバックオフィス業務は、ローンの処理時間とローン担当者の士気、およびローン商品の全体的な販売可能性に影響を与えます

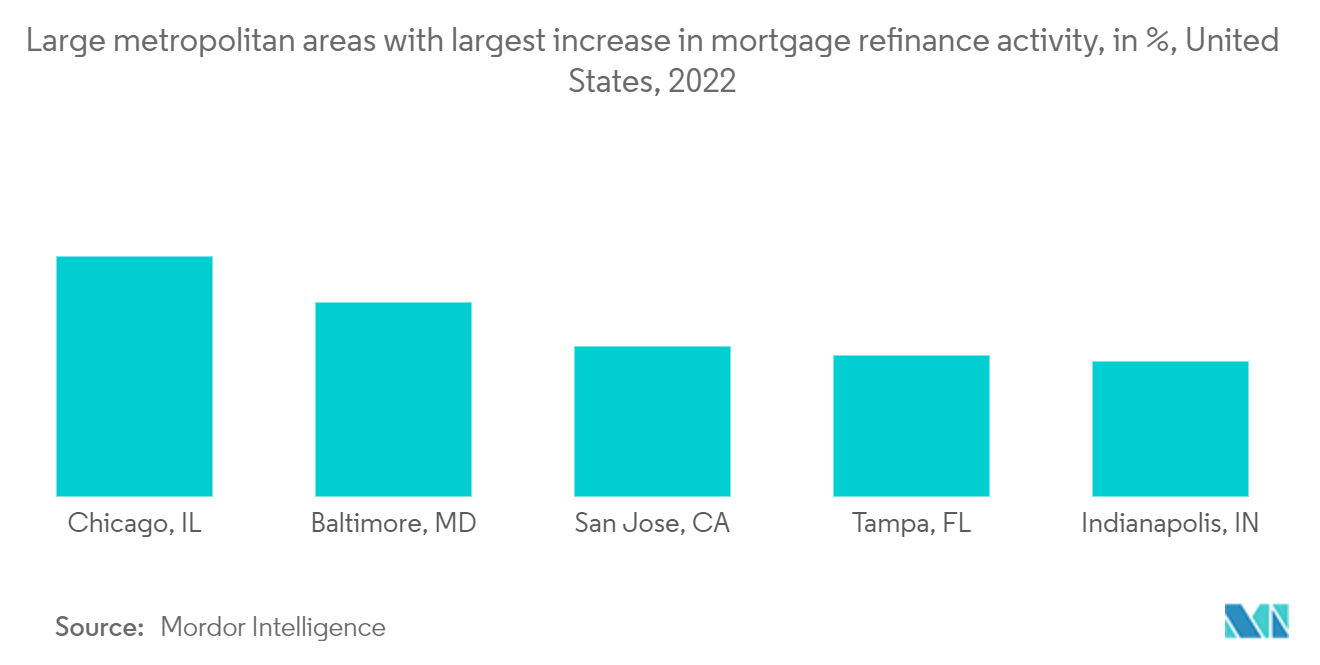

RefiNowの適格性を延長すると、住宅ローンの借り換え量が増加します

連邦住宅金融庁(FHFA)は、フレディマックとファニーメイからのRefiNowおよびRefiPossibleプログラムの借り手の資格要件を拡大しました.以前は、これらのプログラムの申請者は少なくとも80%の地域中央値収入(AMI)を持っている必要がありました。最新のFHFA通知では、この上限が100%に引き上げられました。これらのイニシアチブを通じて、貸し手は、住宅の価値を決定するために評価が必要な場合、借り手に500米ドルのクレジットを付与する必要があります。借り手の収入を確認するには、給与明細と1年分の個人納税申告書が必要です

住宅ローンの金利の0.5%の引き下げを保証するこれらのスキームは、既存の住宅ローンの借り換えを促進することが期待されています。ファニーメイによると、住宅ローンの借り換えの価値は2023年に1.3兆米ドルを超えるでしょう