Taille et part de marché de la surveillance continue du glucose (SCG)

Analyse du marché de la surveillance continue du glucose (SCG) par Mordor Intelligence

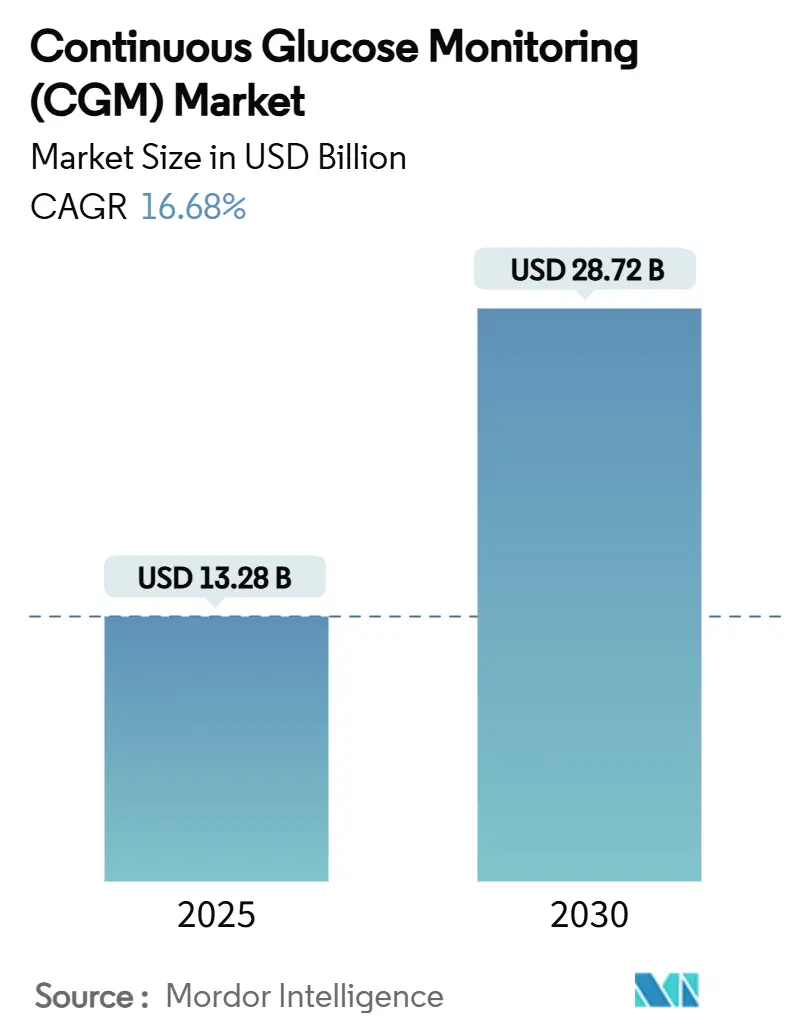

La taille du marché de la surveillance continue du glucose s'élève à 13 275,19 millions USD en 2025 et devrait atteindre 28 715,26 millions USD d'ici 2030, progressant à un TCAC de 16,68 %. La croissance robuste provient de la miniaturisation des capteurs, des remboursements favorables et de la fusion du bien-être grand public avec la nécessité médicale. L'Amérique du Nord mène la génération de revenus, mais l'Asie-Pacifique enregistre l'adoption la plus rapide alors que la pénétration des smartphones et la prévalence du diabète convergent. La convergence continue des dispositifs et logiciels crée des flux de revenus récurrents qui incitent les acteurs établis à regrouper le matériel avec les abonnements d'analyse. Parallèlement, les prototypes implantables et non invasifs favorisent les attentes que le marché de la surveillance continue du glucose s'élargira aux cas d'usage préventifs et orientés bien-être.

Principaux points à retenir du rapport

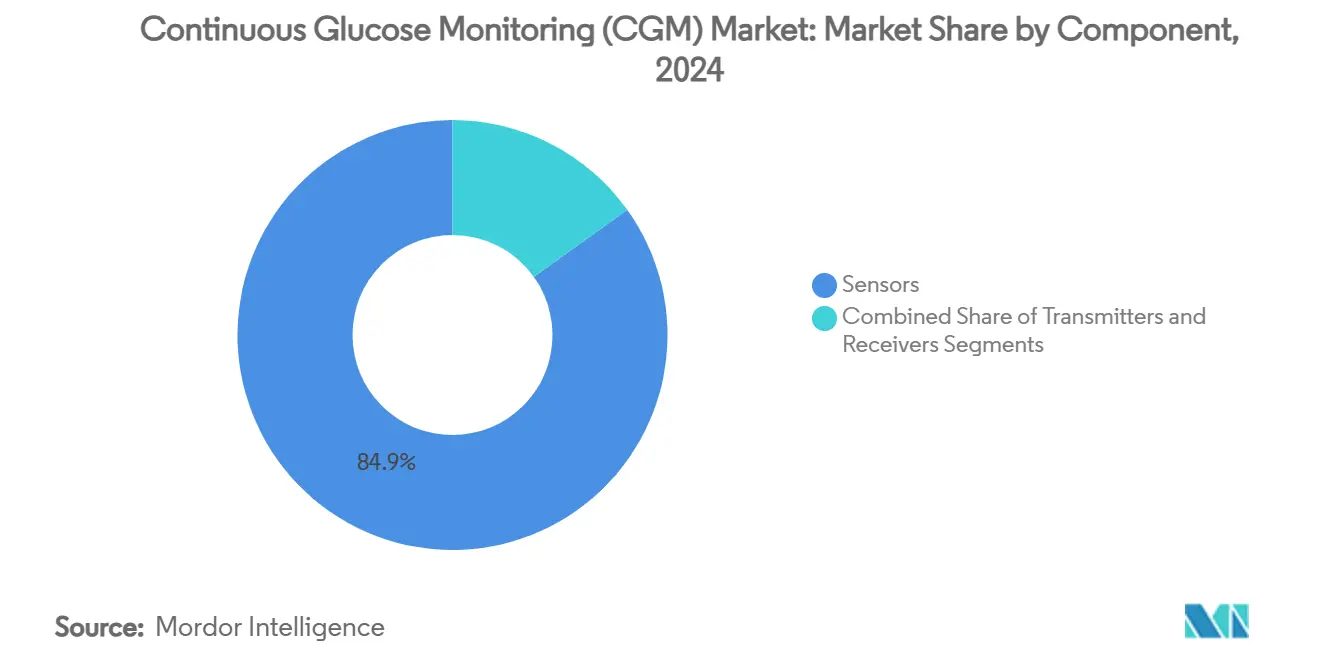

- Par composant, les capteurs ont capturé 84,89 % de la part de marché de la surveillance continue du glucose en 2024 ; les transmetteurs ont affiché les baisses de coût unitaire les plus rapides mais seulement un TCAC de 6,19 % jusqu'en 2030.

- Par utilisateur final, l'usage domestique et personnel un commandé une part de 74,27 % du marché de la surveillance continue du glucose en 2024, tandis que l'adoption hospitalière devrait s'étendre à un TCAC de 18,75 % jusqu'en 2030.

- Par démographie, les utilisateurs pédiatriques ont représenté 34,27 % des revenus de 2024 et progressent à un TCAC de 18,41 % jusqu'en 2030.

- Par géographie, l'Amérique du Nord un conservé 51,01 % de part de revenus en 2024 ; l'Asie-Pacifique devrait afficher un TCAC de 16,08 % jusqu'en 2030.

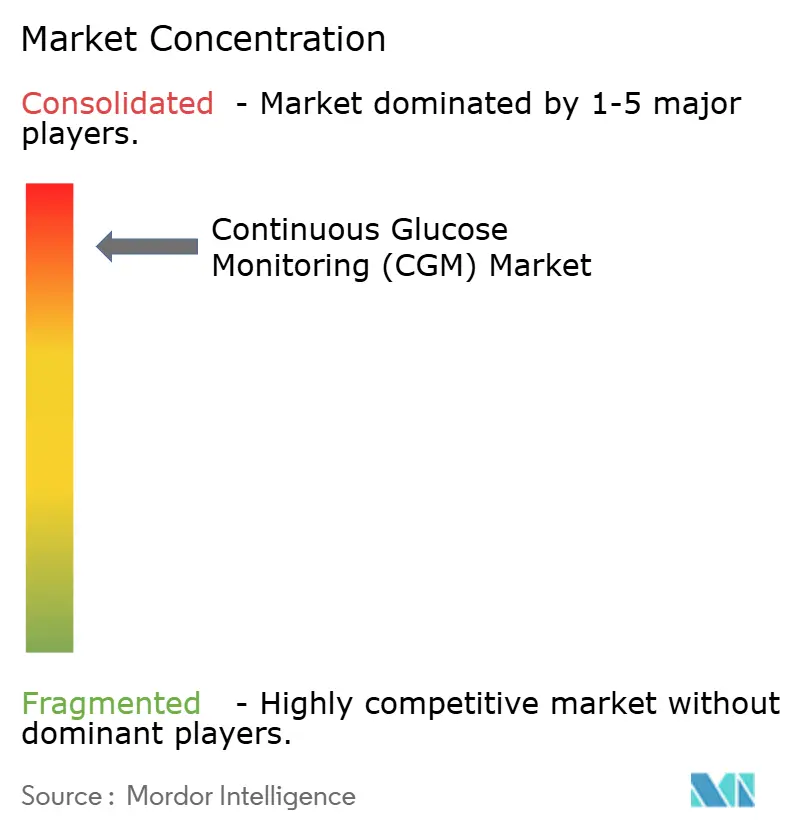

- Abbott Laboratories (56,74 %), Dexcom (35,20 %), et Medtronic (6,88 %) contrôlaient ensemble 98,8 % des expéditions de 2024, soulignant la forte concentration du marché.

Tendances et perspectives du marché mondial de la surveillance continue du glucose (SCG)

Analyse d'impact des facteurs de croissance

| Facteur de croissance | Impact (~) % sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Prévalence croissante du diabète et diagnostic précoce | +3.5% | Mondial ; plus fort en Asie-Pacifique et Amérique du Nord | Long terme (≥ 4 ans) |

| Adoption rapide de la surveillance à distance et intégration de la télésanté | +2.8% | Amérique du Nord et UE en tête ; Asie-Pacifique en rattrapage | Moyen terme (2-4 ans) |

| Miniaturisation des capteurs et percées en précision | +2.2% | Mondial ; centres R&D en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Extension favorable du remboursement dans l'OCDE et en Chine | +2.0% | Nations OCDE et Chine ; expansion vers certains marchés émergents | Court terme (≤ 2 ans) |

| Extension du bien-être grand public au-delà du diabète diagnostiqué | +1.8% | Premiers adoptants en Amérique du Nord et Europe ; prolifération mondiale en cours | Long terme (≥ 4 ans) |

| Tarification par abonnement réduisant les barrières d'entrée des pays à revenu faible et intermédiaire | +1.2% | Régions à revenu faible et intermédiaire, notamment Asie-Pacifique et Amérique latine | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Prévalence croissante du diabète et diagnostic précoce

L'incidence accélérée soutient la demande structurelle car le type 2 représente 96 % des cas et tend vers un âge plus jeune en Asie-Pacifique, où l'âge médian d'apparition tombe maintenant en dessous de 45 ans, créant des horizons de surveillance de plusieurs décennies, FID. Le dépistage amélioré alimenté par l'intelligence artificielle identifie plus tôt les cohortes à risque, incitant à l'utilisation préventive des capteurs. La politique Medicare de 2024 un ouvert l'accès aux patients de type 2 avec des épisodes hypoglycémiques, augmentant instantanément la base assurée. L'adoption pédiatrique, croissant déjà à un TCAC de 18,41 %, surfe sur cette vague alors que les soignants voient le suivi continu comme un filet de sécurité pour les environnements scolaires et sportifs.

Adoption rapide de la surveillance à distance et intégration de la télésanté

Les flux de données en temps réel permettent aux cliniciens de gérer plus de personnes sans personnel supplémentaire, et les remboursements de codes CPT américains récompensent les prestataires qui déploient des kits de surveillance de patients à distance. Les patients ruraux aux États-Unis et à travers l'Europe bénéficient d'une supervision spécialisée sans longs trajets, améliorant l'adhérence et le contrôle glycémique. Les applications natives pour smartphones réduisent les coûts des récepteurs dédiés, levant les barrières pour les utilisateurs plus jeunes et férus de technologie.

Miniaturisation des capteurs et percées en précision

Les avancées progressives dans la conception électrochimique ont réduit les lectures de différence relative absolue moyenne jusqu'à 30 %, augmentant la confiance clinique et assouplissant les calendriers de calibrage. Le capteur implantable de 365 jours d'Eversense signale un passage des dispositifs portables jetables vers des solutions durables et peu exigeantes en maintenance [1]Senseonics Holdings, "Système SCG Eversense E3," senseonics.com. Les prototypes de transistors électrochimiques organiques ont maintenant la taille d'une pièce, pointant vers de futurs facteurs de forme sous-cutanés ou même entièrement non invasifs qui promettent d'élargir le marché de la surveillance continue du glucose au-delà du diabète seul.

Extension favorable du remboursement dans l'OCDE et en Chine

L'introduction de nouveaux codes d'approvisionnement HCPCS en avril 2024 permet aux prestataires américains de facturer sur des cycles de 90 jours, lissant la logistique de réapprovisionnement et réduisant l'abandon des patients. En Chine, les payeurs provinciaux ont commencé à intégrer les capteurs dans les catalogues de prestations pour maladies chroniques, suivant les étapes prises plus tôt au Japon et en Allemagne. Les attentes unifiées de l'Union européenne pour l'examen pré-commercialisation simplifient les lancements transfrontaliers et réduisent les coûts de conformité. Collectivement, le mouvement politique réduit l'exposition des frais à la charge du patient et catalyse la croissance du volume dans les populations assurées.

Analyse d'impact des contraintes

| Contrainte | Impact (~) % sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coûts élevés des dispositifs et consommables | -1.5% | Mondial ; plus fort dans les pays à revenu faible et intermédiaire et les cohortes non assurées | Court terme (≤ 2 ans) |

| Préoccupations d'utilisabilité liées au calibrage et à la surcharge de données | -0.8% | Mondial ; adultes plus âgés et utilisateurs réfractaires à la technologie les plus affectés | Moyen terme (2-4 ans) |

| Médicaments GLP-1 pour la perte de poids réduisant la fréquence des tests | -0.6% | Amérique du Nord et Europe | Long terme (≥ 4 ans) |

| Vulnérabilités de cybersécurité et de confidentialité des données | -0.4% | Mondial ; les marchés à haute réglementation imposent des mandats plus stricts | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Coûts élevés des dispositifs et consommables pour les payeurs et patients

Les capteurs nécessitant un remplacement toutes les 10-14 jours coûtent 100-200 USD par mois aux bénéficiaires de Medicare américain après co-assurance, grevant les revenus fixes[2]Centres for Medicare & Medicaid Services, "Tarifs 2024 Medicare Part B-Équipement médical durable," cms.gov . Dans les pays à revenu faible et intermédiaire, les prix de détail non subventionnés dépassent les salaires mensuels moyens. Bien que les modèles d'abonnement réduisent les coûts d'entrée, ils restent hors de portée pour beaucoup. Des contrats innovants de paiement à l'utilisation ou basés sur les résultats pourraient atténuer les obstacles financiers, mais leur mise en œuvre large reste naissante.

Médicaments GLP-1 pour la perte de poids réduisant la fréquence des tests de glucose

Les agonistes des récepteurs GLP-1 à succès améliorent la variabilité glycémique, réduisant potentiellement le besoin perçu de surveillance constante. Les preuves préliminaires suggèrent cependant que coupler les données SCG avec le dosage titré de GLP-1 améliore l'adhérence et les résultats de gestion du poids. Les prestataires exploitent maintenant les courbes de glucose pour personnaliser les régimes médicamenteux, transformant un substitut apparent en moteur de demande complémentaire. Néanmoins, certains patients avec des chiffres bien contrôlés peuvent reporter les mises à niveau de capteurs, tempérant marginalement la croissance du marché de la surveillance continue du glucose jusqu'en 2030.

Analyse par segment

Par composant : les capteurs dominent tandis que la valeur se déplace vers les interfaces riches en données

Les capteurs ont livré 84,89 % des revenus en 2024, soutenant un TCAC de 17,84 % qui reflète leur rôle de point de contact physiologique indispensable. L'innovation matérielle continue un augmenté la durée de vie de port de 10 à 14 jours sur les jetables grand public, tandis que les variantes implantables promettent des intervalles d'échange annuels. La longévité étendue réduit directement les coûts de possession à vie, faisant de la taille du marché de la surveillance continue du glucose pour les capteurs le moteur principal de l'expansion du chiffre d'affaires. Le matériel des transmetteurs, en revanche, n'un enregistré qu'un TCAC de 6,19 % car les modules Bluetooth Low Energy et l'architecture directe vers téléphone banalisent cette couche. Les fournisseurs de plateformes regroupent maintenant les fonctions de transmetteur dans les boîtiers de capteurs ou les applications smartphone, pressant les marges unitaires mais captivant les consommateurs par des configurations simplifiées.

La chimie des capteurs de deuxième génération exploite la stabilisation enzymatique et les membranes polymères pour réduire la dérive, permettant des algorithmes de dosage d'insuline plus agressifs et l'intégration de distribution automatisée d'insuline. Les solutions implantables de Glucotrack et Senseonics mettent en évidence une migration vers des dispositifs à profil bas et peu exigeants en maintenance qui pourraient ouvrir des niches professionnelles et athlétiques précédemment mal desservies. Alors que les capteurs évoluent vers des actifs semi-implantables, l'analyse logicielle et les abonnements cloud accumulent une part de portefeuille croissante, pivotant la création de valeur loin du matériel vers les services de données longitudinales.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : les soins à domicile construisent une culture d'auto-gestion

Les utilisateurs domestiques et personnels représentent déjà 74,27 % des revenus de 2024 et tendent vers un TCAC de 15,92 % jusqu'en 2030. Le passage de la FDA à l'autorisation d'achats de capteurs en vente libre élimine les frictions de prescription, permettant aux consommateurs de mettre à niveau directement lors du lancement de nouvelles fonctionnalités[3]U.S. Food & Drug Administration, "Systèmes de surveillance continue du glucose en vente libre," fda.gov. Les remboursements de surveillance de patients à distance motivent également les cliniciens à prescrire des capteurs pour des soins proactifs plutôt que de crise, assurant que la taille du marché de la surveillance continue du glucose s'étende en tandem avec l'infrastructure de soins virtuels. Les environnements hospitaliers, bien que plus petits à 25,73 % de part, montrent un élan dollar plus rapide-TCAC de 18,75 %-car les lectures continues gagnent en acceptation dans les flux de travail périopératoires et de soins critiques où l'hyperglycémie prolonge les séjours.

L'adoption à domicile dépend d'applications intuitives qui gamifient les objectifs et alertent les soignants en temps réel. Les API cloud alimentent les données dans les services de coaching télé-diabète, transformant les graphiques épisodiques de piqûres au doigt en insights comportementaux dynamiques. Du côté des patients hospitalisés, les pénuries de personnel rendent les flux continus attractifs car ils réduisent les rondes de tests manuels. Combinés, les deux environnements consolident les utilisateurs autour de clouds de données unifiés, augmentant les coûts de changement et renforçant les écosystèmes logiciels duopolistiques gérés par Abbott et Dexcom.

Par démographie : la pédiatrie mène la cohorte à forte croissance

La pédiatrie représentait 34,27 % du chiffre d'affaires de 2024 mais avançait à un TCAC de 18,41 %, dépassant la trajectoire de 15,75 % du segment adulte. Les écoles, équipes sportives et applications de surveillance parentale soulignent comment les flux de travail pédiatriques divergent des normes adultes, conduisant à des fonctionnalités produit sur mesure telles que la portée Bluetooth étendue et les profils discrets. Les campagnes de santé publique qui championne le diagnostic précoce élargissent davantage la taille du marché de la surveillance continue du glucose dans cette cohorte, car les besoins de surveillance à vie commencent peu après l'apparition de la maladie. L'adoption adulte reste matérielle mais de plus en plus pondérée vers les patients nouvellement diagnostiqués des marchés émergents et les adultes plus âgés sous régimes de polypharmacie qui augmentent le risque d'hypoglycémie.

Le progrès pédiatrique reflète également la reconnaissance réglementaire, comme la FDA américaine un approuvé des capteurs calibrés en usine pour les patients âgés de deux ans et plus, supprimant les prescriptions précédentes basées sur l'âge. En Europe, les systèmes marqués CE s'intègrent avec les pompes à insuline pour automatiser les ajustements basaux, allégeant les charges des soignants. L'élargissement de la couverture des régimes de santé scolaire complète ces mouvements, assurant l'accès précoce et intégrant la familiarité SCG qui se traduit par une fidélité à la marque à long terme.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Amérique du Nord un conservé 51,01 % de part en 2024, soutenue par des cadres d'assurance ancrés et une forte littératie des dispositifs. La région devrait ajouter 7,3 milliards USD de ventes supplémentaires à un TCAC de 18,24 % jusqu'en 2030. La politique Medicare d'avril 2024 un étendu l'éligibilité aux diabétiques de type 2 avec hypoglycémie documentée, débloquant une cohorte adulte latente et assurant une croissance unitaire soutenue. Le système payeur unique du Canada aligne les formulaires nationalement, lissant les disparités provinciales, tandis que les réformes de sécurité sociale du Mexique élargissent le remboursement de dispositifs dans les centres urbains.

L'Asie-Pacifique, maintenant à 18,18 % de part, enregistre le TCAC le plus élevé de 16,08 %. La Liste nationale de remboursement de médicaments de la Chine un commencé à piloter l'inclusion de capteurs en 2025, et les fabricants domestiques montent en puissance pour répondre à la demande des villes de niveau 2. La forte pénétration de smartphones de l'Inde, couplée avec les applications d'assurance à la carte, réduit les barrières d'entrée des ménages. Le Japon et la Corée du Sud maintiennent une adoption élevée par habitant car les majors de l'électronique grand public intègrent des modules de glucose dans des dispositifs portables polyvalents, une tendance susceptible de se répandre en Asie du Sud-Est.

L'Europe offre une croissance à un chiffre moyen soutenue par une couverture universelle et des achats coordonnés. L'Allemagne champion la SCG comme standard de soins pour les patients de type 1, tandis que le Plan à long terme du NHS du Royaume-Uni subventionne les mises à niveau matérielles vers des modèles calibrés en usine. Les marchés d'Europe de l'Est émergent comme espace blanc ; la Tchéquie et la Pologne ont introduit un financement pilote en 2025, exploitant les fonds structurels de l'UE pour moderniser les soins du diabète.

Paysage concurrentiel

Le marché de la surveillance continue du glucose est très concentré : Abbott contrôle 56,74 % des revenus de 2024, Dexcom représente 35,20 %, et Medtronic représente 6,88 %. Collectivement, les trois premiers possèdent 98,8 %, ne laissant que 1,2 % aux acteurs de niche ou émergents. Cette domination finance la R&D à grande échelle, ce qui est évident dans le lancement d'Abbott de son capteur de quatrième génération avec lectures de cétones intégrées, annoncé en juin 2025. Dexcom contre avec un écosystème cloud verticalement intégré qui superpose l'analyse prédictive aux courbes de glucose brutes pour améliorer le flux de travail clinique.

Les alliances stratégiques renforcent les fossés des acteurs établis. Abbott et Medtronic ont signé un accord mondial de partage de données et d'intégration de pompe en août 2024, permettant aux capteurs Libre de conduire les systèmes en boucle fermée de Medtronic. Simultanément, Tandem Diabetes s'est lié avec Abbott pour co-développer des capteurs à double analyte couvrant glucose et cétones pour une supervision métabolique complète. La détente des brevets entre Abbott et Dexcom début 2025 un réduit les litiges et ouvert des licences croisées qui accélèrent les objectifs de miniaturisation et de temps de port.

Les perturbateurs émergents ciblent l'espace blanc technologique. Senseonics un sécurisé le marquage CE pour un capteur implantable d'un an ; RSP Systems un publié une validation par les pairs de son GlucoBeam optique dans Nature Scientific Reports, rapportant une précision comparable aux références de piqûre au doigt. Glucotrack un fait avancer un dispositif implantable minimalement invasif utilisant la spectroscopie d'impédance et un obtenu l'approbation HREC australienne pour son essai pivot en mai 2025. Pourtant, les lourdes barrières réglementaires et les demandes de preuves cliniques maintiennent la concurrence à grande échelle limitée, soutenant la tarification premium et les marges brutes élevées pour le duopole leader.

Leaders de l'industrie de la surveillance continue du glucose (SCG)

-

Medtronic Plc

-

Dexcom, Inc.

-

Abbott Laboratories

-

Senseonics Holdings, Inc.

-

F. Hoffmann-La Roche AG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Tandem Diabetes et Abbott ont commencé à co-développer une plateforme de capteurs glucose-cétones visant à atténuer le risque d'acidocétose diabétique.

- Mai 2025 : Glucotrack un obtenu l'approbation HREC australienne pour commencer les essais cliniques de son moniteur de glucose sanguin continu implantable.

- Avril 2025 : Le GlucoBeam optique de RSP Systems un sécurisé une validation par les pairs dans Nature Scientific Reports, prouvant une précision non invasif au pair avec l'échantillonnage capillaire.

- Août 2024 : Abbott et Medtronic ont formalisé un partenariat pour lier les capteurs FreeStyle Libre avec les pompes à insuline de Medtronic pour une thérapie automatisée.

- Février 2024 : La FDA américaine un émis une lettre d'avertissement citant des déficiences de fabrication à l'usine de Dexcom à San Diego, incitant une feuille de route d'amélioration de la qualité.

Portée du rapport mondial sur le marché de la surveillance continue du glucose (SCG)

Selon la portée du rapport, les patients peuvent gérer le diabète de type 1 ou type 2 avec l'utilisation de dispositifs de surveillance continue du glucose (SCG) en effectuant moins de tests de piqûre au doigt. Les niveaux de sucre dans le sang sont surveillés en continu par un capteur situé juste sous la peau. Les résultats sont envoyés via un transmetteur vers un téléphone portable ou une technologie portable. Le marché de la surveillance continue du glucose est segmenté par composant, utilisateur final et géographie. Par composant, le marché est segmenté en capteurs et durables. Le segment utilisateur final est subdivisé en hôpitaux/cliniques et domicile/personnel. Le rapport couvre également les tailles de marché et prévisions pour les principaux pays à travers différentes régions. La taille du marché est fournie pour chaque segment en termes de valeur (USD).

| Capteurs |

| Transmetteurs |

| Récepteurs |

| Hôpitaux / Cliniques |

| Domicile / Personnel |

| Adulte |

| Pédiatrique |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Russie | |

| Reste de l'Europe | |

| Asie-Pacifique | Japon |

| Corée du Sud | |

| Chine | |

| Inde | |

| Australie | |

| Vietnam | |

| Malaisie | |

| Indonésie | |

| Philippines | |

| Thaïlande | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Iran | |

| Égypte | |

| Oman | |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par composant | Capteurs | |

| Transmetteurs | ||

| Récepteurs | ||

| Par utilisateur final | Hôpitaux / Cliniques | |

| Domicile / Personnel | ||

| Par démographie | Adulte | |

| Pédiatrique | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Japon | |

| Corée du Sud | ||

| Chine | ||

| Inde | ||

| Australie | ||

| Vietnam | ||

| Malaisie | ||

| Indonésie | ||

| Philippines | ||

| Thaïlande | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Iran | ||

| Égypte | ||

| Oman | ||

| Afrique du Sud | ||

| Reste du Moyen-Orient et de l'Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés auxquelles répond le rapport

Quelle est la valeur actuelle du marché de la surveillance continue du glucose ?

La taille du marché de la surveillance continue du glucose est de 13,28 milliards USD en 2025, avec un TCAC projeté de 16,68 % jusqu'en 2030.

Quel segment de composant croît le plus rapidement ?

Les capteurs, qui détiennent déjà 84,89 % de part, progressent à un TCAC de 17,84 % grâce à une durée de vie de port plus longue et une précision plus élevée.

Pourquoi l'Amérique du Nord est-elle le plus grand marché régional ?

L'extension de la couverture Medicare, la forte adoption technologique et les structures de remboursement établies soutiennent une part de revenus de 51,01 % et des perspectives de TCAC de 18,24 %.

Comment les médicaments GLP-1 pour la perte de poids affectent-ils la demande de SCG ?

Bien qu'un meilleur contrôle glycémique puisse réduire la fréquence des tests, les prestataires associent de plus en plus la SCG avec la thérapie GLP-1 pour la titration de précision, atténuant tout impact négatif.

Quelles avancées sont attendues dans la technologie SCG d'ici 2030 ?

Les capteurs implantables de 365 jours et les moniteurs optiques non invasifs validés sont en développement de phase tardive, promettant un plus grand confort et des applications de bien-être plus larges.

Dernière mise à jour de la page le: