Tendencias del Mercado de Préstamos digitales de Estados Unidos Industria

Número creciente de posibles compradores de préstamos con comportamiento digital

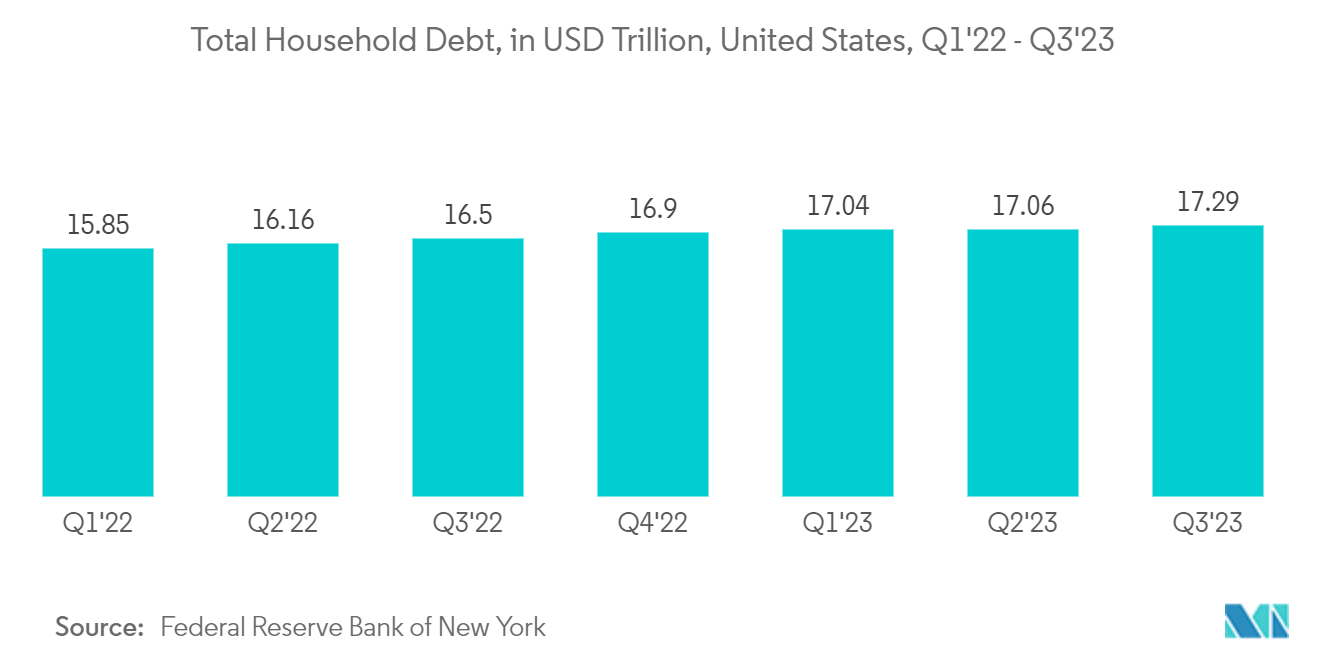

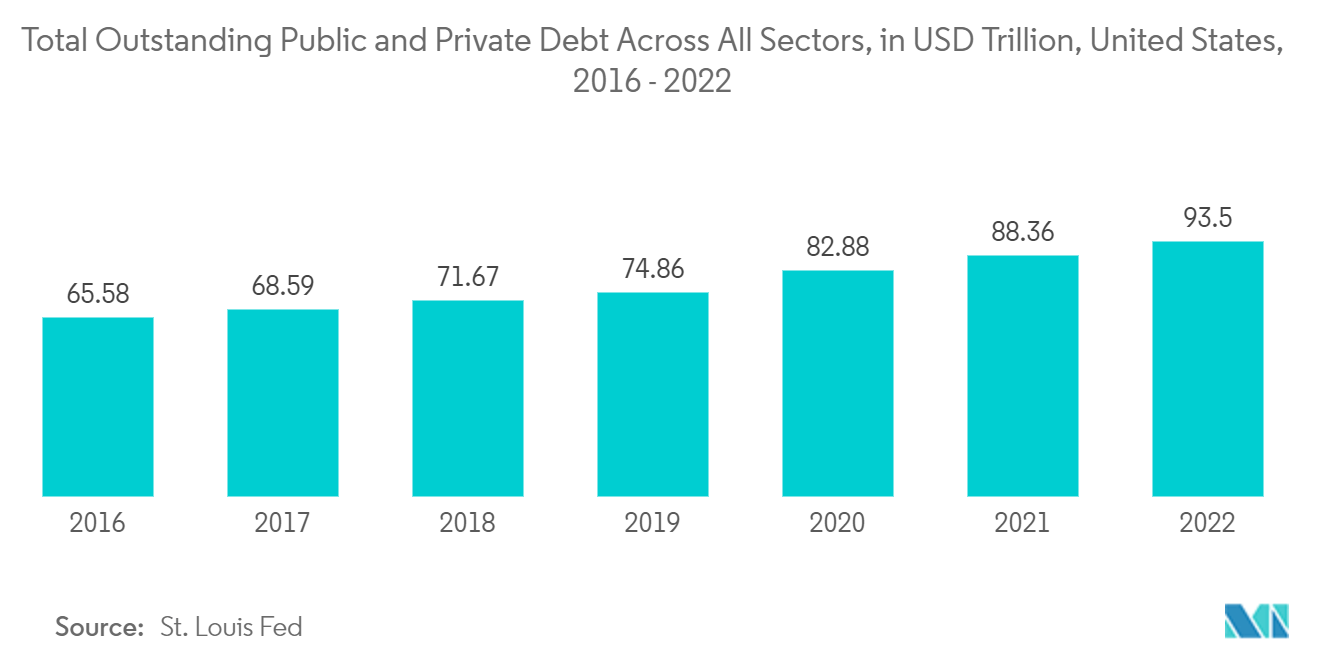

- Según la Administración de Pequeñas Empresas de Estados Unidos, hay 410 mil millones de dólares en préstamos por menos de 1 millón de dólares a pequeñas empresas y 4 billones de dólares en préstamos pendientes de consumo para pequeñas empresas en Estados Unidos. Además, el Banco de la Reserva Federal de Nueva York calcula una demanda de crédito insatisfecha de aproximadamente 100 mil millones de dólares debido a la resistencia de los bancos a conceder préstamos de pequeñas cantidades. Para abordar la demanda insatisfecha, los prestamistas digitales impulsados por la tecnología están atrayendo la atención por su capacidad de colaborar con los bancos.

- Además, las plataformas de crédito alientan en gran medida a los inversores a repartir los riesgos. Los inversores pueden optar por distribuir las inversiones entre varios préstamos múltiples y, a menudo, pueden obtener automáticamente exposición a una cartera de préstamos según la categoría de riesgo y los términos que seleccionen. Entre las plataformas de consumo P2P (peer-to-peer), más del 95% de los Estados Unidos utiliza un proceso de autoselección. Al facilitar el crédito, las plataformas fintech pueden ofrecer funciones de seguimiento y prestación de servicios similares a las de los proveedores de crédito tradicionales, como los bancos.

- La mayoría de los consumidores recurren a proveedores de tecnología financiera para renovar o consolidar deudas existentes, pero algunos los utilizan para financiar sus compras importantes (como vehículos o bienes raíces). En Estados Unidos es prominente el endeudamiento de los estudiantes para financiar la educación superior.

- En el ámbito empresarial, varias pequeñas y microempresas suelen buscar fondos para capital de trabajo o proyectos de inversión. La financiación también puede adoptar la forma de negociación de facturas, mediante la cual los inversores compran derechos con descuento sobre las facturas de una empresa (cuentas por cobrar). Las PYME están contribuyendo significativamente a la economía en la mayoría de las regiones. Las siguientes estadísticas validan la afirmación anterior Según la Administración de Pequeñas Empresas de EE. UU. (SBA), más del 50% de los estadounidenses poseen o trabajan para una pequeña empresa.

Se espera que los préstamos digitales al consumo crezcan significativamente

- Los préstamos basados en canales bancarios atrajeron especial atención, especialmente con la salida a bolsa de GreenSky Inc., centrada en préstamos al consumo. La compañía ha asegurado más de 11 mil millones de dólares en compromisos bancarios. OnDeck, prestamista centrado en las pequeñas empresas, anunció una expansión de su plataforma OnDeck-as-a-Service a través de la cual otorga licencias de su tecnología a los bancos. La compañía agregó a PNC Bank como cliente y lanzó una nueva subsidiaria, ODX, para manejar futuros negocios basados en canales bancarios. Avant lanzó una plataforma de asociación bancaria para préstamos personales llamada Amount.

- Para seguir creciendo, los prestamistas digitales están aprovechando las oportunidades para ampliar el alcance de sus actividades, tanto en términos de financiación como de oferta de productos. Por ejemplo, SoFi, que comenzó como una empresa de refinanciación de préstamos estudiantiles, ahora ofrece préstamos personales e hipotecas. LendingClub, centrado en préstamos personales, también ofrece un producto de préstamo comercial. Si bien algunas empresas, como Square y PayPal, ingresaron a los préstamos digitales desde segmentos fintech adyacentes, algunos prestamistas están avanzando en la otra dirección al ofrecer servicios no crediticios. SoFi ha sido el más agresivo en este frente, ofreciendo servicios de gestión patrimonial y aceptando solicitantes para su producto de cuenta de depósito de alto rendimiento, SoFi Money.

- Los prestamistas centrados en estudiantes siguen siendo las plataformas más diversificadas en el sector de préstamos digitales, ya que las nuevas empresas de préstamos para estudiantes son testigos de nuevas inversiones y nuevos clientes mientras la región enfrenta una crisis continua de deuda de préstamos para estudiantes. La Reserva Federal estima 1,7 billones de dólares en deuda por préstamos estudiantiles en Estados Unidos. Los estudiantes, en promedio, se gradúan con USD 29.000 de deuda por préstamos privados y federales y un incumplimiento de sus préstamos a una tasa del 15%.

- Las ofertas de productos en este segmento incluyen refinanciamiento de préstamos para estudiantes, préstamos directos para estudiantes, préstamos personales e incluso productos hipotecarios y de gestión patrimonial.

- Debido a su capacidad para ayudar a las instituciones financieras con la prestación de servicios, la gestión de documentos, el almacenamiento de información y el procesamiento de datos en línea, la nube puede considerarse como una de las tendencias más importantes en préstamos digitales. Es comprensible por qué, según Accenture, más del 90% de los bancos actualmente tienen al menos un nivel significativo de cargas de trabajo operando en la nube.