Tendencias del Mercado de Turismos de América Latina Industria

Los vehículos de cero emisiones ganan terreno en América Latina

Aunque la industria de automóviles de pasajeros en América Latina está dominada por la gasolina, los automóviles impulsados por etanol registraron buenas ventas durante los últimos tres años

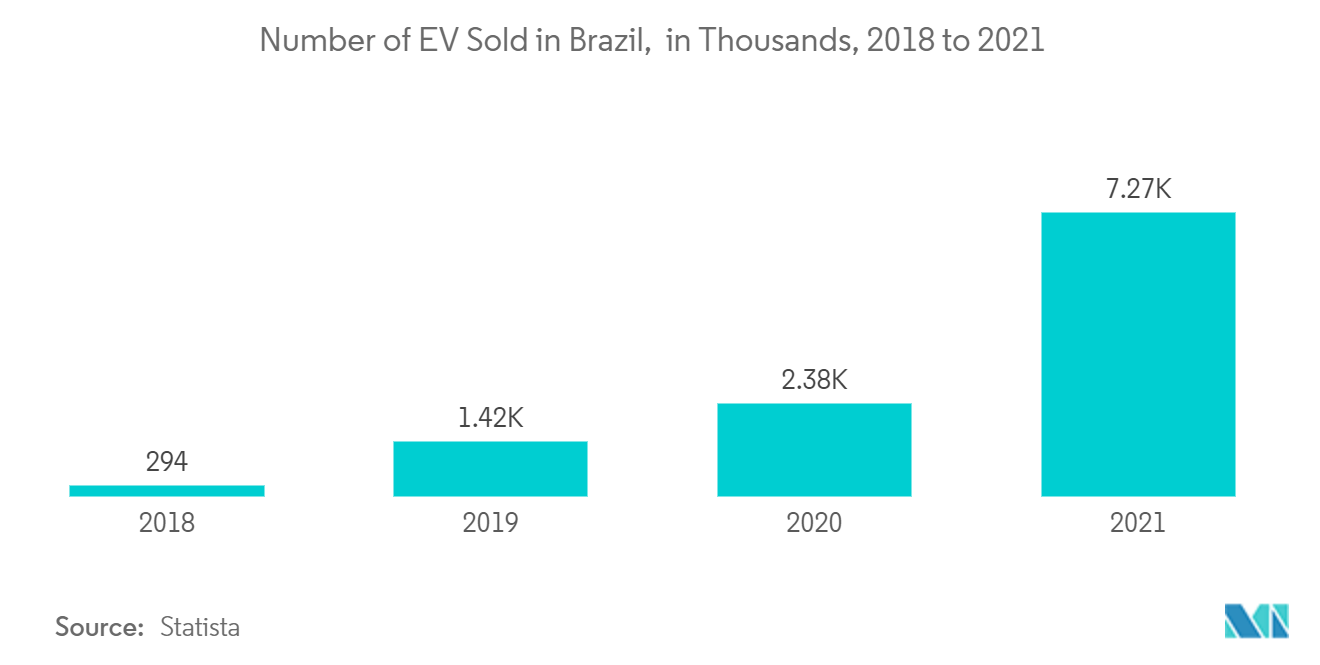

Los vehículos eléctricos (EV4) se están adoptando en algunos mercados latinoamericanos de automóviles de pasajeros. Debido a su mayor tamaño de mercado, México y Brasil tienen mayores ventas de vehículos eléctricos pero menores cuotas de mercado. Entre los países latinoamericanos, México es el único miembro de la ZEVTC. En América Latina, como en otras regiones en desarrollo, la adopción de vehículos eléctricos de pasajeros aún se encuentra en sus primeras etapas. Los principales actores de los vehículos eléctricos están intentando ingresar al mercado brasileño

Por ejemplo, en noviembre de 2022, BYD Co. Ltd, un fabricante de automóviles chino, anunció que comenzaría a vender dos nuevos modelos de vehículos eléctricos en Brasil, confiando en la evolución política y ambiental positiva en el mercado de vehículos más grande de América Latina

Agencias financieras internacionales y organizaciones de desarrollo como el Fondo para el Medio Ambiente Mundial (FMAM), las Naciones Unidas (ONU), la Corporación Financiera Nacional (CFN), el Banco Centroamericano de Integración Económica y la Unión Europea han brindado asistencia financiera y técnica a Países latinoamericanos para transiciones ZEV. En los últimos cinco años, estas organizaciones han proporcionado financiación sin fines de lucro por valor de 7,4 millones de dólares y un préstamo de 7,6 millones de dólares a al menos seis países para estudios de viabilidad técnica y financiera de vehículos eléctricos, despliegue de flotas e intervenciones políticas y proyectos de demostración. La financiación sin fines de lucro oscila entre 40.000 y 2,4 millones de dólares por país, dependiendo del área de intervención

- El nivel actual de apoyo internacional está muy por debajo de lo que se requiere para permitir que los países de la región que no son ZEVTC den el salto a los ZEV. Un objetivo de cinco años de aumentar las ventas acumuladas de ZEV al 10% de las ventas de vehículos de pasajeros, autobuses y vehículos de 2 y 3 ruedas en 2020 requeriría financiación a una tasa de 30 dólares por kWh11 de capacidad de la batería, o aproximadamente 1.100 millones de dólares. Se trata de una estimación aproximada, pero demuestra la disparidad entre la asistencia internacional existente y la necesaria. El financiamiento podría usarse para una variedad de propósitos, que incluyen, entre otros, asistencia técnica, intervenciones políticas, investigación y desarrollo, infraestructura, incentivos financieros, localización de la cadena de valor de los ZEV y servicios de préstamo para ayudar a América Latina a superar los ZEV.

Recuperación de industrias automotrices en Brasil, Argentina y Perú

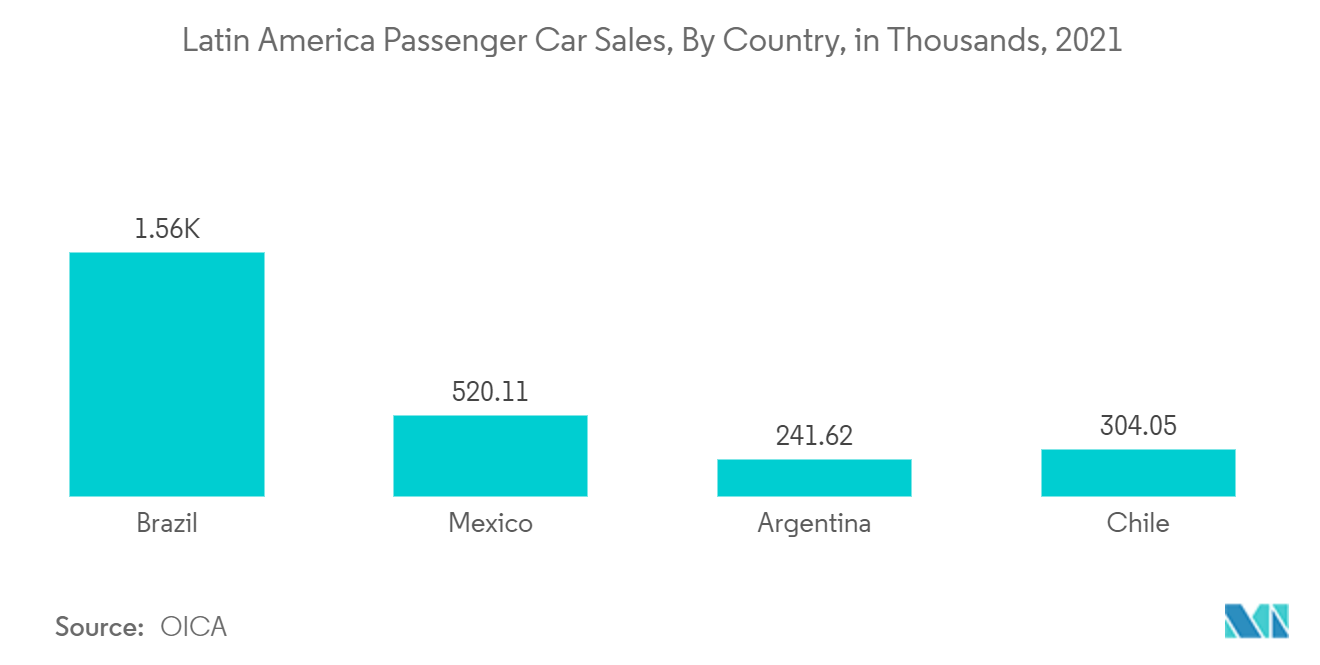

El mercado latinoamericano tiene un enorme potencial para la industria automotriz, ya que la propiedad de automóviles es baja en la región y los ingresos disponibles están creciendo más rápidamente que en la región de Asia y el Pacífico. La industria del automóvil experimentó un crecimiento saludable. En términos de ventas unitarias, Brasil fue el mercado más grande el año pasado. México quedó en segundo lugar, con aproximadamente 520,110 mil autos vendidos ese año

Brasil ha utilizado tradicionalmente políticas proteccionistas como parte de su Política Automotriz Inovar para proteger a los fabricantes de automóviles nacionales de las importaciones ofreciendo exenciones fiscales y otros incentivos. Sin embargo, el impacto de la política se vio impulsado por una mayor competitividad interna y una disminución de las importaciones. La política no preveía la promoción de las exportaciones, lo que perjudicó a la industria cuando cayó la demanda interna

- Además, los principales actores están colaborando con compañías financieras en Brasil para brindar apoyo financiero a los clientes y respaldar el crecimiento del mercado en los próximos años. Por ejemplo, en octubre de 2022, BYD, el gigante chino de vehículos y baterías de nuevas energías, firmó formalmente un acuerdo de cooperación estratégica con la división brasileña de Santander, líder nacional de la industria de financiación de automóviles.

Argentina es el mayor mercado de exportación de la industria automotriz brasileña, pero las ventas han caído debido a la desaceleración de la economía argentina. En septiembre de 2019, Brasil y Argentina renovaron su acuerdo comercial de automóviles, lo que permitió aumentar las exportaciones brasileñas a su vecino hasta 2029, pero pospuso el libre comercio de vehículos de motor para la próxima década

Además, Perú ha experimentado un rápido crecimiento económico en los últimos cinco años y está preparado para convertirse en uno de los principales actores automotrices de América Latina. Esto se debe a factores como la estrategia de mercado abierto del Perú, que ha resultado en el establecimiento de nuevos acuerdos de libre comercio (TLC) con países asiáticos, la Asociación de Naciones del Sudeste Asiático (ASEAN) y América del Norte

- Varios fabricantes de automóviles importantes, incluidos General Motors, Subaru y Land Rover, han realizado inversiones en el mercado latinoamericano. Además, con la implementación de nuevas exenciones fiscales para los vehículos, se espera que las ventas de automóviles se disparen.