Tendencias del Mercado de Gas de hidrogeno Industria

La producción de amoníaco dominará la demanda del mercado

- El amoníaco es uno de los principales productos químicos producidos en todo el mundo. La producción industrial de amoníaco utiliza el proceso Haber-Bosch, también conocido como fijación abiótica o artificial, o de fijación industrial de nitrógeno.

- El proceso Haber-Bosch, desarrollado por Fritz Haber y Carl Bosch a principios del siglo XX, es el proceso industrial más utilizado convencionalmente para producir amoníaco mediante asimilación con hidrógeno. El proceso implica una reacción química entre el nitrógeno atmosférico y el hidrógeno en presencia de un catalizador a base de metal, como uranio, osmio, etc., a alta temperatura y presión.

- El hidrógeno utilizado en el proceso Haber-Bosch generalmente se deriva de materias primas de combustibles fósiles. La técnica más frecuente para obtener hidrógeno es la reacción de las materias primas de gas natural con vapor en una unidad de reformado con vapor para obtener hidrógeno. El hidrógeno también se produce a partir del craqueo de fracciones de petróleo crudo o sometiendo el carbón a procesos de oxidación parcial.

- Debido a las complejidades del almacenamiento y transporte del gas hidrógeno, las plantas de producción de amoníaco y fertilizantes generalmente comprenden unidades integradas de generación de hidrógeno (HGU) (es decir, reformadores) alimentadas con combustibles fósiles, como gas natural y otros.

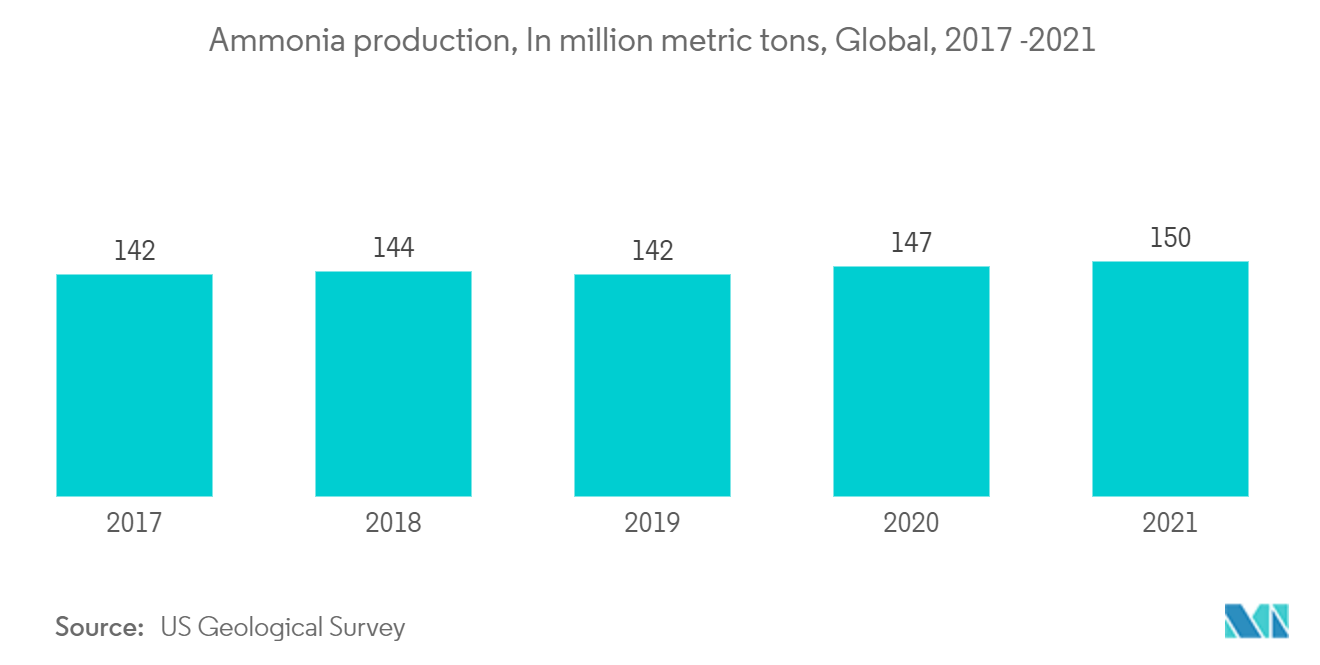

- En 2021, la producción mundial de amoníaco ascendió a alrededor de 150 millones de toneladas métricas, registrando un aumento de alrededor del 2% en comparación con el año anterior.

- Asia Oriental tuvo la mayor producción de amoníaco en 2021, con aproximadamente 64,6 millones de toneladas métricas. China es el principal productor de amoníaco a nivel mundial, con alrededor de 39 millones de toneladas métricas en 2021.

- Según el estudio geológico de Estados Unidos, Estados Unidos es uno de los mayores productores de amoníaco, con una producción de 14 millones de toneladas métricas en 35 instalaciones pertenecientes a 16 empresas.

- La industria agrícola, con una participación estimada del 80% en el mercado del amoníaco, es el principal impulsor del creciente consumo de amoníaco en los fertilizantes. El sudeste asiático es el principal consumidor de fertilizantes en Asia-Pacífico, y China representará una participación del 42,5% en el mercado de fertilizantes de Asia-Pacífico en 2021. La demanda de fertilizantes nitrogenados en Asia se considera vital, lo que crea un enorme potencial de demanda de gas hidrógeno en Aplicaciones industriales de fijación de nitrógeno.

- En julio de 2022, la empresa brasileña Unigel inició la construcción de la planta integrada de hidrógeno verde y amoníaco más importante del mundo en el Complejo Industrial de Camaçari. La planta tendrá una capacidad de producción inicial de 10.000 toneladas anuales de hidrógeno verde y 60.000 toneladas anuales de amoníaco verde. El proyecto, que costará alrededor de 120 millones de dólares, entrará en funcionamiento a finales de 2023.

- Por lo tanto, se espera que los factores anteriores afecten significativamente al mercado en los próximos años.

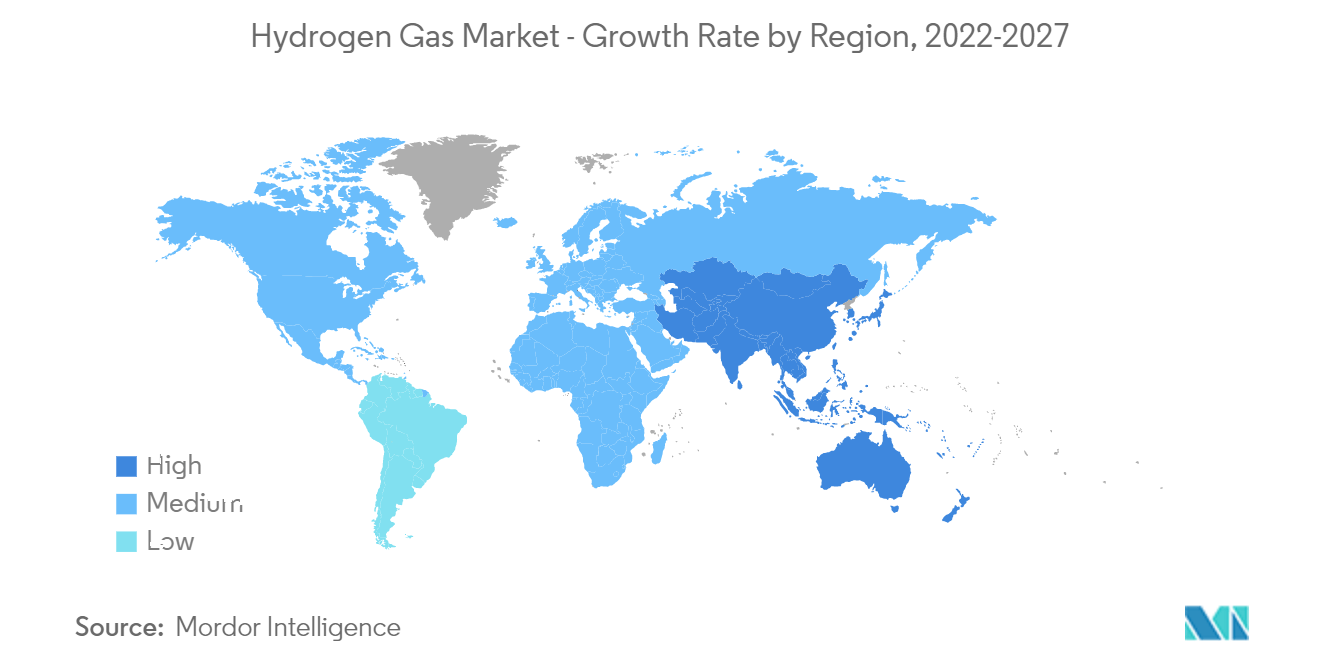

La región de Asia y el Pacífico dominará el mercado

- Asia-Pacífico representa una enorme demanda de gas hidrógeno. Se estima que será la región de más rápido crecimiento y permanecerá en la posición dominante en el gas de hidrógeno mundial, representando más del 45% de la demanda total de gas de hidrógeno.

- En la región de Asia y el Pacífico, China y la India se encuentran entre los países más grandes del mundo y con mayor demanda, y China domina el mercado mundial de gas hidrógeno gracias a varios proyectos en esos países.

- En marzo de 2022, el gobierno chino publicó el primer plan a largo plazo para el hidrógeno del país, que abarca el período 2021-2035. El programa se centra en un enfoque gradual para desarrollar una industria nacional del hidrógeno y dominar las tecnologías y las capacidades de fabricación.

- Se espera que el proyecto de grupo industrial de equipos de energía de hidrógeno en la zona de desarrollo económico y tecnológico de Handan genere hidrógeno mediante procesos de electrólisis y energía eólica terrestre. Se espera que el proyecto entre en funcionamiento en 2026 y el hidrógeno producido se utilizará en las industrias de movilidad y calefacción doméstica.

- El Proyecto de Nueva Base Energética Zhangjiakou Yangyuan Jingxi generará hidrógeno utilizando diversas fuentes renovables y procesos de electrólisis. Se espera que el proyecto entre en funcionamiento en 2024.

- En febrero de 2022, el gobierno de la India anunció una nueva política de hidrógeno verde. La política tiene como objetivo ayudar al gobierno a cumplir sus objetivos climáticos y hacer de la India un centro de hidrógeno verde al alcanzar el objetivo de producción de 5 millones de toneladas de hidrógeno verde para 2030.

- Según el Ministerio de Energías Nuevas y Renovables, la India gastará 200 millones de dólares durante los próximos cinco a siete años para promover el uso de hidrógeno con bajas emisiones de carbono. Además, el gobierno pidió a sus empresas estatales de petróleo y gas que establecieran siete plantas piloto de hidrógeno en los próximos años.

- Además, la producción y demanda de amoníaco en China e India se encuentran a la cabeza a nivel mundial, lo que en última instancia impulsa el mercado del gas hidrógeno en estos países.

- Es probable que todos los factores mencionados anteriormente generen un crecimiento en el mercado del hidrógeno en la región durante el período previsto.