Tamaño y Participación del Mercado Global de Dispositivos de Rayos X Digitales

Análisis del Mercado Global de Dispositivos de Rayos X Digitales por Mordor Intelligence

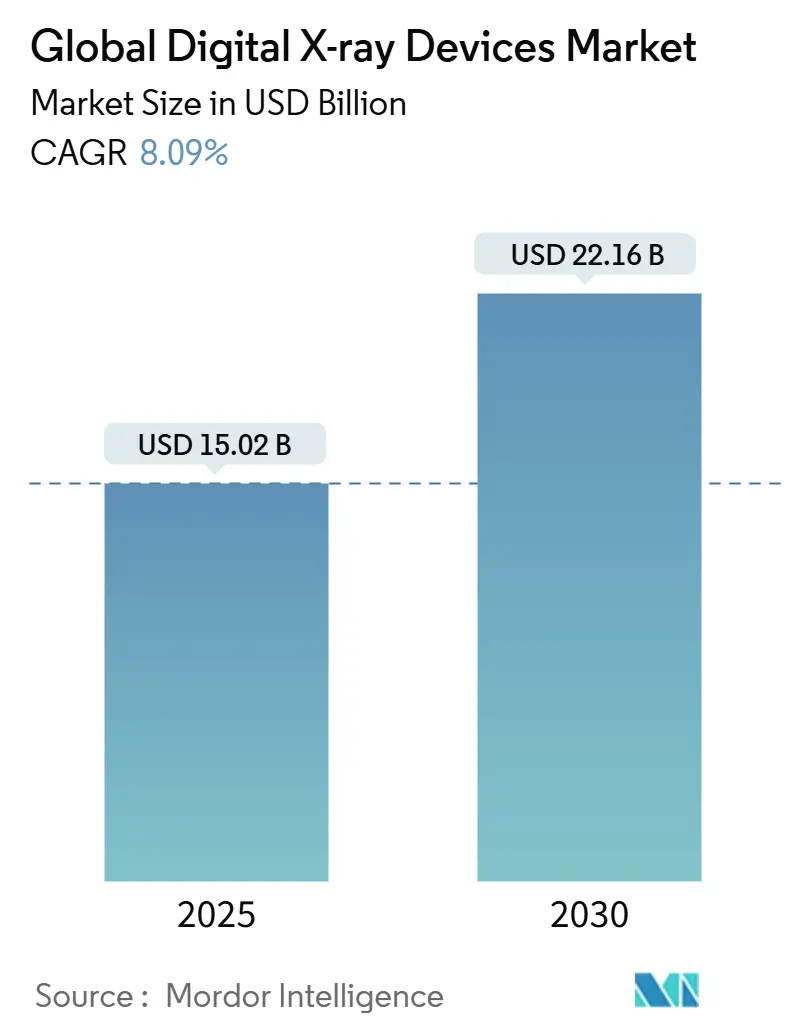

El tamaño del mercado de dispositivos de rayos X digitales está valorado actualmente en USD 15,02 mil millones en 2025 y se pronostica que alcance USD 22,16 mil millones en 2030, reflejando una TCAC del 8,09% durante el período. El reemplazo constante de sistemas de película y radiografía computarizada (CR), el mayor énfasis en la gestión de dosis y la creciente integración de IA mantienen esta trayectoria de crecimiento. Las penalizaciones intensificadas de Medicare sobre CR, la creciente demanda de imágenes de enfermedades crónicas y la optimización del flujo de trabajo hospitalario continúan acelerando las actualizaciones de radiografía directa (DR), mientras que las plataformas portátiles extienden el acceso más allá del campus hospitalario. Los detectores preparados para IA, la tecnología de conteo de fotones y las soluciones de flujo de trabajo habilitadas en la nube elevan los estándares de rendimiento, creando nueva presión competitiva para los proveedores tradicionales. Simultáneamente, las restricciones de materias primas en centelleadores de tierras raras y las brechas de personal de radiógrafos introducen riesgo operacional, obligando a los proveedores a buscar innovaciones orientadas a la productividad.

Conclusiones Clave del Informe

- Por tecnología, la radiografía directa lideró con el 83,91% del tamaño del mercado de dispositivos de rayos X digitales en 2024; se proyecta que la radiografía computarizada decline mientras DR avanza con una TCAC del 8,27% hasta 2030.

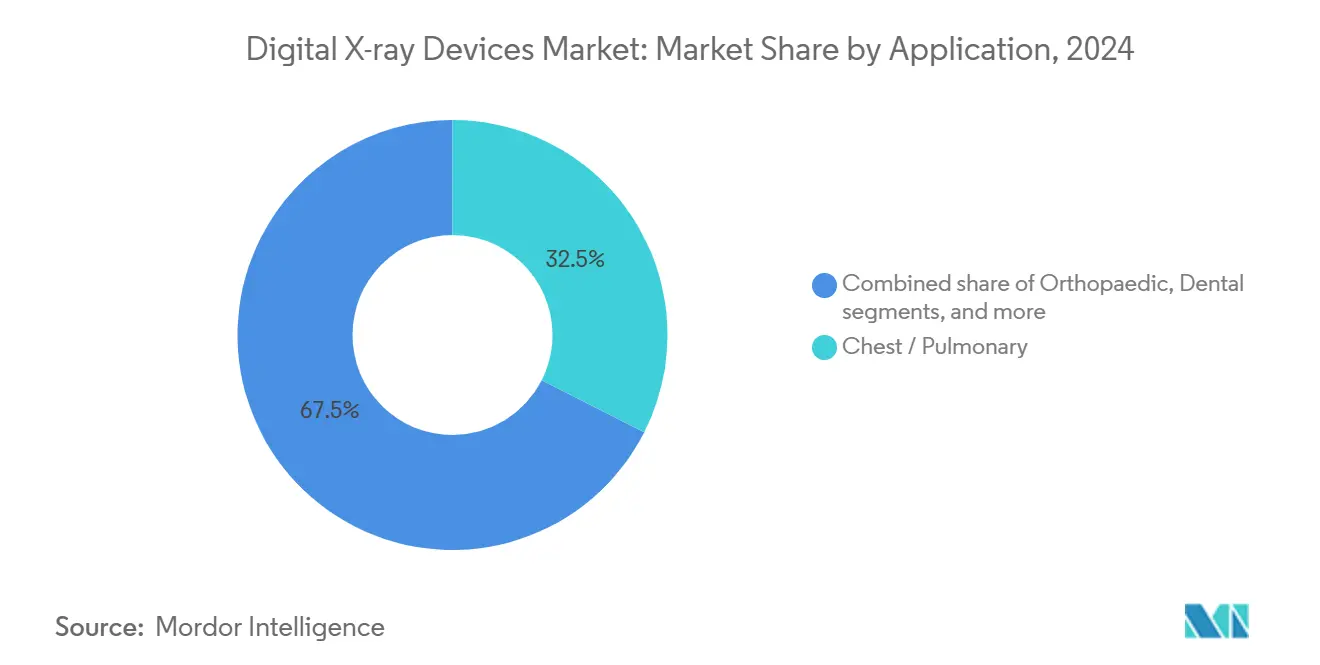

- Por aplicación, las imágenes de tórax y pulmonar comandaron el 32,47% de la participación de ingresos en 2024; las imágenes dentales están preparadas para expandirse con una TCAC del 8,91% hasta 2030.

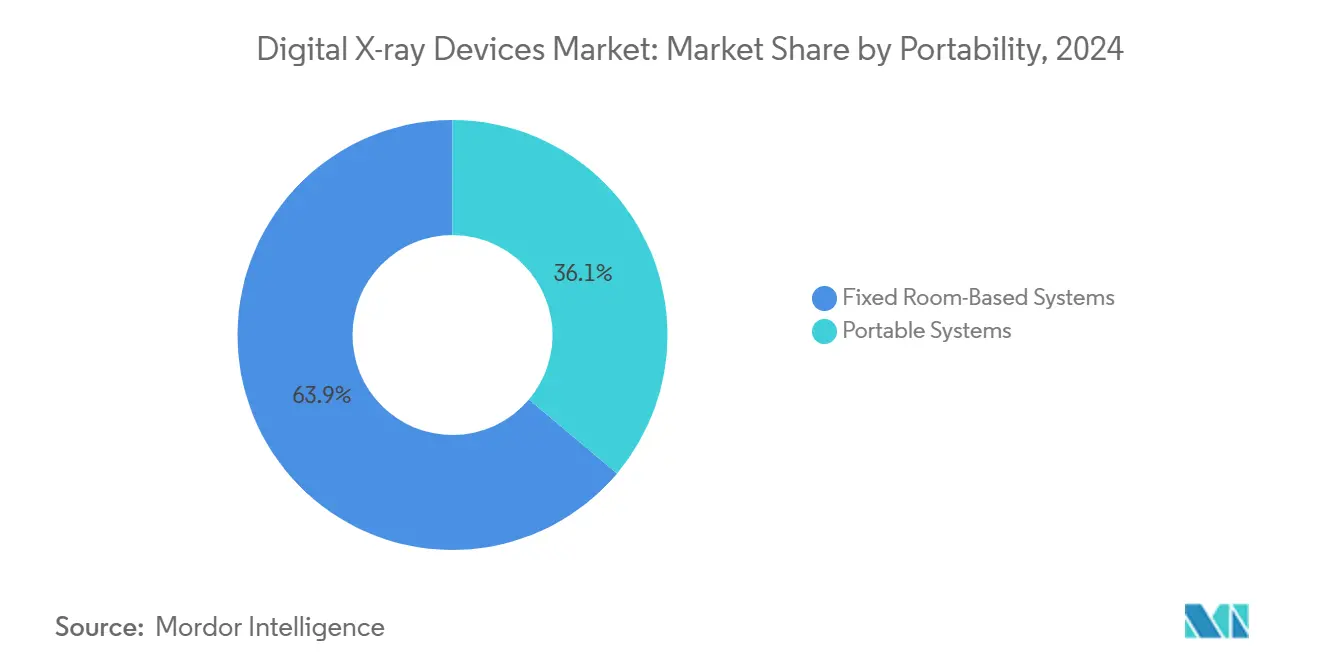

- Por portabilidad, los sistemas fijos basados en salas mantuvieron el 63,86% del tamaño del mercado de dispositivos de rayos X digitales en 2024, mientras que los sistemas portátiles exhiben la TCAC proyectada más alta del 8,45% entre 2025 y 2030.

- Por usuario final, los hospitales representaron el 57,23% de la participación del mercado de dispositivos de rayos X digitales en 2024; los centros quirúrgicos ambulatorios registran el crecimiento más rápido con una TCAC del 8,83% hasta 2030.

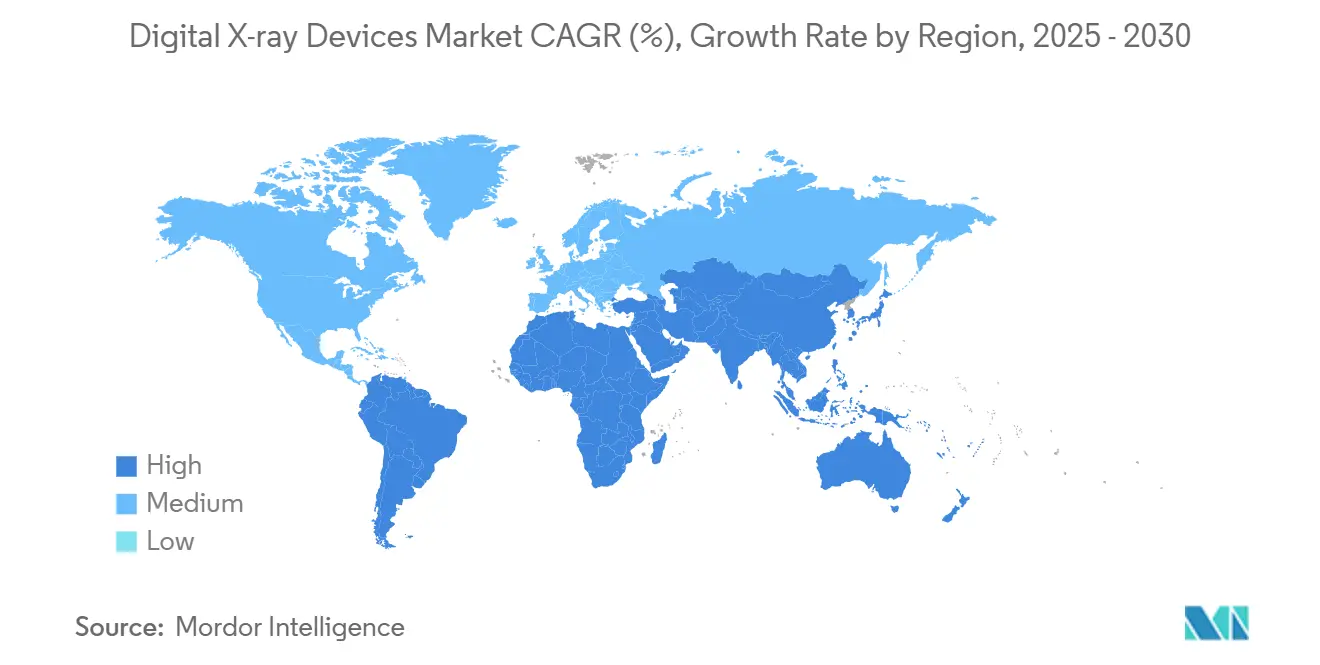

- Por geografía, América del Norte mantuvo una participación del 38,52% en 2024; se pronostica que Asia-Pacífico logre la TCAC regional más rápida del 8,86% hasta 2030.

Tendencias e Insights del Mercado Global de Dispositivos de Rayos X Digitales

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico de TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Creciente prevalencia de trastornos crónicos y ortopédicos | +2.1% | Global, con mayor impacto en América del Norte y Europa | Largo plazo (≥ 4 años) |

| Actualizaciones rápidas de detectores e IA en paneles DR | +1.8% | América del Norte y APAC central, expansión a Europa | Mediano plazo (2-4 años) |

| Ahorro de costos y reducción de dosis versus película/CR | +1.5% | Global, particularmente mercados emergentes | Corto plazo (≤ 2 años) |

| Incentivos de adquisición para actualizaciones retrofit en hospitales de nivel medio | +1.2% | América del Norte y Europa, expandiéndose a APAC | Mediano plazo (2-4 años) |

| Crecimiento de ecosistemas de imágenes en punto de atención y domicilio | +0.9% | Global, con adopción temprana en mercados desarrollados | Largo plazo (≥ 4 años) |

| Expansión de redes de telerradiología impulsadas por IA | +0.7% | Global, acelerado en regiones desatendidas | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Creciente Prevalencia de Trastornos Crónicos y Ortopédicos

El envejecimiento de la población global amplía la base de pacientes que requieren imágenes musculoesqueléticas y de tórax. La osteoporosis, osteoartritis y enfermedades cardiopulmonares ahora dominan los diagnósticos ambulatorios, impulsando seguimientos radiográficos regulares que crean utilización repetida de equipos. La Organización Mundial de la Salud proyecta que los trastornos crónicos representarán casi tres cuartas partes de las muertes mundiales para 2030[1]World Health Organization, "Universal Health Coverage (UHC) Fact Sheet," World Health Organization, who.int, consolidando firmemente la radiografía como una herramienta de diagnóstico de primera línea. Las plataformas DR mejoradas con IA agregan valor al detectar fracturas vertebrales sutiles durante estudios de rutina, como lo demostró el algoritmo HealthOST de Nanox AI, que descubrió miles de casos no diagnosticados en sitios del NHS. La detección temprana reduce los costos posteriores y respalda el reembolso para imágenes preventivas. La creciente demanda de imágenes ortopédicas, por lo tanto, mantiene colocaciones consistentes de unidades en hospitales, centros de imágenes y clínicas ambulatorias dentro del mercado de dispositivos de rayos X digitales.

Actualizaciones Rápidas de Detectores e IA en Paneles DR

Los detectores de panel plano ahora incorporan computación a bordo que mejora los parámetros de exposición, supresión de ruido y colimación automatizada. Las arquitecturas de conteo de fotones mejoran aún más la resolución espacial y las relaciones contraste-ruido, proporcionando a los clínicos más información diagnóstica con dosis más bajas. Siemens Healthineers, GE Healthcare y otros OEM invierten considerablemente en hojas de ruta conjuntas de hardware-software que extienden los ciclos de vida competitivos para flotas instaladas. La colaboración de GE Healthcare con NVIDIA[2]GE Healthcare, "GE Healthcare and NVIDIA Reimagine Diagnostic Imaging," gehealthcare.com ilustra este cambio, apuntando a automatizar el posicionamiento de imágenes y verificaciones de calidad, acortando así los tiempos de examen y mejorando la productividad del tecnólogo. Las instalaciones, por lo tanto, priorizan detectores que pueden recibir actualizaciones continuas de firmware, protegiendo las inversiones de capital y reforzando la cadencia de innovación del mercado de dispositivos de rayos X digitales.

Ahorro de Costos y Reducción de Dosis Versus Película/CR

La radiografía directa elimina el procesamiento de películas, la disposición de químicos y los costos de almacenamiento físico. Además, Medicare impone un recorte anual de reembolso del 7% en imágenes CR, acelerando la economía de conversión para sitios que aún usan sistemas de casetes. Las plataformas DR consistentemente muestran una exposición a radiación 30-50% menor mientras reducen los tiempos de ciclo de examen de minutos a segundos, permitiendo a los departamentos de radiología manejar volúmenes más altos de pacientes sin aumentos de personal. Estas ganancias reducen los períodos de recuperación a menos de dos años para muchos centros de alto volumen, haciendo la adopción de DR financieramente atractiva tanto en mercados desarrollados como sensibles al precio. Los beneficios ambientales de eliminar químicos también resuenan con los objetivos de sostenibilidad hospitalaria.

Incentivos de Adquisición para Actualizaciones Retrofit en Hospitales de Nivel Medio

Los kits retrofit convierten salas analógicas o CR existentes en suites DR completas a un costo comparativamente modesto. Los detectores inalámbricos y estaciones de trabajo modulares minimizan el tiempo de inactividad de la sala y preservan la infraestructura heredada. Los contratos de servicio de equipos gestionados liderados por el gobierno en varias economías emergentes financian estas actualizaciones, distribuyendo la carga financiera a lo largo de pagos de servicio de varios años mientras garantizan el tiempo de actividad. Para proveedores que carecen de presupuestos de capital completos, los modelos de suscripción y pagos basados en resultados hacen que DR sea accesible, lo que a su vez expande los volúmenes direccionables dentro del mercado de dispositivos de rayos X digitales.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico de TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Alto CAPEX y costo total de propiedad | -1.4% | Global; agudo en mercados emergentes | Corto plazo (≤ 2 años) |

| Brechas de reembolso en entornos ambulatorios | -0.8% | América del Norte y Europa | Mediano plazo (2-4 años) |

| Escasez de radiógrafos calificados para flujos de trabajo avanzados DR e IA | -0.6% | Global; más severo en mercados desarrollados | Largo plazo (≥ 4 años) |

| Riesgo de cadena de suministro en centelleadores de tierras raras | -0.4% | Global; concentrado en Asia-Pacífico | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Alto CAPEX y Costo Total de Propiedad

Las salas DR premium con características avanzadas de IA pueden superar los USD 500.000, representando barreras financieras significativas para hospitales pequeños. Los contratos de mantenimiento continuo, actualizaciones de ciberseguridad y reemplazos periódicos de detectores inflan el gasto del ciclo de vida. En Estados Unidos, los ajustes del Programa de Tarifas para Médicos 2025 recortaron el reembolso global de imágenes en 3,55%, alargando los horizontes de retorno de inversión para equipos nuevos. Las instalaciones por lo tanto examinan los planes de capital más de cerca, retrasando algunas compras y favoreciendo selectivamente kits retrofit o detectores reacondicionados.

Brechas de Reembolso en Entornos Ambulatorios

Los centros de imágenes ambulatorios e independientes dependen de reembolsos predecibles para servicios de arrendamiento de equipos. Los pagadores comerciales reflejan cada vez más los ajustes a la baja de Medicare, mientras que los nuevos acuerdos basados en valor vinculan el pago a los resultados diagnósticos. Los centros más pequeños carecen de influencia para negociar tasas más altas, presionando los márgenes y limitando el gasto de capital en DR. La complejidad regulatoria que rodea el reembolso de IA agrega incertidumbre, amortiguando aún más el apetito de compra entre proveedores ambulatorios dentro del mercado de dispositivos de rayos X digitales.

Análisis de Segmentos

Por Aplicación: El Dominio de Imágenes de Tórax Impulsa el Crecimiento del Volumen

Los estudios de tórax y pulmonares representaron el 32,47% del tamaño del mercado de dispositivos de rayos X digitales en 2024. La alta frecuencia de exámenes en entornos de emergencia, cuidados críticos y ambulatorios de rutina mantiene la utilización del sistema y fomenta actualizaciones continuas de detectores. Los algoritmos de detección con IA para neumonía y tuberculosis mejoran la confianza diagnóstica, reforzando DR como la modalidad de elección para evaluación respiratoria de primera línea. Las imágenes dentales registran la expansión más rápida con una TCAC del 8,91%, ayudadas por sensores intraorales compactos y detección de caries asistida por IA que simplifican los flujos de trabajo junto a la silla. Las imágenes ortopédicas también ascienden constantemente ya que las poblaciones ancianas requieren evaluación frecuente de fracturas y monitoreo postoperatorio.

Más allá de los volúmenes, la radiografía de tórax lidera la adopción de IA porque las bibliotecas de imágenes son grandes y el etiquetado está estandarizado, permitiendo desarrollo rápido de algoritmos. Los sistemas de tórax portátiles desplegados durante brotes de enfermedades infecciosas demostraron valor claro, asegurando continuidad de atención mientras reducen riesgos de contaminación cruzada. Las prácticas dentales se benefician de la reconstrucción tridimensional y consultas basadas en la nube, aumentando el potencial de ingresos por visita. Juntos, estos factores amplían la mezcla de aplicaciones del mercado de dispositivos de rayos X digitales, equilibrando segmentos maduros de alto volumen con nichos especializados de crecimiento más rápido.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tecnología: Se Acelera la Transformación de Radiografía Directa

Las plataformas de radiografía directa capturaron el 83,91% de la participación del mercado de dispositivos de rayos X digitales en 2024, con expansión continua respaldada por calidad de imagen superior, velocidad de flujo de trabajo y reembolso favorable. Los detectores de conteo de fotones bajo evaluación[3]Arie Wibowo, "Development and Challenges in Perovskite Scintillators for High-Resolution Imaging and Timing Applications," Communications Materials, nature.com muestran promesa para separación de energía dual y menor dosis con resolución igual, marcando el siguiente salto en innovación de detectores. La radiografía computarizada permanece solo en instalaciones con restricciones presupuestarias, sin embargo las penalizaciones de reembolso escaladas y el precio decreciente de unidades DR de nivel de entrada impulsan la conversión.

La industria de dispositivos de rayos X digitales ahora se diferencia principalmente en el rendimiento de software integrado en lugar del tamaño de píxel del detector bruto. Los protocolos de adquisición inteligentes, alertas de mantenimiento predictivo y aseguramiento de calidad automatizado elevan la confianza clínica mientras reducen los costos de servicio. En consecuencia, los equipos de adquisiciones evalúan la capacidad total del ecosistema de software antes de comprometerse con hardware, cementando el papel de la radiografía directa como la columna vertebral tecnológica del mercado de dispositivos de rayos X digitales.

Por Portabilidad: Los Sistemas Móviles Impulsan la Expansión del Acceso

Las salas fijas representaron el 63,86% del tamaño del mercado de dispositivos de rayos X digitales en 2024, sirviendo centros de trauma, quirófanos y departamentos de radiología que requieren la máxima fidelidad de imagen y alto rendimiento. Los sistemas portátiles avanzan con una TCAC del 8,45% debido a la adopción en punto de atención, UCI y salud domiciliaria. Las unidades de mano que pesan menos de 4 kg permiten a los clínicos realizar exámenes en ambulancias, clínicas rurales y entornos residenciales sin transporte del paciente. Las pruebas de campo del X-air compacto de Fujifilm registraron cero citas perdidas, subrayando el valor de la movilidad en comunidades geográficamente dispersas.

Las mejoras en baterías, blindaje liviano y transferencia de imágenes Wi-Fi acortan los tiempos de configuración y aceleran las decisiones clínicas. La DR portátil también apoya la respuesta a crisis, permitiendo triaje rápido durante desastres o pandemias. Mientras los pagadores reembolsan cada vez más por diagnósticos domiciliarios, la movilidad se convierte en una dimensión competitiva central, anclando el crecimiento futuro a través del mercado de dispositivos de rayos X digitales.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: Los Centros Ambulatorios Lideran la Transformación del Crecimiento

Los hospitales retuvieron el 57,23% de la participación del mercado de dispositivos de rayos X digitales en 2024, aprovechando líneas de servicio amplias y personal las 24 horas para generar volumen de exámenes. No obstante, los centros quirúrgicos ambulatorios registran una TCAC del 8,83% hasta 2030, impulsados por la preferencia del pagador por procedimientos ambulatorios de menor costo y la demanda del paciente por atención conveniente. Los centros de solo imágenes y clínicas de atención urgente también compran suites DR compactas para diferenciar las ofertas de servicio.

El tamaño del mercado de dispositivos de rayos X digitales para entornos ambulatorios aumenta más ya que las herramientas de IA reducen la dependencia de tecnólogos especializados, mitigando la tasa de vacantes del 18,1% reportada para tecnólogos radiológicos en 2024. Los proveedores de equipos responden con paquetes llave en mano que incluyen capacitación, PACS en la nube y soporte remoto. Estas soluciones permiten a sitios más pequeños desplegar imágenes sofisticadas con personal limitado, impulsando ventas incrementales de unidades y reforzando tendencias de descentralización.

Análisis Geográfico

América del Norte generó el 38,52% de los ingresos de 2024 dentro del mercado de dispositivos de rayos X digitales, anclado por redes hospitalarias maduras y ciclos de actualización acelerados motivados por penalizaciones de Medicare. Los OEM aumentaron los envíos de detectores después de que los hospitales de EE.UU. priorizaron la seguridad radiológica, ciberseguridad y preparación para IA en sus presupuestos de capital 2025. Canadá aplica objetivos similares de reducción de dosis, mientras que el esquema de reemplazo del Seguro Popular de México canaliza fondos hacia centros de imágenes provinciales. A pesar de esta escala, el crecimiento anual se modera al 7,43% ya que la sustitución en lugar de nueva instalación domina la demanda.

Asia-Pacífico es el territorio de crecimiento más rápido con una TCAC del 8,86%, impulsado por programas de construcción hospitalaria pública de miles de millones de dólares y cobertura de seguro de clase media en expansión. El proyecto Healthy China 2030 de China manda expansión de capacidad de imágenes a nivel de condado, incentivando a OEM regionales a localizar el ensamblaje de detectores. Las iniciativas smart-city y Ayushman Bharat de India aumentan el alcance diagnóstico rural, estimulando las ventas de DR portátil resistente. Mientras tanto, los proveedores japoneses y surcoreanos compran prototipos de conteo de fotones de alta gama para subespecialidades cardiovasculares y oncológicas. El riesgo de cadena de suministro en centelleadores de tierras raras, sin embargo, podría inflar los precios finales si persisten las restricciones de exportación, inyectando volatilidad en los ciclos de adquisición de Asia-Pacífico.

Europa registra una TCAC constante del 7,79% hasta 2030 mientras los sistemas de salud universales reemplazan flotas CR envejecidas. La Directiva Europea de Protección Radiológica impone software de seguimiento de dosis, elevando la adopción de DR preparado para IA. Alemania y Francia invierten en redes de telerradiología para servir regiones rurales, mientras que el Reino Unido avanza centros de diagnóstico comunitarios que favorecen DR portátil. Medio Oriente y África demuestra una TCAC del 8,35% debido a inversiones multi-clínica en estados del Consejo de Cooperación del Golfo y penetración de seguros en expansión en Sudáfrica. Sudamérica crece 8,12% ya que el modelo de concesión público-privada de Brasil financia equipos diagnósticos, combatiendo la sub-oferta histórica.

Panorama Competitivo

Las multinacionales de primer nivel-Siemens Healthineers, GE Healthcare y Philips-mantienen carteras extensas que abarcan suites basadas en salas, carros móviles, detectores e informática empresarial. Se benefician de acuerdos de servicio verticalmente integrados y redes de canales establecidas, capturando contratos de equipos gestionados de varios años con grandes sistemas de salud. Siemens canalizó USD 27,38 mil millones en desarrollo de tecnología médica y abrió nuevas líneas de detectores de alto rendimiento en 2025, asegurando continuidad de suministro a largo plazo. La colaboración 2025 de GE Healthcare con NVIDIA posiciona a la empresa a la vanguardia de soluciones de flujo de trabajo autónomas, remodelando la dinámica competitiva hacia el valor del software.

Los fabricantes de segundo nivel como Canon Medical, Agfa-Gevaert, Carestream y Fujifilm aprovechan el patrimonio especializado en imágenes y producción eficiente en costos para abordar segmentos orientados al valor. Se diferencian a través de kits retrofit, detectores inalámbricos y paquetes de financiamiento adaptados que resuenan con hospitales de nivel medio. Mientras tanto, disruptores especializados como Nanox apuntan a la asequibilidad con diseños de fuente de rayos X de cátodo frío[4]Nano-X Imaging Ltd., "Nanox Receives FDA Clearance for New Imaging System," investors.nanox.vision, usando modelos de suscripción para penetrar mercados de bajos recursos. Los proveedores de solo IA, incluyendo Aidoc y Lunit, se asocian con OEM de hardware para agrupar algoritmos de soporte de decisiones, migrando el énfasis competitivo de componentes físicos a inteligencia de imagen.

Las solicitudes de patentes para sensores de conteo de fotones, centelleadores de perovskita y colimación automatizada superan las 5.000 aplicaciones desde 2022, indicando velocidad de innovación sostenida. Las alianzas de cadena de suministro con proveedores de centelleadores y fábricas de electrónicos se han convertido en palancas estratégicas críticas, particularmente después del marco de licencias de exportación de China sobre gadolinio y lutecio. Los proveedores que se protegen con acuerdos de suministro multi-regionales y programas de reciclaje ganan resistencia, un diferenciador cada vez más importante dentro del mercado de dispositivos de rayos X digitales.

Líderes de la Industria Global de Dispositivos de Rayos X Digitales

-

Canon Medical Systems Corporation

-

Fujifilm Holdings Corporation

-

GE Healthcare

-

Koninklijke Philips N.V.

-

Siemens Healthineers AG

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: RadNet adquirió iCAD por USD 103 millones en acciones, expandiendo las capacidades de imágenes mamarias con IA y consolidando activos de flujo de trabajo empresarial.

- Marzo 2025: GE Healthcare se asoció con NVIDIA para co-desarrollar sistemas autónomos de rayos X y ultrasonido que automatizan el posicionamiento del paciente y optimizan la exposición.

- Diciembre 2024: Nanox recibió autorización de la FDA para su plataforma de tomosíntesis ARC cubriendo indicaciones de imágenes generales y pulmonares.

- Julio 2024: DEXIS introdujo el sensor intraoral Ti2 con detección de caries asistida por IA e integración perfecta con software de práctica.

Alcance del Informe del Mercado Global de Dispositivos de Rayos X Digitales

Según el alcance de este informe, los rayos X digitales o radiografía digital es una forma de imagenología de rayos X donde se utilizan sensores digitales de rayos X en lugar de películas fotográficas tradicionales. Esto tiene la ventaja adicional de eficiencia de tiempo y la capacidad de transferir imágenes digitalmente, así como mejorarlas para mejor visibilidad. Este método evita el procesamiento químico de películas fotográficas. Las imágenes de rayos X digitales tienen alta demanda, ya que requieren menos exposición a radiación comparado con los rayos X tradicionales. El Mercado de Dispositivos de Rayos X Digitales está Segmentado por Aplicación (Ortopédica, Cáncer, Dental, Cardiovascular y otras aplicaciones), Tecnología (Radiografía Computarizada y Radiografía Digital Directa), Portabilidad (Sistemas Fijos y Sistemas Portátiles), Usuario Final (Hospitales, Centros de Diagnóstico, Otros Usuarios Finales), y Geografía (América del Norte, Europa, Asia-Pacífico, Medio Oriente y África, y Sudamérica). El informe del mercado también cubre los tamaños de mercado estimados y tendencias para 17 países diferentes a través de las principales regiones, globalmente. El informe ofrece el valor (en millones USD) para los segmentos anteriores.

| Ortopédica |

| Tórax / Pulmonar |

| Dental |

| Cardiovascular |

| Oncología |

| Otras Aplicaciones |

| Radiografía Computarizada (CR) | |

| Radiografía Digital Directa (DR) | Detectores de Panel Plano |

| Paneles CCD/CMOS |

| Sistemas Fijos Basados en Salas | |

| Sistemas Portátiles | Unidades de Mano |

| Carros Móviles |

| Hospitales |

| Centros de Imágenes Diagnósticas |

| Centros Quirúrgicos Ambulatorios (ASC) |

| Otros Usuarios Finales |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| Sudamérica | Brasil |

| Argentina | |

| Resto de Sudamérica |

| Por Aplicación | Ortopédica | |

| Tórax / Pulmonar | ||

| Dental | ||

| Cardiovascular | ||

| Oncología | ||

| Otras Aplicaciones | ||

| Por Tecnología | Radiografía Computarizada (CR) | |

| Radiografía Digital Directa (DR) | Detectores de Panel Plano | |

| Paneles CCD/CMOS | ||

| Por Portabilidad | Sistemas Fijos Basados en Salas | |

| Sistemas Portátiles | Unidades de Mano | |

| Carros Móviles | ||

| Por Usuario Final | Hospitales | |

| Centros de Imágenes Diagnósticas | ||

| Centros Quirúrgicos Ambulatorios (ASC) | ||

| Otros Usuarios Finales | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| Sudamérica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

Preguntas Clave Respondidas en el Informe

¿Qué está impulsando a los proveedores de atención médica a reemplazar equipos de radiografía computarizada con sistemas de radiografía digital directa?

Las penalizaciones de reembolso en tecnología heredada, combinadas con eficiencias de flujo de trabajo y reducciones de dosis de radiación entregadas por la radiografía directa, están impulsando actualizaciones rápidas de equipos.

¿Cómo están remodelando las unidades portátiles de rayos X digitales los flujos de trabajo diagnósticos?

Los sistemas de mano y móviles extienden las imágenes a salas de emergencia, camas de cuidados intensivos y entornos de atención domiciliaria, permitiendo triaje más rápido y reduciendo la necesidad de mover pacientes frágiles.

¿Por qué se ha convertido la inteligencia artificial en un diferenciador clave entre los proveedores de rayos X digitales?

Los algoritmos integrados mejoran la calidad de imagen, automatizan el posicionamiento y marcan anormalidades potenciales, permitiendo a las instalaciones aumentar el rendimiento y mitigar la escasez de radiógrafos.

¿Qué desafíos de cadena de suministro afectan la disponibilidad futura de detectores?

Los controles de exportación sobre elementos de tierras raras utilizados en centelleadores crean riesgo de abastecimiento, alentando a los fabricantes a diversificar proveedores y explorar materiales alternativos.

¿Cómo están influyendo los centros quirúrgicos ambulatorios las decisiones de compra en la industria de imágenes?

Su preferencia por sistemas compactos y fáciles de instalar que se integran perfectamente con registros de salud electrónicos está alentando a los proveedores a desarrollar soluciones de rayos X llave en mano, centradas en software.

¿De qué manera están apoyando los kits de detectores retrofit la adopción de tecnología en hospitales de nivel medio?

Las opciones retrofit permiten a las instalaciones convertir salas existentes a operación digital sin construcción mayor, distribuyendo los costos de capital a lo largo del tiempo mientras obtienen beneficios inmediatos de productividad.

Última actualización de la página el: