Markt-Trends von Mexiko Öl und Gas Industrie

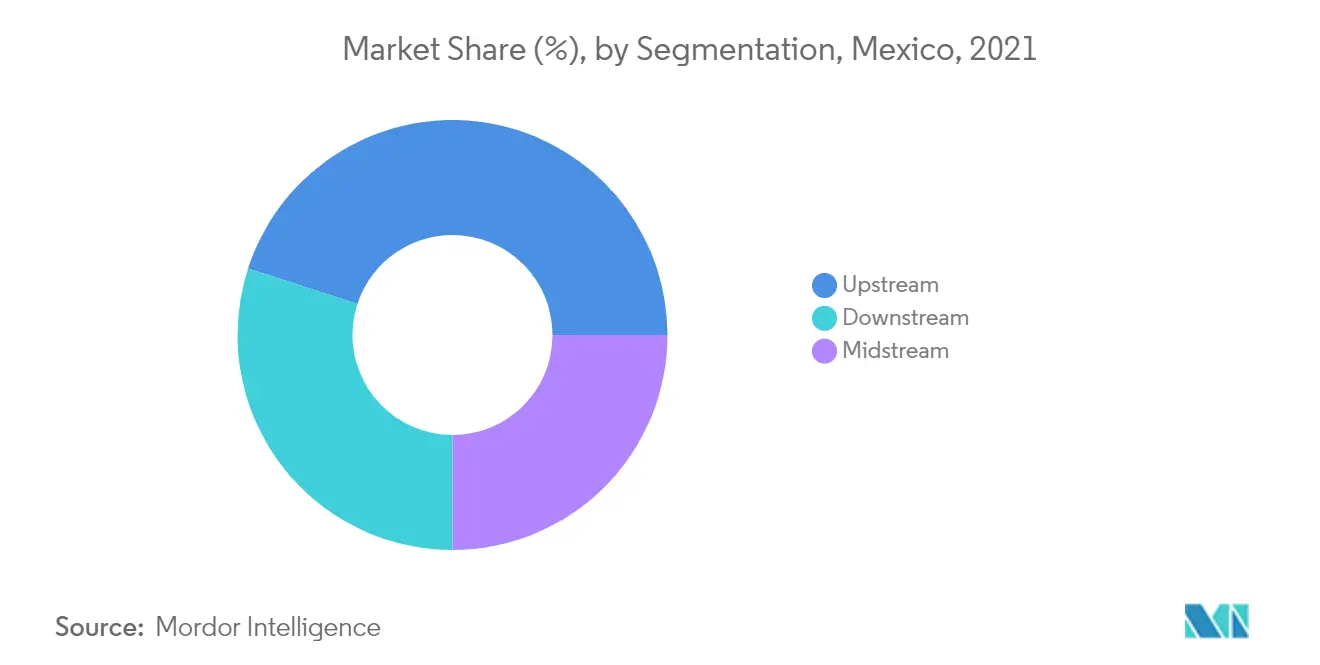

Für das Upstream-Segment wird ein deutliches Wachstum erwartet

- Mexiko war einer der größten Erdölproduzenten der Welt. Allerdings erlebte das Land im letzten Jahrzehnt einen Rückgang der Öl- und Gasförderung. Auch die nachgewiesenen Ölreserven des Landes gingen zurück. Im Jahr 2020 verfügte das Land über nachgewiesene Rohölreserven (1P) von mehr als 6 Milliarden Barrel, ein Rückgang um 35 % seit 2014.

- Der deutlichste Rückgang der Ölproduktion war im ertragreichsten Feld des Landes, Akal (Cantarell), zu beobachten. Im Jahr 2004 produzierte Akal 2 Millionen Barrel pro Tag (mbpd) und im Jahr 2020 waren es 40.848 Barrel pro Tag. Allerdings macht das Feld einen großen Teil der Gasproduktion des Landes aus und nimmt eine bedeutende Marktposition ein.

- Um dem Niedergang in der gesamten Branche entgegenzuwirken, führte die frühere Regierung Energiereformen ein, um ausländische Investitionen in Explorations- und Entwicklungsprojekte anzulocken, und beendete damit das 75-jährige Monopol von PEMEX, einem staatlichen Öl- und Gasunternehmen.

- Seit der Energiereform im Jahr 2014 hat die mexikanische Öl- und Gasindustrie einen tiefgreifenden Wandel durchgemacht. Mexiko verfügt über eine beträchtliche Anzahl förderbarer Ressourcen, darunter Flachwasser- und Tiefwasserressourcen, Schieferressourcen und konventionelle Onshore-Ressourcen. Die Energiereform konzentrierte sich auf die Förderung der Offshore-Exploration und die Produktion von mehr Rohöl aus den zahlreichen ausgereiften Offshore- und Onshore-Feldern Mexikos mit einem Original Oil-in-Place (OOIP) von mehr als 400 Milliarden Barrel.

- Seit der Reform im Jahr 2014 hat das Offshore-Segment bedeutende Entwicklungen erlebt. Kürzlich, im August 2021, begann Lukoil, ein russisches unabhängiges Ölunternehmen, mit der Bohrung seiner ersten Explorationsbohrung in Block 12 im Golf von Mexiko mit der Halbtauchbohrinsel Valaris 8505. Darüber hinaus gab Eni im August 2021 einen Ölfund in Sequenzen des oberen Miozäns auf dem Explorationsgebiet Sayulita in Block 10 im Cuenca Salina Sureste Basin vor der Küste Mexikos bekannt. Nach vorläufigen Schätzungen des Unternehmens könnte dieser Fund potenziell zwischen 150 und 200 Mboe enthalten. Nach Angaben seines Joint-Venture-Partners Medco Energi kündigte Petronas, ein malaysisches staatliches Ölunternehmen, im Juli 2021 an, im August die Offshore-Explorationsbohrung im mexikanischen Block 12 zu bohren. Die Explorationsbohrung Bacalar-1 sollte Mitte August 2021 bohren und die Bohrvorbereitungen waren ab Juli 2021 im Gange.

- Darüber hinaus gab es auch im Onshore-Bereich gute Entwicklungen. Im März 2021 gab die mexikanische PEMEX bekannt, dass sie in einem Onshore-Komplex in Tabasco über 1,2 Milliarden Barrel Erdöl und Erdgas entdeckt hatte. Damit geht das Unternehmen davon aus, bis 2023 eine Gasproduktion von 4,287 Bcf/d zu erreichen.

- Neben anderen Explorations- und Produktionsentwicklungen wurden in Mexiko auch verschiedene Investitionen in den Markt getätigt. Beispielsweise erklärte sich Lukoil im Juli 2021 bereit, 435 Millionen US-Dollar und weitere nicht näher bezeichnete Entwicklungskosten zu zahlen, um eine 50-prozentige Betriebsbeteiligung an zwei mexikanischen Flachwasserblöcken von Fieldwood Energy zu erwerben.

- Aufgrund dieser Faktoren wird daher erwartet, dass das Upstream-Segment im Prognosezeitraum ein deutliches Wachstum verzeichnen wird.

Es wird erwartet, dass die steigende Nachfrage nach Erdgas und LNG den Markt antreiben wird

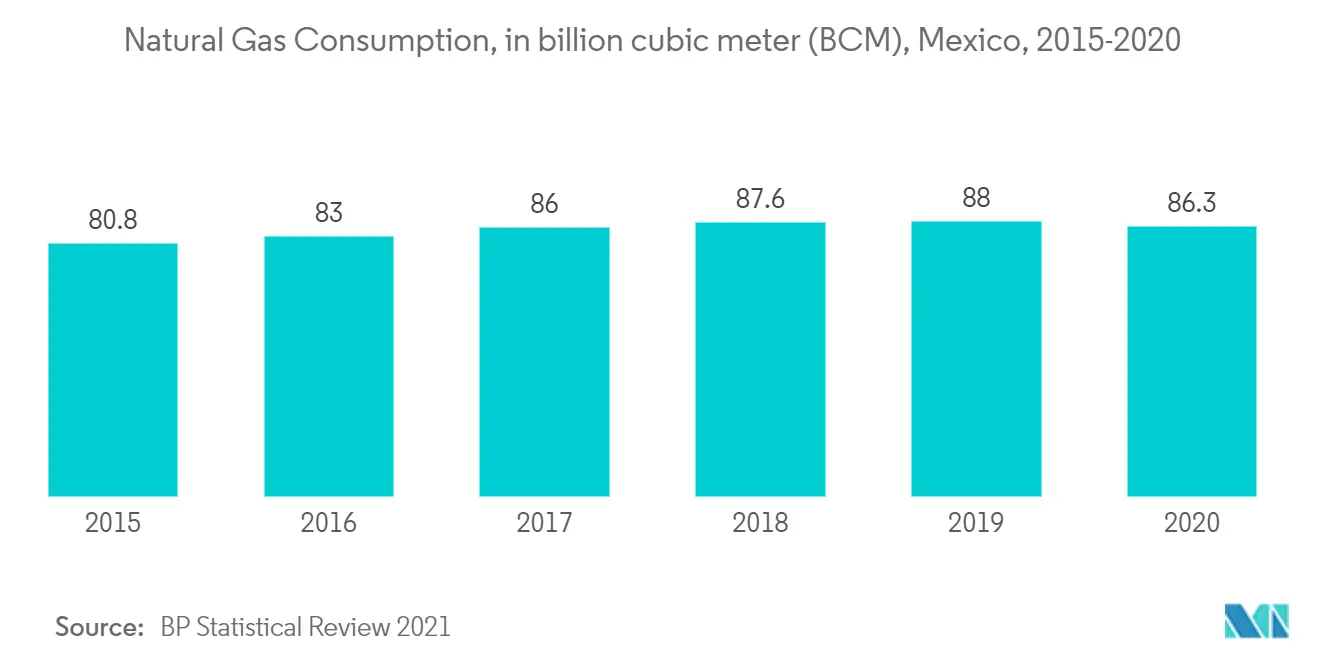

- Der inländische Erdgasverbrauch Mexikos ist in den letzten Jahren stetig gestiegen. Aufgrund des Rückgangs der inländischen Produktion sind die Erdgasimporte aus den USA in Form von LNG stetig gestiegen, wobei die US-Gasimportmengen im Juni 2021 Rekordhöhen erreichten. Im Jahr 2020 verbrauchte das Land 86,3 Milliarden Kubikmeter (BCM). ) Gas, der von 70,8 BCM im Jahr 2011 um 21,89 % stieg.

- Um die steigende Nachfrage nach Erdgas zu decken, haben staatliche mexikanische Unternehmen beschlossen, massiv in die Entwicklung neuer Erdgastransport- und -speicherungsinfrastrukturen zu investieren. Zu diesen Investitionen gehört die Entwicklung von LNG-Infrastrukturen wie Regasifizierungs- und Bunkerterminals. Es wird erwartet, dass diese Großinvestitionen das Wachstum des Midstream-Sektors und des mexikanischen Öl- und Gassektors im Prognosezeitraum beschleunigen werden.

- Aufgrund seiner geografischen Lage zwischen Atlantik und Pazifik und der Nähe zu den riesigen Schiefergasreserven im Süden der USA hat Mexiko das Potenzial, ein LNG-Exportzentrum zu werden. Seit August 2021 ist das Verflüssigungsprojekt Energia Costa Azul von Sempra jedoch das einzige große LNG-Exportterminal, das in Mexiko in Baja California an der Pazifikküste im Bau ist. Im Dezember 2020 erwarb TotalEnergies SE einen Anteil von 16,6 % an Phase 1 des 2-Milliarden-Dollar-Projekts, wobei Sempra LNG und IEnova jeweils 41,7 % besaßen.

- Das Projekt wird in der bestehenden LNG-Regasifizierungsanlage von IEnova Energía Costa Azul errichtet. Es wird über eine einsträngige Verflüssigungsanlage mit einer Nennkapazität von 3,25 Millionen Tonnen LNG pro Jahr (MTPA) verfügen. TotalEnergies unterzeichnete außerdem einen 20-jährigen Kauf- und Verkaufsvertrag über 1,7 MTPA LNG aus der Exportanlage. Das japanische Unternehmen Mitsui unterzeichnete einen ähnlichen 20-Jahres-Vertrag zum Kauf von etwa 0,8 MTPA LNG aus dem Projekt.

- Weitere geplante LNG-Exportprojekte umfassen die 12,9 MTPA-Anlage von Mexico Pacific Limited in Puerto Libertad in Sonora und Sempras zweites Projekt namens Vista Pacifico in Topolobampo in Sinaloa. Die mexikanische Regierung schlug außerdem einen LNG-Exportterminal in Salina Cruz an der Pazifikküste vor.