Markt-Trends von Offshore-Versorgungsschiffe für Lateinamerika Industrie

Das Segment der Plattformversorgungsschiffe (PSVs) soll den Markt dominieren

Lateinamerika ist die Heimat einiger der größten Länder der Welt, gemessen an nachgewiesenen Öl- und Gasreserven. Die Region beherbergt auch einen der größten Offshore-Öl- und Gasmärkte weltweit. Brasilien, Venezuela, Mexiko, Argentinien und Kolumbien sind die wichtigsten Länder der Öl- und Gasindustrie der Region

Offshore-Öl- und Gasprojekte in Lateinamerika weisen im Vergleich zu ähnlichen Projekten weltweit niedrigere Breakeven-Preise und wettbewerbsfähige Amortisationszeiten auf, was sie in den aktuellen turbulenten Zeiten widerstandsfähiger macht. Bis 2023 sollen in der gesamten Region rund 30 Offshore-Öl- und Gasprojekte starten, was eine kumulative Greenfield-Investition von rund 50 Milliarden US-Dollar erfordert. Diese Projekte werden von einer Mischung aus nationalen Ölgesellschaften (NOCs) und großen unabhängigen Unternehmen betrieben

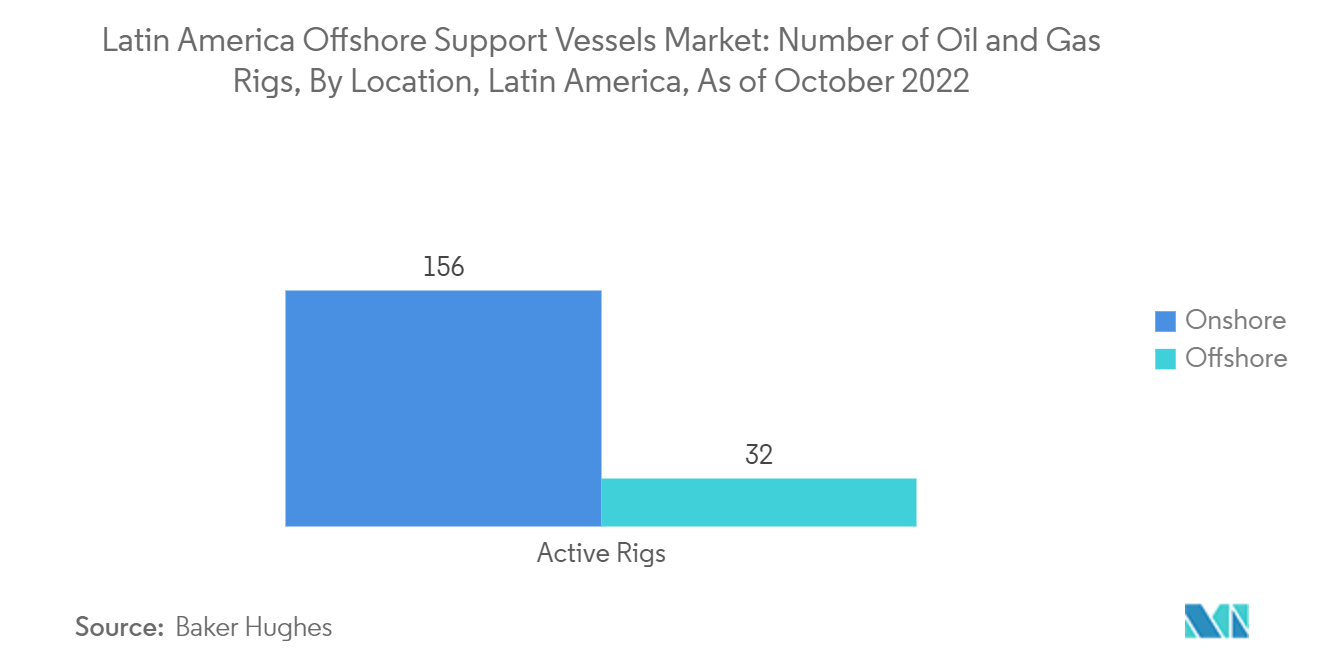

Plattformversorgungsschiffe (PSVs) sind Offshore-Schiffe, die für den Transport von Ausrüstung, Besatzung und anderen Gütern zur Offshore-Bohrplattform verwendet werden. Im Jahr 2014 verlangsamte sich der Markt für Offshore-Versorgungsschiffe nach einem Rückgang der Ölpreise, aber als die Ölpreise zu steigen begannen, gewann auch der Markt für Offshore-Versorgungsschiffe an Fahrt. Im Oktober 2022 gab es in der Region 156 Onshore-Bohrinseln, weitere 32 Offshore-Bohrinseln

Aufgrund der Entdeckung von mehr als 8 Milliarden BOE-Reserven (Barrel of Oil Equivalent) im von ExxonMobil betriebenen Stabroek-Block wird Guyana in diesem Jahrzehnt voraussichtlich ein neuer Teilnehmer auf der Liste der wichtigsten Offshore-Produktionsregionen sein. Es wird erwartet, dass bis 2025 fast 4 Milliarden BOE an Reserven sanktioniert werden, was Investitionen in Höhe von 30 Milliarden US-Dollar erfordern und bei Spitzenproduktion mehr als 900.000 Barrel Öl pro Tag beitragen wird

Im Juli 2022 gaben ExxonMobil und seine Partner zwei neue Ölfunde in den Bohrlöchern Seabob-1 und Kiru-Kiru-1 im Stabroek-Block vor der Küste Guyanas bekannt. Aufgrund dieser Entdeckungen im Südosten der Erschließungsgebiete Liza und Payara wurden die zuvor entdeckten förderbaren Ressourcen im Stabroek-Block auf etwa 11 Milliarden Barrel Öläquivalent erhöht

Im Oktober 2022 genehmigte die mexikanische Ölregulierungsbehörde den von Pemex vorgelegten überarbeiteten Plan zur Entwicklung des einst aufgegebenen Tiefsee-Erdgasprojekts Lakach

Die Explorations- und Entwicklungsphase des oben genannten Projekts erfordert große Mengen an Ausrüstung, die von Plattformversorgungsschiffen (PSVs) geliefert werden können

Daher deuten die oben genannten Punkte darauf hin, dass PSVs im Prognosezeitraum voraussichtlich den lateinamerikanischen Markt für Offshore-Versorgungsschiffe dominieren werden

Brasilien wird den Markt dominieren

Die Tiefsee- und Ultratiefseeaktivitäten haben direkten Einfluss auf den Markt für Offshore-Versorgungsschiffe. Nachdem die Ölpreise im Jahr 2014 gesunken waren, verlagerten sich viele Länder auf Onshore-Projekte. Dennoch stellte sich heraus, dass die Amortisationszeit von Onshore-Projekten 10 bis 15 Jahre beträgt. Deshalb begann Brasilien mit Tiefsee- und Ultratiefsee-Explorationen, die rentabler sind und eine Investitionsrendite von 5 bis 6 Jahren haben

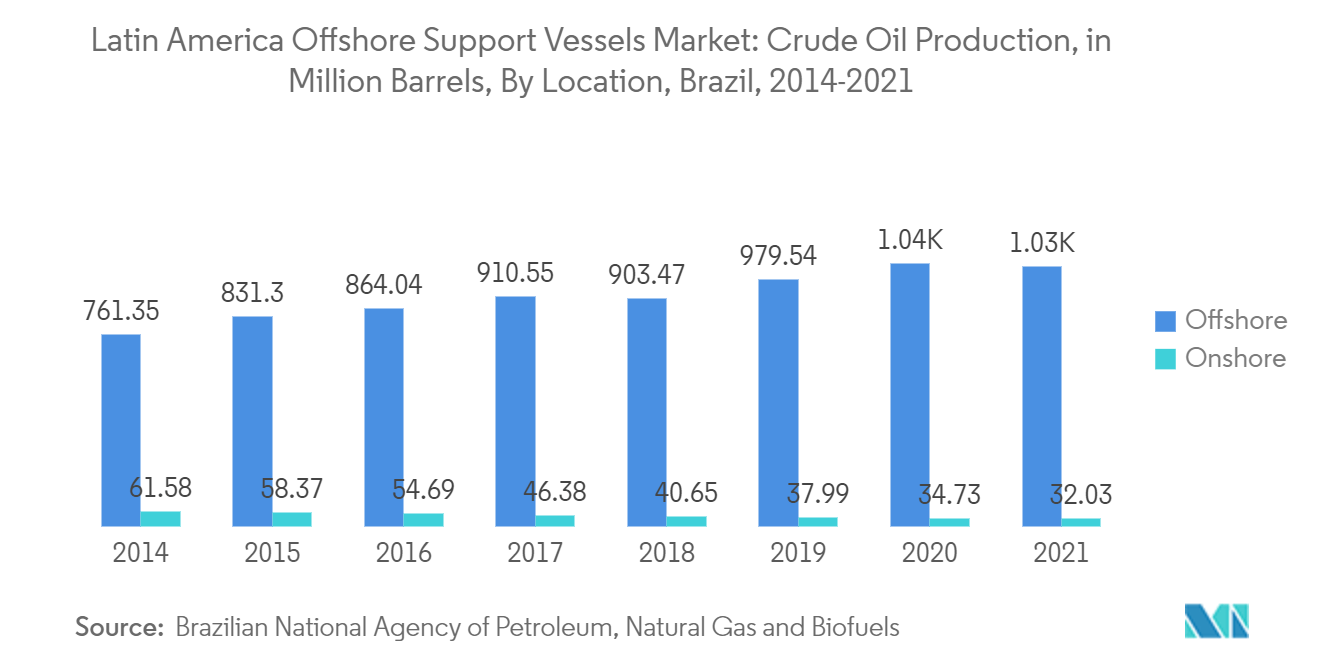

Nach Angaben der Nationalen Agentur für Erdöl, Erdgas und Biokraftstoffe (ANP) stammten im Jahr 2021 97 % der gesamten Rohölproduktion des Landes aus dem Offshore-Bereich und nur 3 % aus dem Onshore-Bereich. Die gesamte Rohölproduktion des Landes betrug 1060,37 Millionen Barrel. Weitere bevorstehende Projekte in der Tiefsee dürften Brasiliens Anteil am lateinamerikanischen Markt für Offshore-Versorgungsschiffe erhöhen

Im Jahr 2021 war Brasilien der neuntgrößte Öl- und Gasproduzent der Welt, der größte Produzent in Südamerika und der achtgrößte Ölproduktverbraucher der Welt. Der Großteil des Öls und Gases wird vor der Küste gefördert

Im Juni 2022 waren rund sieben aktive Bohrinseln in den Offshore-Gebieten und drei aktive Bohrinseln in den Onshore-Gebieten des Landes in Betrieb. Ab 2021 machten schwimmende Vermögenswerte wie schwimmende Produktionsspeicher und -entladung (FPSO), Bohrschiffe, Halbtaucher und schwimmende Lagerung und Entladung (FSO) mehr als 80 % der aktiven Offshore-Plattformen im Land aus. Dies wiederum weist auf die Dominanz schwimmender Offshore-Anlagen in der vorgelagerten Öl- und Gasindustrie Brasiliens hin

Es wird erwartet, dass Brasilien eine wichtige Rolle bei der Erholung der Offshore-Öl- und Gasindustrie nach einem turbulenten Jahr 2020 spielen wird, insbesondere auf dem Markt für schwimmende Produktion. Bis 2025 wird das Land voraussichtlich rund 18 FPSOs einsetzen

Im Mai 2022 reichte die Keppel Shipyard in Singapur in einer Petrobras-Ausschreibung die besten Angebote für die Engineering-, Beschaffungs- und Bauaufträge (EPC) für zwei FPSOs ein, die für das brasilianische Buzios-Feld geplant sind. Keppel bot jeweils 2,98 Milliarden US-Dollar für Los A und Los B und übertraf damit die Vorschläge von Sembcorp Marine, die 3,66 Milliarden US-Dollar und 3,73 Milliarden US-Dollar anboten. Vier weitere potenzielle Bieter lehnten die Einreichung von Vorschlägen ab. Darüber hinaus handelt es sich bei den beteiligten FPSOs um P-80 und P-82, deren Betrieb im Jahr 2026 im Vorsalzgebiet des Santos-Beckens geplant ist

Petrobras plant, von 2022 bis 2026 rund 68 Milliarden US-Dollar zu investieren. Von dieser Gesamtinvestition werden 84 % in die Öl- und Erdgasexploration und -produktion (EP) fließen. Von den gesamten EP-CAPEX (57 Milliarden US-Dollar) werden rund 67 % den Vermögenswerten vor dem Salz zugewiesen. Dies deutet darauf hin, dass der Upstream-Öl- und Gassektor, insbesondere die Offshore-Öl- und Gasanlagen Brasiliens, im Prognosezeitraum voraussichtlich erhebliche Investitionen verzeichnen wird. Daher wird erwartet, dass Faktoren wie Pläne zur Entwicklung von Offshore-Öl- und Gasblöcken, insbesondere in den Vorsalzbecken, den Markt für Offshore-Versorgungsschiffe in Brasilien im Prognosezeitraum antreiben werden

Daher dürfte Brasilien aufgrund der oben genannten Punkte im Prognosezeitraum ein deutliches Wachstum auf dem lateinamerikanischen Markt für Offshore-Versorgungsschiffe verzeichnen, da die meisten Aktivitäten im Offshore-Tiefseebereich stattfinden