Marktgröße von Anwendung für Finanzdienstleistungen Industrie

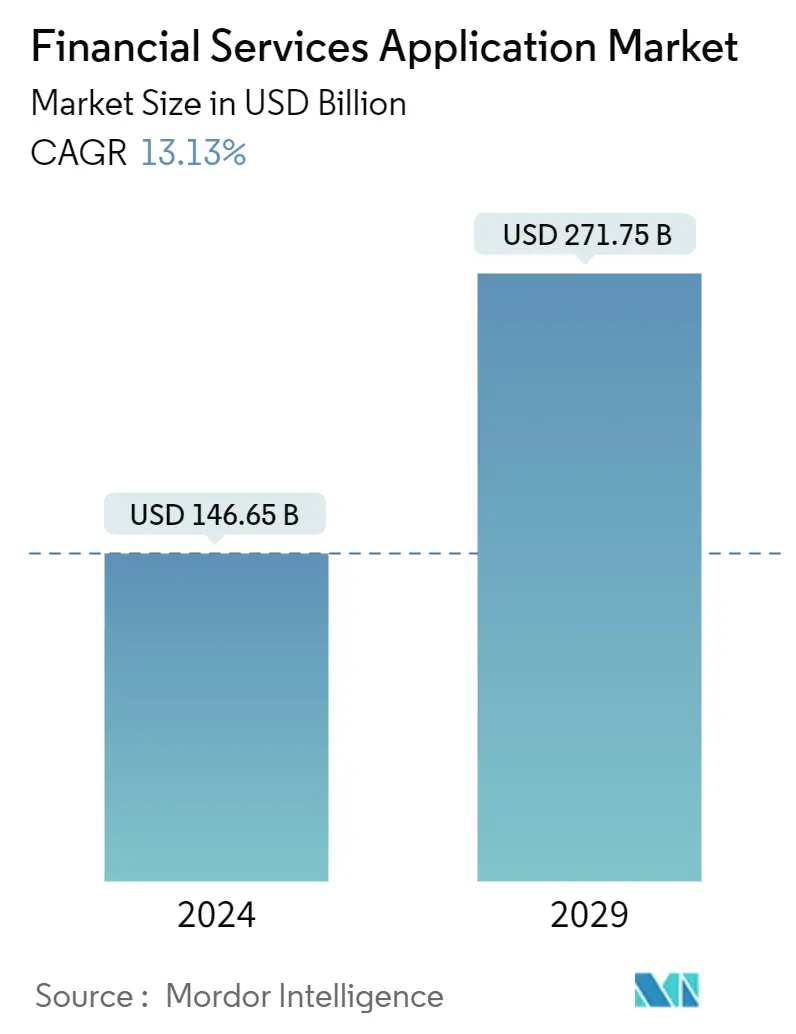

| Studienzeitraum | 2019 - 2029 |

| Marktgröße (2024) | USD 146,65 Milliarden |

| Marktgröße (2029) | USD 271,75 Milliarden |

| CAGR(2024 - 2029) | 13.13 % |

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Nordamerika |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Benötigen Sie einen Bericht, der die Auswirkungen von COVID-19 auf diesen Markt und sein Wachstum widerspiegelt?

Marktanalyse für Finanzdienstleistungsanwendungen

Die Marktgröße für Finanzdienstleistungsanwendungen wird im Jahr 2024 auf 146,65 Milliarden US-Dollar geschätzt und soll bis 2029 271,75 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 13,13 % im Prognosezeitraum (2024–2029) entspricht

Mit dem zunehmenden Trend zur Einführung verschiedener Online-Lösungen und Innovationen wie Zahlungen von Person zu Person, Online-Überweisungen, Benachrichtigungen und anderen Diensten durch Finanzinstitute haben Finanzdienstleistungsanwendungen erheblich an Bedeutung gewonnen.

- Der zunehmende Einsatz digitaler Technologien beschleunigt sich im Finanzdienstleistungssektor. Das Bezahlen in bar, die Teilnahme an persönlichen Treffen mit Finanzberatern und sogar die Nutzung von Geldautomaten sind allesamt einschränkende Aspekte von Finanzdienstleistungen.

- Unternehmen auf der ganzen Welt benötigen Systeme, die anhand von Kundendaten Nutzungsmuster, Nachfragespitzen und Verbrauchsschwankungen umfassend analysieren und so Entscheidungen treffen können. Dadurch steigt der Bedarf an einem System, das Big Data effektiv verarbeiten kann. Diese Nachfrage nach Business-Analytics-Tools treibt den Markt voran.

- Der Banken- und Finanzsektor bezieht Risiken in die allgemeine Entscheidungsfindung ein und nutzt Technologie, um eine Risikomanagementkultur zu fördern. Es überwacht kontinuierlich die Leistung, stellt relevante Marktinformationen bereit und liefert Einblicke in das Geschäft und die Rentabilität.

- Darüber hinaus bietet der Finanzdienstleistungssektor den Benutzern durch den Einsatz von Technologien wie künstlicher Intelligenz, Business-Intelligence-Tools und Automatisierungstools neue Annehmlichkeiten wie die Eröffnung digitaler Konten, Chatbots, Peer-to-Peer-Zahlungen und digitale Kredite. Laut Accenture wird künstliche Intelligenz bis 2035 in der Finanzbranche 1,2 Billionen US-Dollar ausmachen.

- Zahlungstransaktionen, Kartenzahlungen und Sofortzahlungen nehmen rasant zu und verändern sich, was Auswirkungen auf Millionen von Haushalten weltweit hat. Mit steigender Zahl an Zahlungstransaktionen steigt auch das Risiko von Cyberkriminalität und Datenschutzverletzungen. Es wird geschätzt, dass Finanzdienstleistungen allein durch Cyberkriminalität Verluste in Milliardenhöhe erleiden könnten. Mehrere Unternehmen konzentrieren sich auf strategische Partnerschaften und die Entwicklung neuer Produkte, um Sicherheits- und Compliance-Anforderungen zu erfüllen und das Risiko von Cyberkriminalität zu senken. Beispielsweise veranstaltete Mastercard im Mai 2023 in Zusammenarbeit mit der Ghana Cyber Security Authority sein erstes Fraud and Cyber Security Forum in Ghana. Die Veranstaltung bringt in erster Linie wichtige Akteure des gesamten Ökosystems zusammen, darunter Regulierungsbehörden, Finanzinstitute und Fintech, um die jüngsten Betrugstrends zu untersuchen und die verschiedenen entscheidenden Aspekte der Cybersicherheit in Ghana anzusprechen.

- Die COVID-19-Pandemie stellte den Finanzdienstleistungssektor vor mehrere geschäftliche Herausforderungen, wie etwa Liquiditätsengpässe, einen kurzfristigen Rückgang der Kreditnachfrage, Kostensenkungen bei Geschäftsmodellen, die Digitalisierung wichtiger operativer Aktivitäten und die Anpassung an neue und überarbeitete Richtlinien der Regierungen.

- Im aktuellen Szenario benötigen Finanzdienstleistungsunternehmen eine effektive und zuverlässige Business-Intelligence-Lösung, um ihre Geschäftsanforderungen zu erfüllen. Darüber hinaus besteht aufgrund der zunehmenden Zahl von Finanzinstituten ein Bedarf an solchen Finanzdienstleistungen, der das Marktwachstum fördern dürfte.