Markt-Trends von Europa Bau- und Konstruktionsplatten Industrie

Anstieg der Baumaschinenverkäufe

Das Baugewerbe war 2021 mit einem Marktanteil von fast 75 % die wichtigste Endverbraucherbranche für Bleche. Aufgrund ihres geringen Gewichts und der einfachen Installation werden Platten für Bodenbeläge, Wände und Decken, Fenster, Türen, Dächer, Gebäudehüllen, Elektro-, Heizungs-, Lüftungs- und Klimaanlagen (HLK) sowie Sanitäranwendungen im Bausektor verwendet energiesparende Eigenschaften. Zäune und Mauern werden auch bei Wohn- und Gewerbebauprojekten eingesetzt

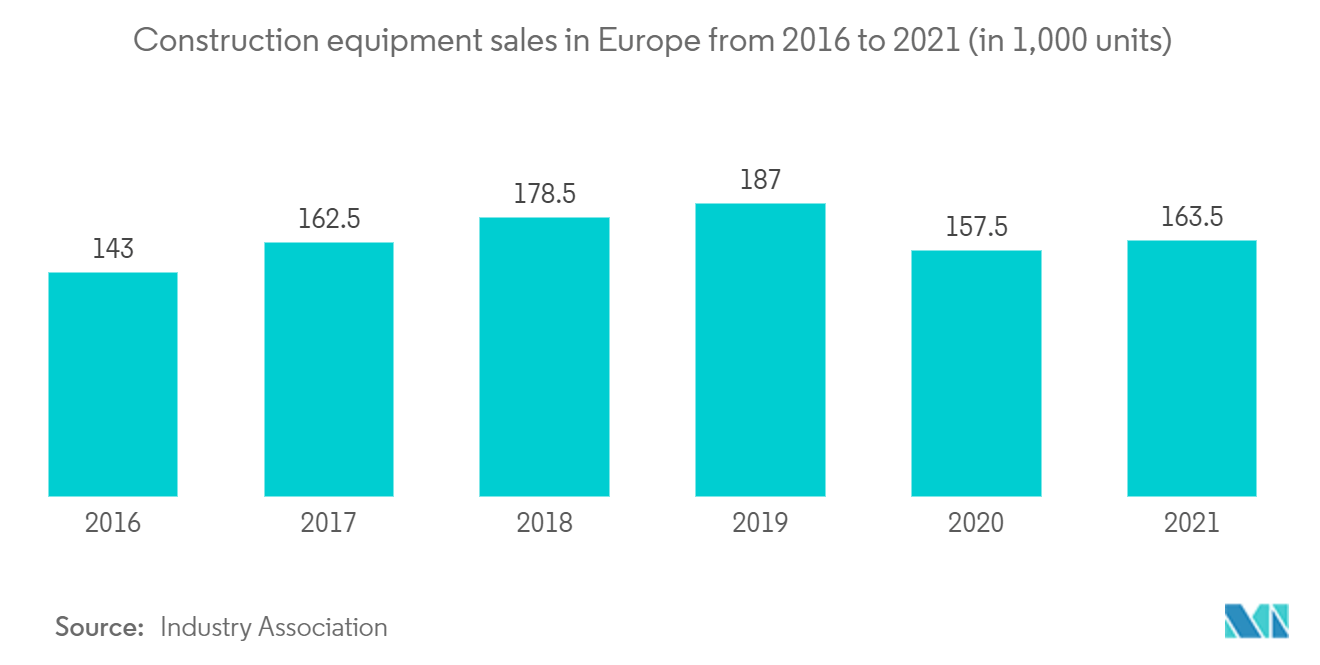

Der Baumaschinenabsatz in Europa stieg kontinuierlich an, bis er 2019 seinen Höhepunkt erreichte. Allerdings verzeichnete das Geschäft in den Jahren 2020 und 2021 nach der COVID-19-Pandemie einen deutlichen Rückgang. Es wird erwartet, dass die Umsätze in dieser Branche bis 2025 nicht wieder das Niveau vor COVID-19 erreichen werden. Im Jahr 2021 waren in den Ausrüstungsteilsektoren konsistente Trends zu verzeichnen, wobei alle Produktsegmente ein Umsatzwachstum zwischen 22 % und 30 % verzeichneten. Betonmaschinen verzeichneten das stärkste Wachstum und lagen leicht über den Werten der anderen Sektoren. Die Zahlen beinhalten sicherlich einen statistischen Basiseffekt des Jahresvergleichs mit dem enormen Rückgang des ersten Pandemie-Lockdowns im Jahr 2020. Nach der Überwindung der Covid-Krise ist die zugrunde liegende Nachfrage innerhalb der Branche jedoch stark geblieben und ist auf dem Weg, die Lücke zu schließen mit Rekordumsätzen im Jahr 2017

Aus regionaler Sicht verzeichneten die Märkte, die im Jahr 2020 am stärksten betroffen waren – insbesondere Großbritannien und Spanien – im Jahr 2021 die besten Ergebnisse. Südeuropa und die CEE-Märkte verzeichneten ein überdurchschnittliches Umsatzwachstum, und selbst die reifen Märkte in Nordeuropa verzeichneten ein ähnliches Wachstum Ebenen der Erholung. Keiner der Märkte verzeichnete im Jahr 2021 einen Umsatzrückgang und der einzige Markt, der ein einstelliges Wachstum verzeichnete, war der volumenstarke deutsche Markt. Die Tatsache, dass die Sättigung noch immer nicht erreicht ist, kann als positives Ergebnis gewertet werden. Die Türkei setzte ihre Erholung von dem katastrophalen Rückgang im Jahr 2018/19 fort und verzeichnete in allen Marktregionen das höchste Wachstum

Als Ausblick auf den europäischen Baumaschinenmarkt im Jahr 2022 verzeichnete der Geschäftsklimaindex der Branche laut dem europäischen Baumaschinenverband CECE in der Umfrage vom Juli 2021 den höchsten Wert aller Zeiten und blieb im weiteren Verlauf des Jahres extrem hoch. In den ersten beiden Monaten des Jahres 2022 kam es erneut zu einer kleinen Verbesserung sowohl der aktuellen Geschäftslage als auch der zukünftigen Umsatzerwartungen. Die europäischen Hersteller hoffen, dass die Engpässe auf der Angebotsseite für den Rest des Jahres weniger Sorgen bereiten werden. Laut CECE bleibt die Nachfrageseite eindeutig stark, da alle Ausrüstungsteilsektoren in den Monaten vor dem Sommer 2022 mit einer Verbesserung des Geschäfts rechnen

Steigende Nachfrage nach Platten im Wohnungsbau

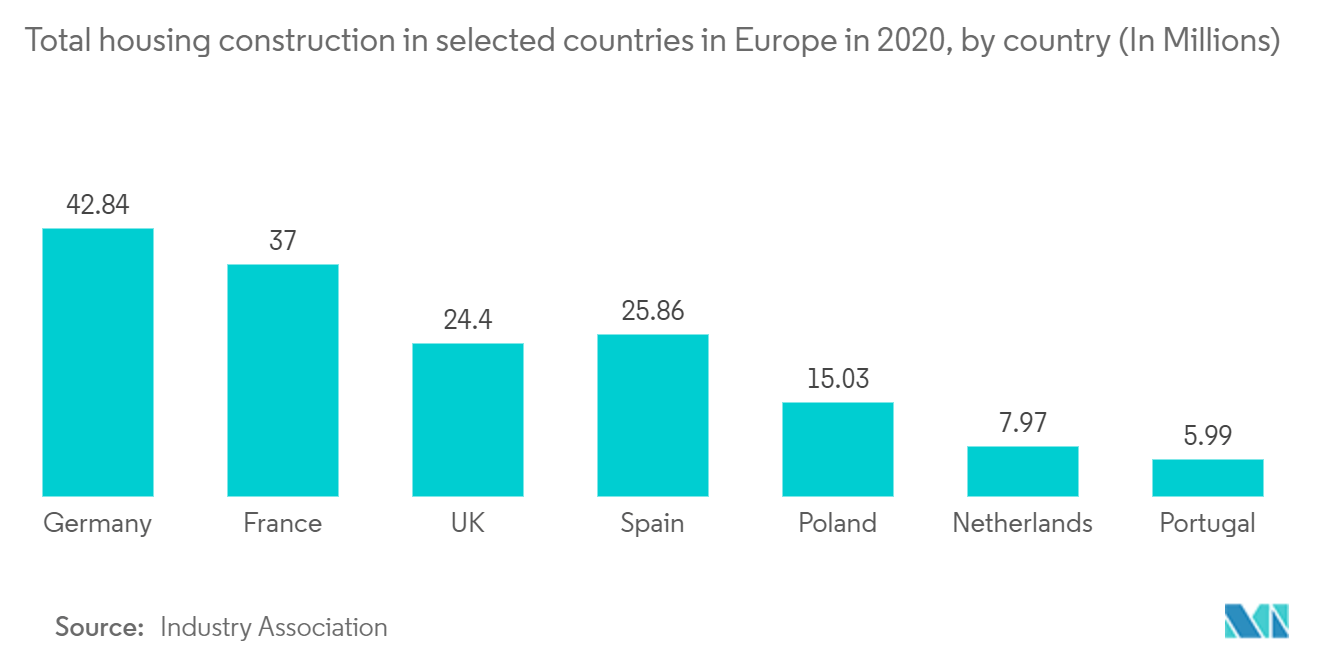

Mit insgesamt rund 43 Millionen Wohneinheiten im Jahr 2020 verfügt Deutschland über den größten Wohnungsbestand unter den europäischen Ländern. Auch Frankreich, Spanien und das Vereinigte Königreich standen ganz oben auf der Liste. Dies ist nicht überraschend, wenn man bedenkt, dass die vier führenden Länder einige der bevölkerungsreichsten Länder Europas haben. In den einzelnen Ländern variiert das Angebot an neuen Wohnungen erheblich. Polen und Frankreich verzeichneten im Jahr 2020 die meisten Hausfertigstellungen, Rumänien verzeichnete jedoch die meisten Baubeginne, sodass Polen und Frankreich auf dem zweiten bzw. dritten Platz liegen

Der Wohnimmobiliensektor verzeichnete im letzten Investitionszyklus den größten Anstieg des Investitionsvolumens aller Immobilienanlageklassen in Europa und machte im Jahr 2020 22 % der Investitionstätigkeit aus, gegenüber nur 8 % im Jahr 2009. Seine defensiven Qualitäten veranlassten die Anleger dazu Die Ausgaben in diesem Sektor im Jahr 2020 auf rund 18 % über dem Fünfjahresdurchschnitt erhöhen. Was das frische Kapital anbelangt, so werden Mittel in Höhe von über 60 Milliarden Euro mit Schwerpunkt auf diesem Sektor eingeworben – was dem im Jahr 2020 investierten Betrag entspricht –, da Investoren eine Reihe von Vermögenswerttypen und Markteinführungswegen in Betracht ziehen, einschließlich Build-to-Rent , Build-to-Sell-, private Miet-, Co-Living-, Senioren- und Studentenwohnheime

Während die Flut an neuem Kapital, das in den Wohnimmobiliensektor investieren möchte, auf eine größere Vielfalt hindeutet, ist dies auf eine stärkere Konsolidierung der verwalteten Vermögenswerte der größten Wohnimmobilienvermieter in Europa zurückzuführen. Unternehmen wie Blackstone, AXA REIM, Union Investment, Greystar und Roundhill Capital waren mit dem Aufbau ihrer Portfolios beschäftigt. Der schwedische Investor Heimstaden hat seine Präsenz in ganz Europa in den letzten Jahren aktiv ausgebaut und liegt nun mit einem verwalteten Vermögen von 13,8 Milliarden Euro fest auf dem zweiten Platz an der Spitze der Netto-Investor-Charts. Durch die kürzlich geplante Fusion von Vonovia und Deutsche Wohnen entsteht ein Investor mit einem Vermögen von mehr als 20 Milliarden Euro, der einer der mächtigsten Akteure auf dem Berliner Immobilienmarkt, Deutschlands größter börsennotierter Wohnungsvermieter und Europas größter privater Wohnungsvermieter sein wird