Markt-Trends von Big Data Analytics im Bankwesen Industrie

Risikomanagement und interne Kontrollen in der gesamten Bank, um das Wachstum mitzuerleben

- Durch den Einsatz modernster Technologien können Banken das Kreditrisiko reduzieren und anhand verschiedener Risikokriterien bessere Entscheidungen treffen. Dank der Big-Data- und Analyseplattform können Banken das Kreditrisiko kontrollieren und Zahlungsausfälle abwenden.

- Ein eklatanter Indikator ist darüber hinaus die Nutzung von Big-Data-Analysen durch die Retailbanken für das Kreditrisikomanagement. Es hat sich gezeigt, dass die Anwendung von Kreditrisikoindikatoren, die auf Verhaltensmustern im Zahlungsverkehr basieren, eine viel frühere Erkennung von Kreditereignissen ermöglicht als herkömmliche Indikatoren, die auf überzogenen Konten und verspäteten Zahlungen basieren.

- Die Betrugserkennung in Echtzeit mithilfe von Daten und Analysetools trägt dazu bei, das Kredit- und Liquiditätsrisiko zu reduzieren, indem sie eine genaue Überwachung der Schuldner ermöglicht und Kreditausfälle vorhersehen kann.

- Mithilfe von Big Data lassen sich Hochrisikokonten identifizieren, wie die Bank of America zeigt. Für 9,5 Millionen Hypotheken ist die Corporate Investment Group für die Berechnung der Ausfallwahrscheinlichkeit verantwortlich, die der Bank of America dabei half, Verluste aus Kreditausfällen vorherzusagen. Durch die Verkürzung der Zeit zur Berechnung der Kreditausfälle von 96 auf 4 Stunden konnte die Bank ihre Effizienz steigern.

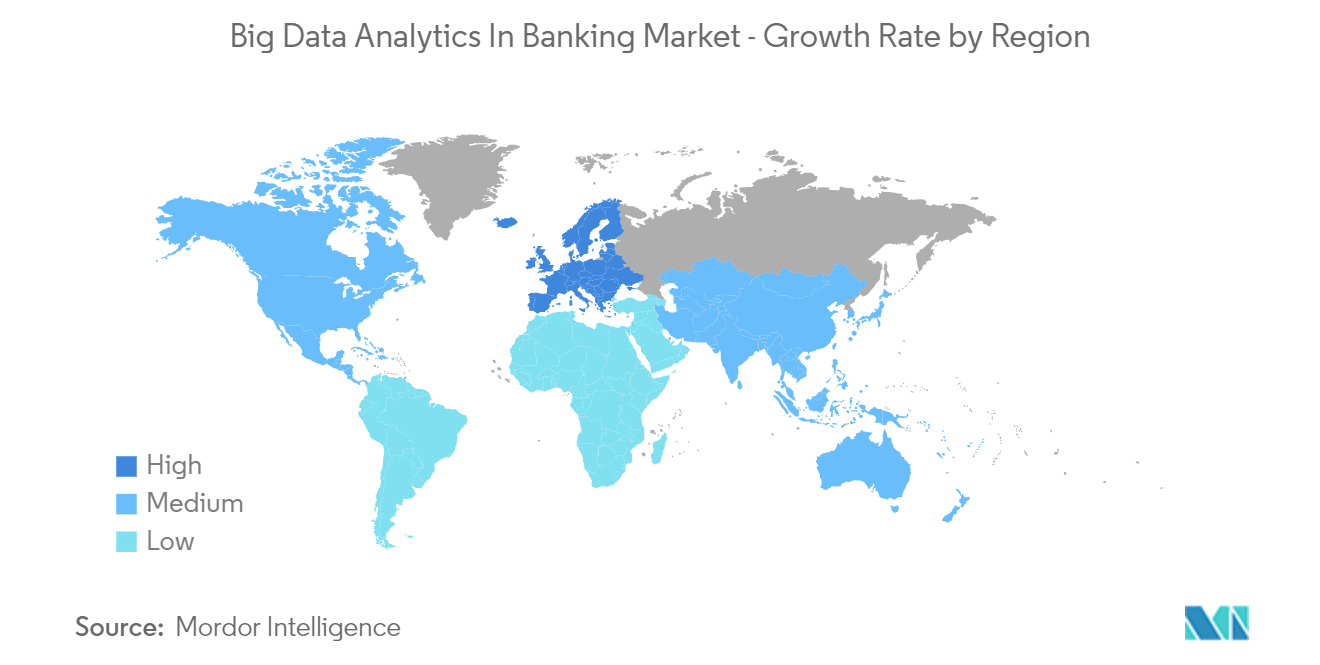

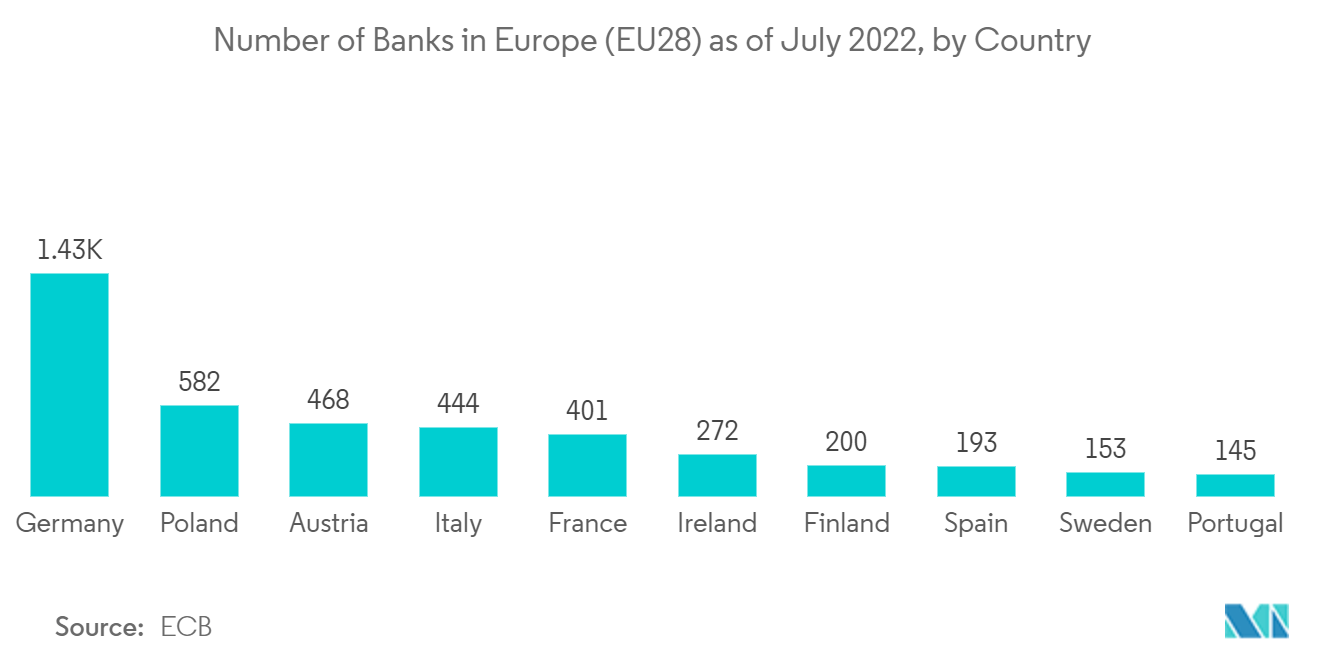

Für Europa wird ein deutliches Wachstum erwartet

- Die bekannteste Regel, die regelt, wie Finanzinstitute die privaten Daten ihrer Kunden austauschen und schützen, ist nach wie vor die Datenschutz-Grundverordnung der Europäischen Union.

- Darüber hinaus wurde der Datenaustausch durch offene Anwendungsprogrammierschnittstellen (APIs) durch die Zahlungsdiensterichtlinie (PSD2) der Europäischen Union ermöglicht. Aufgrund einer Umgebung, in der Daten frei ausgetauscht werden können, hat die Fähigkeit, Daten zu sammeln, zu verarbeiten und zu analysieren, an Bedeutung gewonnen.

- Darüber hinaus wird erwartet, dass sowohl die Zahl der Kunden als auch die regulatorischen Änderungen in Kürze steigen werden. Die Nachfrage nach Kundenanalyse- und Intelligence-Technologien dürfte folglich steigen.

- Die in Großbritannien ansässige Lloyds Banking Group nutzte Datenanalysen, um den Bedürfnissen verschiedener Kundenkategorien gerecht zu werden und gleichzeitig das Wachstum in Zielsegmenten zu optimieren.

- Europäische Privatkundenbanken nutzen Big-Data-Analyselösungen aufgrund des Open Banking-Trends, der Probleme angeht, mit denen traditionelle Finanzinstitute seit Jahrzehnten konfrontiert sind.