日本糖尿病护理设备市场分析

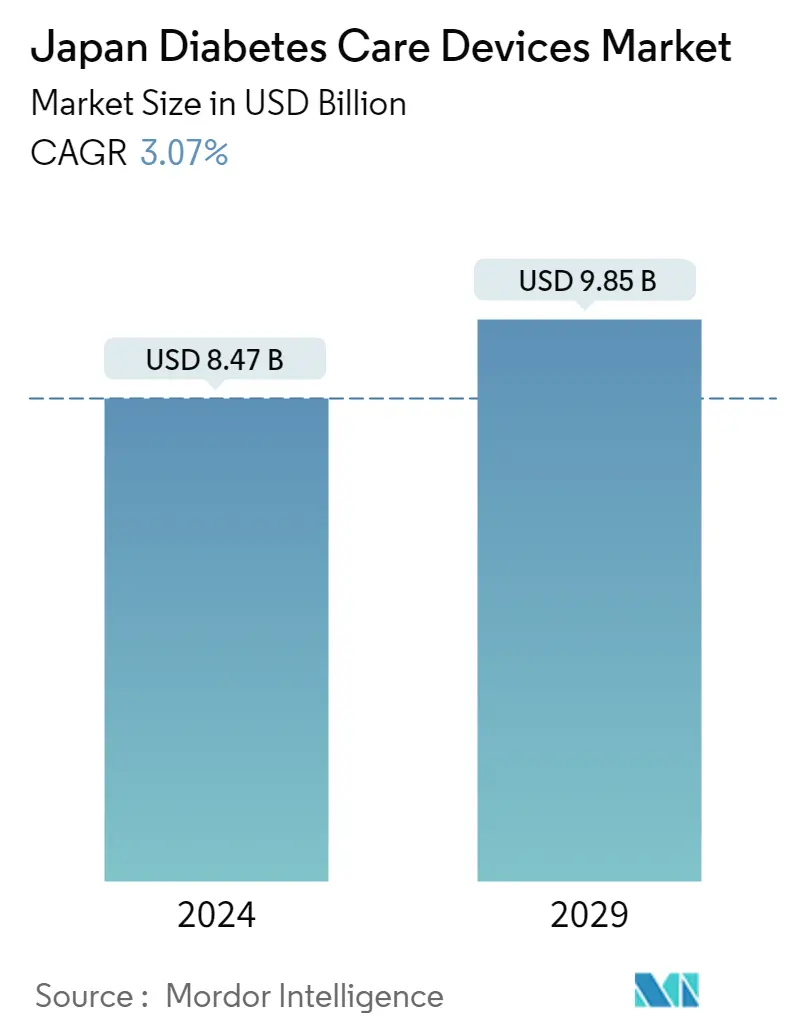

日本糖尿病护理设备市场规模预计到 2024 年为 84.7 亿美元,预计到 2029 年将达到 98.5 亿美元,在预测期内(2024-2029 年)复合年增长率为 3.07%。

COVID-19 大流行对糖尿病护理设备市场产生了重大影响。因 COVID-19 感染而住院的患者中糖尿病的患病率以及人们认识到改善血糖控制可能会改善 SARS-CoV-2 患者的预后并缩短住院时间,这些都凸显了糖尿病护理设备的重要性。美国糖尿病协会® (ADA) 第 81 届虚拟科学会议上发表的一项回顾性分析表明,糖尿病是日本 COVID-19 患者加速发展为重症的主要危险因素。

在整个大流行期间,糖尿病一直是 COVID-19 的一个重要危险因素。在患有糖尿病和 COVID-19 的住院患者中,十分之一的人在入院后 7 天内死亡。

此次疫情还凸显了通过医疗保健提供者和糖尿病患者之间的虚拟咨询以及糖尿病技术的使用,在糖尿病护理服务方面继续和扩大创新的机会。危机管理引起了患者和提供者对远程护理前所未有的兴趣,并消除了许多长期存在的监管障碍。因此,COVID-19的爆发促进了日本糖尿病护理设备市场的增长。

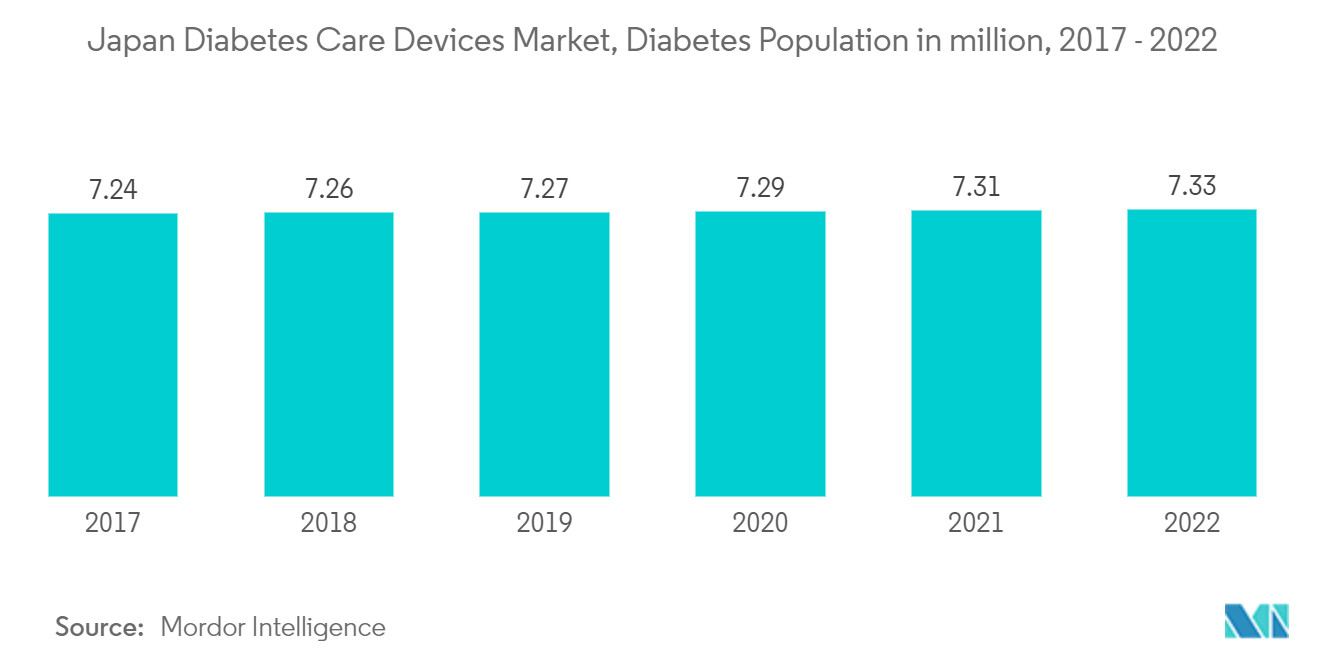

糖尿病已成为全球流行病,根据 IDF 2021 数据,日本约有 1100 万糖尿病患者。 1 型糖尿病是由免疫系统故障引起的,而 2 型糖尿病则与久坐的生活方式有关,这会导致对胰岛素的固有抵抗。因此,1型糖尿病可以被描述为需要胰岛素,而2型糖尿病可以被描述为胰岛素依赖型糖尿病。日本是世界上老年人口最多的国家之一,更容易患 2 型糖尿病。随着日本人口持续老龄化,糖尿病的患病率也随之增加。对血糖水平的监测和管理正在不断加强,以避免负面后果,例如心血管疾病、肾脏疾病和许多其他疾病。

日本糖尿病护理设备市场趋势

连续血糖监测领域预计将在预测期内实现最高增长率

预计连续血糖监测领域在预测期内的复合年增长率将超过 11%。

使用 CGM 时,需要将一个小型传感器插入腹部或手臂,并用一根细小的塑料插管刺穿皮肤表层。贴片将传感器固定到位,使其能够全天和夜间获取间质液中的葡萄糖读数。一般来说,传感器必须每 7 至 14 天更换一次。连接到传感器的小型、可重复使用的发射器允许系统将实时读数无线发送到显示血糖数据的监测设备。有些系统包含专用监视器,有些系统通过智能手机应用程序显示信息。

连续血糖监测传感器使用葡萄糖氧化酶来检测血糖水平。葡萄糖氧化酶将葡萄糖转化为过氧化氢酶,过氧化氢酶与传感器内的铂发生反应,产生电信号传送到发射器。传感器是连续血糖监测设备中最重要的部分。研究人员正在尝试寻找和开发基于电化学的葡萄糖传感器的替代品,并创造出更实惠、微创和用户友好的 CGM 传感器。光学测量是葡萄糖传感的一个有前途的平台。据报道,一些在连续葡萄糖传感方面具有巨大潜力的技术,包括光谱、荧光、全息技术等。Eversense是Senseonics公司开发的基于荧光传感的CGM传感器,其寿命比电化学传感器长得多。提高传感器精度的技术进步预计将在预测期内推动该细分市场的增长。

监测血糖水平的频率取决于糖尿病类型,而糖尿病类型因患者而异。 1型糖尿病患者需要定期检查血糖水平,以监测血糖水平并相应调整胰岛素剂量。与按设定时间间隔常规检查血糖水平相比,当前的 CGM 设备可详细显示血糖模式和趋势。此外,当前的连续血糖监测设备可以通过下载数据来回顾性地显示血糖水平的趋势,或者通过接收器显示器给出血糖水平的实时图像。随着手机集成等新技术的应用,连续血糖监测设备变得越来越便宜。它可能会在预测期内推动该细分市场的增长。

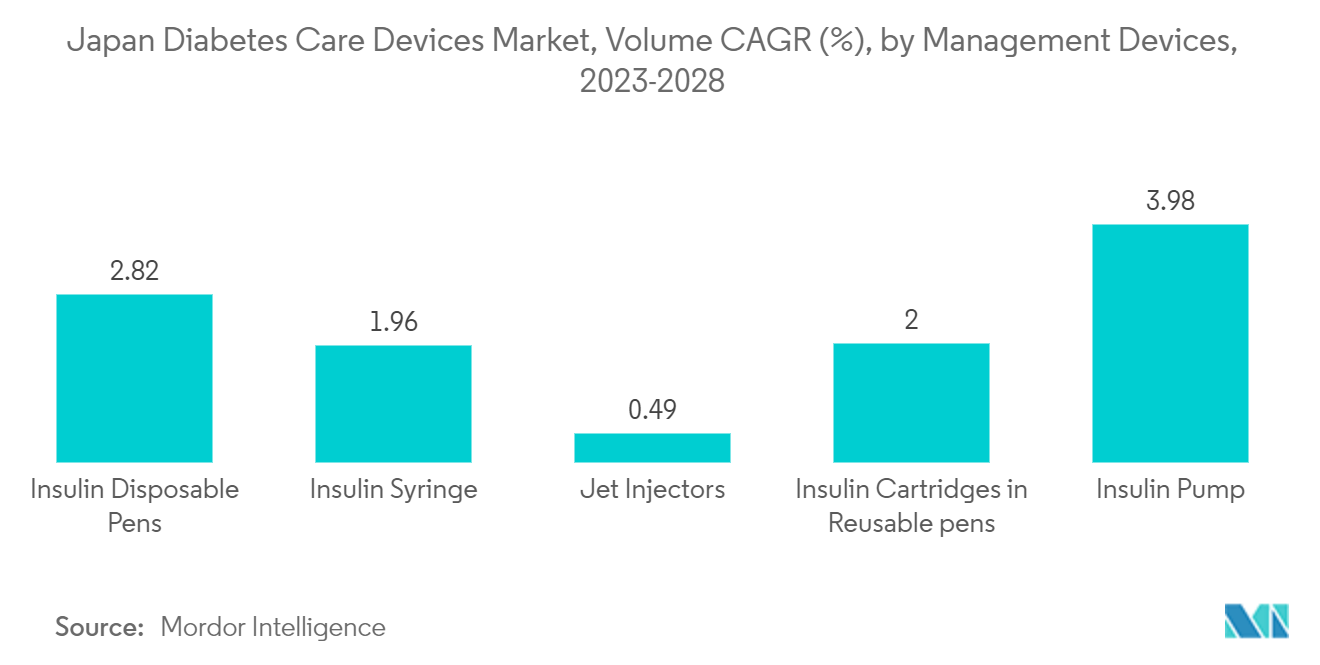

可重复使用笔式胰岛素筒在本年度管理设备细分市场中占据最高份额

今年,可重复使用笔式胰岛素筒在管理设备领域占据了最高市场份额,约为 68%。

可重复使用笔中的胰岛素筒是胰岛素瓶的升级版。大多数类型的胰岛素都是以药筒的形式制造的,因此很容易获得。这些设备具有可重复使用笔的所有功能优势,并且具有成本效益,因为从长远来看,这些笔筒比一次性胰岛素笔更便宜。

由于对胰岛素药筒的需求不断增加,大多数胰岛素设备制造商生产了与各种胰岛素制造商的药筒兼容的可重复使用的胰岛素笔。这些胰岛素药筒被认为对消费者更友好,因为它们比传统的小瓶和注射器更小且不那么引人注目。这些设备对于消费者来说也更加便携。开放式墨盒无需冷藏,方便消费者储存。因此,笔筒是最具成本效益的胰岛素使用方式,因为与一次性笔不同,可重复使用的笔是一次性投资。

厚生劳动省将糖尿病确定为医疗保健重点。 2 型糖尿病的高患病率与巨大的经济负担相关。患有高血压和高脂血症等并发症的患者以及出现并发症的患者的糖尿病费用会增加。费用随着并发症数量的增加而增加。完善的医疗保险制度涵盖了糖尿病的全部医疗费用,糖尿病患者在日本可以自由看病。此外,自我注射胰岛素疗法也变得合法,并纳入健康保险范围。这些优势有助于这些产品在日本市场的采用。

日本糖尿病护理器械行业概况

日本糖尿病护理设备市场呈半整合状态,主要制造商有罗氏、雅培、诺和诺德、Dexcom、美敦力等,以及其他特定地区的制造商。

日本糖尿病护理设备市场领导者

Abbott Diabetes Care

Medtronic PLC

Novo Nordisk A/S

Roche Diabetes Care

Dexcom Inc.

- *免责声明:主要玩家排序不分先后

日本糖尿病护理设备市场新闻

- 2023 年 5 月:在日本糖尿病协会第 66 届年会上,Dexcom 推出了 Dexcom G6 CGM。 G6 现已被视为继 G7 推出后的上一代型号,它采用了紧凑型可穿戴传感器。此外,它还包括一个发射器,可以持续测量血糖水平并将其无线传输到智能设备或接收器。这一创新系统使糖尿病患者能够轻松获取实时血糖数据,无需扫描或刺破手指。

- 2022 年 6 月:赛诺菲和 Health2Sync 宣布他们将致力于开发新功能,例如胰岛素产品的连接帽。它将自动记录输送的剂量,而不是要求手动记录,并且应用程序会发出滴定警报,以指示何时可能需要改变胰岛素剂量。

日本糖尿病护理器械行业细分

糖尿病护理设备是糖尿病患者用来调节血糖水平、预防糖尿病并发症、减轻糖尿病负担、提高生活质量的硬件、设备和软件。日本糖尿病护理设备市场细分为管理设备(胰岛素泵(技术和组件(胰岛素泵设备、胰岛素泵储液器和输液器))、胰岛素注射器、胰岛素笔(可重复使用笔中的药筒、一次性胰岛素笔)和喷射注射器)和监测设备(自我监测血糖(血糖仪设备、血糖试纸和刺血针)和连续血糖监测(传感器和耐用品))和最终用户(医院/诊所和家庭/个人)。该报告提供了上述细分市场的价值(以美元为单位)和数量(以单位为单位)。

| 胰岛素泵 | 技术 | 系留胰岛素泵 |

| 无内胎胰岛素泵 | ||

| 成分 | 胰岛素泵装置 | |

| 胰岛素泵储液器 | ||

| 输液器 | ||

| 胰岛素笔 | 可重复使用笔中的笔芯 | |

| 一次性胰岛素笔 | ||

| 胰岛素注射器 | ||

| 喷射器 | ||

| 自我监测血糖 | 血糖仪设备 |

| 血糖试纸 | |

| 柳叶刀 | |

| 连续血糖监测 | 传感器 |

| 耐用品(接收器和发射器) |

| 医院/诊所 |

| 主页/个人 |

| 管理设备 | 胰岛素泵 | 技术 | 系留胰岛素泵 |

| 无内胎胰岛素泵 | |||

| 成分 | 胰岛素泵装置 | ||

| 胰岛素泵储液器 | |||

| 输液器 | |||

| 胰岛素笔 | 可重复使用笔中的笔芯 | ||

| 一次性胰岛素笔 | |||

| 胰岛素注射器 | |||

| 喷射器 | |||

| 监控设备 | 自我监测血糖 | 血糖仪设备 | |

| 血糖试纸 | |||

| 柳叶刀 | |||

| 连续血糖监测 | 传感器 | ||

| 耐用品(接收器和发射器) | |||

| 最终用户 | 医院/诊所 | ||

| 主页/个人 | |||

日本糖尿病护理设备市场研究常见问题解答

日本糖尿病护理设备市场有多大?

日本糖尿病护理设备市场规模预计到 2024 年将达到 84.7 亿美元,复合年增长率为 3.07%,到 2029 年将达到 98.5 亿美元。

目前日本糖尿病护理设备市场规模有多大?

2024年,日本糖尿病护理设备市场规模预计将达到84.7亿美元。

谁是日本糖尿病护理设备市场的主要参与者?

Abbott Diabetes Care、Medtronic PLC、Novo Nordisk A/S、Roche Diabetes Care、Dexcom Inc. 是在日本糖尿病护理设备市场运营的主要公司。

日本糖尿病护理设备市场涵盖哪些年份?2023 年市场规模是多少?

2023年,日本糖尿病护理设备市场规模估计为82.2亿美元。该报告涵盖了日本糖尿病护理设备市场历年市场规模:2018年、2019年、2020年、2021年、2022年和2023年。该报告还预测了日本糖尿病护理设备市场历年规模:2024年、2025年、2026年、2027年、2028年和 2029 年。

页面最后更新于:

日本糖尿病护理设备行业报告

Mordor Intelligence™ 行业报告创建的 2024 年日本糖尿病护理设备市场份额、规模和收入增长率统计数据。日本糖尿病护理设备分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。