Tendencias del Mercado de Trigo de América del Norte Industria

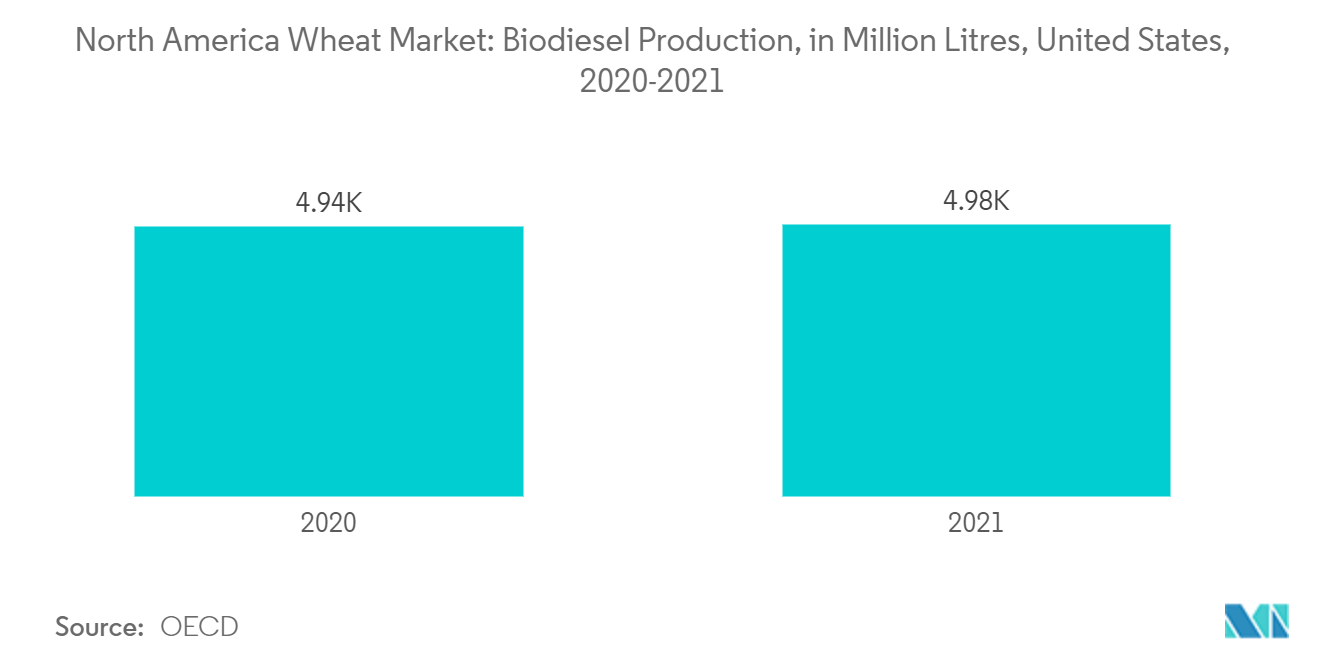

Creciente demanda de biocombustibles y piensos para animales

- El biodiesel se puede producir localmente en Canadá y puede proporcionar a las economías locales un nuevo mercado para sus productos y desechos agrícolas. En Canadá, se desarrollan cultivos bioenergéticos a base de trigo de alto rendimiento para reducir la dependencia del petróleo para el transporte y reducir las emisiones de gases de efecto invernadero (GEI). Aunque el trigo representa una parte de la producción de biocombustibles en Canadá, sólo el 2,9% del trigo total cosechado en Canadá se utiliza para la producción de bioetanol, mientras que el maíz se utiliza principalmente. Sin embargo, el gobierno federal está otorgando subsidios para aumentar la producción de biocombustibles como el etanol de trigo, que se espera impulse el mercado del trigo.

- En 2021, Decision Innovation Solutions (DIS) de la American Feed Industry Association (AFIA), las mascotas y el ganado doméstico en los Estados Unidos consumieron aproximadamente 284 millones de toneladas métricas de alimentos para animales. Los tres principales consumidores de piensos incluyeron el ganado vacuno con 64,5 millones de toneladas, los cerdos con 61,8 millones de toneladas y los pollos de engorde con 60,8 millones de toneladas. Iowa, Texas, California, Carolina del Norte y Minnesota encabezaron la lista por la gran cantidad de alimentos animales consumidos con 28,8 millones de toneladas métricas, 21,1 millones de toneladas métricas, 17,5 millones de toneladas métricas, 16,3 millones de toneladas métricas y 14,6 millones de toneladas métricas, respectivamente..

Estados Unidos domina el mercado

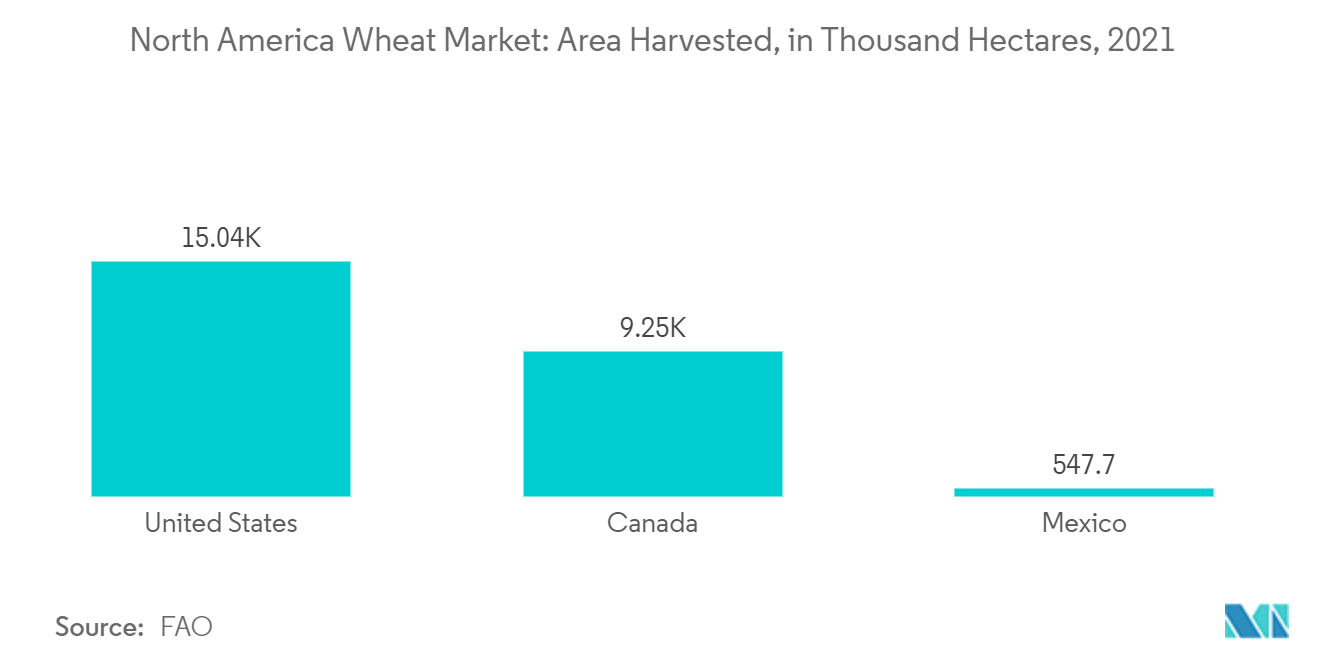

- El trigo es el principal cereal alimentario producido en los Estados Unidos. Las tres variedades principales de cereales que se siembran en el país son el trigo de invierno, el trigo de primavera y el trigo duro. La demanda de los consumidores del país de productos alimenticios elaborados con harina de trigo es relativamente estable y en gran medida no se ve afectada por los cambios en los precios del trigo o los ingresos disponibles. Según el Departamento de Agricultura de los Estados Unidos (USDA), los aspectos más destacados del trigo de los Estados Unidos incluyeron la estimación del Servicio Nacional de Estadísticas Agrícolas (NASS) de 34,4 millones de acres de trigo de invierno plantados para la cosecha en 2022.

- Aunque Estados Unidos normalmente produce sólo entre el 6 y el 7 por ciento del trigo del mundo, es un importante exportador de trigo. Sin embargo, la producción del país se observó en 44.790.360 toneladas métricas en 2021. El USDA estima que los agricultores han sembrado el 79% de la cosecha de trigo de invierno de 2023. Los productores de trigo de los Estados Unidos continúan produciendo suficientes suministros de trigo de alta calidad para satisfacer las necesidades nacionales e internacionales de cientos de productos horneados únicos.

- Se pronosticaba que la producción exclusivamente de trigo del país para 2022 sería 30 millones de bushels inferior a 50 millones, lo que provocó que las importaciones de trigo aumentaran en 10 millones de bushels a 120 millones, frente a 95 millones en 2021. Kansas, Oklahoma y Texas son las principales áreas productoras de la variedad de trigo Hard Red Winter (HRW), que ampliará las áreas de siembra para elevar los precios de los productos básicos.