Volumen del mercado de Envasado de bebidas alcohólicas MEA Industria

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2019 - 2022 |

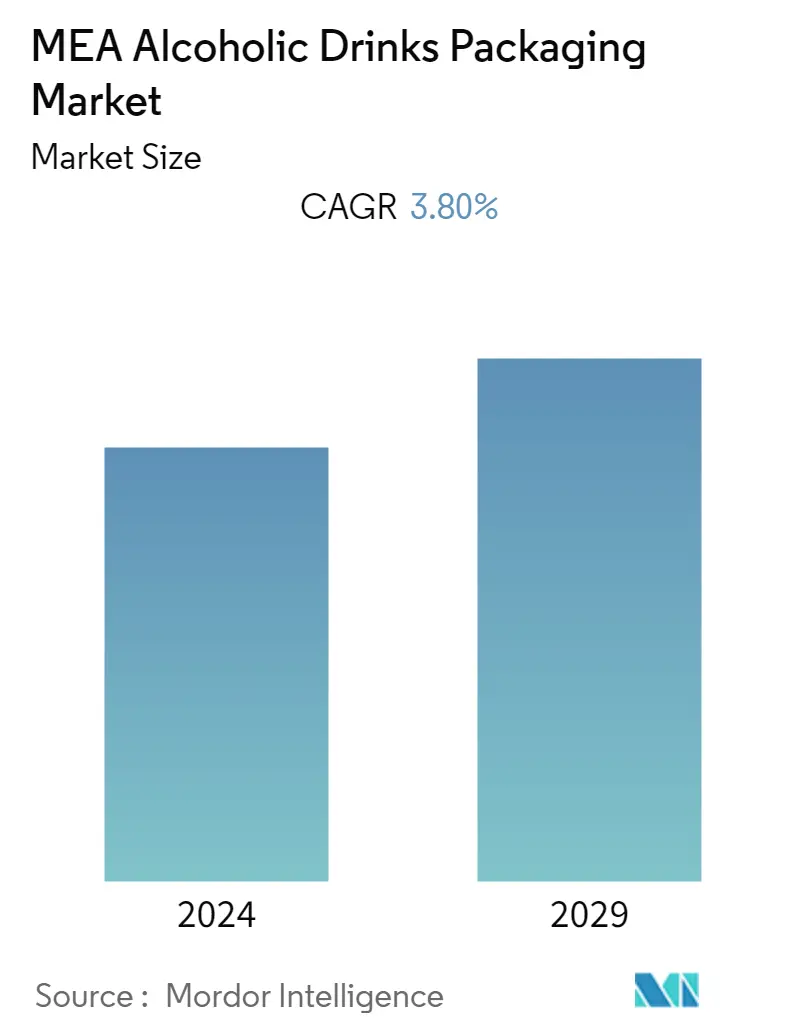

| CAGR | 3.80 % |

| Concentración del Mercado | Medio |

Jugadores Principales

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Necesita un informe que refleje la manera en la que el COVID-19 ha impactado en este mercado y su crecimiento?

Análisis del mercado de envases de bebidas alcohólicas MEA

Se espera que el mercado de envases de bebidas alcohólicas de Oriente Medio y África registre una tasa compuesta anual del 3,8% durante el período previsto (2022-2027). La creciente capacidad de gasto de los consumidores en actividades recreativas y la creciente aceptación social de las bebidas alcohólicas han llevado a un aumento sostenido de la demanda de bebidas alcohólicas en la región, lo que influye en el mercado de envases. El packaging ha jugado un papel fundamental ya que da una apariencia distintiva a la amplia gama de ofertas de los fabricantes de bebidas alcohólicas. Por ejemplo, Huhtamaki presentó bolsas de bolsillo para tragos y paquetes termoformados, que son conceptos nuevos e innovadores que brindan al consumidor envases para bebidas alcohólicas fáciles de usar y fáciles de usar

- Según el Servicio Agrícola Exterior del USDA, se proyectó que la producción de uva para vino de Sudáfrica aumentaría marginalmente en un 1% a 1,25 millones de toneladas métricas en 2020. Las instalaciones de riego están mejorando con condiciones climáticas favorables y mejores rendimientos, y algunas regiones también se recuperaron de 2016- Condiciones de sequía de 2018. Se proyectaba que la producción de vino alcanzaría los 947 millones de litros en 2020. Si bien la industria vitivinícola sudafricana está mostrando signos de recuperación, también enfrenta amenazas de importaciones de proveedores de vino de bajo valor y aumento de existencias.

- La pandemia de COVID-19 ha tenido un impacto mixto en el mercado de bebidas alcohólicas de la región. Por ejemplo, en Sudáfrica, durante el confinamiento, el transporte y la venta de bebidas alcohólicas estaban completamente prohibidos dentro del país, lo que significaba que las ventas en el comercio hostelero no podían simplemente trasladarse al comercio exterior durante el período de cierres del comercio hostelero. Sin embargo, en los Emiratos Árabes Unidos, debido a la continua disponibilidad de los productos y la resiliencia de la cadena de suministro, el mercado ha experimentado un aumento de las compras en establecimientos no comerciales para consumo interno. Las ventas de cerveza sin alcohol, la única categoría presente en las bebidas alcohólicas en Arabia Saudita, disminuyeron a lo largo de 2020 cuando la pandemia de COVID-19 provocó el cierre ordenado por el gobierno de todos los establecimientos de hostelería.

- Las alternativas sin alcohol a la cerveza, el vino y las bebidas espirituosas ofrecen una alternativa premium para los consumidores de los mercados de Medio Oriente donde el alcohol está prohibido. Estas innovaciones también pueden adaptarse al mercado donde el consumo de alcohol está restringido. Arabia Saudita era uno de los mayores mercados para el consumo de cerveza sin alcohol a nivel mundial. El consumo en volumen de cerveza sin alcohol casi se duplicó en el país entre 2015 y 2019. Se espera que siga creciendo en el futuro.

- En los Emiratos Árabes Unidos (EAU), el turismo y su vasta población de expatriados contribuyen en gran medida al crecimiento del alcohol. Los emiratíes representan el 10% de la población, mientras que los expatriados representan el 90%. Según la Organización Mundial de la Salud, las bebidas espirituosas eran el alcohol más popular en los Emiratos Árabes Unidos, con una cuota del 82%, seguidas de la cerveza (10%) y el vino (8%).

- Además, los Emiratos Árabes Unidos promulgaron nuevas leyes y eliminaron los castigos por el consumo, la venta y la posesión de alcohol para las personas mayores de 21 años. La flexibilización de las restricciones sobre el alcohol es parte de una revisión de las leyes personales islámicas del país. La relajación de las regulaciones personales tiene como objetivo consolidar los principios de tolerancia de los EAU. Esta medida refleja la cambiante reputación del país como centro de turismo y negocios internacionales. Estos cambios impulsarán el consumo de bebidas alcohólicas en la región.