Markt-Trends von Saudi-Arabien Düngemittel Industrie

Steigendes Exportpotenzial für Düngemittel

Saudi-Arabien ist der größte Ammoniakexporteur in der GCC-Region. Der Export von Ammoniak ist hauptsächlich für den indischen Markt bestimmt, der Rest wird in andere asiatische und afrikanische Länder umgeleitet. Im asiatisch-pazifischen Raum gibt es verschiedene potenzielle Absatzziele für saudi-arabische Ammoniakproduzenten, darunter China, Japan, Südkorea, Thailand und Vietnam. Arabische Produzenten haben einen Wettbewerbsvorteil bei der Belieferung der asiatisch-pazifischen Region (insbesondere Süd- und Südostasien) im Vergleich zu ihren anderen europäischen, afrikanischen und südamerikanischen Pendants

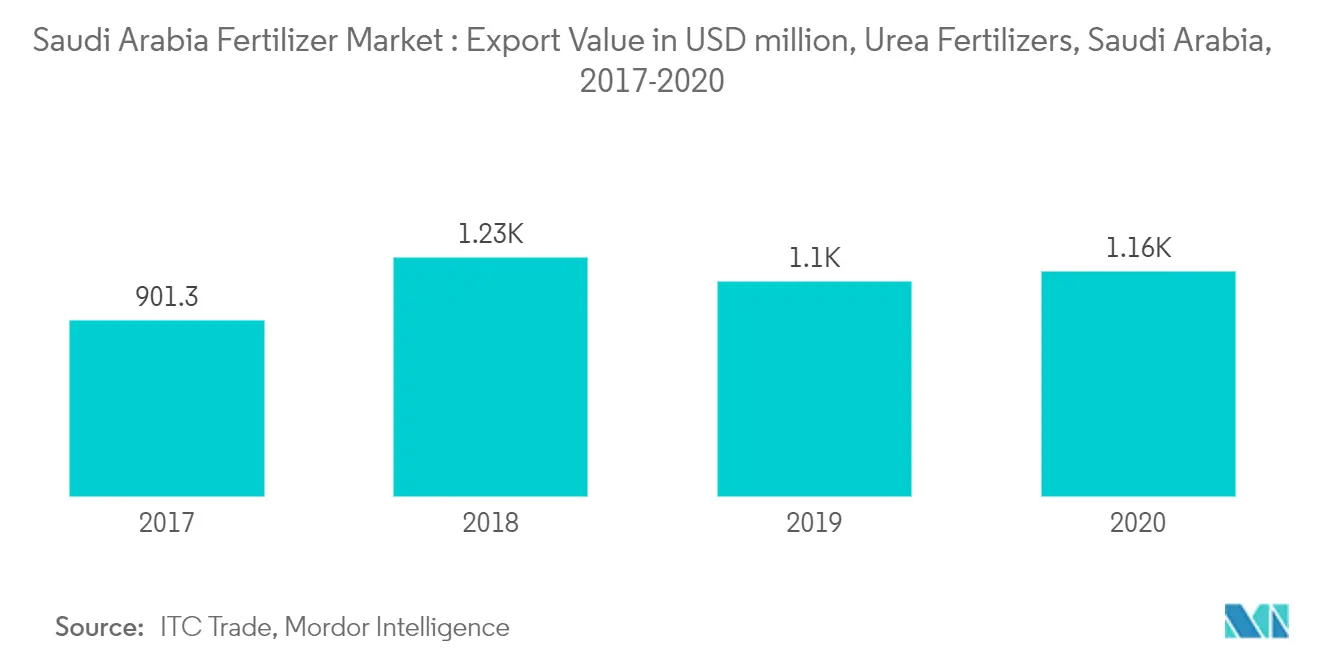

Nach Angaben des ITC-Handels stieg die Exportmenge für Harnstoff in Saudi-Arabien im Zeitraum 2017-2020. Der Harnstoffexport des Landes belief sich im Jahr 2017 auf 3.797,5 Tausend Tonnen und erreichte im Jahr 2020 4.428,7 Tausend Tonnen. Thailand war mit einem Wertanteil von 23,9 % im Jahr 2020 das wichtigste Ziel für Saudi-Arabien. Weitere Ziele sind die Vereinigten Staaten, Australien, Südafrika und Neuseeland

Die Verfügbarkeit von Erdgas zu einem attraktiven Preis im Land bietet den Vorteil niedriger Produktionskosten. Die Fähigkeit der Produzenten, Anlagen effizient und zuverlässig zu betreiben, macht den Bau exportorientierter, integrierter Harnstoffanlagen sehr attraktiv. Es wird erwartet, dass dies zu einem Gesamtwachstum des Marktes führen wird.

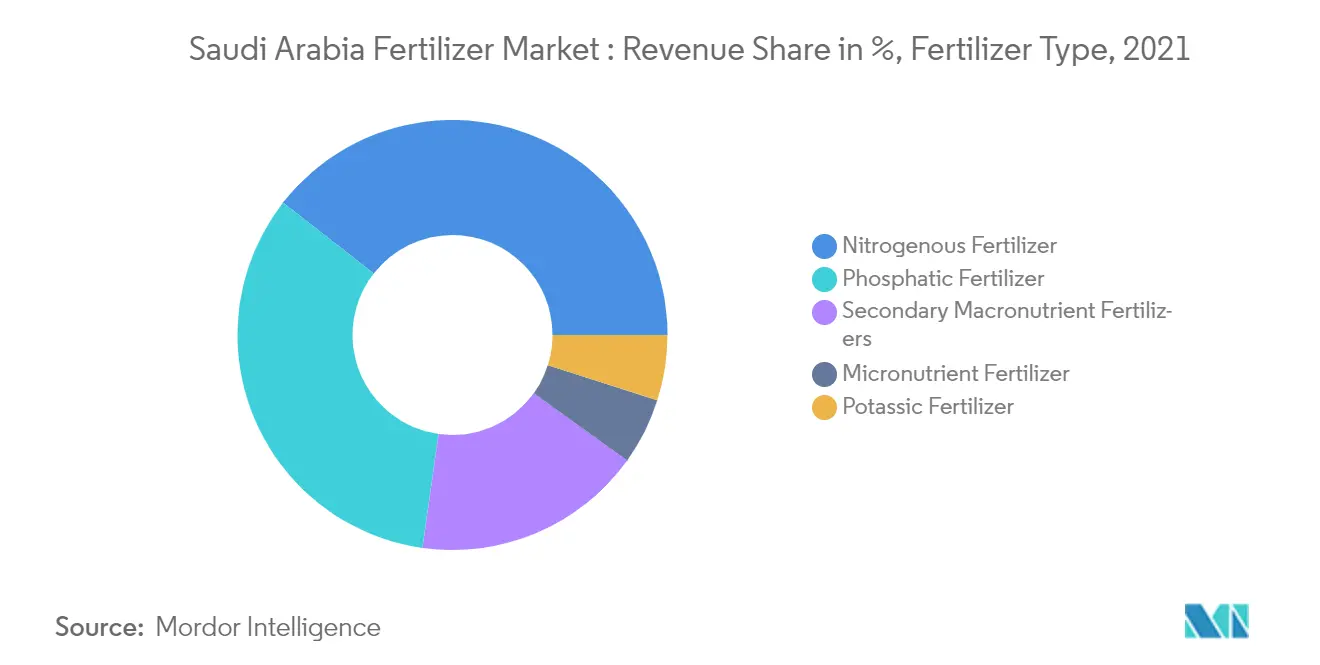

Stickstoffdünger dominiert das Produkttypensegment

Auf Saudi-Arabien entfällt etwa ein Drittel des GCC-Düngemittelexportvolumens von etwa 7,2 Millionen Tonnen, wobei Harnstoff 53 % ausmacht und der Rest sich auf Ammoniak und DAP aufteilt. Saudi-Arabien ist für den inländischen Gemüseverbrauch größtenteils auf Importe angewiesen. Um eine vollständige Abhängigkeit von Gemüseimporten zu vermeiden, hat die saudische Regierung Richtlinien formuliert, die Landwirte dazu ermutigen, Pflanzen anzubauen, die wenig Wasser benötigen, statt Pflanzen anzubauen, die mehr Wasser verbrauchen. Der Gemüseertrag stieg aufgrund der verbesserten Wasserbedingungen von 174.026 hg/ha im Jahr 2016 auf 176.524 hg/ha im Jahr 2018

Der zunehmende Anbau von Gemüsepflanzen (Tomaten) steigert die Nachfrage nach Ammoniumsulfat, da es durch die Bereitstellung von Stickstoff auch das Pflanzenwachstum fördert. Der inländische Bedarf an Ammoniumsulfat wird größtenteils durch Importe gedeckt. Das Unternehmen SafSulphur ist eines der wichtigsten Unternehmen, das qualitativ hochwertiges Ammoniumsulfat in Saudi-Arabien anbietet. Der Import von Ammoniumsulfat in das Land verzeichnete im Berichtszeitraum ein stetiges Wachstum. Laut ITC-Handel stieg beispielsweise der Import von Ammoniumsulfat von 1.981 Tonnen im Jahr 2019 auf 2.126 Tonnen im Jahr 2020, was auf ein mögliches Marktwachstum in den kommenden Jahren hindeutet

Darüber hinaus möchte die Regierung, insbesondere nach der Nahrungsmittelkrise vor einigen Jahren, dass das Land in der Gemüseproduktion autark ist. Daher wird erwartet, dass die Nachfrage nach stickstoffhaltigen Düngemitteln wie Harnstoff in den kommenden Jahren steigen wird