聚苯硫醚(PPS)树脂市场规模

| 研究期 | 2019 - 2029 |

| 估计的基准年 | 2023 |

| CAGR | < 5.00 % |

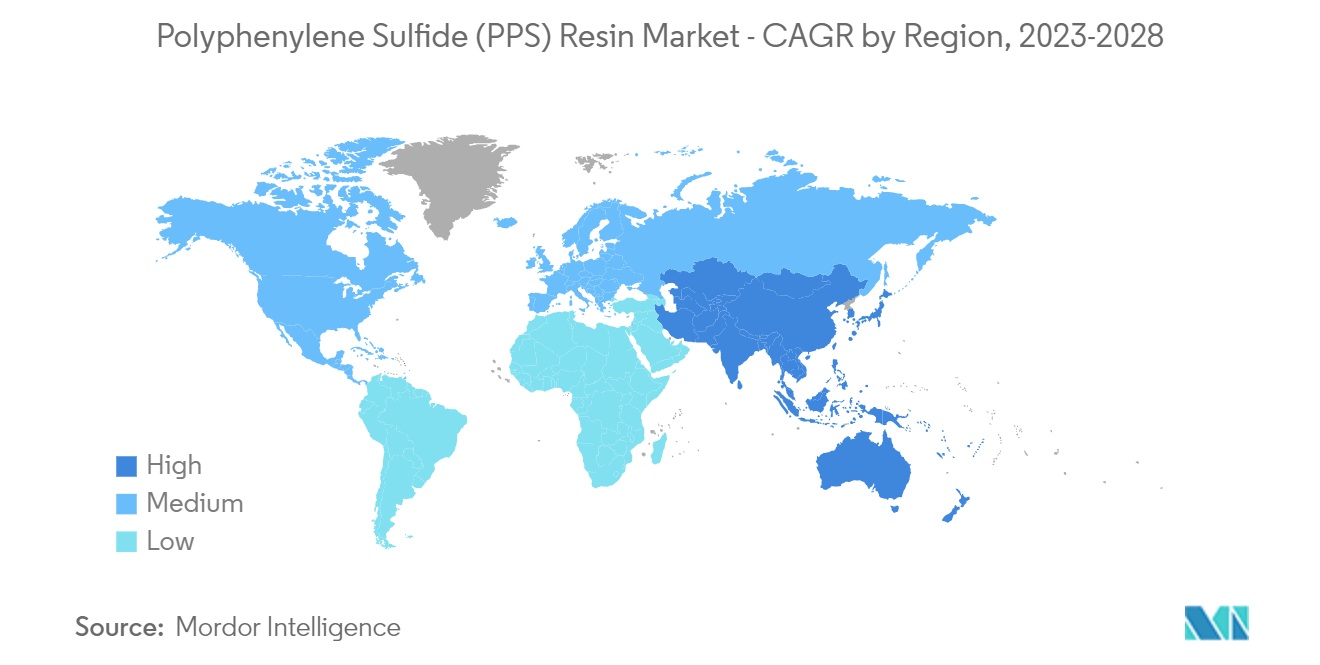

| 增长最快的市场 | 亚太地区 |

| 最大的市场 | 亚太地区 |

| 市场集中度 | 高的 |

主要参与者_Resin_Market_-_Key_Players.webp)

*免责声明:主要玩家排序不分先后 |

我们可以帮忙吗?

聚苯硫醚(PPS)树脂市场分析

预计聚苯硫醚 (PPS) 树脂市场在预测期内的复合年增长率约为 5%。

由于所有行业都暂停了制造流程,因此 COVID-19 对市场产生了负面影响。疫情造成的不利条件导致汽车需求低迷,导致预测期内PPS树脂市场出现负增长。然而,由于所有行业生产流程的恢复,预计市场将在 2022 年保持增长轨迹。

- 推动所研究市场增长的主要因素是 PPS 树脂产品相对于其他热塑性树脂产品和金属的优势,以及汽车和电子应用中 PPS 树脂需求的增加。

- PPS 树脂的高成本限制了市场的增长。

- 轻型电动汽车的快速生产为 PPS 树脂市场的短期增长创造了有利可图的机会。

- 由于印度、中国等国家汽车工业的崛起,亚太地区在预测期内主导 PPS 市场。

聚苯硫醚(PPS)树脂市场趋势

汽车行业将主导市场

- 由于燃油喷射系统、冷却液系统和车辆水泵叶轮大量消耗聚苯硫醚 (PPS) 树脂,汽车行业成为主导领域。

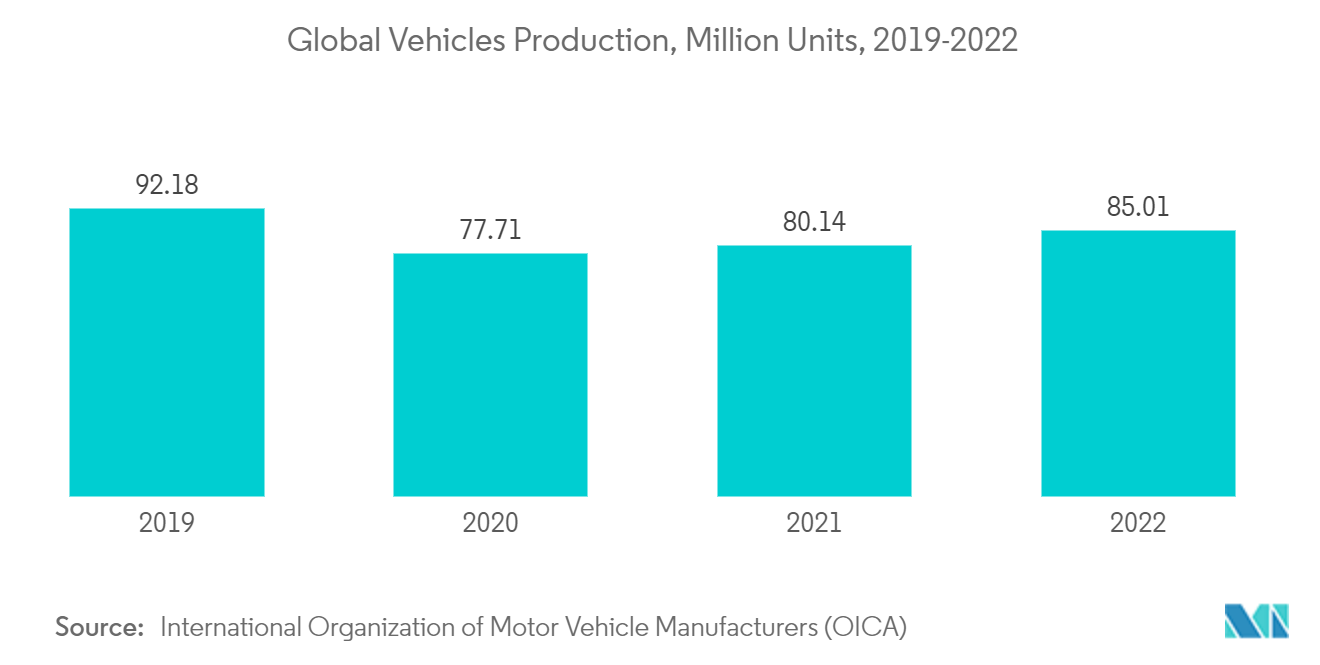

- 据OICA统计,2021年全球汽车产量达到8010万辆,比上年的7760万辆增长4%。由于消费者需求的不断增长,汽车产量的增加是推动市场增长的关键因素。

- 聚苯硫醚是一种高性能热塑性塑料,最大结晶度为65%。据国际能源署预测,到2025年,热塑性塑料的总产量预计将达到4.4525亿吨。

- 聚苯硫醚(PPS)是一种半结晶材料。它具有出色的性能平衡,包括耐高温性,因此也用于电气和电子行业。 ZVEI预计,2022年,美国电子行业预计同比增长5%左右。

- PPS 树脂因满足使用过程中承受高温等要求以及出色的热循环性能而闻名,最适合用于电容器外壳、逆变器磁芯、电机磁芯和外壳。由于这些特性,PPS 树脂被用于电动汽车。

- IEA数据显示,2022年第一季度全球电动汽车销量为200万辆,较2021年同期增长75%。预计到2023年将进一步增长22%,达到180万辆左右。

- 此外,汽车制造商的大量投资预计将在电动汽车市场的发展中发挥重要作用。例如,2021年11月,特斯拉公司宣布计划投资1.8791亿美元扩大上海工厂产能。

- 2021 年 8 月,丰田宣布推出全新纯电动汽车系列丰田 bZ,其中包括全系列电动汽车。该系列首款概念车型在上海车展上亮相,预计到 2025 年将在全球推出 15 款纯电动汽车。

- 因此,不断增长的汽车工业预计将在预测期内推动全球对聚苯硫醚(PPS)树脂的需求。

亚太地区将主导市场

- 亚太地区占据全球最大的市场份额。 PPS 的需求主要由汽车、电气电子、工业和航空航天行业不断增长的需求推动。

- 亚洲是世界上最大的汽车制造中心。电动汽车的发展预计未来将继续保持强劲势头,尤其是在中国,出于各种环境问题,许多政府计划正在推动摆脱化石燃料。

- 中国汽车制造业规模全球第一。然而,近年来该行业增速放缓,产销量下降。根据中国汽车工业协会(CAAM)的数据,2022年12月中国汽车销量同比下降8.4%至256万辆,而2022年全年销量增长至2686万辆。

- 2021年,中国以2627万辆汽车销量位居全球汽车市场领先地位,其次是美国(1540万辆)和日本(444万辆)。

- 据印度品牌资产基金会预测,到2027年,印度汽车市场规模预计将达到548.4亿美元,复合年增长率超过9%。印度汽车工业的目标是到2026年将汽车出口量增加五倍。2022年,印度汽车出口总量为5,617,246辆。

- 亚太地区正在见证大量投资,主要来自宝马、现代汽车和本田等全球汽车制造商。这些公司计划进军亚太汽车行业,主要是为了增加产量,同时满足对先进汽车日益增长的需求。

- 例如,2022年12月,宝马集团与长海汽车公司(THACO)合作,在越南本地生产宝马汽车。此次合作扩大了宝马集团在亚洲的汽车生产网络。

- 此外,中国拥有全球最大的电子产品生产基地。智能手机、OLED电视、平板电脑、电线、电缆和耳机等电子产品在电子产品中增长最快。

- 根据JEITA(日本电子信息技术产业协会)的数据,2022年11月,电子行业总产值达到70.9834亿美元。 2022年12月,日本电子产品出口额为83.9545亿美元。

- 印度政府主要关注电子行业的增长。因此,它制定了各种举措,例如分阶段制造计划(PMP),以在印度制造举措下添加更多智能手机组件。预计这将推动国内手机制造,从而增加对 PPS 树脂的需求。

- 在印度,电子市场需求增长,市场规模迅速扩大。 2022 年 12 月,印度电子产品出口额达 166.7 亿美元,而 2021 年同月为 109.9 亿美元。

- 因此,预计上述市场趋势将在预测期内推动该地区对 PPS 的需求。

聚苯硫醚(PPS)树脂行业概况

全球聚苯硫醚(PPS)树脂市场本质上高度整合。一些主要市场参与者包括(排名不分先后)东丽工业公司、DIC 公司、塞拉尼斯公司、索尔维和新和成材料有限公司等。

聚苯硫醚 (PPS) 树脂市场领导者

-

DIC Corporation

-

Solvay

-

Celanese Corporation

-

NHU Materials Co.

-

TORAY INDUSTRIES, INC.

*免责声明:主要玩家排序不分先后

_Resin_Market-Market_Concentration.webp)

聚苯硫醚(PPS)树脂市场动态

- 2022年11月:宝理塑料有限公司扩大了PPS树脂生产工厂(南通)有限公司的复合产能。新扩建的产能将满足全球工程塑料的需求,将年产能从9000吨提升至21400吨。新制造工厂将于 2025 年 1 月投入运营。

- 2022年4月:全球化学工业领导者SABIC推出了基于聚苯硫醚(PPS)树脂的玻璃纤维增强材料LNP THERMOCOMP OFC08V化合物。该材料适合 5G 基站偶极天线和其他电气和电子应用。

聚苯硫醚 (PPS) 树脂市场报告 - 目录

1. 介绍

1.1 研究假设

1.2 研究范围

2. 研究方法论

3. 执行摘要

4. 市场动态

4.1 司机

4.1.1 汽车行业对 PPS 树脂的需求不断增加

4.1.2 PPS 树脂产品相对于其他热塑性树脂产品的优势

4.2 限制

4.2.1 汽车产量下降

4.2.2 COVID-19 大流行的影响

4.3 行业价值链分析

4.4 波特五力分析

4.4.1 供应商的议价能力

4.4.2 消费者的议价能力

4.4.3 新进入者的威胁

4.4.4 替代产品和服务的威胁

4.4.5 竞争程度

5. 市场细分(市场规模价值)

5.1 类型

5.1.1 线性聚苯硫醚

5.1.2 固化聚苯硫醚

5.1.3 支化聚苯硫醚

5.2 最终用户行业

5.2.1 汽车

5.2.2 电气和电子

5.2.3 工业的

5.2.4 航天

5.2.5 其他最终用户行业

5.3 地理

5.3.1 亚太

5.3.1.1 中国

5.3.1.2 印度

5.3.1.3 日本

5.3.1.4 韩国

5.3.1.5 亚太其他地区

5.3.2 北美

5.3.2.1 美国

5.3.2.2 加拿大

5.3.2.3 墨西哥

5.3.3 欧洲

5.3.3.1 德国

5.3.3.2 英国

5.3.3.3 意大利

5.3.3.4 法国

5.3.3.5 欧洲其他地区

5.3.4 南美洲

5.3.4.1 巴西

5.3.4.2 阿根廷

5.3.4.3 南美洲其他地区

5.3.5 中东和非洲

5.3.5.1 沙特阿拉伯

5.3.5.2 南非

5.3.5.3 中东和非洲其他地区

6. 竞争格局

6.1 并购、合资、合作和协议

6.2 市场份额分析**

6.3 领先企业采取的策略

6.4 公司简介

6.4.1 Celanese Corporation

6.4.2 DIC Corporation

6.4.3 Kolon Plastics Inc.

6.4.4 KUREHA CORPORATION

6.4.5 NHU Materials Co.

6.4.6 Polyplastics Co. Ltd

6.4.7 SABIC

6.4.8 SK Innovation

6.4.9 Solvay

6.4.10 TORAY INDUSTRIES, INC.

7. 市场机会和未来趋势

7.1 快速生产轻型电动汽车

聚苯硫醚(PPS)树脂行业细分

聚苯硫醚(PPS)树脂是一种由苯和硫制成的化学结构简单的结晶耐热聚合物。 PPS是一种具有高热性能和机械性能的热塑性聚合物,广泛应用于汽车、精密电子、电气设备、化学品容器、航空航天部件等行业。

聚苯硫醚 (PPS) 树脂市场按类型、最终用途行业和地理位置细分。按类型划分,市场分为线性 PPS、固化 PPS 和支化 PPS。按最终用途行业,市场分为汽车、电气和电子、工业、航空航天和其他最终用户行业。该报告还涵盖了主要地区 15 个国家的聚苯硫醚 (PPS) 树脂市场规模和预测。对于每个细分市场,市场规模和预测都是根据收入(百万美元)进行的。

| 类型 | ||

| ||

| ||

|

| 最终用户行业 | ||

| ||

| ||

| ||

| ||

|

| 地理 | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

聚苯硫醚 (PPS) 树脂市场研究常见问题解答

目前聚苯硫醚 (PPS) 树脂市场规模有多大?

聚苯硫醚 (PPS) 树脂市场预计在预测期内(2024-2029 年)复合年增长率将低于 5%

聚苯硫醚(PPS)树脂市场的主要参与者是谁?

DIC Corporation、Solvay、Celanese Corporation、NHU Materials Co.、TORAY INDUSTRIES, INC. 是聚苯硫醚 (PPS) 树脂市场的主要公司。

聚苯硫醚(PPS)树脂市场增长最快的地区是哪个?

预计亚太地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区在聚苯硫醚(PPS)树脂市场中占有最大份额?

2024年,亚太地区将占据聚苯硫醚(PPS)树脂市场最大的市场份额。

聚苯硫醚 (PPS) 树脂市场涵盖哪些年份?

该报告涵盖了以下年份的聚苯硫醚(PPS)树脂市场历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了以下年份的聚苯硫醚(PPS)树脂市场规模:2024年、2025年、2026年、2027年、2028 年和 2029 年。

聚苯硫醚(PPS)树脂行业报告

Mordor Intelligence™ 行业报告创建的 2024 年聚苯硫醚 (PPS) 树脂市场份额、规模和收入增长率统计数据。聚苯硫醚 (PPS) 树脂分析包括 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。