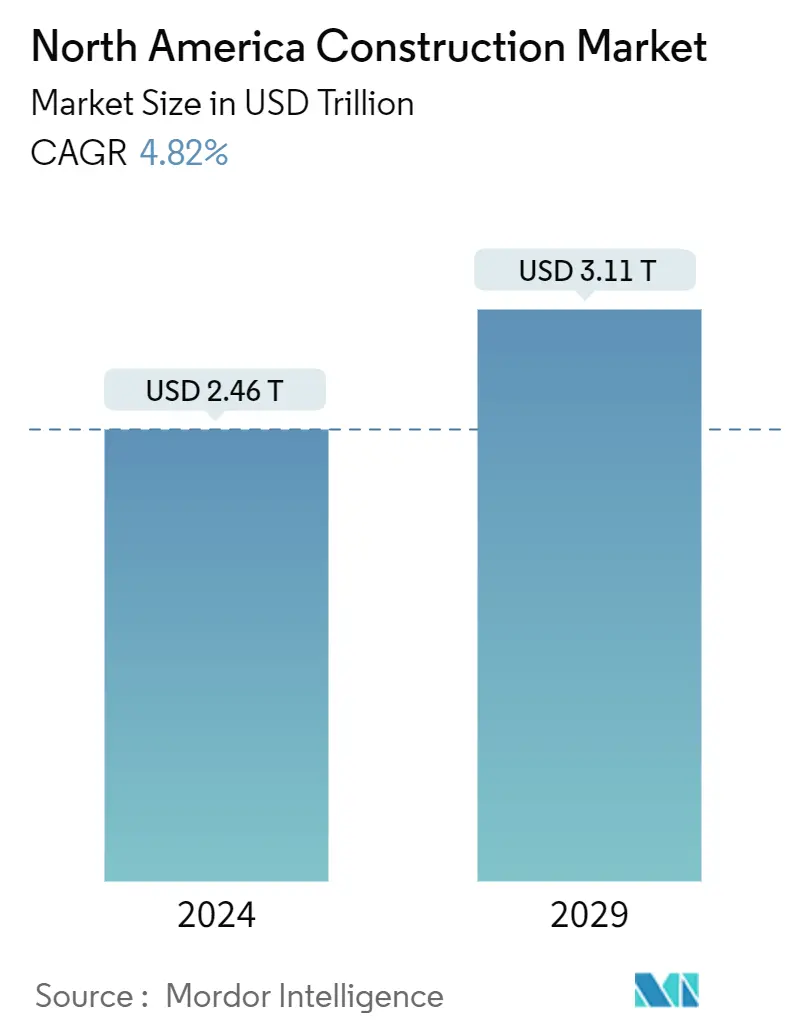

北美建筑市场规模

| 研究期 | 2019-2029 |

| 估计的基准年 | 2023 |

| 市场规模 (2024) | USD 2.46 万亿美元 |

| 市场规模 (2029) | USD 3.11 万亿美元 |

| CAGR(2024 - 2029) | 4.82 % |

| 市场集中度 | 低的 |

主要参与者

*免责声明:主要玩家排序不分先后 |

我们可以帮忙吗?

北美建筑市场分析

2024年北美建筑市场规模预计为2.46万亿美元,预计到2029年将达到3.11万亿美元,在预测期内(2024-2029年)复合年增长率为4.82%。

- COVID-19 大流行对北美的建筑业产生了巨大影响。美国的建筑行业严重依赖其他国家的钢铁、铜、铝、石材和固定装置的供应,其中许多来自中国。受疫情影响,2020 年非住宅建设开始下降 24%。

- 工业房地产已显示出其实力,尤其是自新型冠状病毒肺炎 (COVID-19) 大流行爆发以来。这迅速加速了电子商务的发展,并将配送空间的需求推向新的高度。据 2021 年 6 月报道,到 2025 年,美国需要增加 3.3 亿平方英尺的专门用于在线履行的仓库空间,以跟上同期电子商务销售的预期增长。在加拿大,对仓库空间的需求远远超过供应,导致工业建设激增。继 2020 年在线销售额增长 32% 后,预计加拿大在未来五年内将需要额外 4000 万平方英尺的仓库空间,以满足 2025 年的需求。这是加拿大可用综合存储容量的三倍多三个最繁忙的工业城市:多伦多、温哥华和蒙特利尔。

- 制造、采矿和一系列服务业都将建筑业作为其最大的客户之一。这包括美国的所有私人和政府房地产以及商业基础设施开发,美国是劳动力的主要来源。尽管美国较大的建筑业预计仍将面临宏观经济压力,但政府基础设施项目支出的增加可能会在中短期内继续使该行业受益。联邦公路管理局 (FHWA) 于 2023 年 1 月宣布支出 21 亿美元用于桥梁基础设施升级。这项 21 亿美元的计划是国家政府为修复全国公路桥梁而承诺的大量投资的一部分。

- 为了兑现其选举承诺,加拿大政府可能会增加住房和可再生能源计划的支出。该党在其选举计划中声称,将在未来四年内花费 27 亿加元(21 亿美元)建造或修复 140 万套经济适用房,并且温室气体排放量将比 2005 年水平减少 40-45%。十年末。

北美建筑市场趋势

住宅建筑领域占据市场主要份额

- 住宅建设已经受到抵押贷款利率上升的影响,将继续收缩,随着商业部门紧缩,非住宅建设也将加入其中。通过基础设施投资和就业法案(IIJA)、CHIPS 和科学法案以及降低通货膨胀法案(IRA) 向建筑业提供的资金将应对经济低迷,让建筑业停滞不前。

- 在经济大衰退期间,建筑活动无处可寻。 2023 年将会截然不同。利率上升给 2022 年初强劲的房地产市场踩了刹车。有一定增长,但速度要慢得多。如果按季度划分,预计2023年上半年将出现小幅负增长,但2023年下半年将出现回升增长。

- 2023-2024年工资应继续上涨,劳动力市场依然紧张(2022年经济显示充分就业)。这就是美联储有机会在不陷入衰退的情况下走上这条狭窄的放缓道路的原因。

- 在美联储(Fed)努力抑制通胀的背景下,美国房地产市场首当其冲地受到加息的影响。美联储于2023年3月宣布连续第九次加息25个基点。此举将联邦基金利率从2022年3月的近0%提高至4.75-5%的区间。由于就业市场继续紧张,尽管近几个月通胀有所缓解,但通胀仍处于较高水平,美联储可能在 2023 年 5 月上旬进一步加息 25 个基点。

- 考虑到抵押贷款利率飙升、建筑成本高昂、供应链中断、劳动力短缺以及新建私人住房许可证数量下降,市场专家预计 2023 年美国住宅建筑行业将保持疲软。这反映了当前住房市场的疲软行业方面,2023 年前三个月房屋开工大幅下降。

- 根据美国人口普查局的数据,今年第一季度,美国新开工私人住房总数(以未经调整的计算)同比骤降 17.9%,从 2017 年的 389,700 套下降到2022 年第一季度至 2023 年第一季度为 319,800 套。这一疲软归因于单套住宅(同比-28.6%)和两套至四套住宅(-31.8%)开工量下降;相比之下,2023 年第一季度五套及以上房屋开工量同比增长 6.4%。

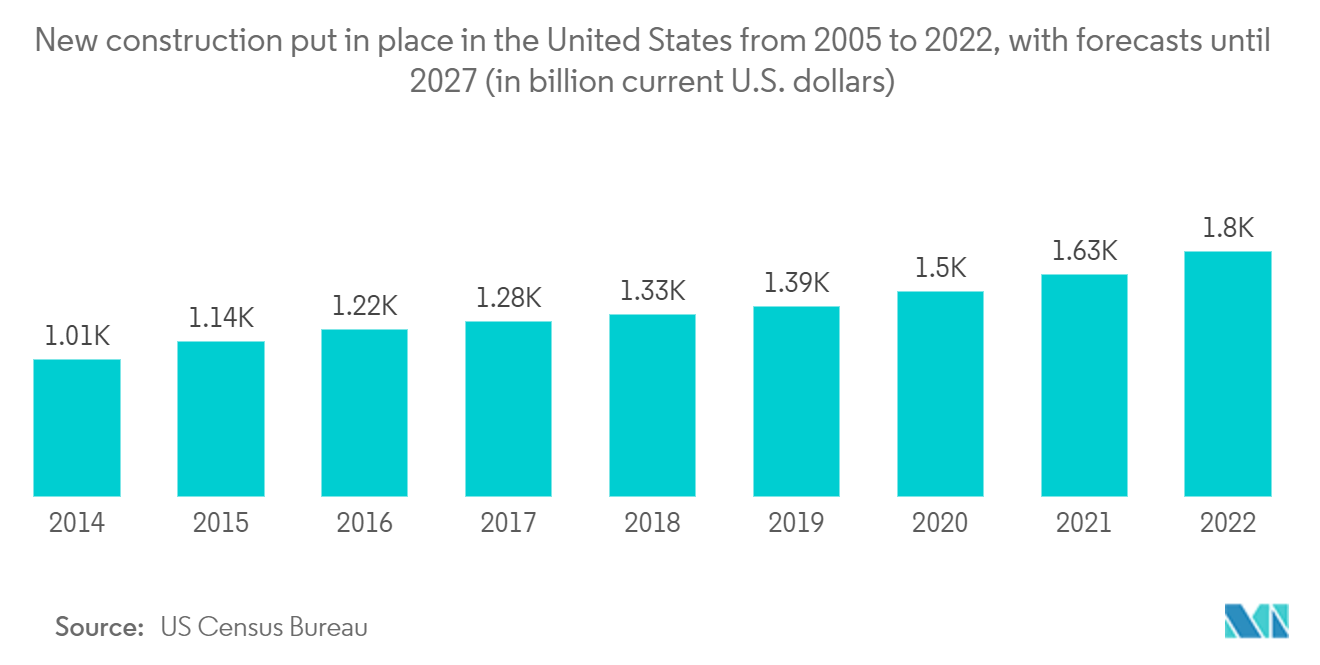

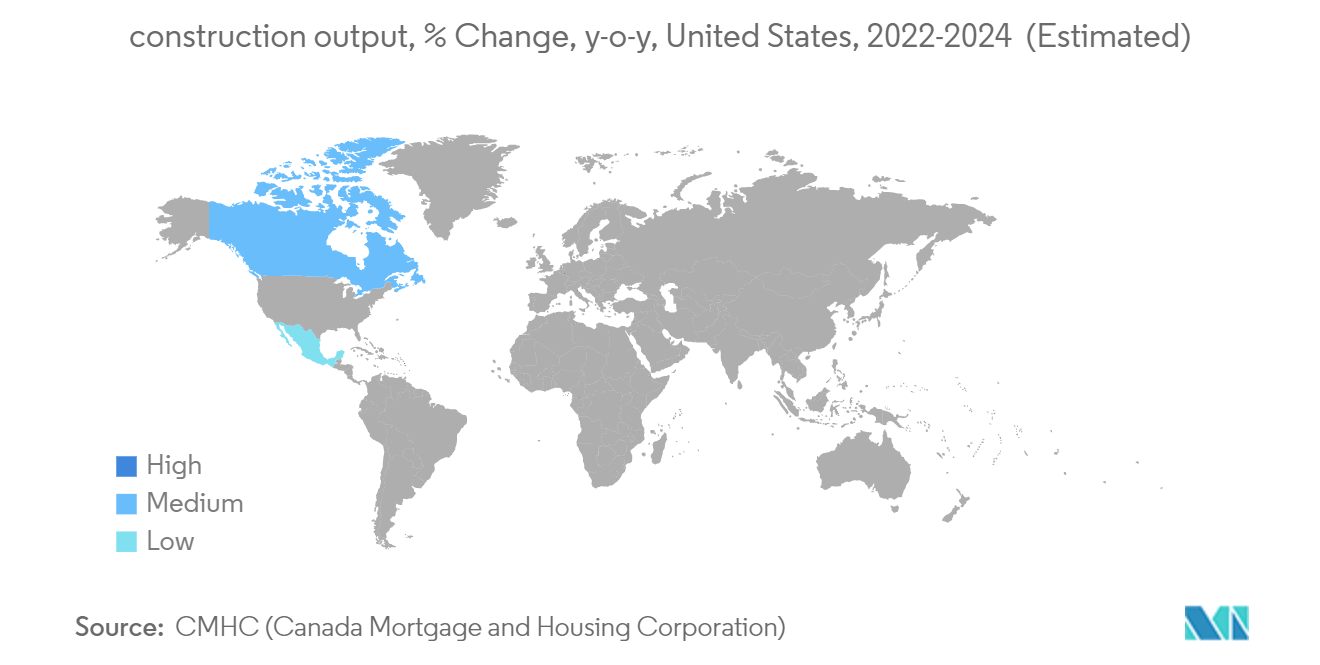

美国把握未来一年市场增长

- 预计 2023 年美国建筑产量将收缩 5%,主要是由于住宅建设下滑。利率上升导致项目融资成本上升,而通货膨胀则增加了建筑材料成本。技术工人的供应和供应链中断导致交货时间延长和项目延误。熟练劳动力的缺乏和劳动力老龄化可能会减少未来潜在的建筑产量。

- 预计住宅建筑领域将出现最大幅度的萎缩,因为激进的货币紧缩政策导致抵押贷款利率上升,而高通胀则影响了住房负担能力。然而,由于政府的刺激措施,非住宅建筑仍然更具弹性。 基础设施投资和就业法案将刺激今年的建设,旨在对老化基础设施(包括道路、高速公路、桥梁、铁路和宽带发展)进行全面投资。

- 2023 年美国住宅领域的建筑活动开始疲软,2023 年前两个月的已竣工建筑总价值(按季节性调整后的名义价值计算)同比下降 4.1% 2023 年。由于经济放缓、住宅建设需求低迷以及利润率压力上升,预计 2023 年付款延迟和破产将增加。由于利率高且活动放缓,流动性有限的企业和/或债务水平升高将在履行其义务方面面临困难。

- 鉴于建筑业的信贷管理状况和经营业绩更加疲弱,该行业前景已从良好下调至一般。 2023 年 4 月获得建筑许可证授权的私人住房单位经季节调整后的年增长率为1,416,000。这比 3 月份修正后的 1,437,000 人下降了 1.5%,比 2022 年 4 月的 1,795,000 人下降了 21.1%。

- 4 月份单户住宅授权数量为 855,000 套;这比 3 月份修正后的数字 829,000 增加了 3.1%。 2023 年 4 月,拥有 5 个或以上单元的建筑的单元授权为 502,000 套。4 月份私人住房开工量经季节性调整后的年增长率为 1,401,000 套。这比 3 月份修订后的估计数 1,371,000 人高出 2.2% (±11.9%)*,但比 2022 年 4 月的 1,803,000 人低 22.3% (±8.7%)。

- 2023 年 4 月单户住宅开工率为 846,000 套;这比 2023 年 3 月修订后的数字 833,000 增加了 1.6% (±12.3%)。 4 月份拥有 5 个或以上单元的建筑物的单元率为 542,000 套。 4 月份私人住房竣工量经季节调整后折合成年率为 1,375,000 套。这比 3 月份修订后的估计数 1,534,000 人低 10.4% (±9.9%),但比 2022 年 4 月的 1,361,000 人高出 1.0% (±16.4%)。 4 月份单户住宅竣工量为 971,000 套;这比 3 月份修正后的增长率 1,039,000 低 6.5% (±11.0%)。 4 月份拥有 5 个或以上单元的建筑物的单元率为 400,000。

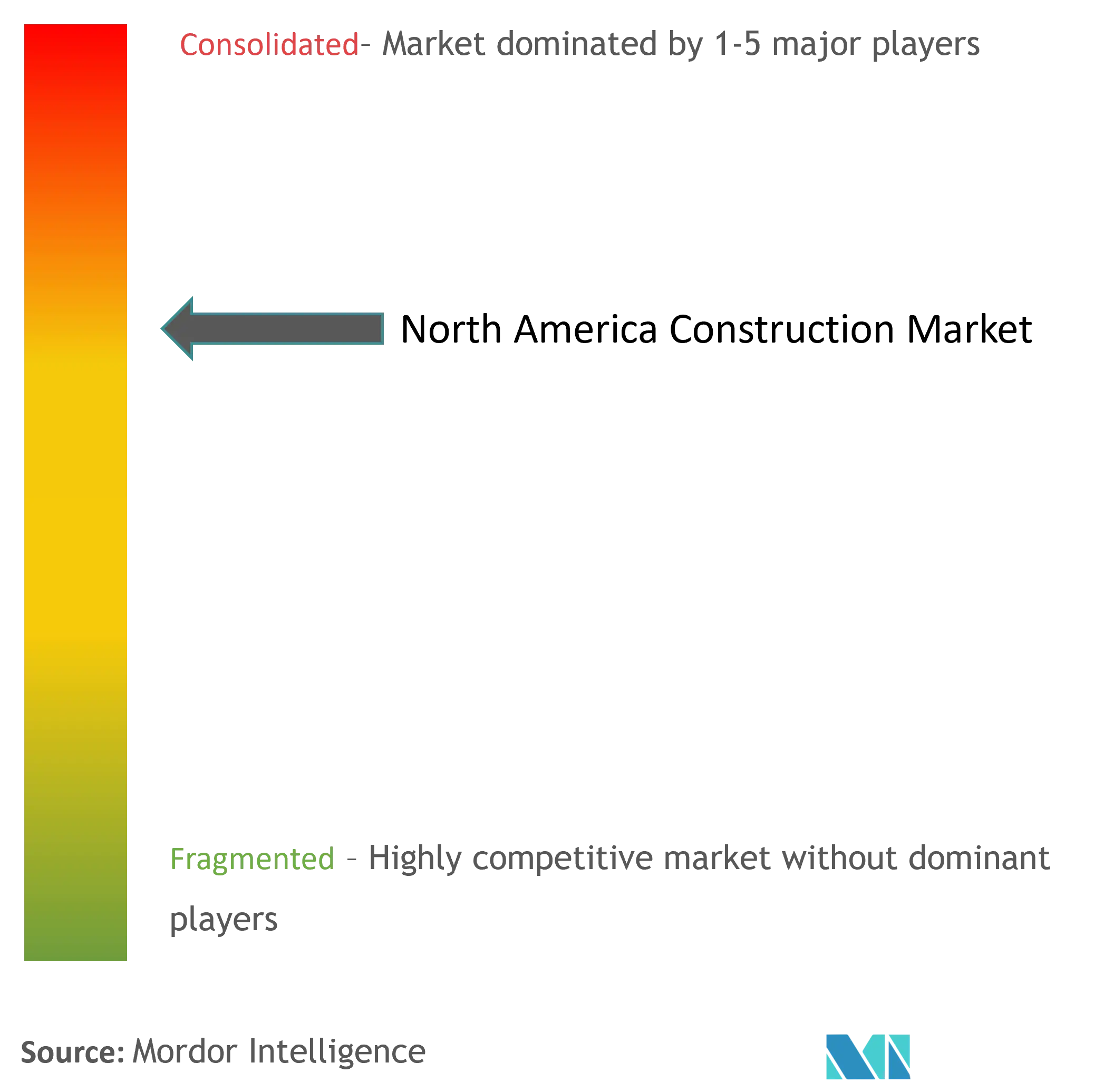

北美建筑业概况

北美建筑市场的竞争较弱,国际主要企业占据了相当大的市场份额,而其他中小型企业的市场空间较小。北美建筑市场在预测期内呈现增长机会,预计将进一步推动市场竞争。该地区大型经济体不断增长的基础设施和建设投资为其他参与者创造了充足的机会。由于少数参与者占据了重要份额,北美建筑市场出现了明显的整合。

北美建筑市场领导者

-

Lennar Corporation

-

D. R. Horton Inc.

-

Kiewit Corporation

-

Hochteif USA Inc.

-

Hensel Phelps Construction Co.

*免责声明:主要玩家排序不分先后

北美建筑市场新闻

- 2023 年 5 月:Greystar Real Estate Partners LLC(Greystar)宣布推出新的专用品牌。它将专门专注于 Greystar 的影响力住房产品,为因美国缺乏租赁选择而受到影响的关键人群提供更多可获得的住房机会。

- 2023 年 4 月:Greystar Real Estate Partners, LLC(Greystar)宣布为其模块化建筑业务 Modern Living Solutions(MLS)开设旗舰制造工厂,该业务专注于可实现和可持续的住房。这一里程碑是在宾夕法尼亚州西部工厂举行的剪彩仪式上实现的,木林森正在该工厂雇用 170 名全职员工来执行其第一家模块化工厂的启动和运营。

北美建筑市场报告 - 目录

1. 介绍

1.1 研究假设

1.2 研究范围

2. 研究方法论

3. 执行摘要

4. 市场洞察

4.1 当前的经济和建筑市场情况

4.2 建筑领域的技术创新

4.3 政府法规和举措对行业的影响

4.4 重型设备价格对建筑业影响回顾与评述

4.5 北美国家关键行业指标比较(分析师观点)

4.6 北美国家建筑成本指标比较(分析师观点)

4.7 COVID-19 对市场的影响

5. 市场动态

5.1 市场驱动因素

5.1.1 人口增长和可支配收入

5.1.2 Covid-19 后办公部门的需求回归

5.1.3 非住宅建筑呈上升趋势

5.2 市场限制

5.2.1 利息和融资

5.2.2 原材料成本增加

5.3 市场机会

5.3.1 绿色建筑倡议

5.3.2 技术进步

5.4 行业吸引力-波特五力分析

5.4.1 供应商的议价能力

5.4.2 买家/消费者的议价能力

5.4.3 新进入者的威胁

5.4.4 替代产品的威胁

5.4.5 竞争激烈程度

6. 市场细分

6.1 按国家/地区

6.1.1 加拿大

6.1.2 美国

6.2 按行业

6.2.1 商业建筑

6.2.2 住宅施工

6.2.3 工业建筑

6.2.4 基础设施(交通)建设

6.2.5 能源和公用事业建设

6.3 按建筑类型

6.3.1 补充内容

6.3.2 拆除和新建工程

7. 竞争格局

7.1 市场集中度概览

7.2 公司简介

7.2.1 Lennar Corporation

7.2.2 D. R. Horton Inc.

7.2.3 Kiewit Corporation

7.2.4 Hochteif USA Inc.

7.2.5 Hensel Phelps Construction Co.

7.2.6 Tutor Perini Corporation

7.2.7 PulteGroup Inc.

7.2.8 The Whiting-Turner Contracting Company

7.2.9 Toll Brothers Inc.

7.2.10 NVR Inc.

7.2.11 Graham Income Trust

7.2.12 PCL Construction Group Inc.

7.2.13 SNC-Lavalin Construction Inc.

7.2.14 Aecon Group Inc.

7.2.15 Kajima U.S.A. Inc.*

8. 市场的未来

9. 附录

北美建筑业细分

建筑业是指建筑物和其他固定结构的安装、维护和修理,以及构成结构基本组成部分和其运行所需的道路和服务设施的建设。建筑包括从开始到结束建造建筑物、基础设施、工业设施和相关运营的过程。

北美建筑市场按国家(加拿大和美国)、行业(商业建筑、住宅建筑、工业建筑、基础设施(交通)建筑以及能源和公用事业建筑)以及建筑类型(加建和拆除)进行细分和新建筑)。

该报告提供了北美建筑市场所有上述细分市场的市场规模和价值(美元)预测。

| 按国家/地区 | ||

| ||

|

| 按行业 | ||

| ||

| ||

| ||

| ||

|

| 按建筑类型 | ||

| ||

|

北美建筑市场研究常见问题解答

北美建筑市场有多大?

北美建筑市场规模预计到 2024 年将达到 2.46 万亿美元,复合年增长率为 4.82%,到 2029 年将达到 3.11 万亿美元。

目前北美建筑市场规模有多大?

2024年,北美建筑市场规模预计将达到2.46万亿美元。

谁是北美建筑市场的主要参与者?

Lennar Corporation、D. R. Horton Inc.、Kiewit Corporation、Hochteif USA Inc.、Hensel Phelps Construction Co. 是在北美建筑市场运营的主要公司。

该北美建筑市场涵盖哪些年份?2023 年的市场规模是多少?

2023年,北美建筑市场规模估计为2.34万亿美元。该报告涵盖了北美建筑市场历年市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了北美建筑市场历年规模:2024年、2025年、2026年、2027年、2028年和2029年。

北美建筑业报告

Mordor Intelligence™ 行业报告创建的 2024 年北美建筑市场份额、规模和收入增长率统计数据。北美建筑分析包括 2024 年至 2029 年的市场预测展望和历史概览。获取此行业分析的样本(免费下载 PDF 报告)。