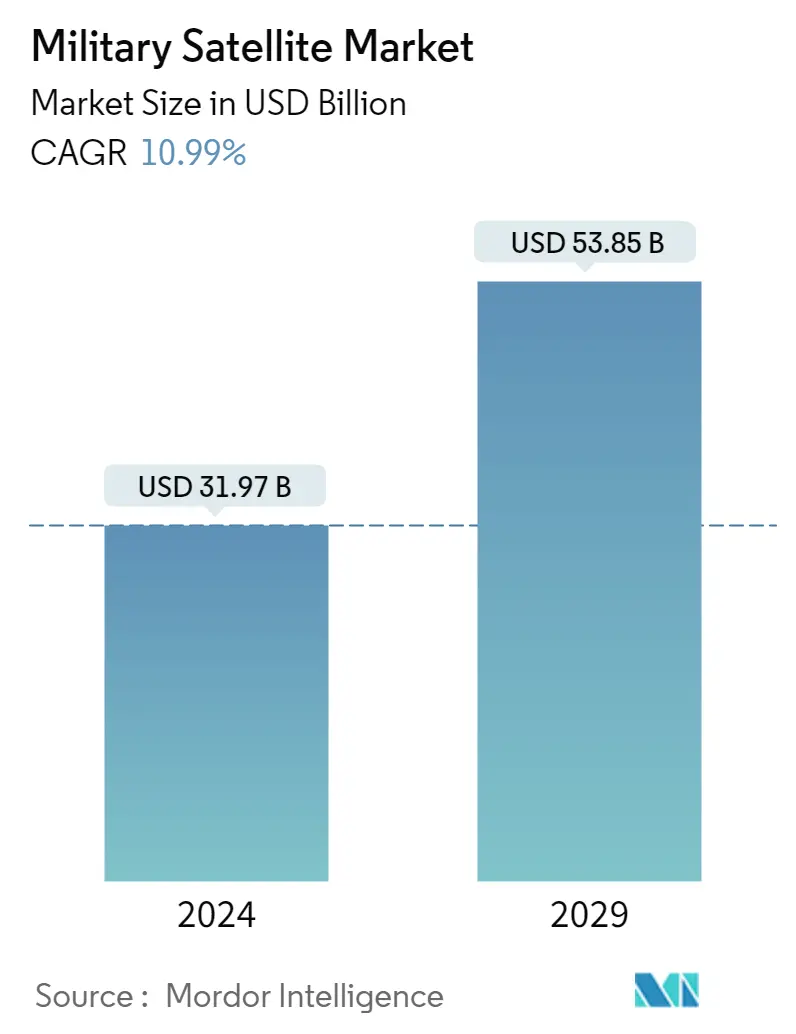

军用卫星市场规模

|

|

研究期 | 2017 - 2029 |

|

|

市场规模 (2024) | USD 319.7亿美元 |

|

|

市场规模 (2029) | USD 538.5亿美元 |

|

|

市场集中度 | 高的 |

|

|

按轨道等级划分的最大份额 | 低地轨道 |

|

|

CAGR(2024 - 2029) | 10.99 % |

主要玩家 |

||

|

||

|

*免责声明:主要玩家排序不分先后 |

军用卫星市场分析

2024年军事卫星市场规模预计为319.7亿美元,预计到2029年将达到538.5亿美元,在预测期内(2024-2029年)复合年增长率为10.99%。

更快的通信中继将推动 LEO 细分市场在 2023 年占据 84.8% 的主要份额

- 卫星或航天器通常被放置在围绕地球的许多特殊轨道之一,或者可以根据其预期用途将其发射到星际旅行中。在低地球轨道(LEO)、地球静止轨道(GEO)和中地球轨道(MEO)这三个轨道中,LEO 轨道由于靠近地球而成为最受广泛青睐的轨道。

- 许多气象和通信卫星往往具有高地球轨道,距地表最远。平均(中)地球轨道卫星包括导航卫星和专门用于监测特定区域的专用卫星。每个距离都有好处和挑战,包括增加覆盖范围和降低能源效率。大多数科学卫星,包括美国宇航局的地球观测系统小组,都位于低地球轨道上。

- 2017年至2022年期间,在MEO轨道发射的57颗卫星中,大多数是用于导航/全球定位目的。同样,在 GEO 轨道上的 147 颗卫星中,大多数用于通信和地球观测目的。在此期间,北美组织拥有大约 4,131 颗 LEO 卫星制造和发射的卫星。

- 卫星在电子情报、地球科学/气象学、激光成像和光学成像等领域的使用日益增加,预计将在预测期内推动卫星发展的需求。

全球防御卫星数量的激增预计将有助于军事卫星市场

- 2022年,全球国防开支将突破2万亿美元,其中军事大国美国的国防开支猛增7730亿美元。美国太空军的重要性日益增加,因为它接管了所有军用卫星通信卫星的运行。undefined 随着军队越来越依赖卫星进行作战,美国武装部队正在将太空系统与空中、陆地和海上平台整合起来。

- 紧随美国之后的是中国、印度、俄罗斯和英国,它们的国防开支也分别增加了14%、5%、6.8%和13%。主要国防参与者都为其国防卫星领域制定了完善的预算。例如,2022年3月,法国武装部队计划在2019-2025年期间在太空领域支出7.06亿美元,并指定53亿欧元用于军事太空能力和服务。

- 市场正在见证私人企业的进入,他们在研发上投入巨资,以开拓该行业的新机遇。北美公司注重在军用卫星市场开发新型卫星总线。例如,2023 年 1 月,洛克希德·马丁公司的第一颗多任务航天器 LM 400 是一颗适用于军事用户的灵活中型卫星,已从该公司的数字工厂生产线做好准备,计划于 2023 年发射。2017 年至 2022 年期间北美军事和政府组织拥有大约 230 多颗制造和发射的卫星。预计高额军事预算支出和技术开发将推动北美市场在 2023 年至 2029 年期间实现 91% 的健康增长率。

全球军用卫星市场趋势

- 纳米和小型卫星的采用增加将产生市场需求

军用卫星产业概况

军用卫星市场较为集中,前五家企业占据85.32%。该市场的主要参与者包括中国航天科技集团公司 (CASC)、洛克希德马丁公司、雷神技术公司、ROSCOSMOS 和泰雷兹公司(按字母顺序排列)。

军用卫星市场领导者

China Aerospace Science and Technology Corporation (CASC)

Lockheed Martin Corporation

Raytheon Technologies Corporation

ROSCOSMOS

Thales

Other important companies include Airbus SE, BAE Systems, Elbit Systems, General Dynamics, Indian Space Research Organisation (ISRO), Information Satellite Systems Reshetnev, Viasat, Inc..

*免责声明:主要玩家排序不分先后

军用卫星市场新闻

- 2023 年 2 月:雷神技术公司的子公司 Blue Canyon Technologies LLC 为 Transporter-6 发射的多项小型卫星任务提供了关键硬件组件,该任务将 114 个小型有效载荷送入极地轨道。

- 2023 年 2 月:雷神技术公司的子公司 Blue Canyon Technologies LLC 为 Transporter-6 发射的多项小型卫星任务提供了关键硬件组件,该任务将 114 个小型有效载荷送入极地轨道。

- 2023 年 1 月:雷神情报与航天公司获得了一份为美国太空军开发原型导弹跟踪系统的重要合同。 MTC 是该军种首个中地球轨道导弹跟踪系统。根据该合同,雷神情报与航天公司将作为主承包商,开发和交付最先进的航天器、导弹跟踪任务有效载荷以及用于地面和数据处理任务的指挥和控制元件。

军用卫星市场报告 - 目录

执行摘要和主要发现

报告优惠

1. 介绍

1.1. 研究假设和市场定义

1.2. 研究范围

1.3. 研究方法论

2. 主要行业趋势

2.1. 卫星小型化

2.2. 卫星质量

2.3. 太空计划支出

2.4. 监管框架

2.4.1. 全球的

2.4.2. 澳大利亚

2.4.3. 巴西

2.4.4. 加拿大

2.4.5. 中国

2.4.6. 法国

2.4.7. 德国

2.4.8. 印度

2.4.9. 伊朗

2.4.10. 日本

2.4.11. 新西兰

2.4.12. 俄罗斯

2.4.13. 新加坡

2.4.14. 韩国

2.4.15. 阿拉伯联合酋长国

2.4.16. 英国

2.4.17. 美国

2.5. 价值链和分销渠道分析

3. 市场细分(包括以美元计价的市场规模、截至 2029 年的预测以及增长前景分析)

3.1. 卫星质量

3.1.1. 10-100公斤

3.1.2. 100-500公斤

3.1.3. 500-1000公斤

3.1.4. 10公斤以下

3.1.5. 1000公斤以上

3.2. 轨道级

3.2.1. 地球轨道

3.2.2. 低地轨道

3.2.3. 矿

3.3. 卫星子系统

3.3.1. 推进硬件和推进剂

3.3.2. 卫星总线和子系统

3.3.3. 太阳能电池阵列和电源硬件

3.3.4. 结构、线束和机构

3.4. 应用

3.4.1. 沟通

3.4.2. 地球观测

3.4.3. 导航

3.4.4. 太空观测

3.4.5. 其他的

3.5. 地区

3.5.1. 亚太

3.5.2. 欧洲

3.5.3. 北美

3.5.4. 世界其他地区

4. 竞争格局

4.1. 关键战略举措

4.2. 市场份额分析

4.3. 公司概况

4.4. 公司简介(包括全球概况、市场概况、核心业务部门、财务状况、员工人数、关键信息、市场排名、市场份额、产品和服务以及近期发展分析)。

4.4.1. Airbus SE

4.4.2. BAE Systems

4.4.3. China Aerospace Science and Technology Corporation (CASC)

4.4.4. Elbit Systems

4.4.5. General Dynamics

4.4.6. Indian Space Research Organisation (ISRO)

4.4.7. Information Satellite Systems Reshetnev

4.4.8. Lockheed Martin Corporation

4.4.9. Raytheon Technologies Corporation

4.4.10. ROSCOSMOS

4.4.11. Thales

4.4.12. Viasat, Inc.

5. 卫星首席执行官的关键战略问题

6. 附录

6.1. 全球概况

6.1.1. 概述

6.1.2. 波特的五力框架

6.1.3. 全球价值链分析

6.1.4. 市场动态 (DRO)

6.2. 来源和参考文献

6.3. 表格和图表清单

6.4. 主要见解

6.5. 数据包

6.6. 专业术语

表格和图表列表

- 图 1:

- 小型卫星(10 公斤以下),全球发射数量,2017 年 - 2022 年

- 图 2:

- 全球卫星质量(10公斤以上)、发射的卫星数量,2017年至2022年

- 图 3:

- 全球太空计划支出(美元),全球,2017 年 - 2022 年

- 图 4:

- 全球军用卫星市场,价值,美元,2017 - 2029

- 图 5:

- 2017 - 2029 年全球军用卫星市场价值(按卫星质量计算)(美元)

- 图 6:

- 按卫星质量划分的全球军用卫星市场价值份额,%,2017 年 VS 2023 VS 2029

- 图 7:

- 2017 - 2029 年全球 10-100 公斤市场价值(美元)

- 图 8:

- 2017 - 2029 年全球 100-500 公斤市场价值(美元)

- 图 9:

- 2017 - 2029 年全球 500-1000 公斤市场价值(美元)

- 图 10:

- 2017 - 2029 年全球 10 公斤以下市场价值(美元)

- 图 11:

- 2017 - 2029 年全球 1000 公斤以上市场价值(美元)

- 图 12:

- 2017 - 2029 年全球军用卫星市场价值(按轨道级别划分)(美元)

- 图 13:

- 2017 年 VS 2023 VS 2029 年全球军用卫星市场按轨道等级划分的价值份额(%)

- 图 14:

- 全球 GEO 市场价值(美元),2017 年 - 2029 年

- 图 15:

- 2017 - 2029 年全球 LEO 市场价值(美元)

- 图 16:

- 全球 MEO 市场价值(美元),2017 年 - 2029 年

- 图 17:

- 2017 - 2029 年全球军用卫星市场价值(按卫星子系统)(美元)

- 图 18:

- 按卫星子系统划分的全球军用卫星市场价值份额,%,2017 年 VS 2023 VS 2029

- 图 19:

- 2017 - 2029 年全球推进硬件和推进剂市场价值(美元)

- 图 20:

- 2017 - 2029 年全球卫星总线及子系统市场价值(美元)

- 图 21:

- 2017 - 2029 年全球太阳能电池阵列和电力硬件市场价值(美元)

- 图 22:

- 全球结构、线束和机构市场价值(美元),2017 年 - 2029 年

- 图 23:

- 2017 - 2029 年全球军用卫星市场价值(按应用划分)(美元)

- 图 24:

- 全球军用卫星市场按应用划分的价值份额,%,2017 年 VS 2023 VS 2029

- 图 25:

- 2017 - 2029 年全球通信市场价值(美元)

- 图 26:

- 2017 - 2029 年全球地球观测市场价值(美元)

- 图 27:

- 全球导航市场价值(美元),2017 - 2029 年

- 图 28:

- 全球太空观测市场价值(美元),2017 - 2029 年

- 图 29:

- 全球其他市场价值(美元),2017 - 2029

- 图 30:

- 2017 - 2029 年全球军用卫星市场价值(按地区)(美元)

- 图 31:

- 全球军用卫星市场按地区划分的价值份额,%,2017 年 VS 2023 VS 2029

- 图 32:

- 2017 - 2029 年亚太地区军用卫星市场价值(美元)

- 图 33:

- 2017 - 2029 年亚太地区军用卫星市场按应用划分的价值份额,%

- 图 34:

- 2017 - 2029 年欧洲军用卫星市场价值(美元)

- 图 35:

- 2017 - 2029 年欧洲军用卫星市场按应用划分的价值份额,%

- 图 36:

- 2017 - 2029 年北美军用卫星市场价值(美元)

- 图 37:

- 2017 - 2029 年北美军用卫星市场按应用划分的价值份额,%

- 图 38:

- 2017 - 2029 年世界其他地区军用卫星市场价值(美元)

- 图 39:

- 2017 - 2029 年世界其他地区军用卫星市场按应用划分的价值份额

- 图 40:

- 2017 年至 2029 年全球军用卫星市场最活跃公司的战略举措数量

- 图 41:

- 2017 年至 2029 年全球军用卫星市场公司战略举措总数

- 图 42:

- 全球军用卫星市场份额,%,全部,2022 年

军用卫星产业细分

10-100kg、100-500kg、500-1000kg、10Kg以下、1000kg以上被卫星质量覆盖。GEO、LEO、MEO被轨道等级覆盖。推进硬件和推进剂、卫星总线和子系统、太阳能电池阵列和电力硬件、结构、线束和机构均属于卫星子系统的各个部分。通信、地球观测、导航、空间观测等均按应用程序细分。亚太地区、欧洲、北美按地区划分为细分市场。

- 卫星或航天器通常被放置在围绕地球的许多特殊轨道之一,或者可以根据其预期用途将其发射到星际旅行中。在低地球轨道(LEO)、地球静止轨道(GEO)和中地球轨道(MEO)这三个轨道中,LEO 轨道由于靠近地球而成为最受广泛青睐的轨道。

- 许多气象和通信卫星往往具有高地球轨道,距地表最远。平均(中)地球轨道卫星包括导航卫星和专门用于监测特定区域的专用卫星。每个距离都有好处和挑战,包括增加覆盖范围和降低能源效率。大多数科学卫星,包括美国宇航局的地球观测系统小组,都位于低地球轨道上。

- 2017年至2022年期间,在MEO轨道发射的57颗卫星中,大多数是用于导航/全球定位目的。同样,在 GEO 轨道上的 147 颗卫星中,大多数用于通信和地球观测目的。在此期间,北美组织拥有大约 4,131 颗 LEO 卫星制造和发射的卫星。

- 卫星在电子情报、地球科学/气象学、激光成像和光学成像等领域的使用日益增加,预计将在预测期内推动卫星发展的需求。

| 卫星质量 | |

| 10-100公斤 | |

| 100-500公斤 | |

| 500-1000公斤 | |

| 10公斤以下 | |

| 1000公斤以上 |

| 轨道级 | |

| 地球轨道 | |

| 低地轨道 | |

| 矿 |

| 卫星子系统 | |

| 推进硬件和推进剂 | |

| 卫星总线和子系统 | |

| 太阳能电池阵列和电源硬件 | |

| 结构、线束和机构 |

| 应用 | |

| 沟通 | |

| 地球观测 | |

| 导航 | |

| 太空观测 | |

| 其他的 |

| 地区 | |

| 亚太 | |

| 欧洲 | |

| 北美 | |

| 世界其他地区 |

市场定义

- 应用 - 卫星的各种应用或目的分为通信、地球观测、空间观测、导航等。列出的目的是卫星运营商自我报告的目的。

- 最终用户 - 卫星的主要用户或最终用户被描述为民用(学术、业余)、商业、政府(气象、科学等)、军事。卫星可以具有多种用途,可用于商业和军事应用。

- 运载火箭最大起飞重量 - 运载火箭MTOW(最大起飞重量)是指运载火箭起飞时的最大重量,包括有效载荷、设备和燃料的重量。

- 轨道级 - 卫星轨道分为三大类,即 GEO、LEO 和 MEO。椭圆轨道上的卫星的远地点和近地点相差很大,偏心率0.14及以上的卫星轨道被归类为椭圆轨道。

- 推进技术 - 在这一领域,不同类型的卫星推进系统被分为电力、液体燃料和气体推进系统。

- 卫星质量 - 在这一领域,不同类型的卫星推进系统被分为电力、液体燃料和气体推进系统。

- 卫星子系统 - 所有组件和子系统,包括推进剂、总线、太阳能电池板、卫星的其他硬件都包含在该部分下。

研究方法

魔多情报在我们的所有报告中都遵循四步方法。

- 第 1 步:确定关键变量: 为了建立稳健的预测方法,我们将根据可用的历史市场数据对步骤 1 中确定的变量和因素进行测试。通过迭代过程,设置市场预测所需的变量,并根据这些变量建立模型。

- 步骤 2:建立市场模型: 历史和预测年份的市场规模估计已按收入和数量提供。对于销售量换算而言,每个国家/地区的平均售价 (ASP) 在整个预测期内保持不变,并且通货膨胀不属于定价的一部分。

- 步骤 3:验证并最终确定: 在这一重要步骤中,所有市场数据、变量和分析师的呼吁都通过来自所研究市场的主要研究专家的广泛网络进行验证。受访者是跨级别和职能挑选的,以生成所研究市场的整体情况。

- 步骤 4:研究成果: 联合报告、定制咨询任务、数据库和订阅平台。