北美汽车市场规模

| 研究期 | 2019 - 2029 |

| 估计的基准年 | 2023 |

| 市场规模 (2024) | USD 0.99 万亿美元 |

| 市场规模 (2029) | USD 1.29万亿美元 |

| CAGR(2024 - 2029) | 5.43 % |

| 市场集中度 | 高的 |

主要参与者

*免责声明:主要玩家排序不分先后 |

我们可以帮忙吗?

北美汽车市场分析

2024年北美汽车市场规模预计为0.99万亿美元,预计到2029年将达到1.29万亿美元,在预测期内(2024-2029年)复合年增长率为5.43%。

由于制造单位的封锁和关闭,2020 年上半年,COVID-19 大流行对市场产生了重大负面影响。由于原材料和零部件的来源分布在不同地点,整个供应链市场也面临困难。然而,随着限制的放松,需求开始恢复到大流行前的水平,其中大部分得到了主要参与者及其以新车型推出和工厂扩建的形式积极参与市场的支持。

从中期来看,市场需求预计将受到北美地区主要国家电动交通不断增长的推动。此外,政府以有利举措和政策的形式提供的支持不断增加,预计将推动市场需求。 ADAS 等最新技术满足了消费者对车辆安全性和舒适性功能日益增长的需求。

然而,租赁和二手车的日益普及可能会阻碍市场参与者的发展。商用车的需求受到不断增长的物流和送货服务以及亚马逊等主要电子商务巨头的车辆车队扩张的强烈影响。随着世界各地排放标准的不断提高,发动机技术的发展正在显着进步。这些因素可能会推动该地区汽车市场的增长。

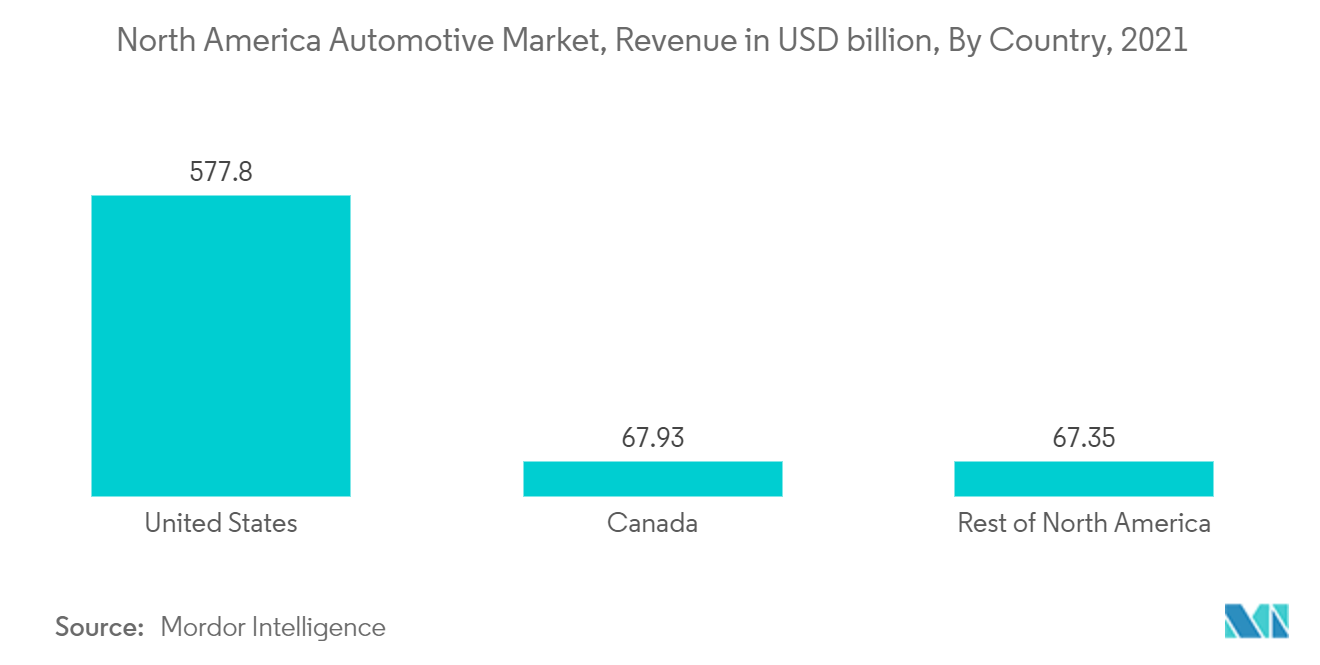

预计美国将在该地区占据重要的市场份额,其次是加拿大和墨西哥。该国是主要汽车原始设备制造商的所在地,并受到美国政府大规模支持性基础设施和电动汽车政策的积极影响。年轻人对豪华和高档汽车的日益青睐预计也将为市场提供利润丰厚的机会。

北美汽车市场趋势

电动汽车的崛起推动市场需求

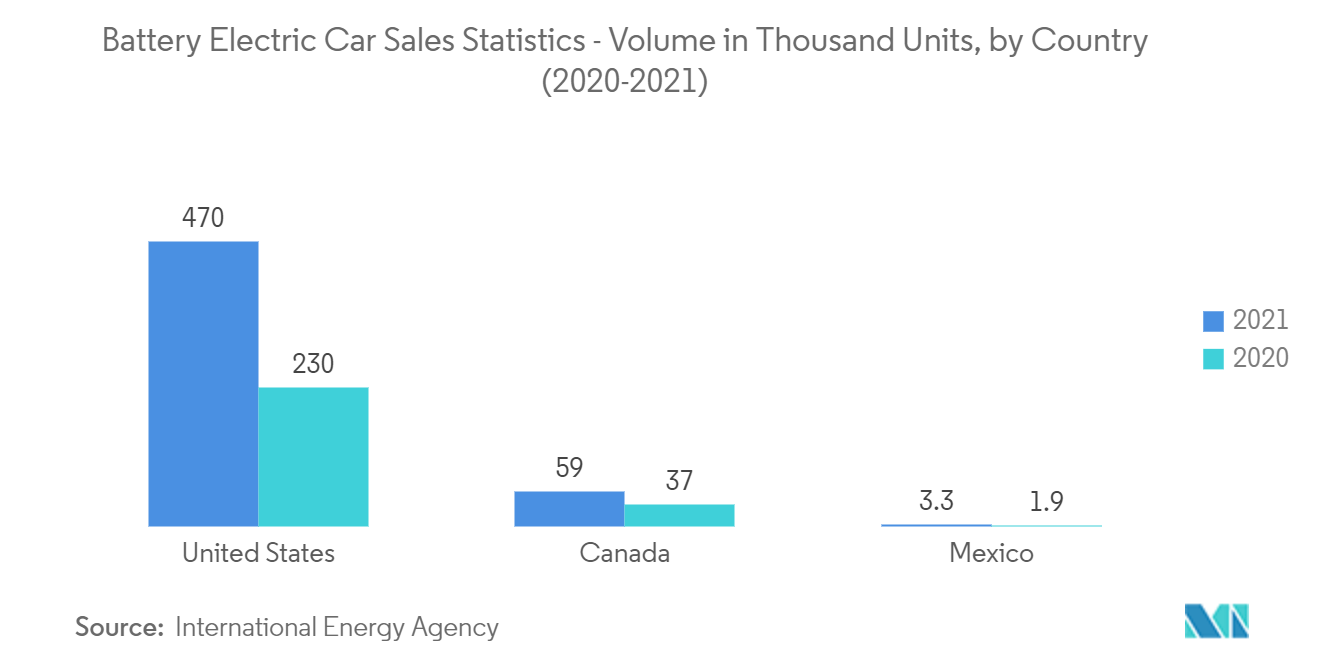

对减少车辆排放的日益关注已将汽车行业的注意力转向电动汽车,从而推动市场发展。随着环境问题日益严重,各国政府和环境机构正在制定严格的排放标准和法律,这可能会增加未来几年电动传动系统和节能柴油发动机的制造成本。过去五年,北美对电动汽车的需求前所未有。例如,。

- 在美国,新型轻型可充电电动汽车的销量从 2020 年的 308,000 辆增至 2021 年的 608,000 辆。纯电动汽车占该国可充电电动汽车总销量的 73% 以上。

- 尽管2021年的销售额与2020年持平,但自2013年以来的增长速度令人印象深刻。尽管2020年全球市场因COVID-19大流行而下滑,但纯电动汽车细分市场却出现了增长,并且纯电动汽车销量的长期预测是乐观的。

激励措施和强制措施也刺激了电动汽车的需求。由于各国都致力于减少汽车排放,因此各国政府正在提供多项激励措施来鼓励电动汽车的销售。

- EPA 和 NHTSA 提议实施更安全、经济实惠的节能车辆 (SAFE) 规则(2021 - 2026 年)。这些规则可能会为乘用车和轻型商用车的企业平均燃油经济性和温室气体排放设定标准。零排放车辆(ZEV)计划要求原始设备制造商销售特定数量的清洁和零排放车辆(电动、混合动力和燃油)电池供电的商用和乘用车)。 ZEV计划的目标是到2030年让1200万辆ZEV上路。

美国可能在市场上占据重要份额

美国是世界主要汽车工业之一,占该国整体国内生产总值(GDP)至少3%。 2020年,该国生产了近882万辆汽车,比上一年(2019年)减少了约19%。制造业的下降主要是由于COVID-19大流行和汽车行业供应链的变化。

- 截至 2020 年 6 月,美国约有 2.5 亿辆汽车、卡车和公共汽车由使用汽油或柴油的内燃机提供动力。随着电动汽车的出现,美国政府一直在提供各种税收优惠来支持电动汽车的购买。

- 插电式电动汽车的抵免额是针对电动汽车的联邦税收优惠,每辆车的抵免额从 2,500 美元到 7,500 美元不等,具体取决于车辆的电池容量。在美国销售 200,000 辆合格车辆后即可获得此类积分。

政府还以每年向能源效率和可再生能源办公室(EERE)拨款的形式支持电动汽车的研发。美国对电动汽车的巨大需求主要由一级公司满足。例如,特斯拉占据了主要市场份额。特斯拉Model 3、特斯拉Model X和特斯拉Model S占销量的57%,雪佛兰Bolt和日产聆风合计占销量的9%。

政府正在通过自由贸易协定的低排放或无排放车辆计划以及加州混合动力和零排放卡车和公共汽车优惠券激励项目等计划和激励措施来支持电气化,这些计划和激励措施帮助各机构购买先进技术的公交车。

北美汽车行业概况

北美汽车市场本质上是整合的,拥有福特、丰田、通用汽车、马自达、本田、大众等几家主要参与者。一些 1、2 和 3 级公司已经看到了向这些 OEM 供应零部件并同时降低总体成本的新机会。市场上的主要公司正在专注于不同的增长战略,以稳定其在市场中的地位。例如,。

- 2022年8月:通用汽车签署了三项新的电动汽车电池材料采购协议,这可能有助于该汽车制造商实现每年生产100万辆电动汽车的目标。与 LG Chem、POSCO Chemical 和 Livent 签订的多年协议将为通用汽车提供锂、镍、钴和正极活性材料 (CAM) 等关键材料

- 2022 年 8 月:福特为其电动汽车电池找到了几家新的原材料供应商,并警告说,供应不足可能会阻碍该汽车制造商的电动汽车雄心。该公司与全球锂、石墨、钴和镍供应商签署了协议。福特还与北美、亚洲和南美的采矿、加工和制造公司签订了新的或扩大的协议。

北美汽车市场领导者

-

General Motors

-

Ford Motor Company

-

BMW AG

-

Tesla Inc.

-

Stellantis NV

*免责声明:主要玩家排序不分先后

北美汽车市场新闻

- 2022 年 7 月:凯迪拉克推出了 Celestiq 展示车,这是一种创新愿景,预示着该品牌未来的手工制作和全电动旗舰轿车。基于 Ultium 的电动展示车预览了一些材料、创新技术以及对细节的手工关注,以表达凯迪拉克的未来愿景。

- 2022 年 7 月:亚马逊开始部署 Rivian 的定制电动送货车进行包裹递送,这些电动车已在巴尔的摩、芝加哥、达拉斯、堪萨斯城、纳什维尔、菲尼克斯、圣地亚哥、西雅图和圣路易斯等地上路城市。

- 2022 年 1 月:特斯拉公司与 Talon Nickel LLC 的子公司 Talon Metals Corp. 签订了镍供应协议。该协议将导致电池材料从矿山到电池阴极的生产,以使电动汽车电池更加环保。

北美汽车市场报告 - 目录

1. 介绍

1.1 研究假设

1.2 研究范围

2. 研究方法论

3. 执行摘要

4. 市场动态

4.1 市场驱动因素

4.2 市场限制

4.3 行业吸引力——波特五力分析

4.3.1 新进入者的威胁

4.3.2 买家/消费者的议价能力

4.3.3 供应商的议价能力

4.3.4 替代产品的威胁

4.3.5 竞争激烈程度

5. 市场细分

5.1 按车型分类

5.1.1 乘用车

5.1.2 商务车辆

5.1.2.1 中型和重型商用车

5.1.2.2 轻型商用车

5.1.3 两轮车

5.2 按地理

5.2.1 美国

5.2.2 加拿大

5.2.3 北美其他地区

6. 竞争格局

6.1 供应商市场份额

6.2 公司简介

6.2.1 BMW AG

6.2.2 Daimler AG

6.2.3 Tesla Inc.

6.2.4 Fiat Chrysler Automobiles NV

6.2.5 Ford Motor Company

6.2.6 General Motors Company

6.2.7 Honda Motor Company Ltd

6.2.8 Hyundai Motor Company

6.2.9 Nissan Motor Co. Ltd

6.2.10 Groupe Renault

6.2.11 Toyota Motor Corporation

6.2.12 Volkswagen AG

6.2.13 Harley-Davidson

6.2.14 Yamaha Motor Co. Ltd

7. 市场机会和未来趋势

北美汽车行业细分

北美汽车行业展望涵盖该地区乘用车、商用车和两轮车不断增长的需求、原始设备制造商为在北美建立业务而进行的投资、排放法规、电动汽车市场的发展以及市场份额OEM 和 OES 的。

北美汽车市场按车辆类型(乘用车、商用车(轻型商用车和中型和重型商用车)以及两轮车)和地理位置(美国、加拿大和北美其他地区)进行细分。

| 按车型分类 | ||||||

| ||||||

| ||||||

|

| 按地理 | ||

| ||

| ||

|

北美汽车市场研究常见问题解答

北美汽车市场有多大?

北美汽车市场规模预计将在 2024 年达到 0.99 万亿美元,并以 5.43% 的复合年增长率增长,到 2029 年将达到 1.29 万亿美元。

目前北美汽车市场规模有多大?

2024年,北美汽车市场规模预计将达到0.99万亿美元。

北美汽车市场的主要参与者有哪些?

General Motors、Ford Motor Company、BMW AG、Tesla Inc.、Stellantis NV 是北美汽车市场的主要运营公司。

这个北美汽车市场涵盖了哪些年份?2023 年的市场规模是多少?

2023年,北美汽车市场规模预计为0.94万亿美元。该报告涵盖了北美汽车市场历年市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了北美汽车市场历年规模:2024年、2025年、2026年、2027年、2028年和2029年。

美国汽车行业报告

Mordor Intelligence™ 行业报告创建的 2024 年美国汽车市场份额、规模和收入增长率统计数据。美国汽车分析包括 2029 年的市场预测展望和历史回顾。获取此行业分析的样本(免费下载 PDF 报告)。