Объем рынка семян Южной Африки

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2019 - 2022 |

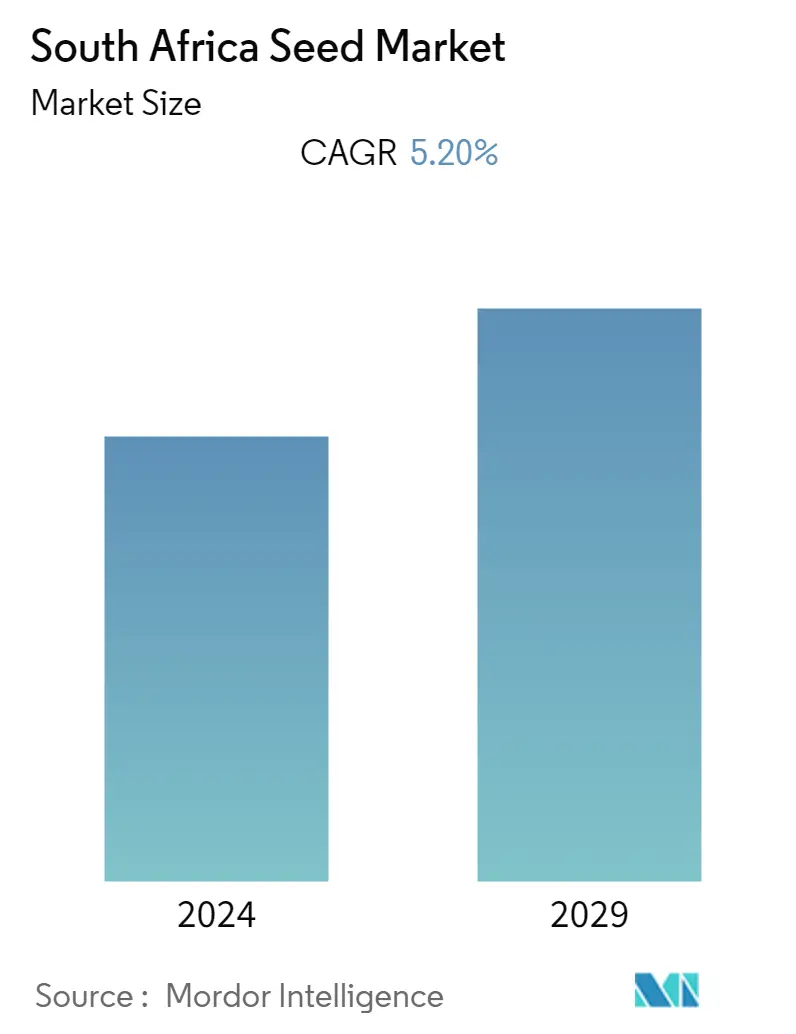

| CAGR | 5.20 % |

| Концентрация рынка | Середина |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка семян Южной Африки

По оценкам, среднегодовой темп роста рынка семян в Южной Африке составит 5,2% в течение прогнозируемого периода (2020-2025 гг.). Увеличение потребления фруктов и овощей для удовлетворения потребностей в питательных веществах наряду с ростом населения требует повышения производительности. Некоммерческие организации и многие региональные регулирующие органы, продвигающие селекцию овощей, а также увеличение спроса на продукты питания, являются другими факторами, способствующими росту рынка семян. Семенная промышленность в Южной Африке достаточно развита и обслуживает коммерческих фермеров более 100 семеноводческих компаний являются частью SANSOR, регулирующего органа по сертификации семян в Южной Африке. Кроме того, департамент сельского хозяйства, лесного хозяйства и рыболовства Южной Африки запланировал в 2016 году увеличить финансовую поддержку развивающимся производителям на 28,4 миллиона долларов США в среднесрочной перспективе, доступ к которой будет осуществляться через Банк земельного и сельскохозяйственного развития Южной Африки. Все эти факторы вместе стимулируют развитие рынка семян в стране. В число ведущих компаний входят Capstone Seeds, Corteva Agriscience, Syngenta Seed SA (Pty.) Ltd., Sakata Seed Southern Africa (Pty) Ltd., Rijk Zwaan Zaadteelt en Zaadhandel BV и Bayer (Pty) Ltd, Южная Африка.

Тенденции рынка семян Южной Африки

Необходимость обеспечения продовольственной безопасности

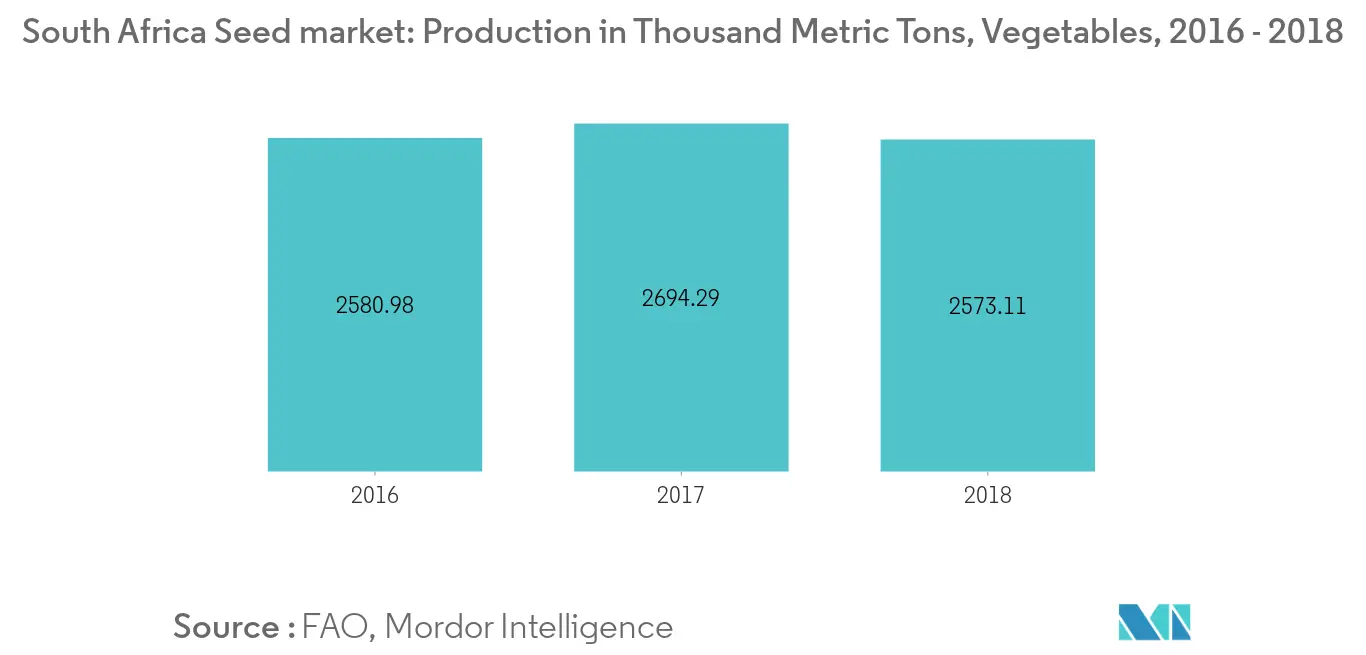

Растущее сознание здоровья среди южноафриканских потребителей привело к тому, что потребители тратят больше на более здоровые продукты, такие как овощи. Такие агентства, как Агентство Новое партнерство в интересах развития Африки (НЕПАД), наряду с различными международными, местными и правительственными ассоциациями, поддерживают программы продовольственной безопасности Южной Африки. Таким образом, это стимулирует производство фруктов и овощей в стране. Так, по данным Продовольственной и сельскохозяйственной организации (ФАО), в 2016 году производство овощей составило 2580,98 тыс. тонн, а в 2017 году увеличилось до 2694,29 тыс. тонн. Также производство фруктов в стране выросло с 6565,22 тыс. тонн до 6893,87. тысяч тонн за тот же период. Таким образом, рост производства создаст спрос на качественные семена для повышения производительности и удовлетворения потребительского спроса.

Спрос на качественные семена

Увеличение численности населения страны вызвало спрос на более высокую производительность. С ростом населения и сокращением площадей обрабатываемой земли растет спрос на качественные семена. COMESA (Общий рынок Восточной и Южной Африки) сообщает, что только 23% мелких фермеров имеют доступ к сертифицированным семенам, что указывает на огромные возможности для качественных семян.

По данным ISF, экспорт семян из ЮАР в 2017 году составил $120 млн против $110 млн в 2016 году, что свидетельствует о растущем рынке семян. Урожайность сельскохозяйственных культур в Африке самая низкая в мире из-за ограниченного доступа к качественным ресурсам, особенно улучшенным сортам семян, подходящим для различных климатических условий и почв.

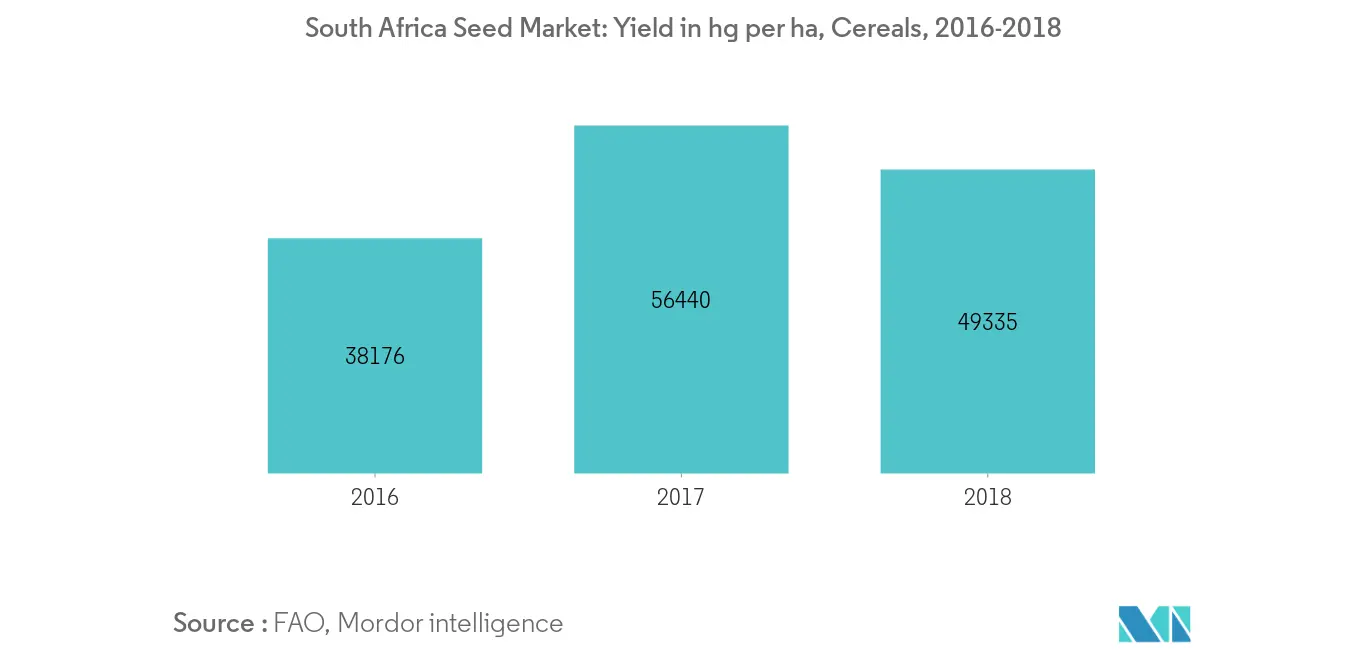

По данным ФАО, в 2016 году урожайность зерновых составила 38 176 ц/га, которая значительно выросла до 56 440 ц/га в 2017 году и продемонстрировала снижение урожайности, которое составило 49 335 ц/га в 2018 году. Это колебание урожайности можно преодолеть за счет использования качественных семян, которые обеспечить хорошую всхожесть и защиту от неблагоприятных условий. Это свидетельствует о росте рынка семян в стране.

Обзор семеноводческой отрасли Южной Африки

Семеноводческий сектор Южной Африки слегка фрагментирован. Компании уделяют большое внимание внедрению новых сортов семян. Некоторые из других применяемых стратегий — это слияния и поглощения, расширение и исследования, направленные на то, чтобы превзойти конкурентов. В число ведущих компаний входят Capstone Seeds, Corteva Agriscience, Syngenta Seed SA (Pty.) Ltd., Sakata Seed Southern Africa (Pty) Ltd., Rijk Zwaan Zaadteelt en Zaadhandel BV и Bayer (Pty) Ltd, Южная Африка.

Лидеры рынка семян Южной Африки

-

Corteva Agriscience

-

Capstone seeds

-

Rijk Zwaan Zaadteelt en Zaadhandel B.V.

-

Syngenta

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Отчет о рынке семян Южной Африки – Содержание

-

1. ВВЕДЕНИЕ

-

1.1 Результаты исследования

-

1.2 Предположения исследования

-

1.3 Объем исследования

-

-

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

-

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

-

4. ДИНАМИКА РЫНКА

-

4.1 Обзор рынка

-

4.2 Драйверы рынка

-

4.3 Рыночные ограничения

-

4.4 Анализ пяти сил Портера

-

4.4.1 Угроза новых участников

-

4.4.2 Переговорная сила покупателей/потребителей

-

4.4.3 Рыночная власть поставщиков

-

4.4.4 Угроза продуктов-заменителей

-

4.4.5 Интенсивность конкурентного соперничества

-

-

-

5. СЕГМЕНТАЦИЯ РЫНКА

-

5.1 Тип продукта

-

5.1.1 Трансгенные гибриды

-

5.1.2 Нетрансгенные гибриды

-

5.1.3 Открытоопыляемые сорта

-

-

5.2 Тип культуры

-

5.2.1 Зерно и крупы

-

5.2.2 Зернобобовые и масличные культуры

-

5.2.3 Фрукты и овощи

-

5.2.4 Другие культуры

-

-

-

6. КОНКУРЕНТНАЯ СРЕДА

-

6.1 Доля рынка

-

6.2 Слияния и поглощения

-

6.3 Профили компании

-

6.3.1 Bayer (Pty) Ltd, South Africa

-

6.3.2 Corteva Agriscience

-

6.3.3 Syngenta Seed S.A. (Pty.) Ltd

-

6.3.4 Capstone seed

-

6.3.5 Rijk Zwaan

-

6.3.6 Seed Co Limited

-

6.3.7 Sakata Seed Southern Africa (Pty) Ltd

-

6.3.8 Pannar Seed (PTY) Ltd.

-

6.3.9 Limagrain

-

-

-

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

-

8. ВОЗДЕЙСТВИЕ КОВИД-19

Сегментация семеноводческой отрасли Южной Африки

Семя — это созревшая оплодотворенная семязачаток цветкового растения, содержащая зародыш и способная нормально прорастать с образованием нового растения. Для целей настоящего отчета семена определяются как семена для посева на уровне фермеров. В этом отчете размер рынка оценивается на уровне фермеров. В отчете представлен углубленный анализ различных параметров рынка семян. Рынок сегментирован по типу продукта и типу сельскохозяйственной культуры. Кроме того, в отчете обсуждаются соответствующие подсегменты.

| Тип продукта | ||

| ||

| ||

|

| Тип культуры | ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка семян Южной Африки

Каков текущий размер рынка семян Южной Африки?

Прогнозируется, что среднегодовой темп роста рынка семян Южной Африки составит 5,20% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке семян Южной Африки?

Corteva Agriscience, Capstone Seeds, Rijk Zwan Zaadtelt, Zadhandel BV и Syngenta входят в число ведущих компаний, работающих на южноафриканском рынке семян.

Какие годы охватывает рынок семян Южной Африки?

В отчете рассматривается исторический размер рынка семян Южной Африки за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка семян Южной Африки на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет семеноводческой отрасли Южной Африки

Статистические данные о доле, размере и темпах роста доходов на рынке семян Южной Африки в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ семян Южной Африки включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.