Taille du marché des produits agrochimiques

| Période d'étude | 2019 - 2029 |

| Taille du Marché (2024) | USD 253.29 milliards de dollars |

| Taille du Marché (2029) | USD 308.17 milliards de dollars |

| TCAC(2024 - 2029) | 4.00 % |

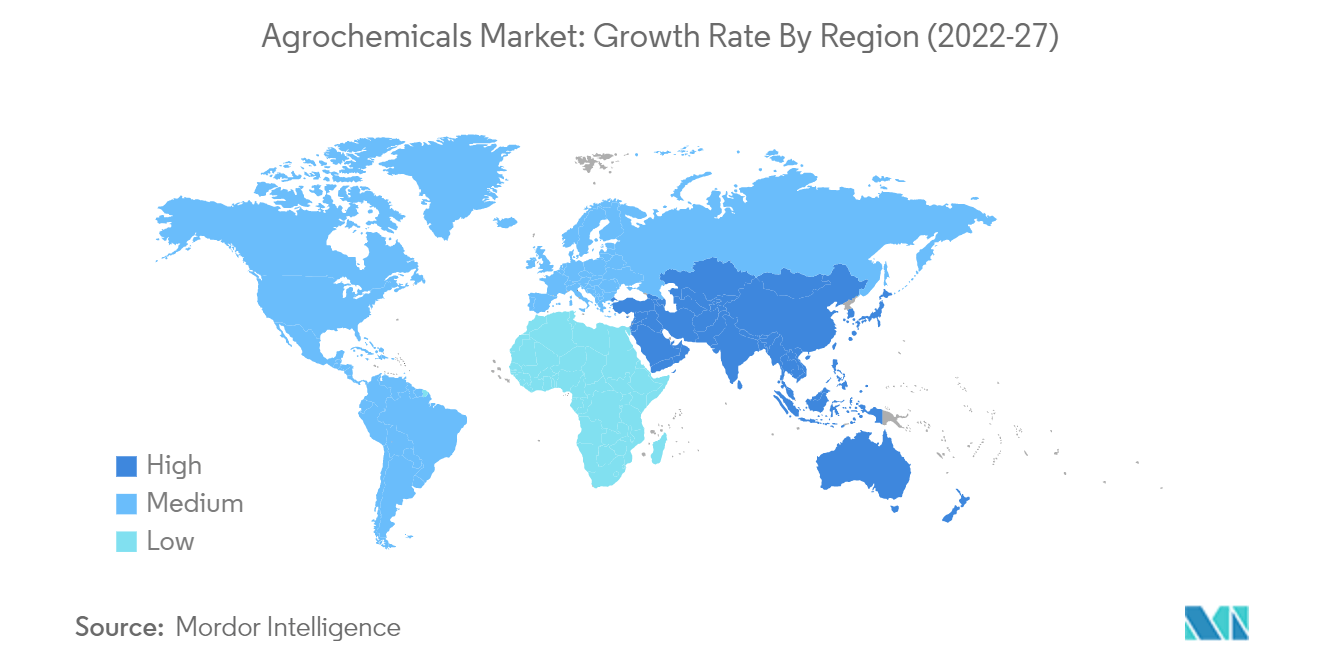

| Marché à la Croissance la Plus Rapide | Amérique du Nord |

| Plus Grand Marché | Asie-Pacifique |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des produits agrochimiques

La taille du marché des produits agrochimiques est estimée à 253,29 milliards USD en 2024 et devrait atteindre 308,17 milliards USD dici 2029, avec une croissance de 4 % au cours de la période de prévision (2024-2029).

Laugmentation de la population mondiale, accompagnée dune richesse croissante, entraîne un changement dans les modes de consommation. Il est nécessaire non seulement daugmenter la production pour répondre à la demande, mais également de garantir que les besoins nutritionnels dune population de plus en plus riche soient satisfaits. Par exemple, selon le FMI, en 2021, la population totale estimée en Inde sélevait à environ 1,39 milliard de personnes. Selon la FAO, en 2021, 11,7 % de la population mondiale était confrontée à une grave insécurité alimentaire. La diminution des terres arables et la perte des récoltes dues aux attaques de ravageurs entraînent un gaspillage, posant un défi crucial pour assurer la sécurité alimentaire et nutritionnelle. Selon le Département américain de l'Agriculture, depuis 2000, la superficie totale des terres agricoles des États-Unis a diminué chaque année. La superficie totale des terres agricoles a diminué de près de 50 millions d'acres, pour atteindre un total de 895,3 millions d'acres en 2021. Ces facteurs augmentent la demande de produits agrochimiques, ce qui stimule la production agricole.

- Des majorations de prix et des méthodes de production innovantes et respectueuses de l'environnement apparaissent régulièrement sur le marché agrochimique. Il est de plus en plus nécessaire déquilibrer lutilisation judicieuse des meilleurs produits chimiques et de minimiser limpact de cette utilisation. Cependant, les effets nocifs causés par les produits agrochimiques sur les terres, lenvironnement et la santé humaine devraient entraver la croissance du marché.

Tendances du marché des produits agrochimiques

Augmentation de la population et augmentation conséquente de la demande alimentaire

- Selon la FAO, la population mondiale devrait atteindre 9 milliards d'habitants d'ici 2050. L'augmentation de la population crée une énorme demande de produits alimentaires pour nourrir la population, ce qui devient un défi majeur avec la diminution des terres agricoles. Par exemple, en 2021, environ 17,23 millions dhectares de terres au Royaume-Uni ont été classés comme superficie agricole utilisée, contre 17,27 millions dhectares en 2020. La diminution des superficies agricoles devrait exiger davantage de produits des terres disponibles.

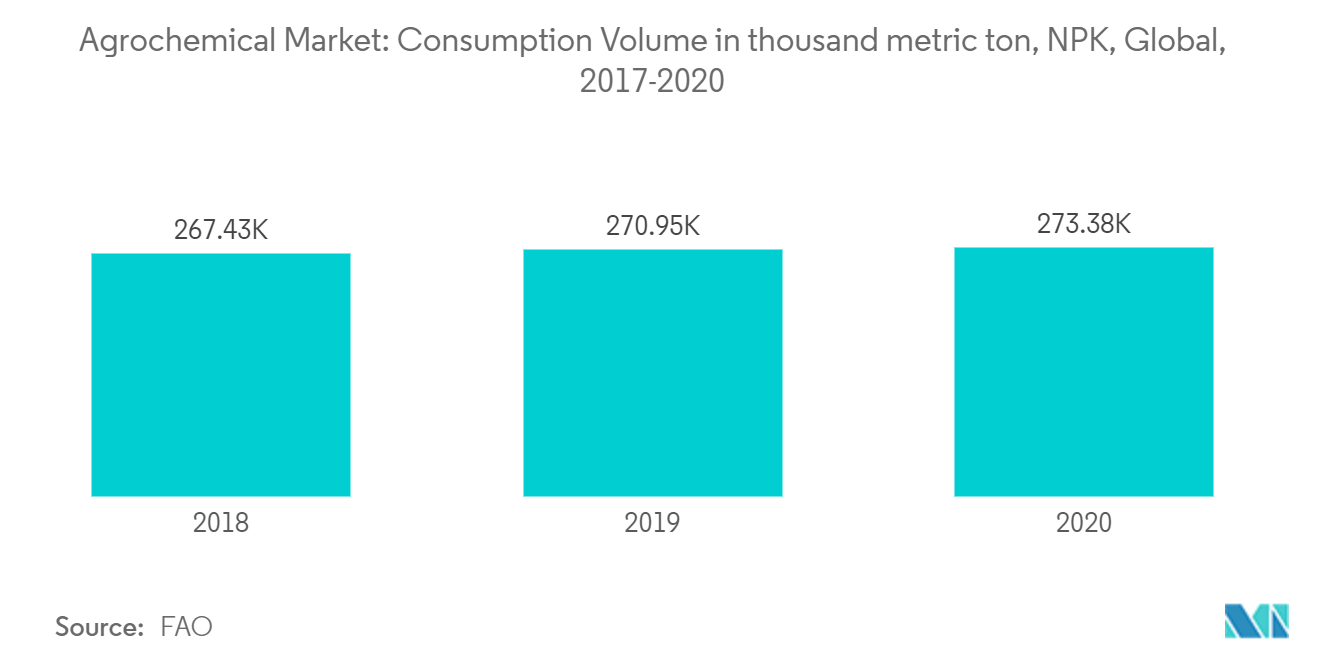

- Les produits agrochimiques sont très importants pour obtenir des rendements élevés, car ils sont nécessaires pour prévenir les ravageurs et les maladies dans les champs. Selon un rapport de la FAO, près de 40 % des récoltes agricoles mondiales sont perdues chaque année à cause des ravageurs et des maladies. Pour résoudre ces problèmes et augmenter la production, lutilisation de produits chimiques phytosanitaires devrait augmenter. Selon la FAO, en 2020, la consommation mondiale d'herbicides a atteint près de 1,4 million de tonnes, tandis que la consommation de fongicides et de bactéricides s'élevait respectivement à environ 606 et 471 mille tonnes.

- Les produits agrochimiques jouent également un rôle essentiel dans la croissance des cultures, montrant des performances améliorées et des résultats visibles. Fournir des nutriments adéquats aux plantes est essentiel pour une croissance saine ainsi que pour la capacité de production des plantes. La demande en nutriments varie selon les cultures et le sol. Ces besoins en nutriments peuvent être satisfaits efficacement grâce à lutilisation de produits chimiques. Par exemple, lurée fournit 46 % dazote au sol, alors que les engrais organiques comme le tourteau de neem ne pourraient fournir que 2 à 5 % dazote, élément essentiel à la croissance et au développement des plantes. Ainsi, la croissance démographique est le principal facteur expliquant la nécessité daugmenter lutilisation de produits agrochimiques à travers le monde.

LAsie-Pacifique domine le marché

- La Chine représente la plus grande part parmi les autres pays du marché mondial des produits agrochimiques. La consommation chinoise dengrais organiques N, P et K diminue en raison de la diminution de la superficie des terres cultivées. Par exemple, selon le China Green Food Development Center, en 2021, environ 9,84 millions dhectares de terres agricoles avaient été certifiés comme terres agricoles biologiques en Chine, contre 13,9 millions dhectares en 2019. La superficie des terres cultivées en fruits et légumes est en augmentation, tandis que la superficie consacrée aux céréales diminue.

- De même, limportante production de céréales, comme le riz et le blé, en Inde est le principal facteur soutenant la croissance du marché. L'utilisation de pesticides augmente régulièrement en Inde. Les revenus de quelques grandes entreprises de pesticides et de produits agrochimiques en juin 2022 sont une indication claire de la croissance du marché agrochimique dans le pays ainsi que dans la région.

- UPL était la principale entreprise de pesticides et de produits agrochimiques en Inde, avec un chiffre d'affaires net de plus de 164 milliards INR (1,98 milliard USD) en juin 2022. La société était suivie par BASF Inde, qui se classait à la deuxième place avec un chiffre d'affaires net d'environ 130 milliards INR. (1,57 milliard de dollars). Les données révèlent que seuls huit États représentent plus de 70,0 % de la consommation totale de pesticides en Inde. En mettant de plus en plus laccent sur lenvironnement et la durabilité, divers gouvernements de la région appliquent des politiques de production propre et dagriculture respectueuse de lenvironnement, ce qui pourrait conduire à une baisse de lutilisation de pesticides synthétiques dans le pays. Toutefois, le gouvernement a encouragé lutilisation de pesticides microbiens, qui devrait se développer rapidement dans les années à venir.

Aperçu du secteur des produits agrochimiques

Le marché mondial des produits agrochimiques est fragmenté, avec des acteurs majeurs tels que Bayer CropScience, Adama Agricultural Solutions, Yara International ASA, BASF SE, Corteva Agriscience et Nufarm. Les lancements de nouveaux produits, les fusions et acquisitions et les partenariats sont les principales stratégies adoptées par ces entreprises leaders sur le marché. Les acteurs du marché se concentrent sur les investissements dans linnovation, les collaborations et les expansions pour augmenter leur part de marché.

Leaders du marché des produits agrochimiques

-

BASF SE

-

Corteva Agriscience

-

Yara International ASA

-

Bayer Crop Science

-

Adama Agricultural Solutions

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des produits agrochimiques

- Novembre 2022 Corteva Agriscience lance le nouvel herbicide pour le maïs de postlevée. L'herbicide Kyro est le premier produit sur le marché à combiner les ingrédients actifs acétochlore, topramezone et clopyralide en un seul prémélange. L'Agence américaine de protection de l'environnement (EPA) a approuvé l'enregistrement de l'herbicide Kyro, et la nouvelle solution sera disponible pour les producteurs de maïs américains pour la saison de croissance 2023, en attendant les enregistrements individuels des États.

- Novembre 2022 ADAMA a annoncé l'enregistrement de son herbicide innovant Araddo® (Clethodim + Fluroxypyr-meptyl) pour la vente au Paraguay. La société prévoit de se développer sur dautres marchés en Amérique latine.

- Février 2022 Adama a lancé un herbicide foliaire de printemps avancé à spectre croisé pour les céréales, Timeline® FX. Le produit est conçu avec trois ingrédients actifs aux modes d'action complémentaires ainsi qu'un adjuvant intégré pour assurer la flexibilité aux producteurs en offrant la fenêtre d'application la plus large de tous les herbicides pour lutter contre les mauvaises herbes à feuilles larges et les graminées pour les cultures céréalières.

- Janvier 2022 Yara et Lantmännen signent un accord commercial pour mettre sur le marché des engrais sans fossiles. La collaboration a abouti à un contrat commercial pour des engrais verts, qui seront produits par Yara et commercialisés par Lantmännen en Suède à partir de 2023.

Rapport sur le marché des produits agrochimiques – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Aperçu du marché

4.2 Facteurs de marché

4.3 Restrictions du marché

4.4 Attractivité de l'industrie - Analyse des cinq forces de Porter

4.4.1 Pouvoir de négociation des fournisseurs

4.4.2 Le pouvoir de négociation des acheteurs

4.4.3 La menace de nouveaux participants

4.4.4 Menace des produits de substitution

4.4.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ

5.1 Par type de produit

5.1.1 Les engrais

5.1.2 Pesticides

5.1.3 Adjuvants

5.1.4 Régulateurs de croissance des plantes

5.2 Par candidature

5.2.1 Basé sur les cultures

5.2.1.1 Céréales et céréales

5.2.1.2 Légumineuses et graines oléagineuses

5.2.1.3 Fruits et légumes

5.2.2 Non basé sur les cultures

5.2.2.1 Gazon et graminées ornementales

5.2.2.2 Autre Non basé sur les cultures

5.3 Par géographie

5.3.1 Amérique du Nord

5.3.1.1 États-Unis

5.3.1.2 Canada

5.3.1.3 Mexique

5.3.1.4 Reste de l'Amérique du Nord

5.3.2 L'Europe

5.3.2.1 Espagne

5.3.2.2 Royaume-Uni

5.3.2.3 France

5.3.2.4 Allemagne

5.3.2.5 Russie

5.3.2.6 Italie

5.3.2.7 Le reste de l'Europe

5.3.3 Asie-Pacifique

5.3.3.1 Chine

5.3.3.2 Inde

5.3.3.3 Japon

5.3.3.4 Australie

5.3.3.5 Reste de l'Asie-Pacifique

5.3.4 Amérique du Sud

5.3.4.1 Brésil

5.3.4.2 Argentine

5.3.4.3 Reste de l'Amérique du Sud

5.3.5 Afrique

5.3.5.1 Afrique du Sud

5.3.5.2 Reste de l'Afrique

6. PAYSAGE CONCURRENTIEL

6.1 Stratégies les plus adoptées

6.2 Analyse des parts de marché

6.3 Profils d'entreprise

6.3.1 Bayer CropScience AG

6.3.2 BASF SE

6.3.3 Corteva Agriscience AG

6.3.4 Archer-Daniels-Midland (ADM)

6.3.5 FMC Corporation

6.3.6 Adama Agricultural Solutions

6.3.7 Potash Corporation of Saskatchewan

6.3.8 Nufarm Ltd

6.3.9 Nutrien Ltd

6.3.10 Yara International ASA

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie agrochimique

Les produits agrochimiques sont utilisés pour prévenir la détérioration des cultures due aux insectes, aux infestations de ravageurs et aux maladies. Le rapport sur le marché des produits agrochimiques présente les dernières tendances, les facteurs de croissance, la compétitivité de lindustrie, les opportunités dinvestissement et un profil détaillé des principaux acteurs du marché. Le marché des produits agrochimiques est segmenté par type de produit (engrais, pesticides, adjuvants et régulateurs de croissance des plantes), par application (à base de cultures ou non) et par géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud et Afrique). Le rapport propose la taille du marché et les prévisions du marché en termes de valeur (en millions de dollars) pour tous les segments ci-dessus.

| Par type de produit | ||

| ||

| ||

| ||

|

| Par candidature | ||||||||

| ||||||||

|

| Par géographie | ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

|

FAQ sur les études de marché sur les produits agrochimiques

Quelle est la taille du marché des produits agrochimiques ?

La taille du marché des produits agrochimiques devrait atteindre 253,29 milliards USD en 2024 et croître à un TCAC de 4 % pour atteindre 308,17 milliards USD dici 2029.

Quelle est la taille actuelle du marché des produits agrochimiques ?

En 2024, la taille du marché des produits agrochimiques devrait atteindre 253,29 milliards USD.

Qui sont les principaux acteurs du marché des produits agrochimiques ?

BASF SE, Corteva Agriscience, Yara International ASA, Bayer Crop Science, Adama Agricultural Solutions sont les principales sociétés opérant sur le marché des produits agrochimiques.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des produits agrochimiques ?

On estime que lAmérique du Nord connaîtra la croissance au TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des produits agrochimiques ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché sur le marché des produits agrochimiques.

Quelles années couvre ce marché des produits agrochimiques et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des produits agrochimiques était estimée à 243,55 milliards USD. Le rapport couvre la taille historique du marché des produits agrochimiques pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des produits agrochimiques pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie agrochimique

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des produits agrochimiques 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des produits agrochimiques comprend des perspectives de prévision du marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.