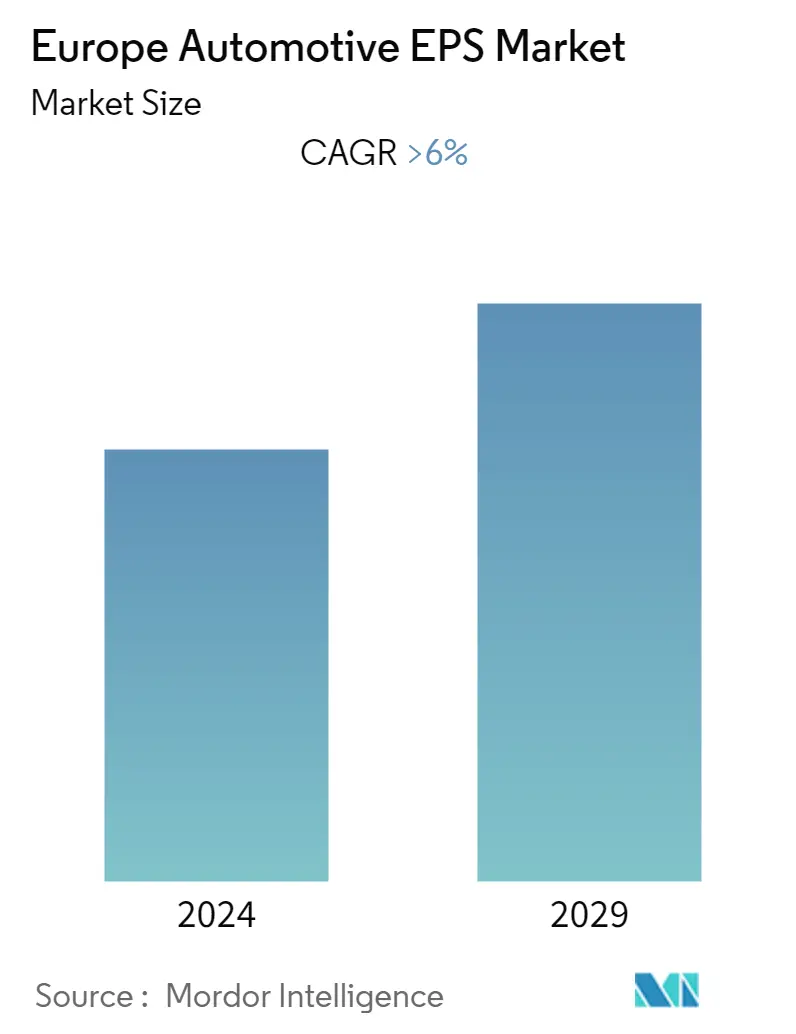

Taille du marché européen des EPS automobiles

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Période de Données Prévisionnelles | 2024 - 2029 |

| Période de Données Historiques | 2019 - 2022 |

| TCAC | > 6.00 % |

| Concentration du marché | Moyen |

Acteurs majeurs_MAjor_player.webp)

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché européen des EPS automobiles

Le marché européen de la direction assistée électrique automobile (EPS) devrait croître avec un TCAC de plus de 6 % au cours de la période de prévision.

- L'intégration de nombreux capteurs de direction dans une direction assistée électrique (EPS) contribue à offrir des avantages supplémentaires en matière de sécurité au conducteur. De plus, l'adoption de normes strictes en matière d'économie de carburant, ainsi que les initiatives de sécurité des gouvernements et des associations internationales, sont considérées comme des moteurs importants pour la croissance et le développement des systèmes de direction avancés.

- Les systèmes de direction assistée électrique sont économes en carburant par rapport aux autres alternatives, ce qui est dû à l'absence de pompes hydrauliques ou manuelles entraînées par courroie, qui fonctionnent en permanence, qu'une assistance soit nécessaire ou non. L'EPS permet d'économiser jusqu'à 0,4 l de carburant tous les 100 km, ainsi qu'une réduction des émissions de CO2 jusqu'à 7 g/km.

- Les grands constructeurs automobiles disposent de leurs propres systèmes de direction assistée électrique, tels que la direction assistée adaptative Ford. Les systèmes de direction adaptatifs de Ford utilisent un actionneur contrôlé avec précision juste à l'intérieur du volant, sans apporter aucune modification à son système de direction traditionnel. La direction adaptative rend la voiture plus agile et plus facile à tourner.

- Les gros véhicules utilitaires, tels que les bus et les camions, sont différents des voitures particulières, car les gros véhicules ont besoin d'un couple plus élevé pour fournir une assistance à la direction, ils ont en outre des kilométrages beaucoup plus élevés, des charges plus lourdes et une utilisation plus constante que les voitures particulières, en raison de tout ce qui précède. raisons pour lesquelles l'EPS est une solution indispensable pour les véhicules utilitaires.

Tendances du marché européen des EPS automobiles

Les capteurs devraient connaître une croissance rapide sur le marché

Le changement majeur entre la direction assistée traditionnelle et la direction assistée électrique réside dans les parties hydrauliques du système telles que les flexibles, les courroies et les pompes, qui sont remplacées par des capteurs et des moteurs numériques dans les systèmes EPS. Les capteurs sont l'un des éléments les plus critiques du système EPS, principalement le capteur de couple, qui collecte les entrées directes de direction et la résistance de la route et communique le couple au module EPS. Les capteurs produisent un signal numérique à onde carrée dont la fréquence dépend de la vitesse à laquelle la roue tourne. Le signal est faible lorsque la roue reste droite et augmente à mesure que la roue s'éloigne du centre. Certaines des avancées récentes des capteurs EPS sont.

En 2018, Hella a présenté ses solutions de direction et de freinage dans lesquelles elle a présenté le capteur d'angle de braquage, le capteur de couple et d'angle (TAS). Ces capteurs sont basés sur la technologie de capteur de position inductif sans contact (CIPOSA), qui mesure avec précision le couple et l'angle du volant.

Alors qu'en 2019, Infineon Technologies AG a lancé un capteur Hall linéaire. Le XENSIV TLE4999I3 offre le plus haut niveau de sécurité fonctionnelle (ASIL D). Celles-ci incluent diverses fonctionnalités telles que des systèmes de direction électriques, des systèmes de commande d'accélérateur électriques et des applications de pédales.

De plus, la rigueur des réglementations gouvernementales concernant les initiatives en matière d'efficacité énergétique et de sécurité constitue un moteur important pour la croissance et le développement de systèmes de direction avancés qui utilisent de manière exhaustive des capteurs de direction.

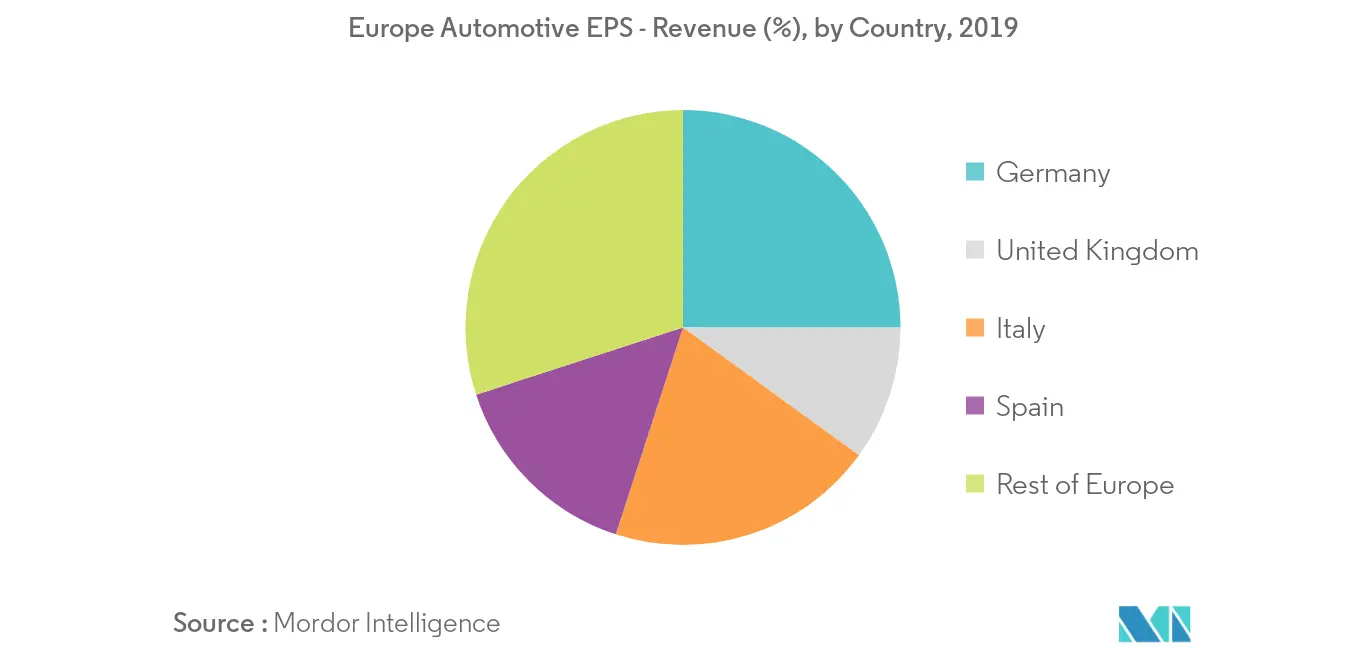

LAllemagne devrait détenir une part importante du marché

En 2019, les immatriculations de voitures neuves dans l'Union européenne ont augmenté de 1,2 %, atteignant plus de 15,3 millions d'unités. En raison de l'augmentation des ventes de voitures observée dans divers pays d'Europe comme l'Allemagne, la France et la Suède, ces pays ayant apporté une modification significative à la composante bonus-malus de la fiscalité basée sur le CO2 pour 2020, en revanche, le Les Pays-Bas devraient augmenter la taxe sur les voitures électriques de 4 % à 8 % à partir de janvier 2020.

En 2019, les constructeurs automobiles allemands ont fabriqué plus de 4,6 millions de voitures particulières, soit 8,9 % de moins que l'année précédente, mais en raison de l'impact du COVID-19, la plupart des entreprises en Europe ont été fermées en mars et avril, avec certaines restrictions. levée à la mi-mai dans la plupart des pays. En Allemagne, les concessionnaires automobiles ont rouvert leurs portes fin avril et les constructeurs automobiles comme Volkswagen ont redémarré leur production début mai.

C'est pour cette raison que l'industrie automobile allemande a connu son chiffre de production le plus bas avec un total de 11 287 voitures particulières produites au mois d'avril 2020, soit 97 % de moins qu'en avril 2018.

Aperçu du marché européen des EPS automobiles

Le marché européen des capteurs de direction automobile est modérément consolidé. Certaines des entreprises les plus importantes sur le marché des capteurs de direction automobile sont Robert Bosch GmbH, Continental AG et TE Connectivity. Les entreprises concluent des partenariats et la collaboration détient la plus grande part du marché et a un avantage sur ses concurrents.

- En 2019, NSK Ltd., leader dans le domaine de la direction assistée électrique, et Volkswagen AG ont conclu un accord de coopération formel, les divisions de direction des deux sociétés se sont mises d'accord sur une coopération au développement.

Leaders du marché européen des EPS automobiles

-

Robert Bosch GmbH

-

NSK Ltd.

-

ZF Friedrichshafen AG

-

JTEKT Corporation

-

Nexteer Automotive Group Ltd

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

_CL.webp)

Rapport sur le marché européen des EPS automobiles – Table des matières

-

1. INTRODUCTION

-

1.1 Hypothèses de l'étude

-

1.2 Portée de l'étude

-

-

2. MÉTHODOLOGIE DE RECHERCHE

-

3. RÉSUMÉ EXÉCUTIF

-

4. DYNAMIQUE DU MARCHÉ

-

4.1 Facteurs de marché

-

4.2 Restrictions du marché

-

4.3 Attractivité de l'industrie - Analyse des cinq forces de Porter

-

4.3.1 La menace de nouveaux participants

-

4.3.2 Pouvoir de négociation des acheteurs/consommateurs

-

4.3.3 Pouvoir de négociation des fournisseurs

-

4.3.4 Menace des produits de substitution

-

4.3.5 Intensité de la rivalité concurrentielle

-

-

-

5. SEGMENTATION DU MARCHÉ

-

5.1 Par type

-

5.1.1 Type de colonne,

-

5.1.2 Type de pignon

-

5.1.3 Type à double pignon

-

-

5.2 Par type de composant

-

5.2.1 Crémaillère/colonne de direction

-

5.2.2 Capteur

-

5.2.3 Moteur de direction

-

5.2.4 Autres composants

-

-

5.3 Par type de véhicule

-

5.3.1 Voitures de tourisme

-

5.3.2 Véhicules commerciaux

-

-

5.4 Par pays

-

5.4.1 Allemagne

-

5.4.2 Royaume-Uni

-

5.4.3 Italie

-

5.4.4 Espagne

-

5.4.5 France

-

5.4.6 Le reste de l'Europe

-

-

-

6. PAYSAGE CONCURRENTIEL

-

6.1 Part de marché des fournisseurs

-

6.2 Profils d'entreprise

-

6.2.1 Hubei Henglong Auto System Group

-

6.2.2 Denso Corporation

-

6.2.3 GKN PLC

-

6.2.4 JTEKT Corporation

-

6.2.5 Mitsubishi Electric Corporation

-

6.2.6 Nexteer Automotive

-

6.2.7 NSK Ltd

-

6.2.8 Robert Bosch GmbH

-

6.2.9 Thyssenkrupp Presta AG

-

6.2.10 ZF Friedrichshafen AG

-

-

-

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie des EPS automobiles en Europe

Le marché européen des EPS automobiles couvre les dernières tendances, le développement technologique et la demande du marché par type, type de composant, type de véhicule, pays et part de marché des principales entreprises de fabrication dEPS automobiles à travers lEurope.

| Par type | ||

| ||

| ||

|

| Par type de composant | ||

| ||

| ||

| ||

|

| Par type de véhicule | ||

| ||

|

| Par pays | ||

| ||

| ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur les EPS automobiles en Europe

Quelle est la taille actuelle du marché européen des EPS automobiles ?

Le marché européen des EPS automobiles devrait enregistrer un TCAC supérieur à 6 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché européen des EPS automobiles ?

Robert Bosch GmbH, NSK Ltd., ZF Friedrichshafen AG, JTEKT Corporation, Nexteer Automotive Group Ltd sont les principales sociétés opérant sur le marché européen des EPS automobiles.

Quelles années couvre ce marché européen des EPS automobiles ?

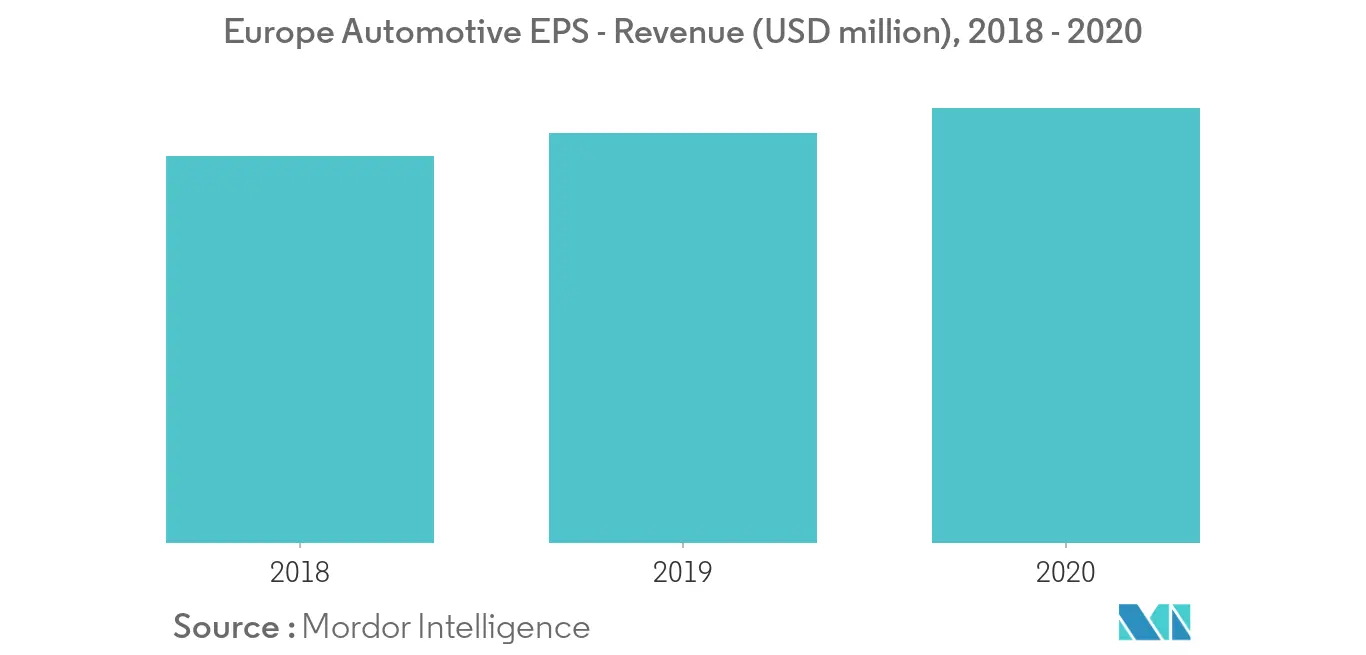

Le rapport couvre la taille historique du marché européen des EPS automobiles pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché européen des EPS automobiles pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie des EPS automobiles en Europe

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des EPS automobiles en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du BPA automobile en Europe comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.