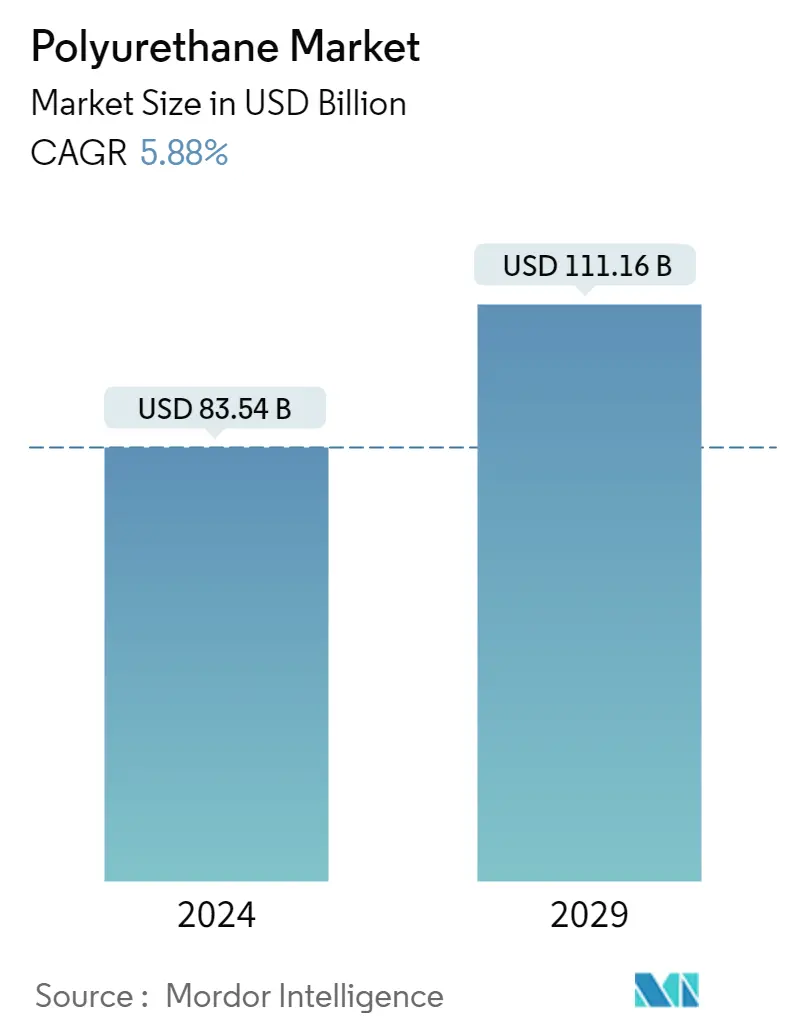

Größe des Polyurethan-Marktes

| Studienzeitraum | 2019 - 2029 |

| Marktgröße (2024) | USD 83.54 Milliarden |

| Marktgröße (2029) | USD 111.16 Milliarden |

| CAGR(2024 - 2029) | 5.88 % |

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Asien-Pazifik |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Polyurethan

Die Größe des Polyurethan-Marktes wird im Jahr 2024 auf 83,54 Milliarden US-Dollar geschätzt und soll bis 2029 111,16 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,88 % im Prognosezeitraum (2024–2029) entspricht.

Der weltweite Ausbruch von COVID-19 hat das Marktwachstum in verschiedenen Sektoren erheblich beeinträchtigt. Die Einstellung oder Verlangsamung von Projekten, Bewegungseinschränkungen, Produktionsstopps und Arbeitskräftemangel zur Eindämmung des COVID-19-Ausbruchs haben zu einem Rückgang des Wachstums des Polyurethan-Marktes geführt. Im Jahr 2021 erholte er sich jedoch deutlich, was auf den steigenden Verbrauch in verschiedenen Endanwendungen zurückzuführen ist, darunter Möbel, Innenräume und Automobile.

- Kurzfristig sind die steigende Nachfrage nach leichten und leistungsstarken Verbundwerkstoffen aus der Automobilindustrie, die steigende Nachfrage aus der Bauindustrie und die steigende Nachfrage aus der Bettwaren-, Teppich- und Polsterindustrie wichtige Wachstumsfaktoren für den Markt studiert.

- Wachsende Umweltbedenken sind jedoch ein Schlüsselfaktor, der das Wachstum der Zielbranche im Prognosezeitraum voraussichtlich bremsen wird.

- Dennoch dürfte die steigende Nachfrage nach biobasiertem Polyurethan bald lukrative Wachstumschancen für den Weltmarkt schaffen.

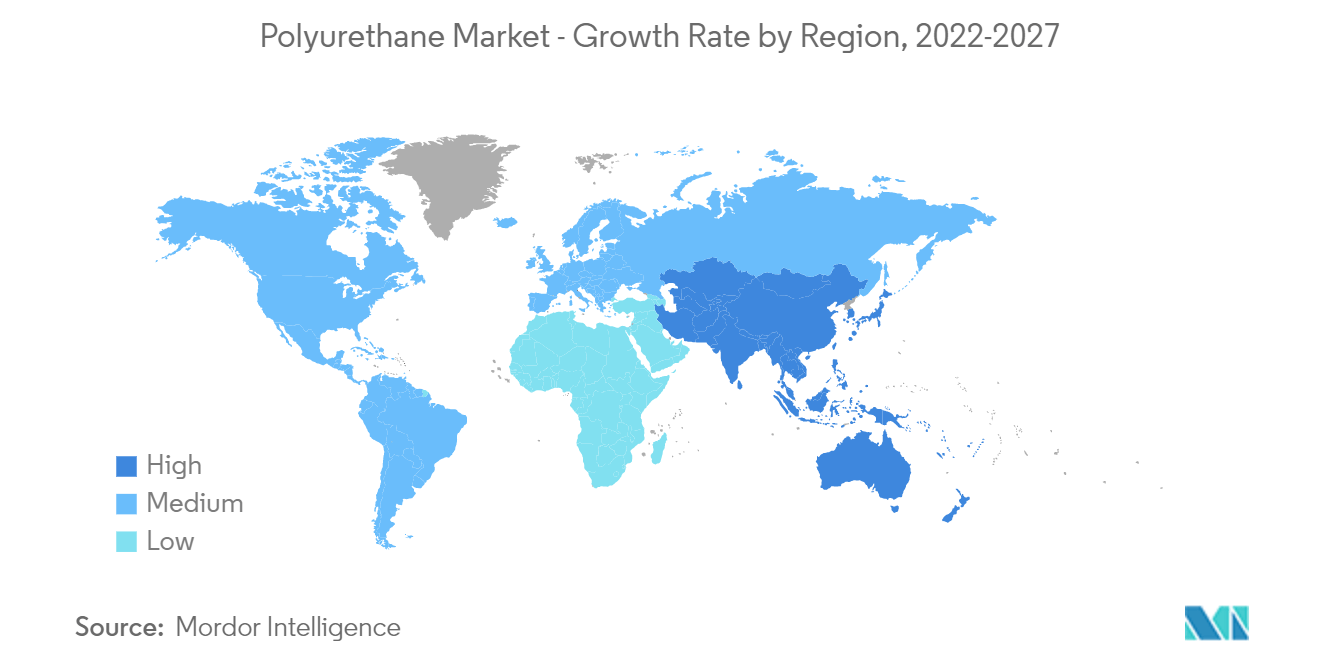

- Es wird erwartet, dass die Region Asien-Pazifik den Markt dominiert und im Prognosezeitraum wahrscheinlich auch die höchste CAGR verzeichnen wird.

Markttrends für Polyurethan

Steigende Nachfrage aus der Bauindustrie

- Die umfangreichste Anwendung von Polyurethan findet in der Bauindustrie statt. Polyurethane werden zur Herstellung von Hochleistungsprodukten verwendet, die stark, aber leicht sind, eine gute Leistung erbringen und langlebig und vielseitig sind.

- Die Bauindustrie ist der größte Abnehmer von Polyurethan-Hartschaum und -Sprühschaum. Die Verwendung einer Polyurethan-Hartschaumisolierung bietet viele Vorteile, darunter Energieeffizienz, hohe Leistung, Vielseitigkeit, thermische/mechanische Leistung und Umweltfreundlichkeit.

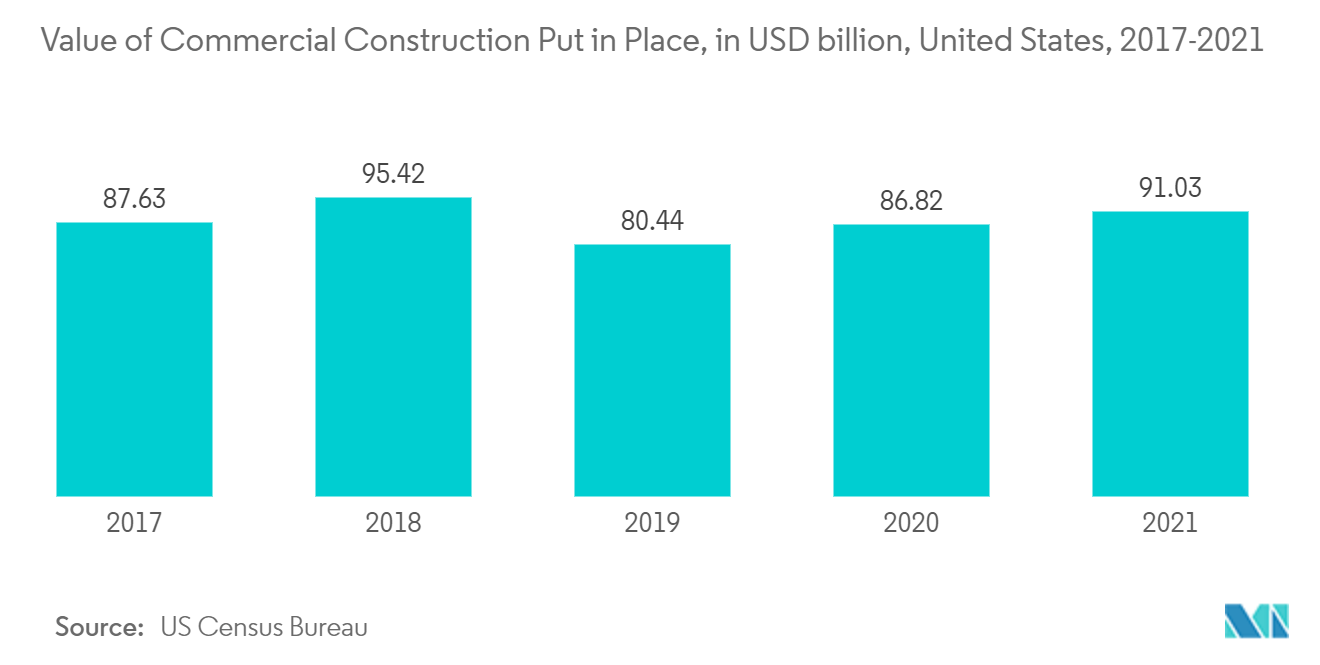

- Nach Angaben des US Census Bureau erholte sich der Wert des Gewerbebaus nach einem erheblichen Rückgang des Werts des Gewerbebaus in den letzten Jahren wieder auf das Niveau vor der Rezession und erreichte im Jahr 2021 91,03 Milliarden US-Dollar Die Vereinigten Staaten werden im Jahr 2022 voraussichtlich 135 Milliarden US-Dollar erreichen.

- Nach Angaben des US Census Bureau und des US Department of Housing and Urban Development lag die Zahl der durch Baugenehmigungen zugelassenen Wohneinheiten in Privatbesitz im Dezember 2021 saisonbereinigt jährlich bei 1.873.000 Es wurden 1.128.000 Einfamilienbewilligungen erteilt. Die Einheitsgenehmigungen in Strukturen mit fünf oder mehr Einheiten betrugen 675.000 pro Jahr.

- Nach Angaben des Statistischen Bundesamtes erreichte die Zahl der Baugenehmigungen für Wohn- und Nichtwohngebäude in Deutschland im Jahr 2021 158.000 Einheiten und verzeichnete einen Anstieg gegenüber 152.000 im Jahr 2020.

- Mehrere primäre kommerzielle Bauvorhaben im Nahen Osten werden durch Regierungsprojekte vorangetrieben, wie z. B. Saudi Arabia Vision 2030 und Abu Dhabi Economic Vision 2030. Qiddiya, Sharaan Resort in Al-Ula, Al Widyan, King Fahad Medical City Expansion und King Abdullah Bin Abdulaziz Medical Complexes sind Beispiele für Bauprojekte in Saudi-Arabien, die sich positiv auf das Marktwachstum auswirken.

- Aufgrund der oben genannten Faktoren wird erwartet, dass die Nachfrage nach Polyurethan aus der Bauindustrie im Prognosezeitraum steigen wird.

Asien-Pazifik dürfte den Markt dominieren

- Der asiatisch-pazifische Raum dominiert den weltweiten Polyurethan-Marktanteil. Mit zunehmender Bautätigkeit und rasanter Urbanisierung in China und Indien steigt der Polyurethan-Verbrauch.

- China befindet sich inmitten eines Megabooms im Baugewerbe. Nach Angaben des National Bureau of Statistics of China stieg der Produktionswert der Bauarbeiten im Land von 23,27 Billionen CNY (3,34 Billionen US-Dollar) im Jahr 2020 auf 25,92 Billionen CNY (3,72 Billionen US-Dollar) im Jahr 2021. Darüber hinaus wird erwartet, dass China fast 2,5 Milliarden US-Dollar ausgibt 13 Billionen US-Dollar für Gebäude bis 2030.

- Nach Angaben der Internationalen Organisation der Kraftfahrzeughersteller (OICA) ist China der größte Automobilproduzent. Der Automobilsektor des Landes bereitet sich auf eine groß angelegte Produktentwicklung vor und konzentriert sich auf die Herstellung von Produkten, die den Kraftstoffverbrauch senken und gleichzeitig die Emissionen aufgrund wachsender Umweltbedenken minimieren.

- Nach Angaben der China Passenger Car Association (CPCA) soll es in China rund 3,3 Millionen New Energy Vehicles (NEVs), also batterieelektrische Fahrzeuge (BEVs) und Plug-in-Hybridfahrzeuge (PHEVs), geben im Jahr 2021 verkauft. Im Dezember 2021 wurden 505.000 NEVs verkauft. Davon waren 423.000 BEVs und 82.000 PHEVs.

- Der indische Möbelmarkt ist robust. Nach Angaben von InvestIndia (einer nationalen Agentur für Investitionsförderung und -förderung) erreichte Indiens gesamter Markt für Mietmöbel und -geräte im Geschäftsjahr 2021 einen Wert von 33.500 Crore INR (4.040,01 Mio. USD). Bis Ende 2023 wird der Markt voraussichtlich 61,09 Mrd. USD erreichen.

- Laut Japan Electronics and Information Technology Industries Association (JEITA) verzeichnete die Inlandsproduktion der japanischen Elektronikindustrie im Jahr 2021 eine Wachstumsrate von 10,8 % gegenüber dem Vorjahr und erreichte 10.954,34 Milliarden JPY (81,76 Milliarden US-Dollar). Dadurch stieg die Nachfrage nach Polyurethan aus verschiedenen Elektroniksegmenten. Darüber hinaus belief sich die Produktion der japanischen Elektronikindustrie in den ersten vier Monaten des Jahres 2022 auf 3.656,44 Milliarden JPY (27,29 Milliarden US-Dollar), was einer Wachstumsrate von rund 0,2 % im Vergleich zum gleichen Zeitraum im Jahr 2021 entspricht.

- Aufgrund all dieser Faktoren wird erwartet, dass der Polyurethan-Markt im asiatisch-pazifischen Raum im Prognosezeitraum ein stetiges Wachstum verzeichnen wird.

Überblick über die Polyurethan-Branche

Der Polyurethan-Markt ist konsolidiert und es herrscht ein intensiver Wettbewerb zwischen den Top-Playern. Zu den Hauptakteuren (nicht in einer bestimmten Reihenfolge) gehören BASF SE, Wanhua, Huntsman International LLC, Dow und Covestro AG.

Marktführer bei Polyurethan

-

BASF SE

-

Covestro AG

-

Dow

-

Huntsman International LLC

-

Wanhua

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neuigkeiten zum Polyurethan-Markt

- Juli 2022 DIC übernimmt einen chinesischen Beschichtungsharzhersteller namens Guangdong TOD New Material Co. Ltd. Die Übernahme half der DIC Corporation, ihre asiatische Marktkapazität für verschiedene Harze, darunter Acryl, Alkyd, Polyester, Urethan und Epoxidharz, zu erweitern.

- Februar 2022 BASF SE und NEVEON kooperieren beim Matratzenrecycling. BASF entwickelte ein nasschemisches Recyclingverfahren für gebrauchte Matratzen aus PU, mit dem aus alternativem Polyurethan neue Betten hergestellt werden können.

Polyurethan-Marktbericht – Inhaltsverzeichnis

1. INTRODUCTION

1.1 Study Assumptions

1.2 Scope of the Study

2. RESEARCH METHODOLOGY

3. EXECUTIVE SUMMARY

4. MARKET DYNAMICS

4.1 Drivers

4.1.1 Increasing Demand for Lightweight and High-performance Composites from the Automotive Industry

4.1.2 Increasing Demand from the Building and Construction Industry

4.1.3 Increasing Demand from the Bedding, Carpet, and Cushioning Industries

4.2 Restraints

4.2.1 Growing Environmental Concerns

4.3 Industry Value Chain Analysis

4.4 Porter's Five Forces Analysis

4.4.1 Bargaining Power of Suppliers

4.4.2 Bargaining Power of Buyers

4.4.3 Threat of New Entrants

4.4.4 Threat of Substitute Products and Services

4.4.5 Degree of Competition

5. MARKET SEGMENTATION (Market Size in Value)

5.1 Type

5.1.1 Rigid Foam

5.1.2 Flexible Foam

5.1.3 Coatings, Adhesives, Sealants, and Elastomers (CASE)

5.1.4 Thermoplastic Polyurethane

5.1.5 Other Types

5.2 End-user Industry

5.2.1 Furniture

5.2.2 Building and Construction

5.2.3 Electronics and Appliances

5.2.4 Automotive

5.2.5 Footwear

5.2.6 Packaging

5.2.7 Other End-user Industries

5.3 Geography

5.3.1 Asia-Pacific

5.3.1.1 China

5.3.1.2 India

5.3.1.3 Japan

5.3.1.4 South Korea

5.3.1.5 Rest of Asia-Pacific

5.3.2 North America

5.3.2.1 United States

5.3.2.2 Canada

5.3.2.3 Mexico

5.3.3 Europe

5.3.3.1 Germany

5.3.3.2 United Kingdom

5.3.3.3 Italy

5.3.3.4 France

5.3.3.5 Russia

5.3.3.6 Rest of Europe

5.3.4 South America

5.3.4.1 Brazil

5.3.4.2 Argentina

5.3.4.3 Rest of South America

5.3.5 Middle-East and Africa

5.3.5.1 Saudi Arabia

5.3.5.2 South Africa

5.3.5.3 Rest of Middle-East and Africa

6. COMPETITIVE LANDSCAPE

6.1 Mergers and Acquisitions, Joint Ventures, Collaborations, and Agreements

6.2 Market Share (%)**/Ranking Analysis

6.3 Strategies Adopted by Leading Players

6.4 Company Profiles

6.4.1 BASF SE

6.4.2 BCI Holding SA

6.4.3 Carpenter Co.

6.4.4 Covestro AG

6.4.5 DIC Corporation

6.4.6 Dow

6.4.7 Huntsman International LLC

6.4.8 INOAC Corporation

6.4.9 Kuwait Polyurethane Industries WLL

6.4.10 Lanxess

6.4.11 Mitsui Chemicals Inc.

6.4.12 Recticel NV/SA

6.4.13 Rogers Corporation

6.4.14 Sheela Foam Limited

6.4.15 Tosoh Corporation

6.4.16 Wanhua

- *List Not Exhaustive

7. MARKET OPPORTUNITIES AND FUTURE TRENDS

7.1 Increasing Demand for Bio-based Polyurethane

Segmentierung der Polyurethan-Industrie

Polyurethan ist ein Kunststoff-Polymermaterial, das zur Herstellung moderner, vielseitiger und sicherer Verbraucher- und Industrieprodukte verwendet wird, die umweltfreundlich sind. Polyurethan entsteht durch die Reaktion eines Polyols (ein Alkohol mit mehr als zwei reaktiven Hydroxylgruppen pro Molekül) mit einem Diisocyanat oder einem polymeren Isocyanat in Gegenwart geeigneter Katalysatoren und Additive. Der Polyurethan-Markt ist nach Typ, Endverbraucherindustrie und Geografie segmentiert. Der Markt ist nach Typ segmentiert starr, flexibel, Beschichtungen, Klebstoffe, Dichtstoffe, Elastomere (CASE), thermoplastisches Polyurethan und andere Typen. Nach Endverbraucherbranche ist der Markt in Möbel, Bauwesen, Elektronik und Haushaltsgeräte, Automobil, Schuhe, Verpackung und andere Endverbraucherbranchen unterteilt. Der Bericht deckt die Marktgröße und Prognosen für den Polyurethan-Markt in 16 Ländern in wichtigen Regionen ab. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (in Mio. USD) erstellt.

| Typ | ||

| ||

| ||

| ||

| ||

|

| Endverbraucherindustrie | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Erdkunde | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Häufig gestellte Fragen zur Polyurethan-Marktforschung

Wie groß ist der Polyurethan-Markt?

Es wird erwartet, dass der Polyurethan-Markt im Jahr 2024 83,54 Milliarden US-Dollar erreichen und bis 2029 mit einer durchschnittlichen jährlichen Wachstumsrate von 5,88 % auf 111,16 Milliarden US-Dollar wachsen wird.

Wie groß ist der Polyurethan-Markt derzeit?

Im Jahr 2024 wird die Größe des Polyurethan-Marktes voraussichtlich 83,54 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Polyurethan-Markt?

BASF SE, Covestro AG, Dow, Huntsman International LLC, Wanhua sind die wichtigsten Unternehmen, die auf dem Polyurethanmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Polyurethan-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Polyurethan-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Polyurethan-Markt.

Welche Jahre deckt dieser Polyurethan-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Polyurethan-Marktes auf 78,90 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Polyurethan-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Polyurethan-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht der Polyurethan-Industrie

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Polyurethan im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Polyurethan-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.