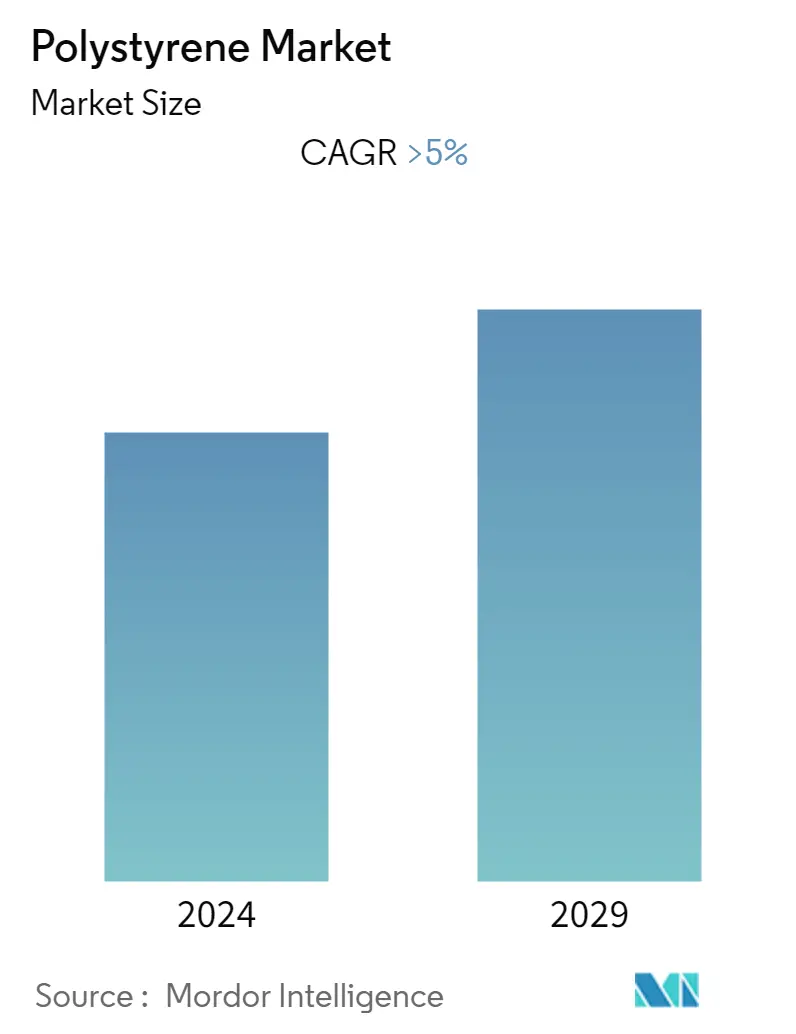

Marktgröße für Polystyrol

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| CAGR | > 5.00 % |

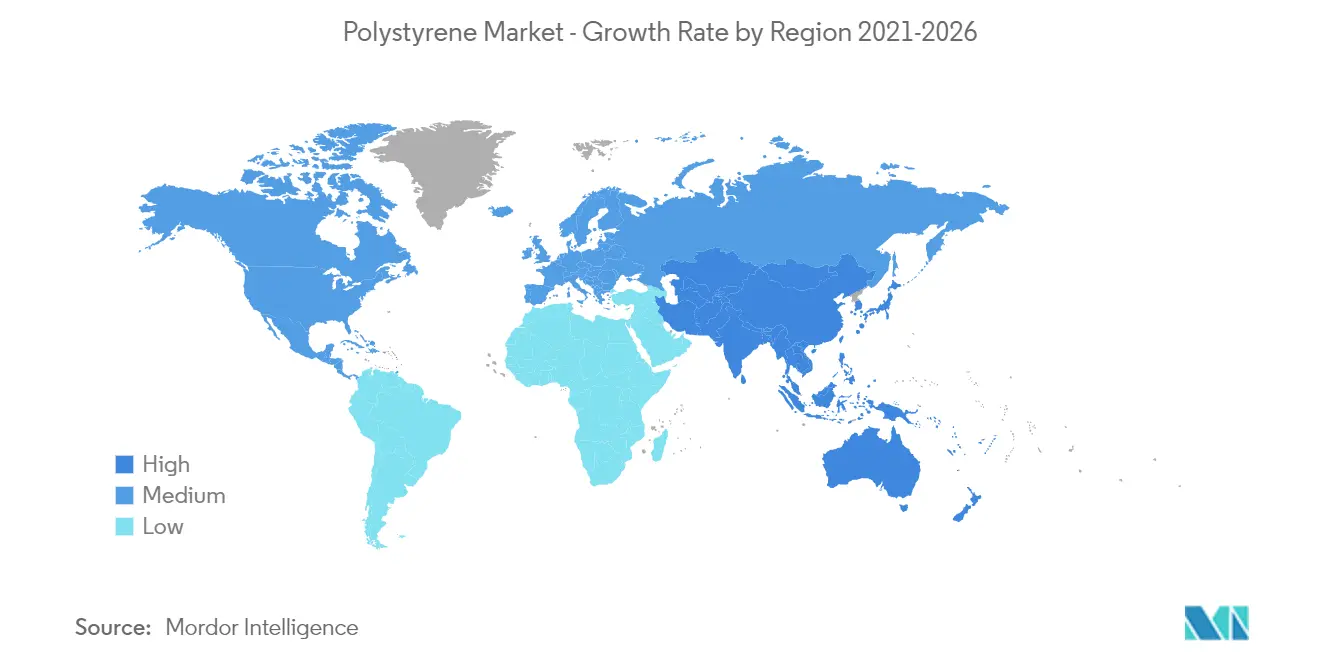

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Asien-Pazifik |

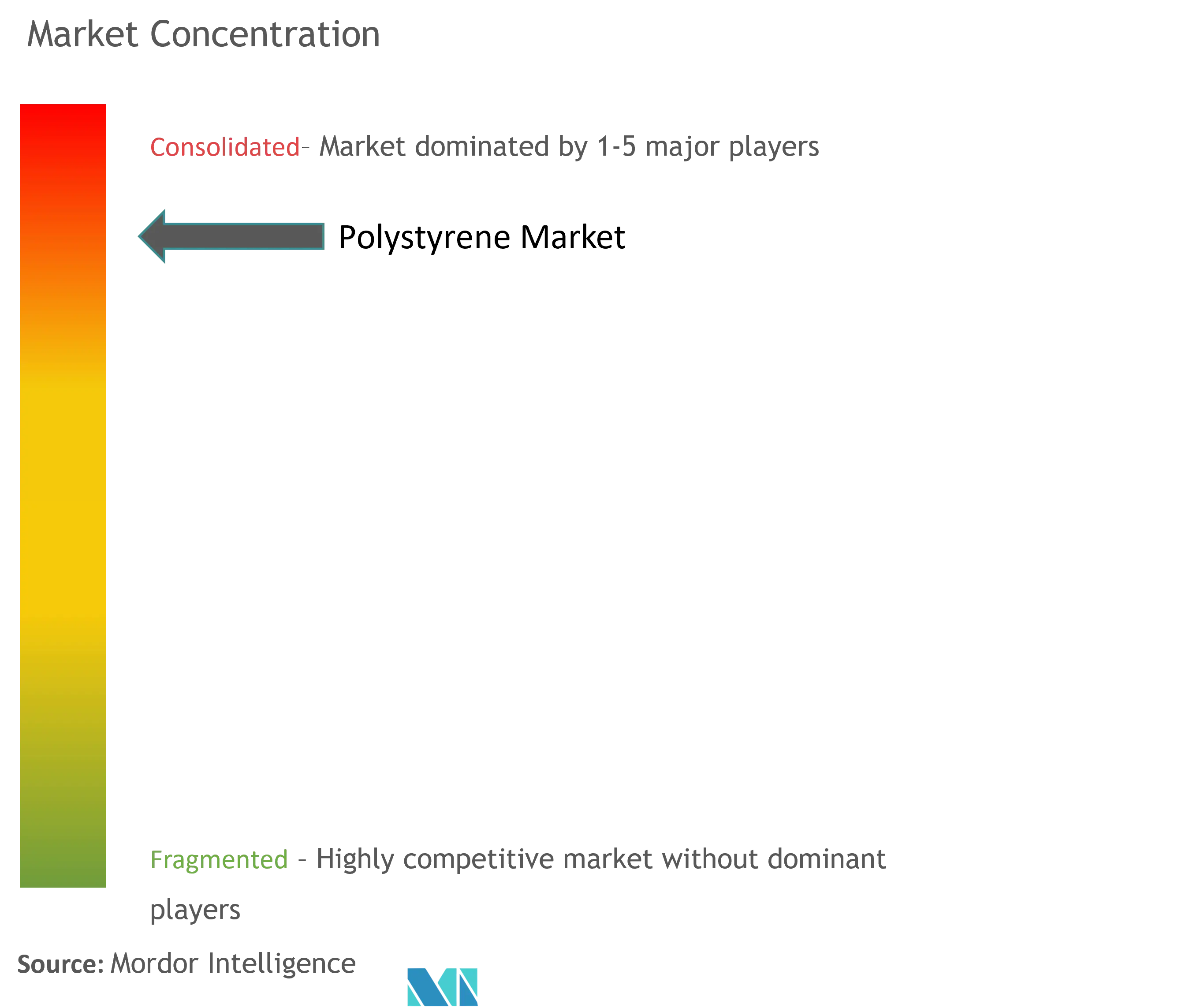

| Marktkonzentration | Hoch |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Polystyrol

Die Marktgröße für Polystyrol wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von über 4 % verzeichnen.

Der Markt wurde im Jahr 2020 durch COVID-19 negativ beeinflusst. Die weltweiten Einnahmen aus dem Wohnungsbau verzeichneten im Jahr 2020 einen Rückgang von 7 %, was auf Lockdowns, die Nichtverfügbarkeit von Rohstoffen und den Mangel an Arbeitskräften zurückzuführen ist. Allerdings ist die Nachfrage nach Verpackungsprodukten, einschließlich Lebensmittelverpackungen und Non-Food-Verpackungen, aufgrund des steigenden Trends der Verbraucherausgaben für E-Commerce und Lebensmittellieferungsanwendungen gestiegen, was sich positiv auf die Nachfrage nach Polystyrol ausgewirkt hat.

- Kurzfristig sind die Haupttreiber des untersuchten Marktes das Recycling in der Polystyrolindustrie und der wachsende Markt für Unterhaltungselektronik. Die globale Unterhaltungselektronikbranche ist im Laufe der Jahre weltweit rasant gewachsen, was auf die stetig steigende Nachfrage nach Mobiltelefonen, tragbaren Computergeräten, Spielsystemen und anderen persönlichen elektronischen Geräten zurückzuführen ist.

- Auf der anderen Seite dürften die Ausweitung des Polystyrolverbots in Nordamerika und Europa sowie die Verfügbarkeit leistungsstarker Ersatzstoffe den Markt behindern.

- Die Entwicklung von biobasiertem Polystyrol dürfte im Prognosezeitraum eine Marktchance darstellen.

- Der asiatisch-pazifische Raum dominierte weltweit den Markt, wobei der größte Verbrauch in Ländern wie Indien und China zu verzeichnen war.

Markttrends für Polystyrol

Typ High Impact Polystyrol (HIPS) soll den Markt dominieren

- Hochschlagfestes Polystyrol enthält Gummi. Es ist weniger transparent als GPPS. Es wird hauptsächlich für Produkte verwendet, die eine hohe Schlagfestigkeit erfordern.

- HIPS hat einen Standardfluss, ist jedoch weniger glänzend als GPPS. Es ist rissbeständig und wird im Spritzgussverfahren eingesetzt. HIPS verfügt außerdem über eine gute Dimensionsstabilität. Es lässt sich leicht bemalen und kleben und ist kostengünstig. Es wird für Gehäuse und Abdeckungen, Strukturbauteile mit geringer Festigkeit, gedruckte Grafiken, Modelle und Prototypen, Vorrichtungen usw. verwendet. HIPS werden hauptsächlich in hohen und mittleren Qualitäten verkauft. Zu den weiteren Güteklassen gehören flammhemmende, hochglänzende und spannungsrissbeständige Güteklassen.

- Verpackung ist das größte Segment für HIPS. Es wird für Lebensmittelverpackungen (Fleischschalen, Eierkartons, Obstschalen, Milchverpackungen usw.), Industrieverpackungen und Verbraucherverpackungen (Kassetten, CD-Hüllen usw.) verwendet. Die Lebensmittel- und Getränkeindustrie erwirtschaftet etwa 3 % des indischen BIP und ist mit mehr als 7,3 Millionen Arbeitnehmern der größte Arbeitgeber des Landes. Im Jahr 2021 sagte der Vorsitzende von Nestle India, dass sich der indische Markt für verpackte Lebensmittel in den nächsten 5 bis 10 Jahren voraussichtlich verdoppeln und auf 70 Milliarden US-Dollar wachsen wird, angeführt von Faktoren wie Wirtschaftswachstum, demografischer Dividende und wachsendem E-Commerce.

- Aufgrund des Bevölkerungswachstums wird die Nachfrage nach verpackten Lebensmitteln und Getränken im Prognosezeitraum weiter steigen. Der beispiellose Wandel vom Leben auf dem Land zum Leben in der Stadt ist eine wichtige Bevölkerungsgruppe, die sich auf den weltweiten Konsum verpackter Lebensmittel auswirkt.

- Allerdings haben die Vereinigten Staaten die Verwendung von Polystyrol in Lebensmittelverpackungsprodukten wie Schachteln, Behältern und Tragetaschen verboten, was sich wahrscheinlich negativ auf das Marktwachstum auswirken wird.

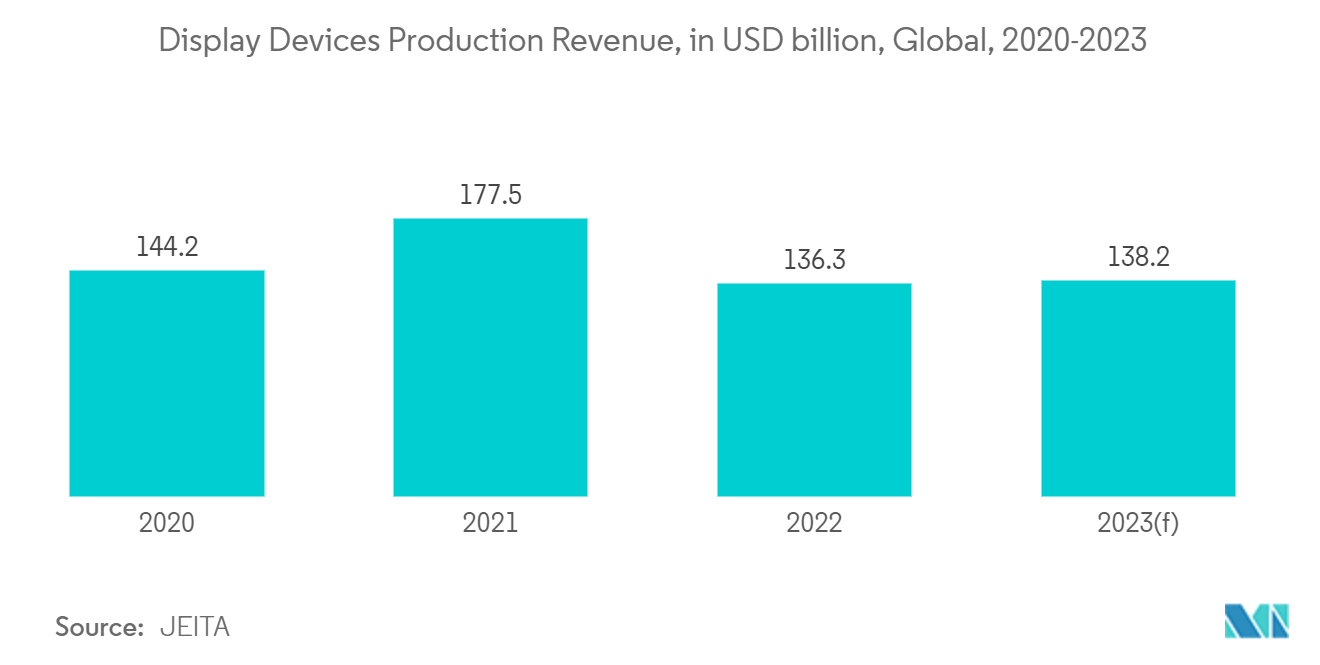

- HIPS werden auch hauptsächlich in Elektronik- und Haushaltsgeräteanwendungen verwendet, beispielsweise in Computergehäusen, TV-Gehäusen und Gerätegehäusen für Gefrier- und Kühlschränke. Den von JEITA veröffentlichten Daten zufolge ist der Umsatz mit Elektronikprodukten im Jahr 2021 im Vergleich zum Pandemiezeitraum 2020 deutlich gestiegen.

- Der asiatisch-pazifische Raum ist der größte Verbraucher von hochschlagfestem Polystyrol. Es produziert auch etwa die Hälfte des weltweiten HIPS. Europa und Nordamerika folgen im Verbrauch dem asiatisch-pazifischen Raum. Der Asien-Pazifik-Raum dürfte im Prognosezeitraum die am schnellsten wachsende Region sein.

Asien-Pazifik-Region soll den Markt dominieren

- Die Region Asien-Pazifik besteht aus verschiedenen Schwellenländern wie Indien und China. Es wird erwartet, dass die Nachfrage für verschiedene Endverbraucherbranchen wie das Baugewerbe und das Gesundheitswesen in den kommenden Jahren erheblich steigen wird.

- Gemäß der Prognose des Ministeriums für Wohnungsbau und Stadt-Land-Entwicklung wird erwartet, dass Chinas Bausektor bis 2025 einen Anteil von 6 % am BIP des Landes halten wird. Unter Berücksichtigung der gegebenen Prognosen stellte die chinesische Regierung eine Fünfjahresfrist vor Der Plan im Januar 2022 konzentrierte sich darauf, den Bausektor nachhaltiger und qualitätsorientierter zu gestalten.

- Indien bereitet sich auf die Urbanisierung vor, indem es seine bestehende Infrastruktur in den Städten verbessert. Um dies zu unterstützen, hat das Land seine Reformen wie das Immobiliengesetz, die GST, REITs usw. überarbeitet, um unnötige Verzögerungen bei den Bauzielen zu beseitigen. Die industrielle und kommerzielle Infrastruktur des Landes hat sich zu einem der wachstumsstarken Sektoren entwickelt. Die indische Regierung hat Initiativen wie eine Lockerung der Regeln formuliert, um den Zufluss ausländischer Direktinvestitionen in den Bausektor anzulocken und die Entwicklung im ganzen Land zu beschleunigen.

- Die vietnamesische Bauindustrie ist eines der leistungsstärksten Länder im asiatisch-pazifischen Raum (APAC). Obwohl es aufgrund von COVID-19 an Schwung verlor, ist es im Jahr 2021 weiterhin stark gewachsen.

- China ist der weltweit größte Produktionsstandort für Elektronikartikel und bietet den bestehenden vorgelagerten Herstellern wie Südkorea, Singapur und Taiwan eine harte Konkurrenz. Elektronische Produkte wie Smartphones, OLED-TVs, Tablets usw. verzeichnen im Segment der Unterhaltungselektronik das größte Marktwachstum. Mit dem Anstieg des verfügbaren Einkommens der Mittelschicht wird die Nachfrage nach elektronischen Produkten in naher Zukunft voraussichtlich steigen.

- Darüber hinaus hat die chinesische Regierung mit der Umsetzung von Richtlinien zur Unterstützung und Förderung von Innovationen bei medizinischen Geräten begonnen. Die Initiative Made in China 2025 zielt darauf ab, die Effizienz der Branche, die Produktqualität und den Ruf der Marke zu verbessern. Es wird erwartet, dass dadurch die Zahl der inländischen Medizingerätehersteller steigt und somit die Wettbewerbsfähigkeit auf dem Markt steigt. Die Nachfrage nach Polystyrol besteht im Medizingerätesektor, in Einwegartikeln wie Gewebekulturschalen, Reagenzgläsern, Petrischalen, Diagnosekomponenten und Gehäusen für Testkits und vielen anderen.

- Es wird erwartet, dass der Gesundheitssektor in Indien bis 2022 ein Volumen von 372 Milliarden US-Dollar erreichen wird, was vor allem auf das zunehmende Gesundheitsbewusstsein, den Zugang zu Versicherungen, steigende Einkommen und Krankheiten zurückzuführen ist. Der medizinische Sektor in Indien profitiert von der wachsenden Bevölkerung mit einer Rate von 1,6 % pro Jahr. Eine alternde Bevölkerung von über 100 Millionen Menschen, zunehmende Fälle von Zivilisationskrankheiten, steigende Einkommen und eine zunehmende Durchdringung der Krankenversicherung treiben das Wachstum anspruchsvollerer und präziserer medizinischer Geräte in der Branche voran.

- Aufgrund des Wachstums in den verschiedenen Endverbraucherindustrien des Landes wird die Nachfrage nach Polystyrol im Prognosezeitraum voraussichtlich steigen.

Überblick über die Polystyrol-Branche

Der Polystyrolmarkt ist teilweise konsolidierter Natur. Zu den Hauptakteuren zählen BASF SE, SABIC, Total, LG Chem und INEOS Styrolution Group GmbH.

Marktführer für Polystyrol

-

SABIC

-

Total

-

LG Chem

-

BASF SE

-

INEOS Styrolution Group GmbH

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Polystyrol

- September 2022 INEOS Styrolution führt das bioattributierte Polystyrol ein, das aus erneuerbaren, ISCC-zertifizierten Rohstoffen hergestellt wird, sowie Recyclinglösungen für Polystyrol, die ein Downcycling überflüssig machen.

- April 2022 Sabic kündigt die Herstellung von Kreislaufpolymeren in Europa bis Ende dieses Jahres an, um den strengen EU-Vorschriften und der steigenden Nachfrage nach recycelten Polymeren gerecht zu werden.

Polystyrol-Marktbericht – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Treiber

4.1.1 Recycling in der Polystyrolindustrie

4.1.2 Wachsender Markt für Unterhaltungselektronik

4.2 Einschränkungen

4.2.1 Zunehmendes Verbot von Polystyrol in Nordamerika und Europa

4.2.2 Verfügbarkeit von Hochleistungsersatzstoffen

4.3 Analyse der Branchenwertschöpfungskette

4.4 Porter Five Forces

4.4.1 Verhandlungsmacht der Lieferanten

4.4.2 Verhandlungsmacht der Verbraucher

4.4.3 Bedrohung durch neue Marktteilnehmer

4.4.4 Bedrohung durch Ersatzprodukte und -dienstleistungen

4.4.5 Grad des Wettbewerbs

5. MARKTSEGMENTIERUNG (Marktgröße im Wert)

5.1 Harztyp

5.1.1 Allzweck-Polystyrol (GPPS)

5.1.2 Hochschlagfestes Polystyrol (HIPS)

5.1.3 Expandierbares Polystyrol (EPS)

5.2 Formulartyp

5.2.1 Schäume

5.2.2 Filme und Blätter

5.2.3 Spritzguss

5.2.4 Andere Formulartypen

5.3 Endverbraucherindustrie

5.3.1 Verpackung

5.3.2 Bauwesen und Konstruktion

5.3.3 Elektrik und Elektronik

5.3.4 Konsumgüter

5.3.5 Andere Endverbraucherbranchen

5.4 Erdkunde

5.4.1 Asien-Pazifik

5.4.1.1 China

5.4.1.2 Indien

5.4.1.3 Japan

5.4.1.4 Südkorea

5.4.1.5 Rest des asiatisch-pazifischen Raums

5.4.2 Nordamerika

5.4.2.1 Vereinigte Staaten

5.4.2.2 Kanada

5.4.2.3 Mexiko

5.4.3 Europa

5.4.3.1 Deutschland

5.4.3.2 Großbritannien

5.4.3.3 Frankreich

5.4.3.4 Italien

5.4.3.5 Rest von Europa

5.4.4 Südamerika

5.4.4.1 Brasilien

5.4.4.2 Argentinien

5.4.4.3 Rest von Südamerika

5.4.5 Naher Osten und Afrika

5.4.5.1 Saudi-Arabien

5.4.5.2 Südafrika

5.4.5.3 Rest des Nahen Ostens und Afrikas

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Fusionen und Übernahmen, Joint Ventures, Kooperationen und Vereinbarungen

6.2 Marktanteil (%)**/Ranking-Analyse

6.3 Von führenden Spielern übernommene Strategien

6.4 Firmenprofile

6.4.1 Atlas Molded Products

6.4.2 Alpek S.A.B. de CV

6.4.3 Americas Styrenics LLC (AmSty)

6.4.4 BASF SE

6.4.5 CHIMEI

6.4.6 Formosa Chemicals & Fibre Corp.

6.4.7 INEOS Styrolution Group GmbH

6.4.8 Innova

6.4.9 KUMHO PETROCHEMICAL

6.4.10 LG Chem

6.4.11 SABIC

6.4.12 Synthos

6.4.13 Total

6.4.14 Trinseo

6.4.15 Versalis SpA

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

7.1 Laufende Forschung zur Entwicklung von biobasiertem Polystyrol

Segmentierung der Polystyrol-Industrie

Polystyrol ist ein synthetisches Kohlenwasserstoffharz aus Styrolmonomer. Der Markt ist auf der Grundlage von Harz, Form, Endbenutzerbranche und Geographie segmentiert. Durch Harz ist der Markt in allgemeine Polystyrol, hochwirksamer Polystyrol und erweiterbares Polystyrol unterteilt. Durch Form ist der Markt in Schäume, Filme und Blätter, Injektionsform und andere Formtypen unterteilt. Nach der Endbenutzerbranche ist der Markt in Verpackungen, Bau- und Bau-, Elektrik- und Elektronik-, Konsumgüter- und andere Endbenutzerindustrien unterteilt. Der Bericht deckt auch die Marktgröße und die Prognosen für den Polystyrolmarkt in 15 Ländern in den wichtigsten Regionen ab. Für jedes Segment wurden die Marktgrößen und Prognosen auf der Grundlage des Umsatzes (Mio. USD) durchgeführt.

| Harztyp | ||

| ||

| ||

|

| Formulartyp | ||

| ||

| ||

| ||

|

| Endverbraucherindustrie | ||

| ||

| ||

| ||

| ||

|

| Erdkunde | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Häufig gestellte Fragen zur Polystyrol-Marktforschung

Wie groß ist der Polystyrol-Markt derzeit?

Der Polystyrolmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 5 % verzeichnen.

Wer sind die Hauptakteure auf dem Polystyrol-Markt?

SABIC, Total, LG Chem, BASF SE, INEOS Styrolution Group GmbH sind die wichtigsten Unternehmen, die auf dem Polystyrolmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Polystyrol-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Polystyrol-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Polystyrolmarkt.

Welche Jahre deckt dieser Polystyrolmarkt ab?

Der Bericht deckt die historische Marktgröße des Polystyrol-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Polystyrol-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Branchenbericht über Polystyrolschaum

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Polystyrolschaum im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Polystyrolschaum umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.