حجم سوق حمض الأكريليك

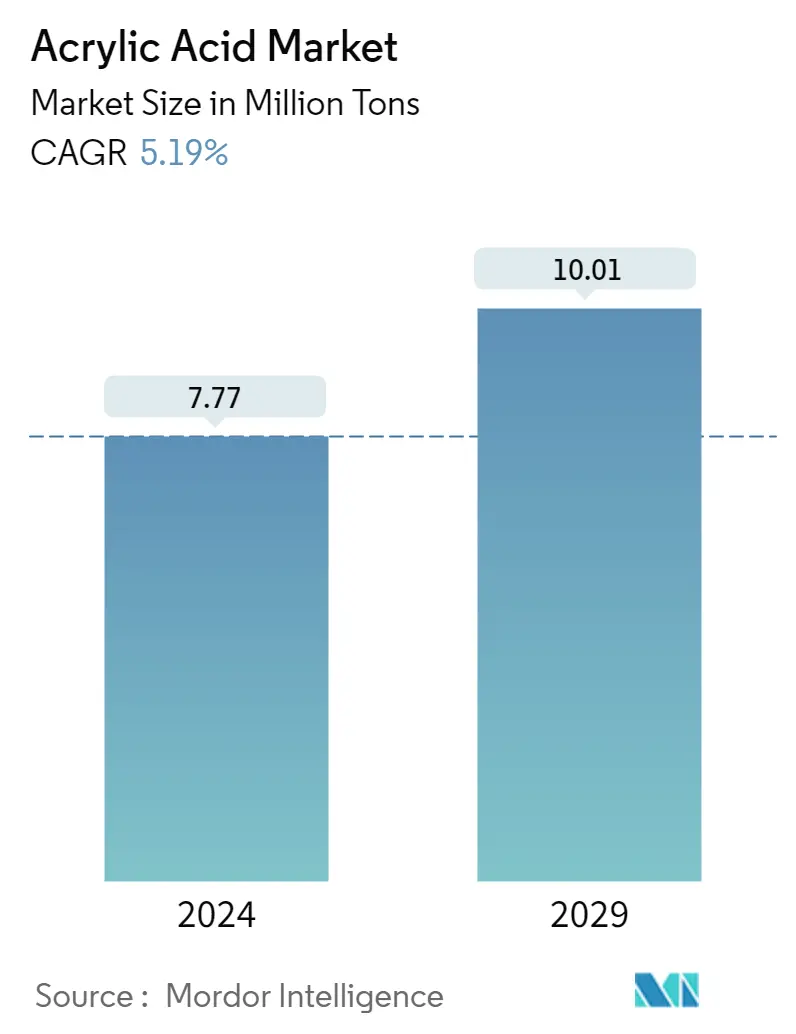

| فترة الدراسة | 2019 - 2029 |

| حجم السوق (2024) | 7.77 مليون طن |

| حجم السوق (2029) | 10.01 مليون طن |

| CAGR(2024 - 2029) | 5.19 % |

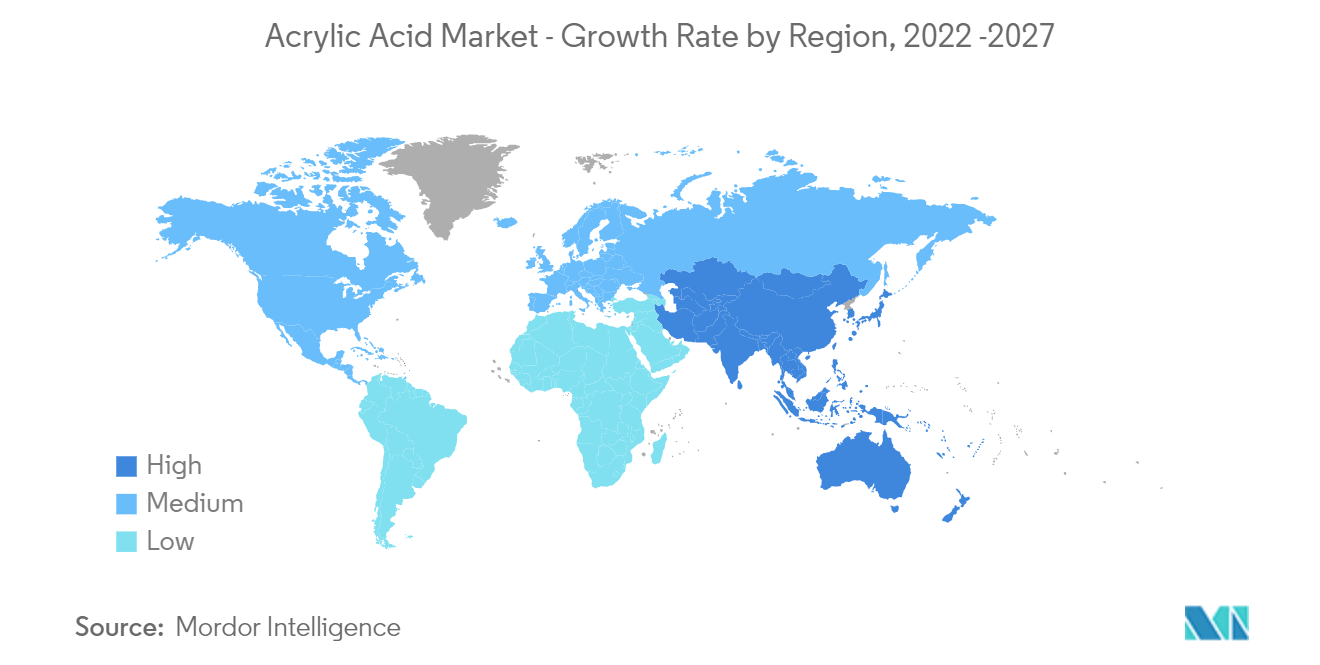

| أسرع سوق نمواً | آسيا والمحيط الهادئ |

| أكبر سوق | آسيا والمحيط الهادئ |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق حمض الأكريليك

يقدر حجم سوق حمض الأكريليك بـ 7.77 مليون طن في عام 2024، ومن المتوقع أن يصل إلى 10.01 مليون طن بحلول عام 2029، بمعدل نمو سنوي مركب قدره 5.19٪ خلال الفترة المتوقعة (2024-2029).

تأثر السوق سلبًا بجائحة فيروس كورونا (COVID-19). ومع ذلك، في عام 2021، زاد الطلب على منتجات العناية بالغسيل بسبب زيادة الوعي والوعي فيما يتعلق بالنظافة الشخصية والبيئة النظيفة. يستخدم حمض الأكريليك لإنتاج منظفات الغسيل السائلة، مما يحفز الطلب في سوق حمض الأكريليك.

- على المدى القصير، من المتوقع أن تؤدي التطبيقات المتزايدة للبوليمرات فائقة الامتصاص القائمة على حمض الأكريليك والاستخدام المتزايد للتوليف الكيميائي إلى دفع نمو السوق.

- المخاطر الصحية المرتبطة بحمض الأكريليك قد تعيق نمو السوق.

- من المرجح أن يكون الطلب المتزايد على البوليمرات الحيوية بمثابة فرصة لنمو السوق خلال الفترة المتوقعة.

- استحوذت منطقة آسيا والمحيط الهادئ على أكبر حصة في السوق، ومن المرجح أن تهيمن على السوق خلال الفترة المتوقعة.

اتجاهات سوق حمض الأكريليك

زيادة الاستخدام في تطبيقات الدهانات والطلاءات

- يتم استخدام حمض الأكريليك بشكل متزايد لصنع استرات الأكريليت، والتي تستخدم في تطبيقات مختلفة، بما في ذلك الدهانات والطلاءات.

- يتم استخدام الأكريليك في الطلاءات المعمارية، والتشطيبات لمنتجات الشركات المصنعة للمعدات الأصلية، بما في ذلك السيارات (OEM) وإعادة التشطيبات والطلاءات ذات الأغراض الخاصة.

- تم تقديم طلاءات مسحوق الأكريليك كطبقات شفافة على أجسام السيارات. على الرغم من أنه حل مثالي للعديد من التطبيقات، إلا أن المعالجة تتم عند درجة حرارة عالية في الفرن. ولذلك، فهو غير قابل للتطبيق عالميًا (على سبيل المثال، طلاء الخشب والبلاستيك).

- تهدف الطلاءات المعمارية إلى حماية وتزيين ميزات السطح وتستخدم لتغليف المباني والمنازل. تم تخصيص معظمها لاستخدامات محددة، مثل طلاء الأسطح أو طلاء الجدران أو تشطيبات الأسطح. يجب أن يوفر كل طلاء معماري وظائف زخرفية ومتينة ووقائية معينة على الرغم من استخدامها.

- يفضل معظم أصحاب المنازل استخدام اللون الذي يختارونه لجدران غرفة المعيشة وغرفة النوم. تعتبر دهانات الأكريليك هي الخيار المفضل لأنها توفر مجموعة واسعة من الخيارات من حيث اللون والظل. تم طلاء الغالبية العظمى من الأسقف باللون الأبيض المسطح بحيث تعكس غالبية الضوء المحيط بالغرفة، لتجعل النزيل يشعر بأن الغرفة فسيحة ومريحة. يمكن لجدران البناء في الطابق السفلي في كثير من الأحيان أن تبكي الماء.

- في مايو 2022، خططت شركة Grasim Industries (Aditya Birla Group) لاستثمار 10000 كرور روبية هندية (حوالي 1209.47 مليون دولار أمريكي) في أعمال الطلاء الخاصة بها بحلول السنة المالية 2025. في يناير 2021، أعلنت الشركة عن خطط لدخول مجال الدهانات بمبلغ 5000 كرور روبية هندية (حوالي 604.73 مليون دولار أمريكي) في السنوات الثلاث المقبلة. من المرجح أن تقوم الشركة بتشغيل مصنع طلاء بطاقة إنتاجية تبلغ 1,332 مليون لتر سنويًا (MLPA) بحلول الربع الرابع من السنة المالية 2024.

- وبحسب وزارة الاقتصاد والتجارة والصناعة (اليابان)، فقد بلغ حجم إنتاج دهانات الراتنجات الاصطناعية في اليابان ما يقرب من 1.01 مليون طن متري في عام 2021، وهو ما يشكل حجم إنتاج هائل من الدهانات. وبشكل عام، ارتفع حجم إنتاج الدهانات إلى ما يقرب من 1.53 مليون طن متري في عام 2021، مقارنة بـ 1.50 مليون طن متري في عام 2020.

- وفقًا لجمعية الطلاءات الأمريكية (Coatings Tech)، بلغت قيمة صناعة الدهانات والطلاءات في الولايات المتحدة 25.21 مليار دولار أمريكي في عام 2020، ومن المتوقع أن تصل إلى 28.06 مليار دولار أمريكي بحلول عام 2022. وبالمثل، من حيث الحجم، فإن الدهانات والطلاءات وبلغ حجم الصناعة 1,337 مليون جالون في عام 2020، ومن المتوقع أن يصل إلى 1,416 مليون جالون بحلول عام 2022. ومن المرجح أن يؤدي ذلك إلى تعزيز الطلب على حامض الأكريليك من قطاع الدهانات والطلاءات في الدولة.

- وبشكل عام، من المتوقع أن يشهد الطلب على حمض الأكريليك نمواً متوسطاً إلى مرتفعاً في المنطقة بعد فترة التعافي الأولية.

ومن المتوقع أن تهيمن منطقة آسيا والمحيط الهادئ على السوق

- سيطرت منطقة آسيا والمحيط الهادئ على السوق بسبب الطلب المرتفع من دول مثل الصين والهند واليابان.

- تعد الصين أكبر مستهلك لحمض الأكريليك في منطقة آسيا والمحيط الهادئ، ومن المتوقع أن ينمو الطلب عليها خلال الفترة المتوقعة. كما يتزايد الطلب على المواد اللاصقة والدهانات والطلاءات في الصين بشكل ملحوظ بسبب الاستثمارات المتزايدة في قطاعي البناء والبنية التحتية.

- بالإضافة إلى ذلك، تعد الصين أحد المستهلكين الرئيسيين لمنتجات النظافة الشخصية على مستوى العالم. ويعزى الطلب في البلاد على منتجات النظافة الشخصية إلى العدد الكبير من الأطفال الرضع وزيادة الدخل المتاح، مما يؤدي إلى زيادة الإنفاق على الرعاية الشخصية والنظافة. وبالتالي، من المتوقع تعزيز سوق حمض الأكريليك خلال الفترة المتوقعة.

- تشتهر الصين بقطاع التصنيع والتصنيع، حيث تكون الدهانات والطلاءات مطلوبة على نطاق واسع. بعض القطاعات الرئيسية التي تستخدم فيها الدهانات والطلاءات في البلاد هي قطاعات السيارات والصناعة والبناء وغيرها. تمثل الصين أكثر من ربع سوق الطلاء العالمي. وفقًا لجمعية صناعة الطلاء الوطنية الصينية، سجلت الصناعة نموًا بنسبة 7٪ في السنوات الأخيرة، مما أدى إلى قيادة سوق حمض الأكريليك في تطبيقات الطلاء.

- يوجد ما يقرب من 10000 مصنع للطلاء في الصين. تمتلك معظم شركات تصنيع الطلاء العالمية الرائدة، مثل Nippon Paint، وAkzoNobel، وChugoku Marine Paints، وPPG Industries، وBAF SE، وAxalta Coatings، قواعد تصنيع في الصين. تعمل شركات الدهانات والطلاء على زيادة استثماراتها في البلاد بشكل متزايد. ومن المرجح أن يغذي هذا سوق حمض الأكريليك المستخدم في تصنيع دهانات وطلاءات السيارات.

- استثمرت شركات مثل DuPont ما يقرب من 30 مليون دولار أمريكي في قطاع المواد اللاصقة لبناء منشأة تصنيع جديدة في شرق الصين في مدينة تشانغجياغانغ بمقاطعة جيانغسو. تنتج المنشأة الجديدة للشركة مواد لاصقة لخدمة العملاء في صناعة النقل، وتدعم في المقام الأول اتجاهين ضخمين في الصناعة تطبيقات كهربة المركبات وخفيفة الوزن. بدأ البناء في الربع الثالث من عام 2021، ومن المتوقع أن يتم تشغيل المنشأة بحلول أوائل عام 2023.

- بعض اللاعبين الرئيسيين العاملين في مجال الدهانات والطلاءات في الهند هم الدهانات الآسيوية، ودهانات بيرغر، وكانساي نيرولاك، وأكزو نوبل الهند. في الآونة الأخيرة، أعلنت العديد من الشركات عن توسعات في طاقتها الإنتاجية، والتي من المرجح أن تعزز الطلب على حمض الأكريليك من تركيبات الدهانات والطلاءات في البلاد.

- يستخدم حمض الأكريليك في منتجات النظافة للبالغين والنساء. في الهند، كان الافتقار إلى النظافة أثناء الدورة الشهرية يمثل دائمًا تحديًا. اعتبارًا من أبريل 2021، وفقًا لليونسكو وWhisper، تسربت 23 مليون فتاة من المدرسة بسبب نقص النظافة والوعي أثناء الدورة الشهرية في الهند. من إجمالي 40 كرور امرأة في الهند، أقل من 20% يستخدمن الفوط الصحية. وفي المناطق الحضرية، يصل هذا الرقم إلى 52% فقط.

- وبالتالي، بسبب هذه العوامل، من المرجح أن تهيمن منطقة آسيا والمحيط الهادئ على سوق حمض الأكريليك خلال الفترة المتوقعة.

نظرة عامة على صناعة حمض الأكريليك

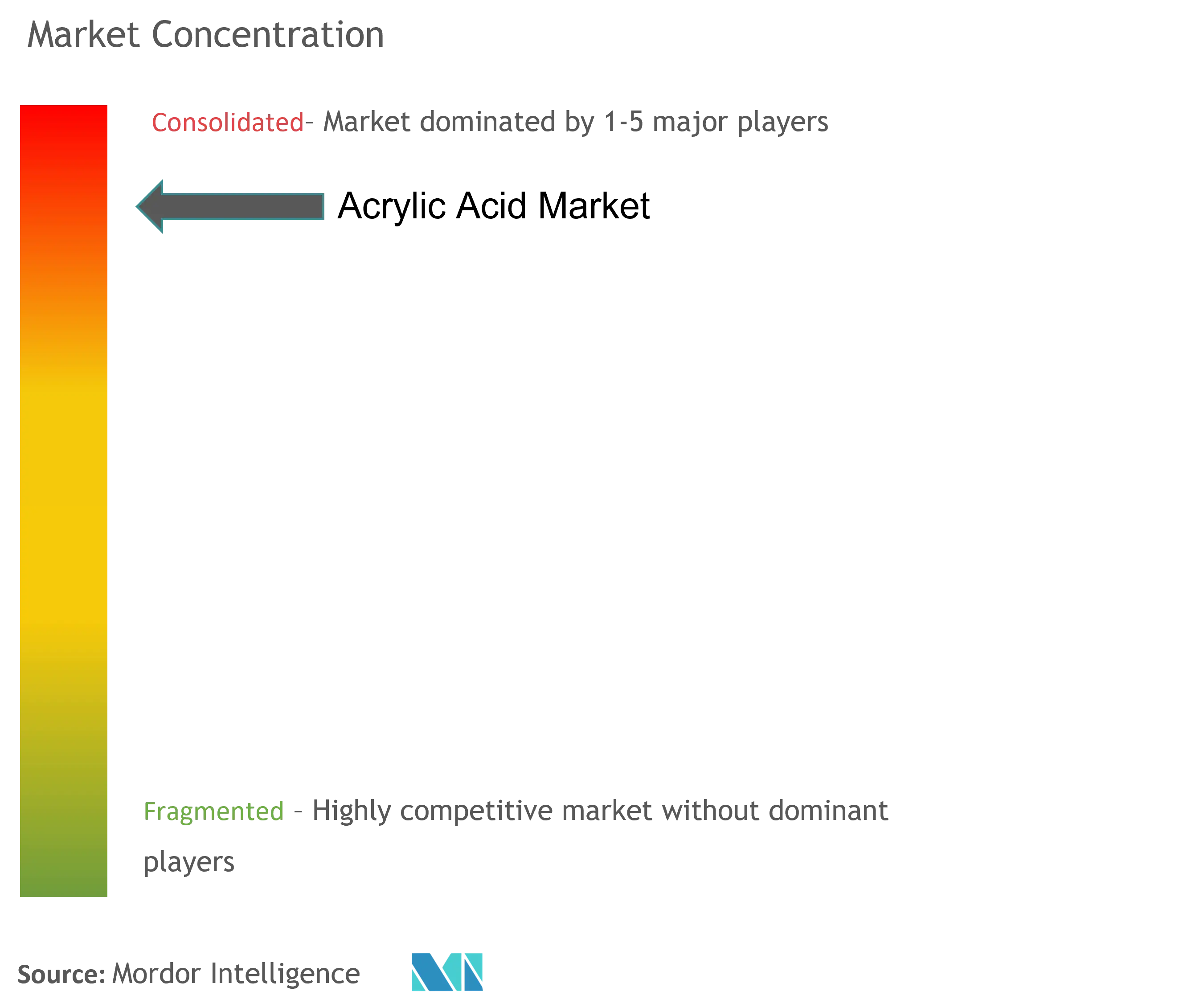

يتم توحيد سوق حمض الأكريليك في الطبيعة. بعض اللاعبين الرئيسيين في السوق يشملون BASF SE، وArkema، وNIPPON SHOKUBAI CO. LTD، وLG Chem، وShanghai Huayi Acrylic Acid Co. Ltd، وغيرها.

قادة سوق حمض الأكريليك

-

BASF SE

-

Arkema

-

LG Chem

-

Shanghai Huayi Acrylic Acid Co. Ltd.

-

NIPPON SHOKUBAI CO., LTD.

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق حمض الأكريليك

- أبريل 2022 أعلنت شركة وانهوا أن الشركة ستنفق 3.6 مليار دولار أمريكي لبناء مجمع كيميائي في الصين بحلول عام 2024. وسيقوم هذا المجمع أيضًا بتصنيع أكسيد البروبيلين والبولي إيثر بوليول وحمض الأكريليك والبولي بروبيلين وغيرها.

- أغسطس 2021 قررت BASF SE وSINOPEC توسيع موقع Verbund الخاص بهما الذي تديره BASF-YPC Co. Ltd، وهو مشروع مشترك بنسبة 50-50 لكلا الشركتين في نانجينغ، الصين. وشمل ذلك توسيع قدرة العديد من مصانع الكيماويات النهائية، بما في ذلك مصنع ثالثي بوتيل أكريلات الجديد لدعم السوق الصينية المتنامية. سيكون مصنع ثالثي بوتيل أكريليت بمثابة امتداد للمصب باستخدام حمض الأكريليك والأيزوبيوتين الموجود في Verbund الحالي كمواد خام.

تقرير سوق حمض الأكريليك – جدول المحتويات

1. مقدمة

1.1 افتراضات الدراسة

1.2 مجال الدراسة

2. مناهج البحث العلمي

3. ملخص تنفيذي

4. ديناميكيات السوق

4.1 السائقين

4.1.1 زيادة تطبيقات البوليمرات فائقة الامتصاص

4.1.2 زيادة الاستخدام في التخليق الكيميائي

4.2 القيود

4.2.1 المخاطر الصحية لحمض الأكريليك

4.3 تحليل سلسلة القيمة الصناعية

4.4 تحليل القوى الخمس لبورتر

4.4.1 القوة التفاوضية للموردين

4.4.2 القوة التفاوضية للمشترين

4.4.3 تهديد الوافدين الجدد

4.4.4 التهديد بالمنتجات والخدمات البديلة

4.4.5 درجة المنافسة

5. تجزئة السوق (حجم السوق من حيث الحجم)

5.1 بواسطة المشتقة

5.1.1 ميثيل اكريليت

5.1.2 بوتيل اكريليت

5.1.3 إيثيل أكريليت

5.1.4 2-إيثيلهيكسيل أكريليت

5.1.5 حمض الأكريليك الجليدي

5.1.6 بوليمر فائق الامتصاص

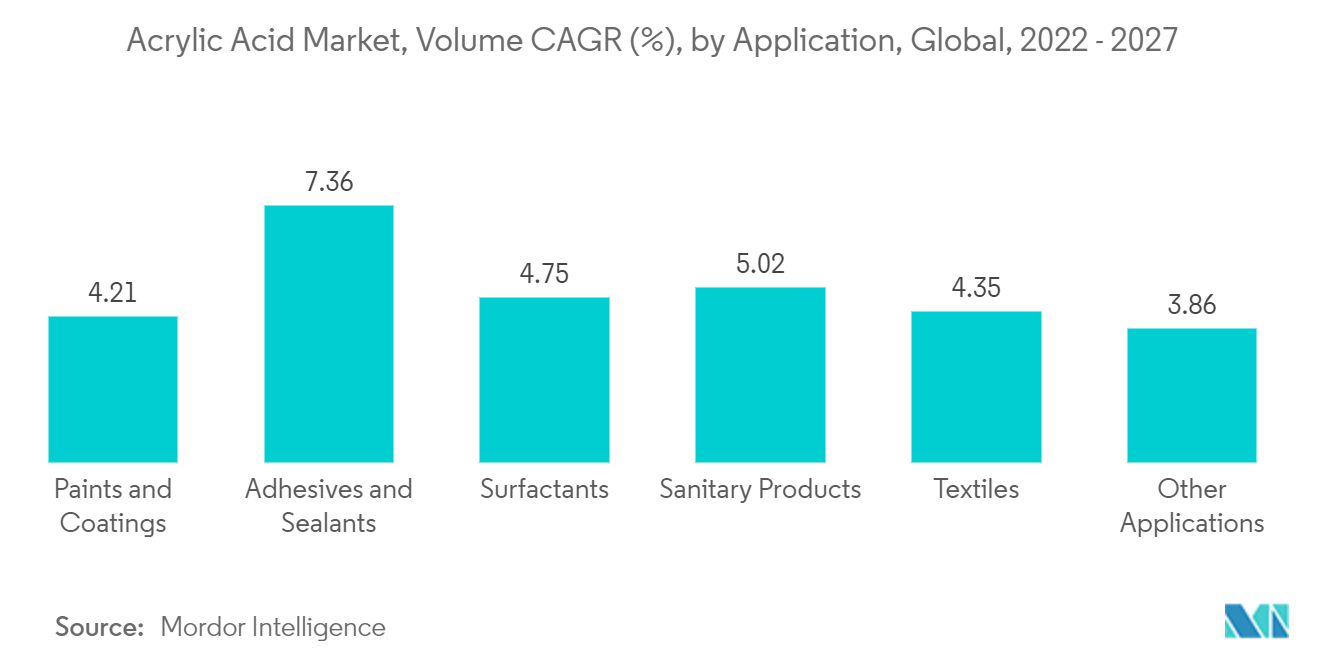

5.2 عن طريق التطبيق

5.2.1 الدهانات والطلاءات

5.2.2 المواد اللاصقة والمواد المانعة للتسرب

5.2.3 السطحي

5.2.4 المنتجات الصحية

5.2.5 المنسوجات

5.2.6 تطبيقات أخرى

5.3 بواسطة الجغرافيا

5.3.1 آسيا والمحيط الهادئ

5.3.1.1 الصين

5.3.1.2 الهند

5.3.1.3 اليابان

5.3.1.4 كوريا الجنوبية

5.3.1.5 دول الآسيان

5.3.1.6 بقية منطقة آسيا والمحيط الهادئ

5.3.2 أمريكا الشمالية

5.3.2.1 الولايات المتحدة

5.3.2.2 كندا

5.3.2.3 المكسيك

5.3.3 أوروبا

5.3.3.1 ألمانيا

5.3.3.2 فرنسا

5.3.3.3 المملكة المتحدة

5.3.3.4 إيطاليا

5.3.3.5 بقية أوروبا

5.3.4 أمريكا الجنوبية

5.3.4.1 البرازيل

5.3.4.2 الأرجنتين

5.3.4.3 بقية أمريكا الجنوبية

5.3.5 الشرق الأوسط وأفريقيا

5.3.5.1 المملكة العربية السعودية

5.3.5.2 جنوب أفريقيا

5.3.5.3 بقية دول الشرق الأوسط وأفريقيا

6. مشهد تنافسي

6.1 عمليات الاندماج والاستحواذ والمشاريع المشتركة والتعاون والاتفاقيات

6.2 تحليل حصة السوق (٪).

6.3 الاستراتيجيات المعتمدة من قبل اللاعبين البارزين

6.4 ملف الشركة

6.4.1 Arkema

6.4.2 BASF SE

6.4.3 China Petroleum & Chemical Corporation (SINOPEC)

6.4.4 Dow

6.4.5 Formosa Plastics Corporation

6.4.6 LG Chem

6.4.7 Merck KGaA

6.4.8 Mitsubishi Chemical Corporation

6.4.9 NIPPON SHOKUBAI CO. LTD

6.4.10 Sasol

6.4.11 Shanghai Huayi Acrylic Acid Co. Ltd

6.4.12 Satellite Chemical Co. Ltd

6.4.13 Wanhua

7. فرص السوق والاتجاهات المستقبلية

7.1 زيادة الطلب على البوليمرات الحيوية

تجزئة صناعة حمض الأكريليك

حمض الأكريليك هو حمض كربوكسيلي عديم اللون وغير مشبع، له الصيغة الجزيئية C3H4O2، ويتم إنتاجه من خلال الأكسدة الحفزية للبروبيلين على مرحلتين. يمكن بلمرته لتكوين بوليمرات متجانسة وبلمرة مشتركة مع الاسترات ومونومرات الفينيل الأخرى. وبالتالي، يستخدم حمض الأكريليك بشكل رئيسي في إنتاج البوليمرات للمنتجات البلاستيكية المختلفة. ويمكن استخدامه أيضًا لإنتاج المواد اللاصقة والمواد المانعة للتسرب والمواد الخافضة للتوتر السطحي.

يتم تقسيم سوق حمض الأكريليك حسب المشتقات (ميثيل أكريليت، بوتيل أكريليت، إيثيل أكريليت، 2-إيثيل هكسيل أكريليت، حمض الأكريليك الجليدي، بوليمر فائق الامتصاص)، التطبيق (الدهانات والطلاءات، المواد اللاصقة ومانعات التسرب، المواد الخافضة للتوتر السطحي، المنتجات الصحية، المنسوجات، التطبيقات الأخرى) ) والجغرافيا (آسيا والمحيط الهادئ وأمريكا الشمالية وأوروبا وأمريكا الجنوبية والشرق الأوسط وأفريقيا). يغطي التقرير أيضًا أحجام السوق والتوقعات الخاصة بسوق حمض الأكريليك في 15 دولة عبر المناطق الرئيسية. يقدم التقرير أحجام السوق والتوقعات من حيث الحجم بالكيلو طن لجميع القطاعات المذكورة أعلاه.

| بواسطة المشتقة | ||

| ||

| ||

| ||

| ||

| ||

|

| عن طريق التطبيق | ||

| ||

| ||

| ||

| ||

| ||

|

| بواسطة الجغرافيا | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

الأسئلة الشائعة حول أبحاث سوق حمض الأكريليك

ما هو حجم سوق حمض الأكريليك؟

من المتوقع أن يصل حجم سوق حمض الأكريليك إلى 7.77 مليون طن في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 5.19٪ ليصل إلى 10.01 مليون طن بحلول عام 2029.

ما هو حجم سوق حمض الأكريليك الحالي؟

ومن المتوقع أن يصل حجم سوق حمض الأكريليك في عام 2024 إلى 7.77 مليون طن.

من هم الباعة الرئيسيون في نطاق سوق حمض الأكريليك؟

BASF SE، Arkema، LG Chem، Shanghai Huayi Acrylic Acid Co. Ltd.، NIPPON SHOKUBAI CO., LTD. هي الشركات الكبرى العاملة في سوق حمض الأكريليك.

ما هي المنطقة الأسرع نموًا في سوق حمض الأكريليك؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق حمض الأكريليك؟

في عام 2024، استحوذت منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق حمض الأكريليك.

ما هي السنوات التي يغطيها سوق حمض الأكريليك وما هو حجم السوق في عام 2023؟

في عام 2023، قدر حجم سوق حمض الأكريليك بـ 7.39 مليون طن. يغطي التقرير حجم السوق التاريخي لسوق حمض الأكريليك للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق حمض الأكريليك للأعوام 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقرير صناعة حمض الأكريليك

إحصائيات الحصة السوقية لحمض الأكريليك وحجمه ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل حمض الأكريليك توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.