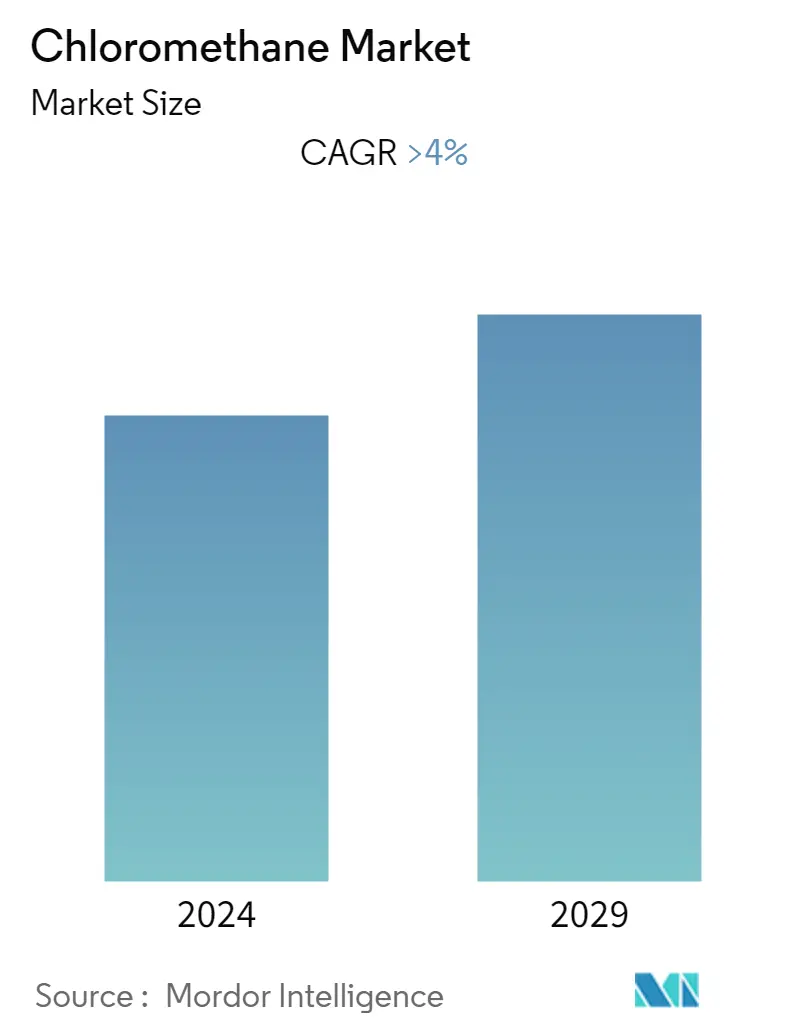

حجم سوق الكلوروميثان

| فترة الدراسة | 2019 - 2029 |

| السنة الأساسية للتقدير | 2023 |

| CAGR | > 4.00 % |

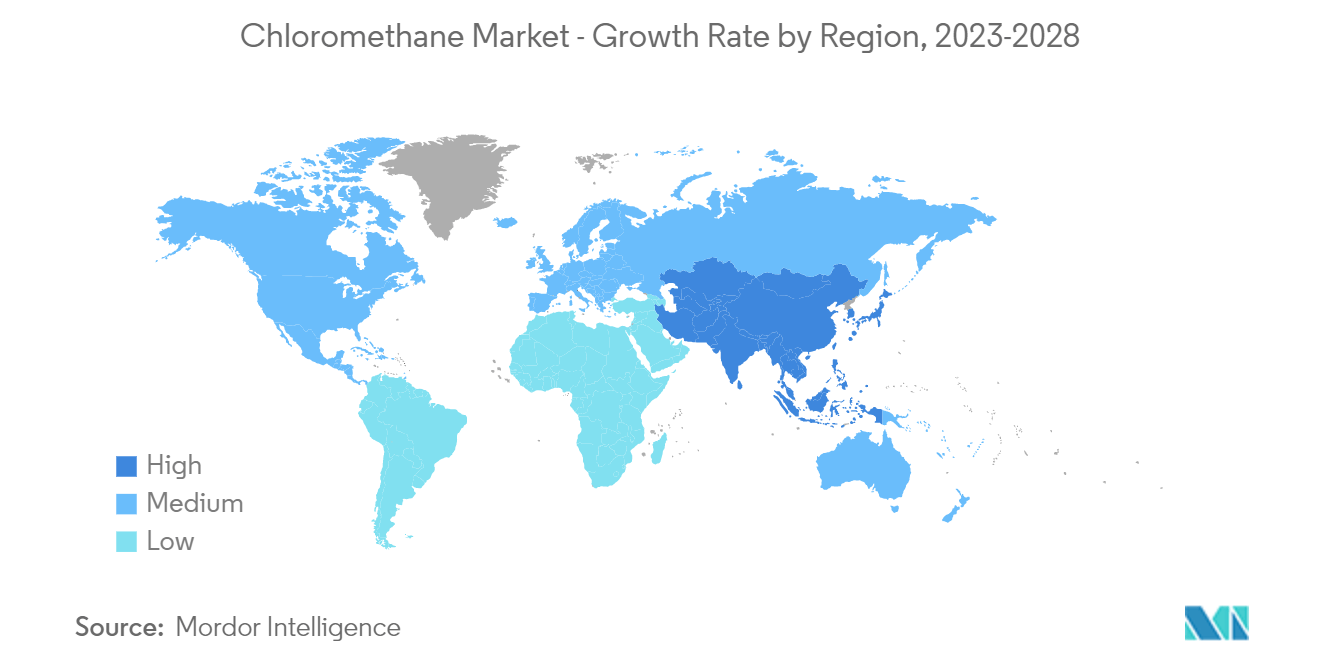

| أسرع سوق نمواً | آسيا والمحيط الهادئ |

| أكبر سوق | آسيا والمحيط الهادئ |

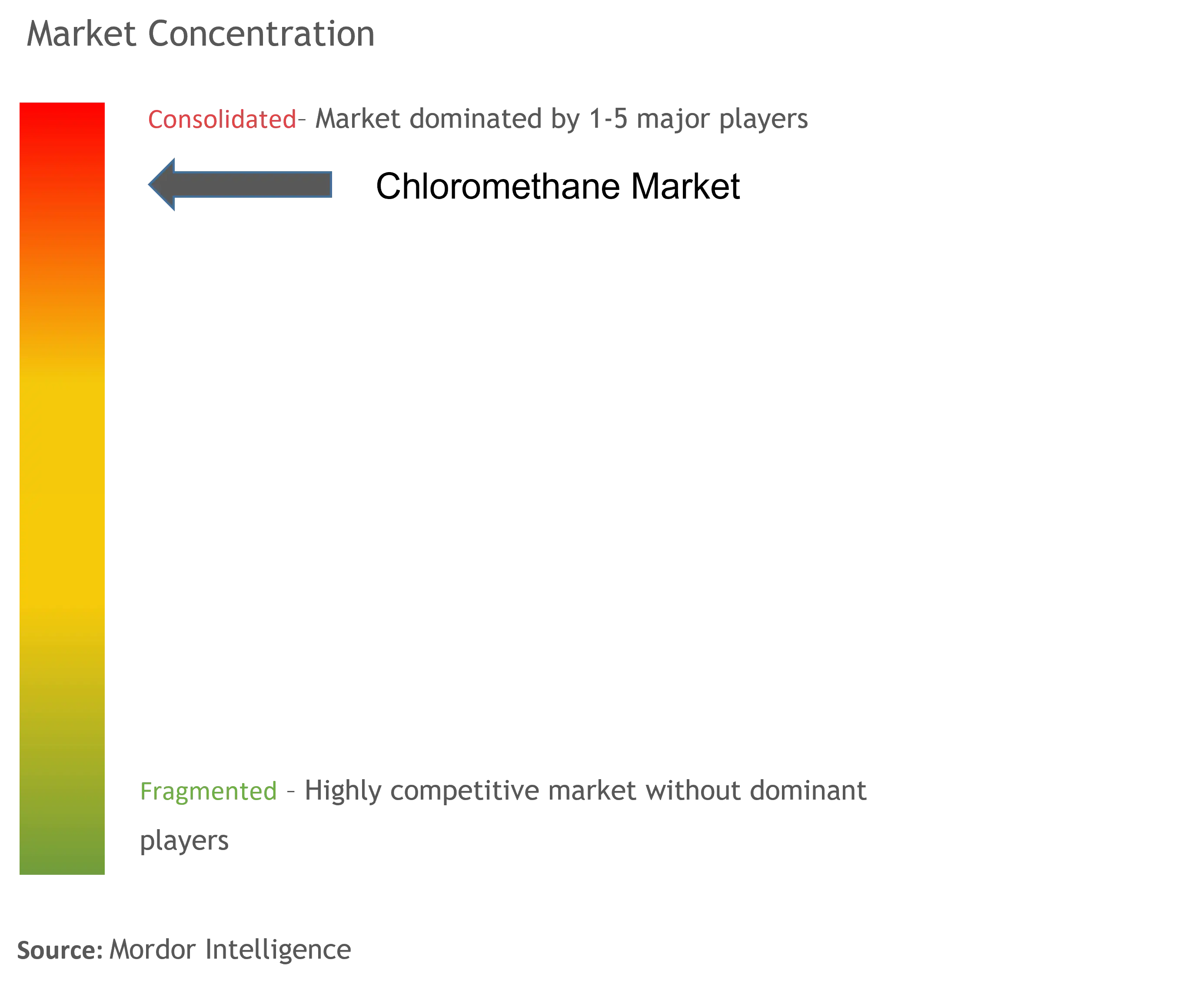

| تركيز السوق | عالي |

اللاعبين الرئيسيين

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

كيف يمكننا المساعدة؟

تحليل سوق الكلوروميثان

من المتوقع أن يسجل سوق الكلوروميثان معدل نمو سنوي مركب يزيد عن 4٪ خلال الفترة المتوقعة.

أثر فيروس كورونا (COVID-19) سلبًا على السوق في عام 2020. وبسبب الوباء، دخلت العديد من البلدان في جميع أنحاء العالم في حالة إغلاق للحد من انتشار الفيروس. تعطلت سلسلة العرض والطلب تمامًا، مما أثر على الطلب على كلورو الميثان من تطبيقات مختلفة مثل الزراعة والعناية الشخصية والمواد الكيميائية وما إلى ذلك. ومع ذلك، تعافت الحالة في عام 2021 ومن المتوقع أن تفيد السوق خلال الفترة المتوقعة.

- على المدى القصير، يؤدي الاستخدام المتزايد للسيليكون في مختلف صناعات المستخدم النهائي والطلب المتزايد من صناعات الأدوية والعناية الشخصية إلى دفع نمو السوق.

- على الجانب الآخر، تعد اللوائح الصارمة بشأن الكلوروميثان والتأثير السلبي لوباء كوفيد-19 من القيود الرئيسية التي من المتوقع أن تعيق نمو السوق.

- من المتوقع أن يوفر البحث والتطوير المستمر في إنتاج الكلوروميثان فرصًا مربحة مختلفة لنمو السوق.

- من خلال التطبيق، من المتوقع أن يهيمن قطاع السيليكون على السوق بسبب الزيادة في استخدام مطاط السيليكون في صناعات البناء والسيارات.

- وهيمنت منطقة آسيا والمحيط الهادئ على سوق الكلوروميثان في جميع أنحاء العالم، مع الاستهلاك الأكبر من دول مثل الصين والهند واليابان.

اتجاهات سوق الكلوروميثان

زيادة استخدام السيليكون في مختلف صناعات المستخدم النهائي

- يتم استخدام معظم الكلوروميثان المنتج كمواد خام في تصنيع المواد الكيميائية الوسيطة مثل كلورو سيلان الميثيل. يتم استخدام كلورو سيلان الميثيل في إنتاج سوائل السيليكون.

- تُستخدم سوائل السيليكون المصنوعة باستخدام الكلوروميثان في مجموعة واسعة من المنتجات، مثل مساعدات المعالجة (عوامل مقاومة الرغوة، وعوامل الإطلاق، ومواد التشحيم الخفيفة) والمواد الكيميائية المتخصصة للمنتجات الاستهلاكية (مستحضرات التجميل، وملمعات الأثاث، وملمعات السيارات، وطلاءات الورق)..

- وبحسب المجلس العالمي للسيليكون، يتم بيع ما يقدر بـ 673 ألف طن من منتجات السيليكون لقطاع البناء كل عام، وهي أكبر الكميات المباعة بين القطاعات الأخرى مثل صناعة السيارات والدهانات والطلاءات وغيرها. ومن المتوقع أن تنمو إيرادات صناعة البناء العالمية بشكل مطرد خلال السنوات القليلة المقبلة لتصل إلى 4.4 تريليون دولار أمريكي بحلول عام 2030.

- تستخدم راتنجات السيليكون في الراتنجات المقاومة للماء، والطلاءات، وراتنجات القولبة، والعزل الكهربائي، وراتنجات الترقق، وغيرها. خصائص مثل القابلية للذوبان في المذيبات العضوية، وصد الماء، والمرونة، تجعل السيليكون مادة أفضل للاختيار كمواد وسيطة.

- تُستخدم مطاط السيليكون في تطبيقات السيارات، مثل عزل الأسلاك والكابلات، والتطبيقات الجراحية والتطبيقات الطبية الأخرى. وكانت الصين الرائدة في سوق السيارات العالمية في عام 2021، حيث بلغت مبيعاتها 26.27 مليون سيارة. ولا تزال الولايات المتحدة في المركز الثاني بـ 15.4 مليون سيارة، تليها اليابان بـ 4.44 مليون وحدة.

- علاوة على ذلك، في صناعة البناء والتشييد، يتم استخدام السيليكون في الزجاج الهيكلي ومقاومة الطقس مع المساهمة في كفاءة استخدام الطاقة في المباني. كما أنها تساعد على تحسين الإنتاجية داخل المتجر، وتقليل هدر المواد، وإطالة عمر المبنى، وتقليل تكاليف دورة الحياة.

- وفي عام 2021، بلغ الإنتاج العالمي من السيليكون حجمًا إجماليًا يقدر بـ 8 ملايين طن متري. وتعد الصين أكبر منتج للسيليكون في العالم، حيث يقدر حجم إنتاجها بستة ملايين طن متري في عام 2021، تليها روسيا التي أنتجت 580 ألف طن متري في نفس العام.

- من المتوقع أن تستمر العوامل المذكورة أعلاه في دفع استهلاك السيليكون في السنوات القادمة، وبالتالي دفع سوق الكلوروميثان.

منطقة آسيا والمحيط الهادئ للسيطرة على السوق

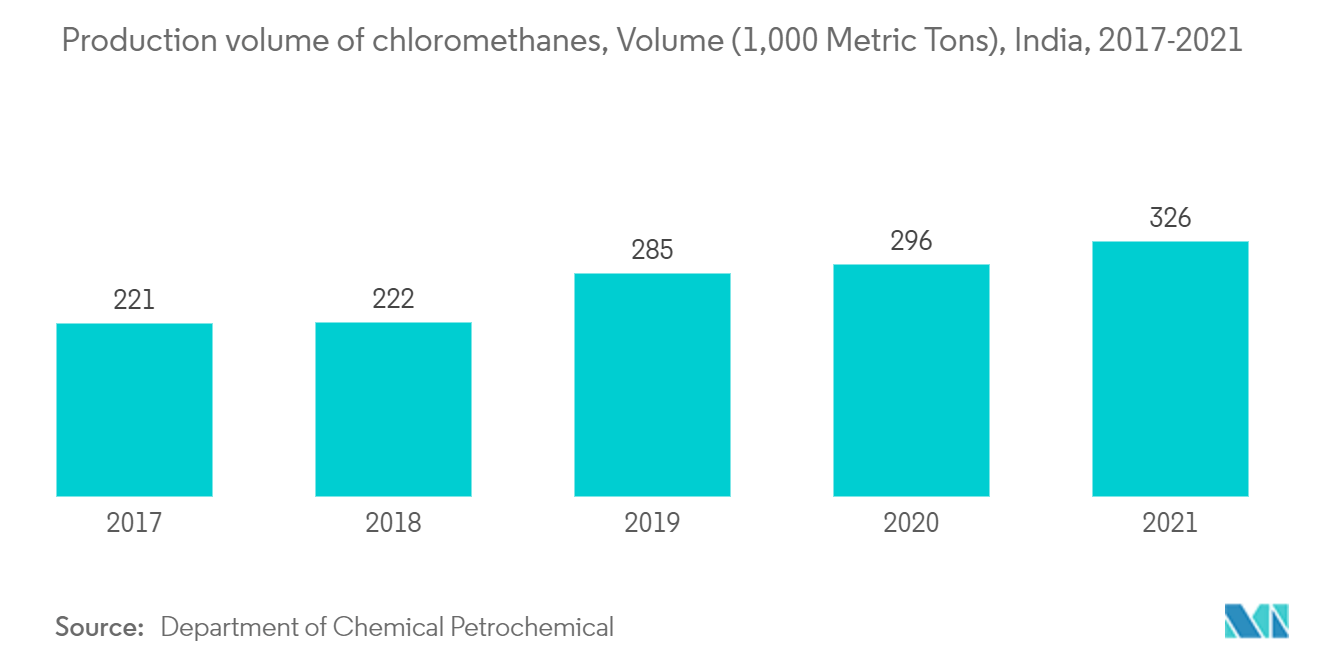

- من المتوقع أن تهيمن منطقة آسيا والمحيط الهادئ على سوق الكلوروميثان خلال فترة التنبؤ. وفي بلدان مثل الصين والهند واليابان وكوريا الجنوبية، يتزايد الطلب على الكلوروميثان في المنطقة بسبب الطلب المتزايد من مختلف صناعات المستخدم النهائي.

- تعد الصين ثاني أكبر سوق للأدوية على مستوى العالم. ينشأ سوق الأدوية بسرعة بسبب تنامي الطبقة المتوسطة والمجتمع المتقدم في السن في البلاد. وصلت مبيعات الأدوية في البلاد إلى 175 مليار دولار أمريكي بحلول عام 2022. ومن المتوقع أن يعزز ذلك نمو الكلوروميثان المستخدم في التطبيقات الصيدلانية.

- شهدت صناعة الأدوية الصينية تقدما سريعا منذ انضمام البلاد إلى منظمة التجارة العالمية. اعتبارًا من عام 2021، تمتلك الصين 12% من سوق الأدوية العالمية، بعد الولايات المتحدة، المسؤولة عن 40% من إجمالي الإيرادات في جميع أنحاء العالم.

- وبالإضافة إلى ذلك، أصدرت الحكومة الصينية خطة الصين الصحية 2030، وهي خطة تحدد نيتها المستمرة في إعطاء الأولوية للصحة كشرط مسبق للتنمية الاجتماعية والاقتصادية المستدامة.

- تستثمر الصين 1.43 تريليون دولار أمريكي في مشاريع البناء الكبرى في السنوات الخمس المقبلة حتى عام 2025. ووفقًا للجنة الوطنية للتنمية والإصلاح (NDRC)، تتضمن خطة شنغهاي استثمارًا بقيمة 38.7 مليار دولار أمريكي في السنوات الثلاث المقبلة، في حين وقعت قوانغتشو 16 اتفاقية جديدة مشاريع البنية التحتية باستثمارات 8.09 مليار دولار.

- ومن المتوقع أن ينمو قطاع الأدوية الهندي إلى 100 مليار دولار أمريكي، في حين من المتوقع أن ينمو سوق الأجهزة الطبية بمقدار 25 مليار دولار أمريكي بحلول عام 2025. وفي عام 2022، بلغت قيمة صادرات الأدوية من الهند 24.62 مليار دولار أمريكي، والتي شملت الصادرات الدوائية من الأدوية السائبة. والوسائط والتركيبات الدوائية والبيولوجية، من بين منتجات أخرى.

- الهند هي أكبر مصدر للقاحات، وهي مسؤولة عن حوالي 65-70٪ من متطلبات منظمة الصحة العالمية من اللقاحات. وبلغت صادرات الأدوية والمستحضرات الصيدلانية 12,724.06 مليون دولار أمريكي، وبلغت صادرات المنتجات الطبية والصيدلانية 4066.86 مليون دولار أمريكي خلال الفترة من أبريل 2022 إلى سبتمبر 2022.

- في عام 2022، ساهمت الهند بحوالي 640 مليار دولار أمريكي في صناعة البناء والتشييد بسبب المبادرات الحكومية في تطوير البنية التحتية والإسكان الميسر، مثل الإسكان للجميع، وخطط المدن الذكية، وما إلى ذلك. وتؤدي أنشطة البناء المتنامية في البلاد إلى زيادة الطلب على السيليكون، والذي بدوره قد يدفع سوق الكلوروميثان خلال الفترة المتوقعة.

- تساهم العوامل المذكورة أعلاه والدعم الحكومي في زيادة الطلب على الكلوروميثان خلال فترة التنبؤ.

نظرة عامة على صناعة الكلوروميثان

تم توحيد سوق الكلوروميثان، حيث يمثل كبار اللاعبين حصة سوقية كبيرة. بعض الشركات الرئيسية في السوق تشمل Gujarat Alkalies and Chemical Limited، وOccidental Petroleum Corporation، وAGC Chemicals، وNouryon، وKEM ONE.

قادة سوق الكلوروميثان

-

Occidental Petroleum Corporation

-

AGC Chemicals

-

KEM ONE

-

Gujarat Alkalies and Chemical Limited

-

Nouryon

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الكلوروميثان

- يناير 2023 أعلنت شركة Nouryon، الشركة الرائدة عالميًا في مجال المواد الكيميائية المتخصصة، عن استحواذها على مورد مقره بولندا للمغذيات الدقيقة المخلبية والأوراق وغيرها من الحلول الزراعية المتخصصة. ومن خلال هذا الاستحواذ، ستكون الشركة قادرة على توسيع خدماتها وعروض منتجاتها للعملاء في الصناعة،

- مايو 2022 قامت شركة AGC Inc.، وهي شركة تصنيع عالمية للزجاج والمواد الكيميائية، بزيادة الطاقة الإنتاجية لأعمال الكلور والقلويات التابعة لشركة AGC في شبه جزيرة الهند الصينية. ومن المخطط استثمار 0.76 مليار دولار أمريكي لزيادة الطاقة الإنتاجية السنوية للصودا الكاوية، وكلوريد البولي فينيل (PVC)، ومونومر كلوريد الفينيل.

تقرير سوق الكلوروميثان – جدول المحتويات

1. مقدمة

1.1 افتراضات الدراسة

1.2 مجال الدراسة

2. مناهج البحث العلمي

3. ملخص تنفيذي

4. ديناميكيات السوق

4.1 السائقين

4.1.1 زيادة استخدام السيليكون في مختلف صناعات المستخدم النهائي

4.1.2 الطلب المتزايد من الصناعات الدوائية والعناية الشخصية

4.2 القيود

4.2.1 لوائح صارمة بشأن الكلوروميثان

4.2.2 التأثير السلبي لجائحة كوفيد-19

4.3 تحليل سلسلة القيمة الصناعية

4.4 تحليل القوى الخمس لبورتر

4.4.1 القوة التفاوضية للموردين

4.4.2 القوة التفاوضية للمستهلكين

4.4.3 تهديد الوافدين الجدد

4.4.4 التهديد بالمنتجات والخدمات البديلة

4.4.5 درجة المنافسة

5. تجزئة السوق (السوق من حيث القيمة)

5.1 نوع المنتج

5.1.1 كلوريد الميثيلين

5.1.2 كلوريد الميثيل

5.1.3 رابع كلوريد الكربون

5.1.4 الكلوروفورم

5.2 طلب

5.2.1 السيليكون

5.2.2 كيماويات الزراعة

5.2.3 الأدوية

5.2.4 الوسيط الكيميائي

5.2.5 رعاية شخصية

5.2.6 تطبيقات أخرى

5.3 جغرافية

5.3.1 آسيا والمحيط الهادئ

5.3.1.1 الصين

5.3.1.2 الهند

5.3.1.3 اليابان

5.3.1.4 كوريا الجنوبية

5.3.1.5 بقية منطقة آسيا والمحيط الهادئ

5.3.2 أمريكا الشمالية

5.3.2.1 الولايات المتحدة

5.3.2.2 كندا

5.3.2.3 المكسيك

5.3.3 أوروبا

5.3.3.1 ألمانيا

5.3.3.2 المملكة المتحدة

5.3.3.3 إيطاليا

5.3.3.4 فرنسا

5.3.3.5 بقية أوروبا

5.3.4 أمريكا الجنوبية

5.3.4.1 البرازيل

5.3.4.2 الأرجنتين

5.3.4.3 بقية أمريكا الجنوبية

5.3.5 الشرق الأوسط وأفريقيا

5.3.5.1 المملكة العربية السعودية

5.3.5.2 جنوب أفريقيا

5.3.5.3 بقية دول الشرق الأوسط وأفريقيا

6. مشهد تنافسي

6.1 عمليات الاندماج والاستحواذ والمشاريع المشتركة والتعاون والاتفاقيات

6.2 حصة السوق**/تحليل التصنيف

6.3 الاستراتيجيات المعتمدة من قبل اللاعبين البارزين

6.4 ملف الشركة

6.4.1 AGC Chemicals

6.4.2 Gujarat Alkalies and Chemical Limited

6.4.3 Gujarat Fluorochemicals Limited

6.4.4 KEM ONE

6.4.5 Merck KGaA

6.4.6 Nouryon

6.4.7 Occidental Petroleum Corporation

6.4.8 Shin-Etsu Chemical Co. Ltd

6.4.9 The Sanmar Group

6.4.10 Tokuyama Corporation

6.4.11 Tokyo Chemical Industry Co. Ltd

7. فرص السوق والاتجاهات المستقبلية

7.1 البحث والتطوير المستمر في إنتاج الكلوروميثان

7.2 فرص أخرى

تجزئة صناعة الكلوروميثان

كلورو ميثان، ويسمى أيضًا كلوريد الميثيل، هو مركب كيميائي لمجموعة من المركبات العضوية تسمى الهالوكانات. يتم تقسيم سوق الكلوروميثان حسب نوع المنتج والتطبيق والجغرافيا. حسب نوع المنتج، يتم تقسيم السوق إلى كلوريد الميثيلين، وكلوريد الميثيل، ورابع كلوريد الكربون، والكلوروفورم. حسب التطبيق، يتم تقسيم السوق إلى السيليكون، والمواد الكيميائية الزراعية، والمواد الكيميائية الوسيطة، والأدوية، والعناية الشخصية، وغيرها من التطبيقات. ويقدم التقرير أيضًا حجم السوق وتوقعاته لـ 15 دولة عبر المناطق الرئيسية. يعتمد حجم السوق وتوقعاته على الإيرادات (مليون دولار أمريكي) لكل قطاع.

| نوع المنتج | ||

| ||

| ||

| ||

|

| طلب | ||

| ||

| ||

| ||

| ||

| ||

|

| جغرافية | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

الأسئلة الشائعة حول أبحاث سوق الكلوروميثان

ما هو حجم سوق الكلوروميثان الحالي؟

من المتوقع أن يسجل سوق الكلوروميثان معدل نمو سنوي مركب يزيد عن 4٪ خلال الفترة المتوقعة (2024-2029).

من هم البائعين الرئيسيين في نطاق سوق الكلوروميثان؟

Occidental Petroleum Corporation، AGC Chemicals، KEM ONE، Gujarat Alkalies and Chemical Limited، Nouryon هي الشركات الكبرى العاملة في سوق الكلوروميثان.

ما هي المنطقة الأسرع نموًا في سوق الكلوروميثان؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق الكلوروميثان؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق الكلوروميثان.

ما هي السنوات التي يغطيها سوق الكلوروميثان؟

يغطي التقرير حجم سوق الكلوروميثان التاريخي للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق الكلوروميثان للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

تقرير صناعة الكلوروميثان

إحصائيات حصة سوق الكلوروميثان وحجمه ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير الصناعة Mordor Intelligence ™. يتضمن تحليل الكلوروميثان توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني لتنزيل ملف PDF.